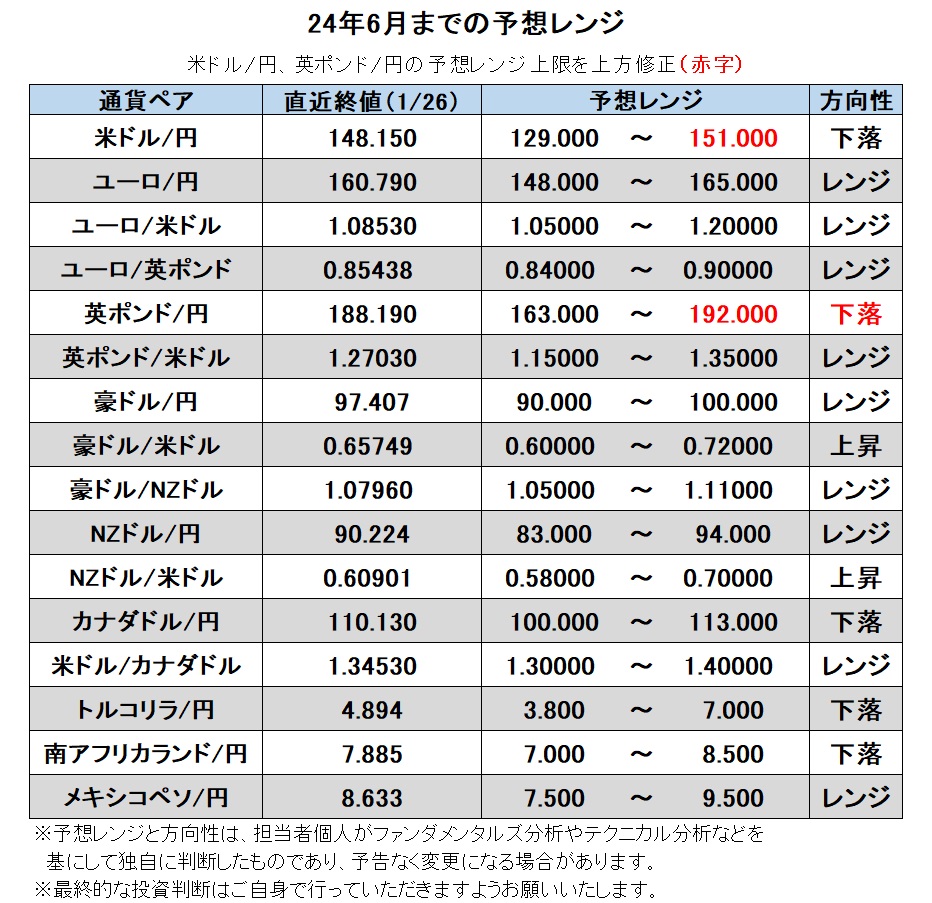

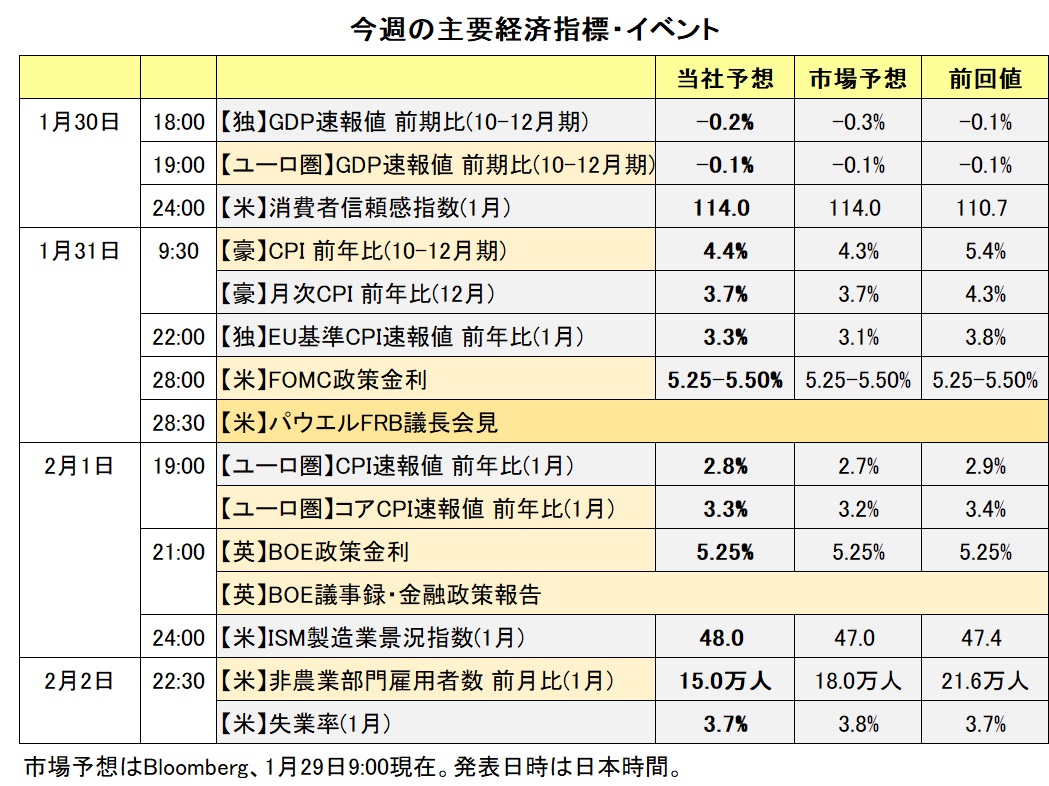

24年6月までの為替相場展望(アップデート)

2024/01/29 13:30

| 本レポートは、23年12月25日配信の「マネースクエア四季報」で提示した24年6月末までの為替相場見通しをアップデートしたものです。 |

過去1カ月間(12/29-1/26)、主要通貨(Bloombergによる17通貨)の上昇率で、米ドルが1位、英ポンドが2位、メキシコペソやカナダドルといった北米通貨も上位。一方で、豪ドルやNZドルが下位に沈み、円が最下位でした。

米ドルは昨年11-12月に利下げ観測が高まって大幅に下落しましたが、今年1月に入るとその反動や、やや行き過ぎた利下げ観測の修正によって反発しました。これとは真逆に、円は早期利上げ観測が修正される形で下落。豪ドルやNZドルの軟調は、中国経済に対する悲観的見方の台頭が背景にありました。

1月に開催されたECB理事会では、引き続き利下げに対して慎重な見方が示されました。FRBやBOE(英中銀)も利下げには慎重な見方を示しそうです。ただ、ラガルドECB総裁の会見やその他の中銀メッセージからインフレ鈍化に対する楽観的トーンを嗅ぎ取った市場には早期利下げ期待が根強くあるようです。市場が予想する春ごろの利下げに対して、経済データや中銀からの新たなメッセージが裏付けるような内容となるのか、それとも市場の予想が修正されるのか、引き続き要注目でしょう。

一方で、日銀はマイナス金利の解除までの距離を徐々に縮めているようにみえます。市場が予想するように春闘の結果を待って4月にマイナス金利の解除に踏み切るのか、それとも過去に何度かあったように植田総裁が(土壇場で?)金融緩和継続の判断へと傾くのか、こちらも要注目です。

24年末までをみれば、日銀とその他の主要中銀との金融政策の方向性が逆転すると引き続き予想します。ただ、それが市場予想の通りに24年の早い段階で明確になるのか、それとも時間がかかるのか予断を許さないところでしょう。

また、グローバルなショック・イベントを受けた突発的かつ強いリスクオフにも注意が必要でしょう。ロシア・ウクライナ戦争がスウェーデン加盟に向けて前進するNATO諸国の緊張につながらないか。イスラエル・パレスチナ戦争が中東産油国を巻き込んで石油価格に影響を与えないか、不穏な空気が漂う台湾海峡の情勢が緊迫化しないか、など。それらのケースでは、各国の金融政策見通しとはあまり関係なく、「円高」となる可能性があるでしょう。<西田>

米ドル/円:129.000円~151.000円

米景気は個人消費を中心に比較的底堅く推移しており、一方でインフレ率は徐々に鈍化しています。米経済はソフトランディング(軟着陸)を達成しつつあるのかもしれません。そうした状況が続けば、FRBは比較的早期に、ただしゆっくりと利下げを行うことが可能になりそうです。

一方で、日銀は急ぐ気配はあまりないものの、マイナス金利の解除は既定路線でしょう。日米の金融政策の方向性が逆転することで、米ドル/円は早晩ピークアウトして下落に転じると予想されます。

もっとも、FRBの利下げペースは緩やかで、かつ日銀はマイナス金利解除後の追加利上げに慎重になるとみられます。日米の政策金利差(日<米)は引き続き大きく、米ドル/円のサポート材料となりそうです。したがって、米ドル/円の下落余地も限定的と判断できそうです。せいぜい130円台が視野に入る程度かもしれません。

ただし、上述したように地政学的なショックによってリスクオフが強まるケースでは、一時的にせよ米ドル/円が大きく下落する可能性に留意する必要はありそうです。その場合、23年初めに短期間滞在した120円台も十分にあり得そうです。<西田>

注目点・イベントなど

・FRBは春ごろからアグレッシブな利下げを続けるか。

・日銀は春闘の結果を受けてマイナス金利の解除を決断するか。

・米大統領選挙でトランプ氏の優勢が強まる場合に市場はどう反応するか。

・米議会が24年度予算などに絡んで機能不全に陥らないか。

ユーロ/円:148.000円~165.000円

ユーロ/米ドル:1.05000米ドル~1.20000米ドル

ユーロ/英ポンド:0.84000ポンド~0.90000ポンド

ユーロ圏は23年後半にリセッション(景気後退)になった可能性が高く(※)、スタグフレーション(景気停滞と高インフレの併存)が強く意識される状況です。

※ユーロ圏の23年7‐9月期のGDPは前期比マイナス0.1%、1月30日発表の10‐12月期GDPがマイナスとなれば(市場予想はマイナス0.1%)、2四半期連続マイナスとなって定義上リセッションと判断されます。

ECB内部ではタカ派が利下げに抵抗する可能性が高く、利下げに向けて足並みがそろいにくい状況でしょう。そのため、利下げのタイミングはFRBに遅れるかもしれません。その場合ではユーロ/米ドルには一時的にせよ上昇圧力が加わりそうです。ただし、26日時点のOIS(翌日物金利スワップ)によれば、市場が織り込む24年中の利下げ幅は、FRBが1.346%であるのに対してECBは1.435%と大きな差はありません。金融政策の変化がほぼ同じであれば、景況の差を基に米ドルがユーロに対して優位となりそうです。

ユーロ/円は、ユーロ/米ドル以上に米ドル/円の影響を強く受けてきました(※)。その関係が続くとの前提で、米ドル/円が軟調に推移すれば、とりわけ日銀の金融緩和修正観測から円が強調展開となれば、ユーロ/円にも下押し圧力が加わりそうです。

※23年1-12月の週次データで、ユーロ/円とユーロ/米ドルの相関係数は0.282、ユーロ/円と米ドル/円の相関係数は0.750。

ユーロ/英ポンドについて、BOE(英中銀)の利下げはECBより遅く、かつ小幅になるとみられており、今後もユーロ/英ポンドに下押し圧力が加わる場面はありそうです。ただし、BOE(英中銀)が懸念している<賃金⇔インフレ>の上昇スパイラルにピークアウトの兆候もあります。賃金上昇率が目立って鈍化するようなら、BOEの利下げ観測が高まって、BOEとECBの金融政策に大きな差はなくなるとみられます。その場合、ユーロ/英ポンドは引き続き既往レンジ(16年の英国の国民投票以降の中心的なレンジは0.825ポンド~0.925ポンド)での推移となりそうです。<西田>

注目点・イベントなど

・ユーロ圏でリセッション(景気後退)が深まるか。

・ECB内のタカ派からも利下げを支持する声が出てくるか。

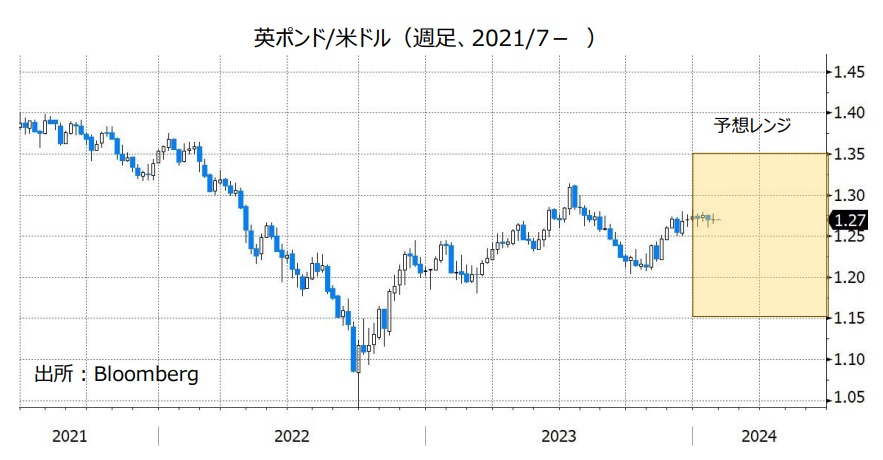

英ポンド/円:163.000円~192.000円

英ポンド/米ドル:1.15000米ドル~1.35000米ドル

英国の12月CPI(消費者物価指数)は、食料やエネルギーなどを除くコアが前年比5.1%と、ピークの23年5月の7.1%から鈍化してきたものの、3%台の米国やユーロ圏に比べて引き続き高い状態です。とりわけ、23年後半に公益事業なども含めてストライキが頻発したこともあって、<賃金⇔インフレ>のスパイラル的上昇が懸念されてきました。足もとではようやく賃金上昇率にピークアウト感がありますが、賃金の伸びは引き続きインフレ率を上回っており、BOE(英中銀)は簡単にはガードを下ろさないでしょう。

26日時点のOIS(翌日物金利スワップ)に基づけば、市場はBOEの今年5月の利下げを五分五分とみているようです。また、24年中の利下げ回数を4回程度とみており、FRBやECB(同5回)よりも少なくなっています。

賃金上昇率が一段と鈍化して、BOEが利下げの判断に傾くまではしばらく時間がかかるとみられ、それまでは英ポンドは比較的堅調に推移するかもしれません。

英ポンド/円は、ユーロ/円ほどではありませんが、米ドル/円の影響を強く受けてきました(※)。その関係が続くとの前提で、米ドル/円が軟調に推移すれば、とりわけ日銀の金融緩和修正観測から円が強調展開となれば、英ポンド/円にも下押し圧力が加わりそうです。

※23年1-12月の週次データで、英ポンド/円と英ポンド/米ドルの相関係数は0.367、英ポンド/円と米ドル/円の相関係数は0.654。<西田>

注目点・イベントなど

・英国の労働市場動向。賃金上昇率が一段と鈍化するか。

・インフレ率が、BOEの見通し通りに今後「顕著に」鈍化するか。

・BOEの利下げ観測が前倒しになるかどうか。

豪ドル/円:90.000円~100.000円

豪ドル/米ドル:0.60000米ドル~0.72000米ドル

豪ドル/NZドル:1.05000NZドル~1.11000NZドル

RBA(豪中銀)は23年11月に0.25%の利上げを行った後、12月は政策金利を4.35%に据え置きました。

RBAは12月の政策会合時の声明で「金融政策をさらに引き締める必要があるかどうかは、データとリスク評価次第」とし、追加利上げの可能性を残しました。一方で市場では、RBAの次の一手は利下げとなると予想しています。豪州の失業率が上昇傾向にあることや、豪州にとって最大の輸出先である中国の景気の先行き不透明感が強まっていること、FRB(米連邦準備制度理事会)など主要中銀が24年に利下げを行うとみられるなかでRBAが利上げするのは難しいと考えられるからです。利下げの時期に関しては、8月との見方が市場では有力です(2月・3月・5月・6月の会合は、政策金利の据え置きを予想)。

FRBも24年に利下げを行うとみられます。注目はRBAとFRBのどちらの利下げ幅が大きくなるか?になりそうです。FRBの利下げ幅の方が大きくなる場合、米ドル安圧力の方が強くなって、RBAが利下げするとしても、豪ドル/米ドルはそれほど下がらない可能性があります。

豪ドル/円に関しては、日銀の金融政策も重要です。日銀がマイナス金利の解除など金融緩和策の修正へと動けば、円が全般的に強含むとともに、豪ドル/円は軟調に推移するかもしれません。

豪ドルは投資家のリスク意識の変化(リスクオン/リスクオフ)を反映しやすいという特徴もあります。主要国の株価が堅調に推移するなどしてリスクオン(リスク選好)の動きが強まる場合、豪ドル/米ドルや豪ドル/円の支援材料になりそうです。

***

【豪ドル/NZドル】

RBAとRBNZ(NZ中銀)はいずれも、利上げサイクルは終了して次の一手は利下げと市場は予想しています。市場が予想する金融政策の方向性からみれば、豪ドル/NZドルには明確な方向感が出にくいと考えられます。1.05000NZドル~1.11000NZドル(22年10月下旬から続くレンジ)の動きが想定されます。ただし、実際に利下げが行われる場合、利下げ幅はRBNZの方が大きくなりそうです。そのことが市場で強く意識されれば、豪ドル/NZドルは1.11000NZドル超えを試す可能性があります。<八代>

注目点・イベントなど

・RBA(豪中銀)の利下げのタイミングとペース。

・米FRBと日銀の金融政策。

・投資家のリスク意識の変化。リスクオンは豪ドルの上昇要因。

・資源(主に鉄鉱石)価格の動向(資源価格の下落は豪ドルの下落要因)。

・中国経済の動向。中国経済の減速は豪ドルにとってマイナス材料。

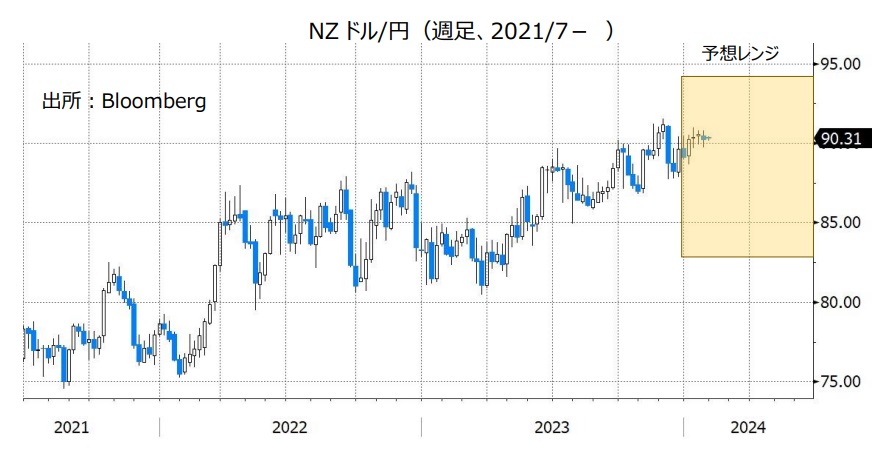

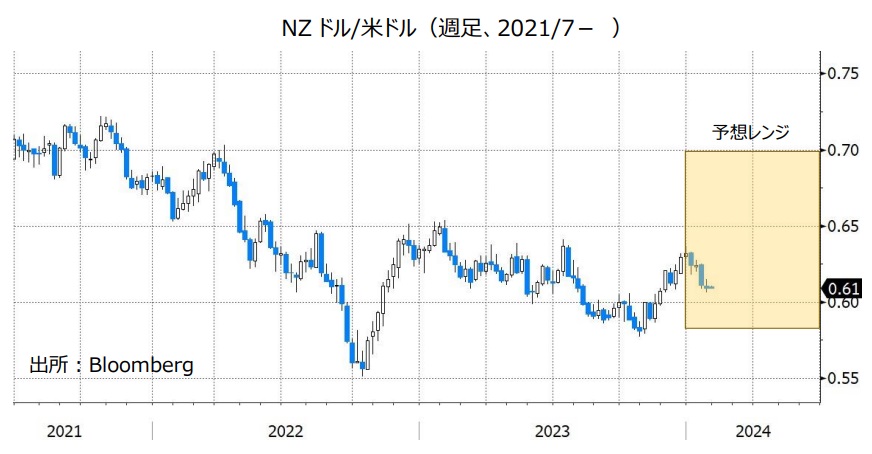

NZドル/円:83.000円~94.000円

NZドル/米ドル:0.58000米ドル~0.70000米ドル

RBNZ(NZ中銀)は23年 11月まで4会合連続で政策金利を5.50%に据え置きました。

RBNZは11月の会合時の声明で、「インフレ圧力が想定以上に強まれば、追加利上げが必要となる可能性が高い」と表明し、追加利上げの可能性を残しました。

ただ、RBNZの利上げサイクルはすでに終了したと考えられます。これまでの利上げの影響によってNZの景気はRBNZの想定以上に減速していることや、10-12月期のCPI(消費者物価指数)がRBNZの見通しを下回ったからです。23年7-9月期のGDP(国内総生産)は前期比マイナス0.3%と、RBNZが23年11月の金融政策報告の中で示した見通し(プラス0.3%)に反してマイナス成長になりました。NZの10-12月期のCPIは前年比4.7%と、21年4-6月期以来の低い伸びとなり、RBNZの11月時点の見通し(5.0%)を下振れました。

市場では、RBNZは5月に利下げを開始して、24年末までに合計1.00%利下げするとの見方があります。RBNZの利下げはNZドルにとってマイナスになると考えられるものの、FRBも利下げを行うとみられます。FRBの利下げ幅の方が大きくなる場合、米ドル安圧力の方が強くなって、NZドル/米ドルはそれほど下がらない可能性があります。

NZドル/円に関しては、日銀がマイナス金利の解除など金融緩和策の修正へと動けば、円が全般的に強含むとともに、NZドル/円は軟調に推移しそうです。

豪ドルと同様にNZドルは、投資家のリスク意識の変化(リスクオン/リスクオフ)を反映しやすいという特徴があります。主要国の株価が堅調に推移するなどしてリスクオンが強まることはNZドルにとってプラスです。<八代>

注目点・イベントなど

・RBNZ(NZ中銀)の利下げのタイミングとペース。

・米FRBと日銀の金融政策。

・投資家のリスク意識の変化。リスクオンはNZドルの上昇要因。

・中国経済の動向。中国経済の減速はNZドルにとってマイナス材料。

・乳製品(NZ最大の輸出品)価格の動向(乳製品価格の上昇はNZドルの上昇要因)。

カナダドル/円:100.000円~113.000円

米ドル/カナダドル:1.30000カナダドル~1.40000カナダドル

BOC(カナダ中銀)は1月24日の政策会合を開き、政策金利を5.00%に据え置くことを決定しました。据え置きは4会合連続です。

BOCの声明やマックレム総裁の会見では、利上げサイクルの終了が示唆されました。声明は、これまであった「必要なら政策金利をさらに引き上げる用意がある」を削除。マックレム総裁は会合後の会見で、「新たな動向がインフレを押し上げれば、(追加)利上げが必要になる可能性はある」としつつも、「経済がおおむねBOCの見通しに沿って推移すれば、今後の議論は政策金利をどれくらいの期間、(現在の)5%に維持するかになる」と表明。政策会合における議論がこれまでの“追加利上げをするかどうか”から“利下げのタイミング”へと変化することが示されました。

マックレム総裁は一方で、「(カナダの)インフレ率の鈍化は緩やかで、一様でない可能性が大きい」とし、「基調インフレの根強さを懸念している」と発言。基調インフレがどのように推移するかを確認する必要があり、「利下げを議論するのは時期尚早だ」と述べ、市場の早期の利下げ観測(4月との観測もあり)をけん制しました。

今後発表されるカナダの経済指標で、市場の利下げ観測が一段と強まる場合、カナダドル安圧力が加わりそうです。一方で日銀はいずれ、マイナス金利の解除など金融緩和策の修正へと動くとみられます。BOCと日銀の金融政策の方向性の違いを考えると、カナダドル/円は上値が重い展開になりそうです。

米ドル/カナダドルについては、22年9月から続く1.30000カナダドル~1.40000カナダドルのレンジで上下動すると想定されます。FRB(米連邦準備制度理事会)の次の一手は利下げになるとみられ、BOCとFRBの金融政策の方向性に差はないと考えられるからです。

原油価格(米WTI原油先物が代表的な指標)に大きな変動がみられれば、原油価格の動向も材料になるかもしれません。カナダは原油を主力輸出品とするため、原油価格の上昇はカナダドルにとってプラスであり、米ドル/カナダドルの上値を抑える要因になりそうです。<八代>

注目点・イベントなど

・BOC(カナダ中銀)の利下げのタイミングとペース。

・米FRBと日銀の金融政策。

・資源(特に原油)価格の動向(資源価格の上昇はカナダドル高要因)。

トルコリラ/円:3.800円~7.000円

TCMB(トルコ中銀)は1月25日に政策会合を開き、2.50%の利上げを行うことを決定。政策金利を42.50%から45.00%へと引き上げました。利上げは8会合連続。23年6月以降の利上げ幅は合計36.5%になりました。

TCMBの積極的な利上げはトルコリラにとって本来プラスと考えられるものの、トルコリラは対米ドルや対円で史上最安値圏にあります。

トルコリラ安の主な要因として、トルコの実質金利(政策金利からCPI上昇率を引いたもの)が大幅なマイナスである状況に変わりがないことが挙げられます(1/26時点でマイナス19.77%)。また、トルコ当局がKKM(為替保護預金制度)などのトルコリラ支援策を解除したことも、トルコリラの重石となっていると考えられます。

TCMBは1月25日の会合時の声明で、「ディスインフレの軌道を確立するために必要な金融引き締めは達成された」と指摘。「月次のインフレ率の基調に大幅な鈍化がみられ、またインフレ期待が予測範囲に収束するまで、政策金利は現行水準(45.00%)に維持される」と表明しました。実質金利が大幅なマイナスにある状況で、利上げサイクルを終了する意向が示されたことは、トルコリラの上値を抑える要因になる可能性があります。

トルコでは、3月に統一地方選が行われる予定です。エルドアン大統領は今のところTCMBの一連の利上げを容認していますが、地方選が近づくなかで考えを改める(TCMBに利下げを要求する)のではないかとの懸念があります。エルドアン大統領の言動には注意が必要かもしれません。<八代>

注目点・イベントなど

・トルコの実質金利のマイナス幅が縮小するか。

・エルドアン大統領は金融政策に干渉しないか。

南アフリカランド/円:7.000円~8.500円

SARB(南アフリカ中銀)は1月25日に政策会合を開き、政策金利を8.25%に据え置くことを決定。据え置きは4会合連続で、据え置くとの決定は5人の政策メンバー全員一致でした。

市場では、SARBが5月に利下げするとの見方もあります。クガニャゴSARB総裁は会合後の会見で、「インフレ見通しに対するリスクは依然として上向きだ」と指摘。「インフレ率(※)がSARBの(3~6%の)目標レンジの中間値(4.5%)に向けて鈍化していることを示す明確なトレンドは見られていない」とし、「インフレ率が目標(レンジの中間値)に向けて持続的に鈍化しない限り、政策変更(利下げ)は予想していない」と強調。市場の利下げ観測をけん制しました。

(※)南アフリカの23年12月CPI(消費者物価指数)は前年比5.1%と、上昇率は前月の5.5%から鈍化し、SARBの目標レンジ内に7カ月連続で収まりました。ただし、目標レンジ中間値の4.5%は依然として上回っています。

1月の会合で政策金利を据え置くとの決定が全員一致だったこと、そしてクガニャゴ総裁が利下げ観測をけん制したことは、南アフリカランドを下支えする可能性があります。ただし、南アフリカランド/円に関しては、日銀の金融政策も重要です。日銀が金融緩和策の修正へと動けば、円が全般的に強含むとともに、南アフリカランド/円が軟調に推移しそうです。

南アフリカでは発電設備の老朽化などによって計画停電が頻発しています。停電は経済活動を阻害するため、計画停電が長引く場合には同国景気をめぐる懸念が市場で強まるとともに、南アフリカランドに対して下押し圧力が加わる可能性があります。<八代>

注目点・イベントなど

・SARB(南アフリカ中銀)の利下げのタイミングとペース。

・日銀の金融政策。

・計画停電が続く場合、南アフリカランド/円の下押し要因になる可能性あり。

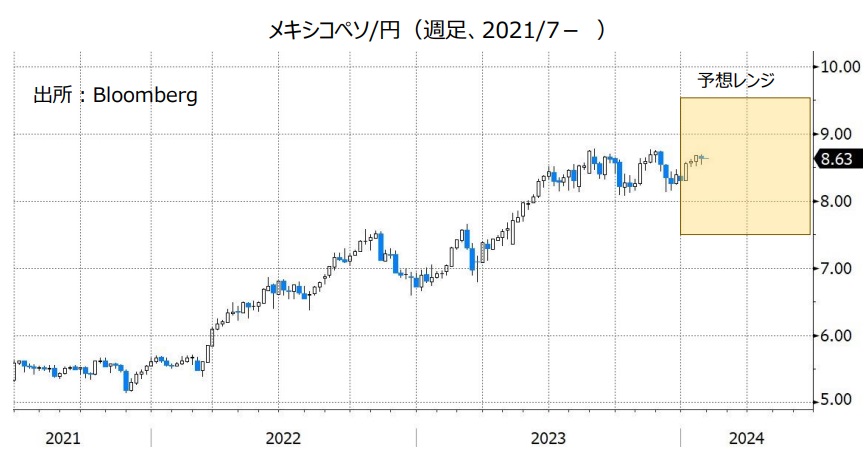

メキシコペソ/円:7.500円~9.500円

BOM(メキシコ中銀)は23年12月まで6会合連続で政策金利を11.25%に据え置きました。

BOMは12月会合時の声明で「政策金利はしばらくの間、現在の水準に維持する必要がある」とし、政策金利を現行水準に当面据え置く方針を示しました。メキシコの23年12月CPI(消費者物価指数)は、総合指数が前年比4.66%と、2カ月連続で上昇率が高まりました(11月の上昇率は4.32%)。一方でコア指数は同5.09%と、上昇率は11カ月連続で鈍化しており(11月の上昇率は5.30%)、市場ではBOMは3月に利下げするとの見方があります。

BOMが利下げを行うとしても、FRBなど主要中銀と比較してBOMの政策金利がかなり高い状況に変わりはないと考えられます。BOMの利下げは、メキシコペソにとってそれほどマイナスにはならないかもしれません。メキシコペソ/円に関しては、日銀の金融政策も重要です。日銀が金融緩和策の修正へと動く場合、メキシコペソ/円は上値が重くなる可能性があります。

原油価格(米WTI原油先物)が大きく変動する場合、原油価格の動向も材料になりそうです。原油価格の上昇は、メキシコペソにとってプラスです。<八代>

注目点・イベントなど

・BOM(メキシコ中銀)の利下げのタイミングとペース。

・主要国と比べて高いメキシコ中銀の政策金利。

・資源(特に原油)価格の動向(資源価格の上昇はメキシコペソ高要因)。

- 当レポートは、情報提供を目的としたものであり、特定の商品の推奨あるいは特定の取引の勧誘を目的としたものではありません。

- 当レポートに記載する相場見通しや売買戦略は、ファンダメンタルズ分析やテクニカル分析などを用いた執筆者個人の判断に基づくものであり、予告なく変更になる場合があります。また、相場の行方を保証するものではありません。お取引はご自身で判断いただきますようお願いいたします。

- 当レポートのデータ情報等は信頼できると思われる各種情報源から入手したものですが、当社はその正確性・安全性等を保証するものではありません。

- 相場の状況により、当社のレートとレポート内のレートが異なる場合があります。