個人口座の税制(確定申告)について

確定申告の添付書類

トラリピFX/CFDの確定申告の添付書類(期間損益報告書)は、トレード画面内メニュー「お客様情報」>「報告書」から出力できます。

個人口座の税制(確定申告)について

トラリピFX/CFDの税制

トラリピFX/CFDにより発生した利益は、雑所得として申告分離課税の対象です。2025年1月現在の税制では、税率は一律20.315%(所得税15%、住民税5%、復興特別所得税0.315%(2013年からの25年間))です。

また、当社での投資による損失が発生した場合、当社取扱商品間をはじめ、他の「先物取引に係る雑所得等」の金額と損益通算が行えます。

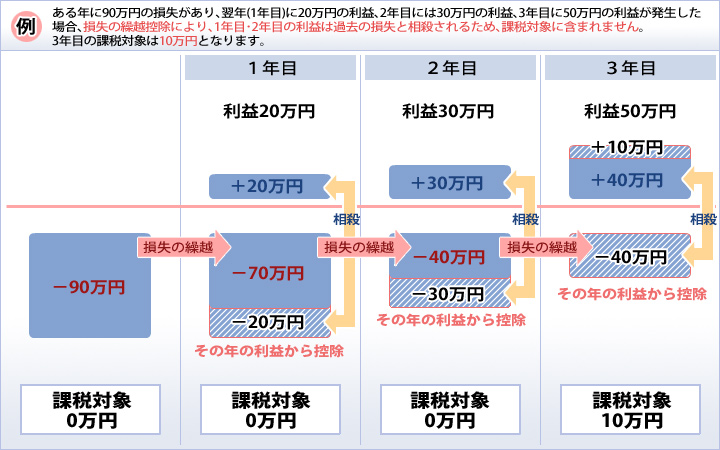

また、損益通算によっても損失額が相殺しきれない場合、繰越控除により3年まで損失を繰越すことができます。

| 雑取得 | 税率20.315% |

|---|---|

| 損益通算 | 当社取扱商品等と通算可能 |

| 繰越控除 | 損失を最大3年繰越 |

課税方法について

店頭取引(トラリピFX/CFD)は申告分離課税制度の対象です。特定口座制度(源泉徴収口座)の対象外のため、源泉徴収ありの特定口座はありません。原則として、確定申告により納税します。

損益通算について

トラリピFX/CFDでの損益と、国内取引所における商品先物取引での損益は通算することができます。例えば、トラリピFX/CFDで60万円の利益、商品先物取引で20万円の損失があった場合、通算して40万円が課税対象となります。

以下の取引も含め損益通算が行えます。

【損益通算の対象となる取引】

- 外国為替証拠金取引(取引所FXおよび店頭FX)

- 国内におけるCFD取引(取引所CFDおよび店頭CFD)

- 国内取引所における有価証券先物取引、有価証券指数等先物取引および有価証券オプション取引

- 国内取引所における商品先物取引

- 国内取引所における取引所金融先物取引

損失の繰越控除について

前項の損益通算を行っても、損失額の方が大きくなってしまった場合、その翌年以降3年までこの損失の繰越ができます。繰越した損失額は、その年の利益から控除することができます。(繰越控除の適用を受けるためには、損失が生じた年以降継続して確定申告が必要です。)

確定申告に関するご注意事項

必要経費について

一般的に、取引に係る必要経費としては、ご入金の際の振込手数料、関連書籍代、新聞代、セミナー参加交通費などが挙げられます。場合によっては、パソコンの購入費、通信費なども必要経費として 認められることもありますが、これらの取扱いにつきましては、所轄の税務署にご相談ください。なお、トラリピFX/CFDにおきましては、お客様が得られた損益は既に手数料が加減されているものであり、 手数料を必要経費として申告する必要はございません。

納税のご相談

確定申告の手続きにつきましては、国税庁ホームページをご参照の上、詳細は最寄りの税務署にてお尋ねくださいますよう、お願い申し上げます。

報告書に関するお問い合わせ

カスタマーデスク

0120-455-512(9:00~17:00 土日祝除く)

なお、税制および確定申告に関する詳細なご質問には、恐れ入りますが当社ではお答えできかねます。

※お電話にてお問い合わせをいただいた場合、その内容の確認のため、通話を録音し、保存させていただく場合がございます。