エリオット波動・宮田レポート(短期アップデート) ※12月23日更新

2025/12/23 09:08

宮田レポート(短期アップデート) 251223_miyata.pdf

☆こちらもオススメ

YouTube エリオットView 12月22日 [日本株「黄金の三年間」ついに完結!?]

(おことわり)

本レポート年内最終号は12月26日(金)リリースの予定です。

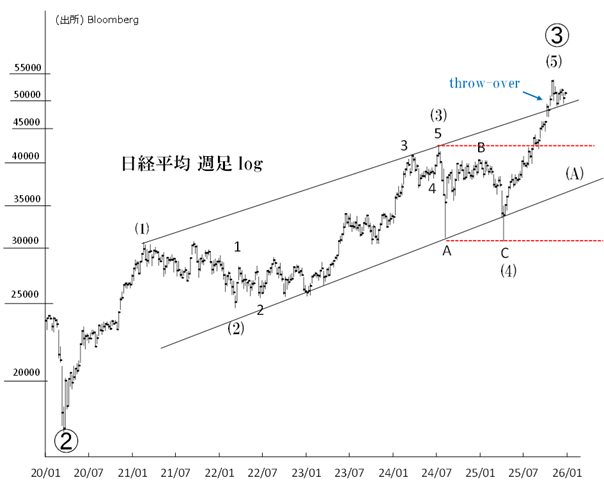

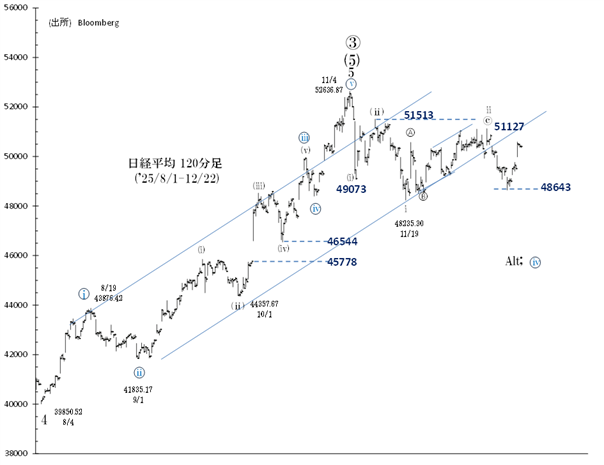

[日経平均]

【当面の想定レンジ】 46,000~52,500円

[NYダウ・S&P500]

【当面の想定レンジ】 (NYダウ) 47,000~50,000ドル

(S&P500) 6500~7000

[ナスダック]

【当面の想定レンジ】 (ナスダック100) 23,500~26,200

(ナスダック総合) 21,500~24,000

[米ドル/円]

【当面の想定レンジ】 140.000~158.500円

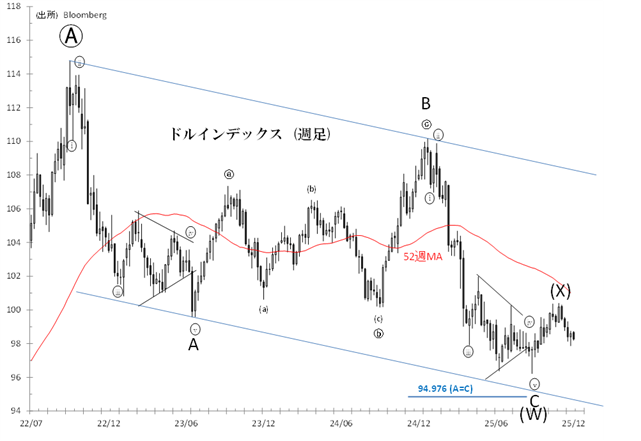

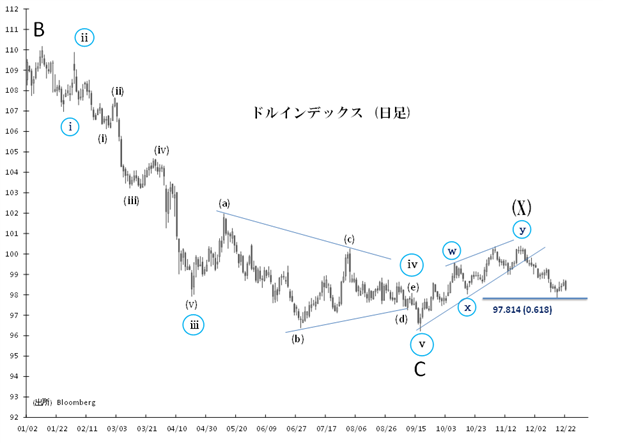

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 95.000~102.000

[日経平均]

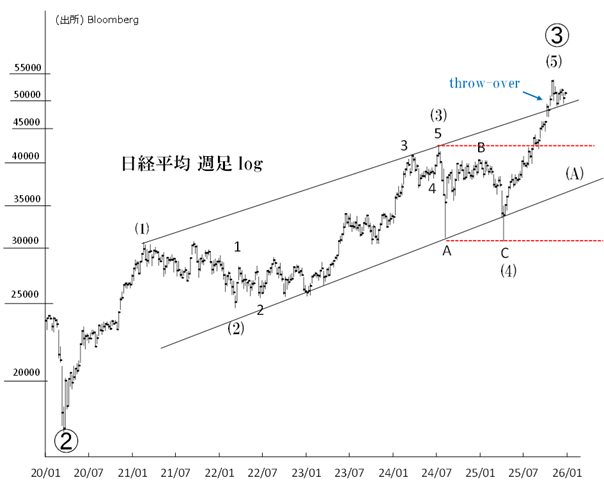

【週足 エリオット波動分析】

今年4月7日安値(30,792.74円)以来およそ7カ月間にわたって続いたインターミディエイト級第(5)波の上昇は、52,636円(11/4)を以て終了したとみられます(※1)。それと同時に、コロナショック底(16,358.19円、20年3月)から5年8カ月にわたるプライマリー第➂波も終了したと思われます。

いまはプライマリー第➃波調整の初期段階に当たっており、この見方は48,235円を下回ることにより強まります。おそらく2026年2月頃(※2)へ向けての弱基調が続くでしょう。

(※1) 48,500円(チャネル上限値)を下回ると第(5)波終了が確認されます。

(※2) 週次サイクルの間隔(安値から安値)は42週程度です。これによると、現行サイクルの終了は、今年4月7週からおよそ42週後の2026年2月頃とみられます。

プライマリー第➁波は18年10月高値(24,448円)から20年3月安値(16,358円)まで、17カ月間で通算33%下げました。パターンは「ジグザグ」でした。

「オルタネーション」により、第➃波はおそらく「トライアングル」「フラット」など保ち合いパターンを、今後数年間にわたって形成する可能性があります。

➃波の下値レンジに相応しいのは、第➂波中第(4)波領域[42,426円~30,792円]です。この領域は、11月高値から33%調整後の水準(35,266円)を含みます。

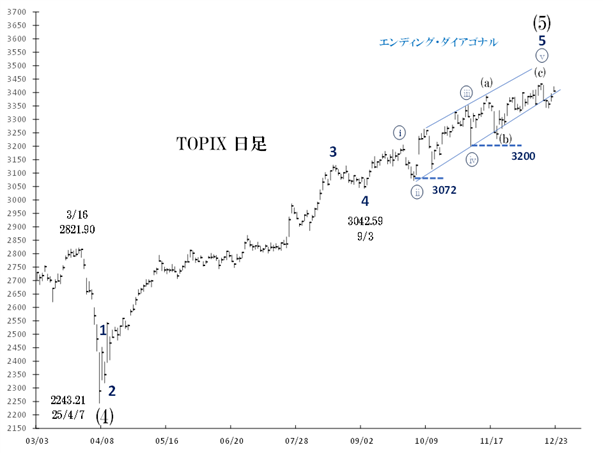

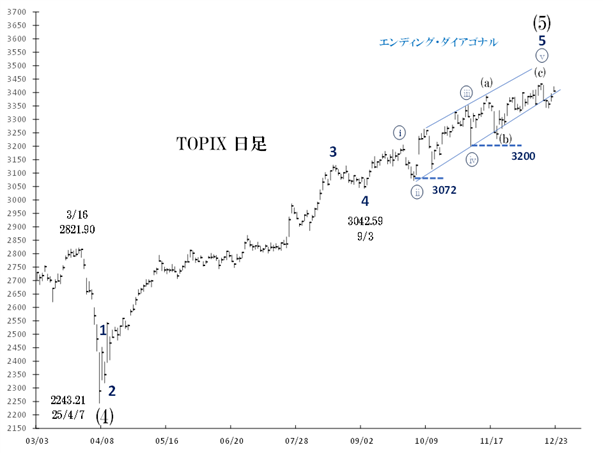

[TOPIX]

しっかりの展開が続いていますが、12月15日の高値(3434)を以て、4月以来の強気トレンドは完了した可能性があります。

9月安値(3042)からの「エンディング・ダイアゴナル」は、重要な天井パターンです。3341(12/18安値)を下回ると、天井を付けた可能性が高まります。

ひとたび下向きにトレンドが転換すれば、その時点から1カ月~3カ月の内に3042(ダイアゴナル始点)へ下落する展開になっておかしくないでしょう。

ただし3341が維持されるうちは、まだ最高値更新の可能性は残されます。

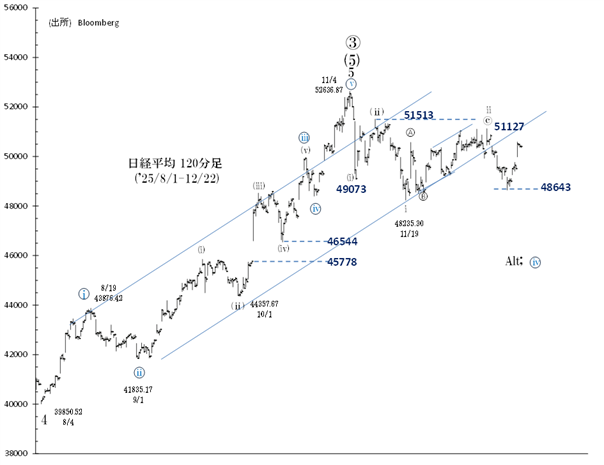

[日経平均]

51,127円(12/12高値)から、(iii)-iii波(サード・オブ・サード)による下落に入ったとすると、年内にも48,235円を下回るでしょう。この場合、10月初旬のギャップ[45,778円~46,544円]を早々に埋めに行く展開となるでしょう。

その一方、52,636円(11/4高値)からの波形は次第に、保ち合い相場(トライアングル)の様相を呈しています。トライアングルによるマルiv波が目先代替シナリオです。48,643円を維持しながら51,513円を上抜くと、あと一回の最高値更新の可能性が高まります。

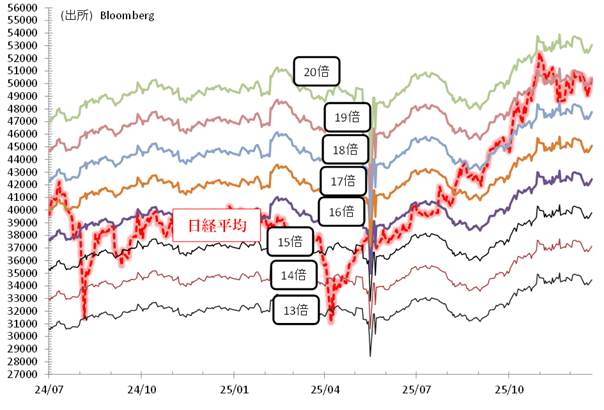

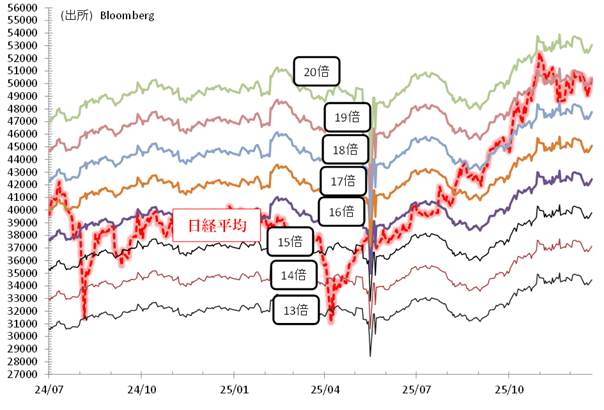

[予想PER別の日経平均水準]

12月22日の日経平均予想PERは19.00倍、予想EPSは2652円です。過去最高の予想EPSは2694円(11/20)です。

[NYダウ・S&P500]

【NYダウ 日足エリオット波動分析】

12月12日のNYダウ最高値(48,886ドル)は、10月29日に最高値を付けたS&P500、ナスダック100からは確認されていません。このような「未確認」は、強気相場終了を先取りする現象として引き続き注目に値します。

45,728ドル(11/20安値)からの上昇は、4月以来の上昇第(5)波における最終波・第5波とカウントされます。

まだ上昇が続く場合、5万ドルを試すこともありそうです。第1波と第5波が同じ長さになる水準は[49,895ドル]です。

一方、47,462ドル(12/10安値)を下回ると上昇トレンドの変調が示唆されるでしょう。

さらに11月25日-26日のギャップ[47,182ドル-47,196ドル]を下回ると、それは強気相場終了の合図となります。

【S&P500日足 エリオット波動分析】

6920(10/29高値)を以て強気相場は終了した可能性があります。

6521(11/21安値)はヘッド・アンド・ショルダーズのネックラインであり、それを割るとリスクオフ局面が本格化しそうです。この場合、当面は200日MA(6247)への下値試しがありそうです。

一方6920を上回ると、6521を起点に第(5)波-第5波による上昇に入った、という風に波動カウントを改めます。それを以て強気相場は終了することになります。

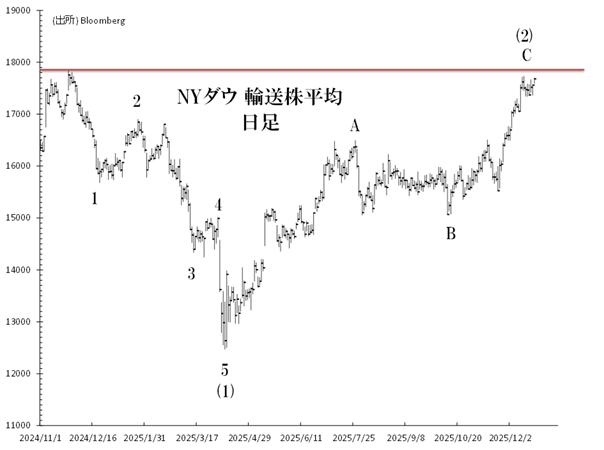

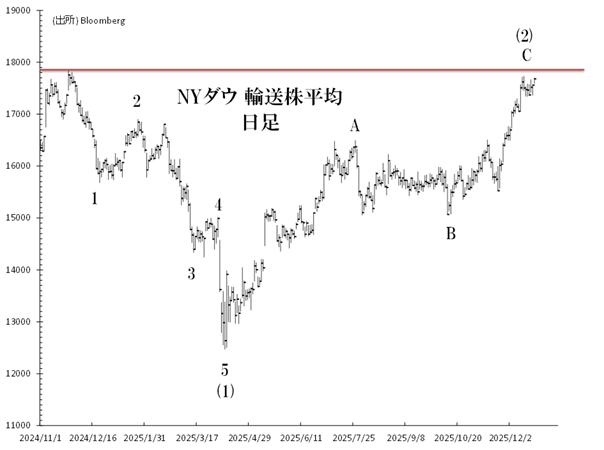

[ダウ輸送株平均] ダブル・トップを付けるか

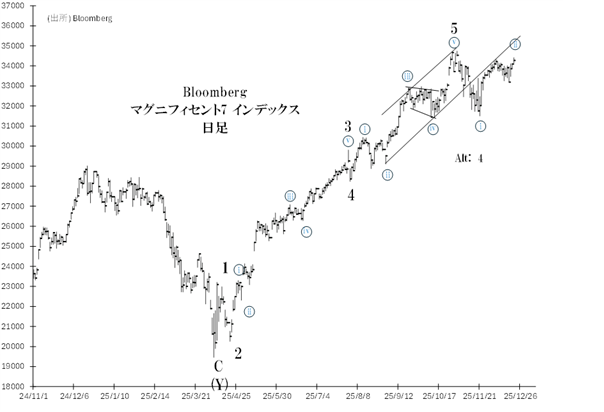

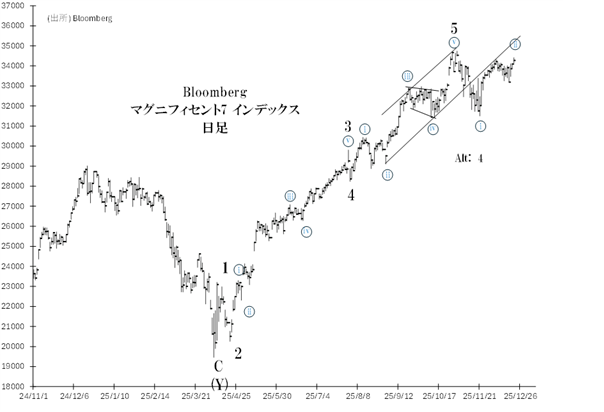

[マグニフィセント7] 以前のサポートラインが戻り上限に?

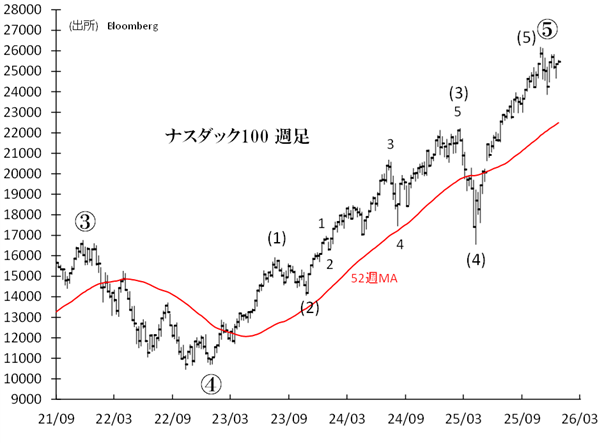

[ナスダック]

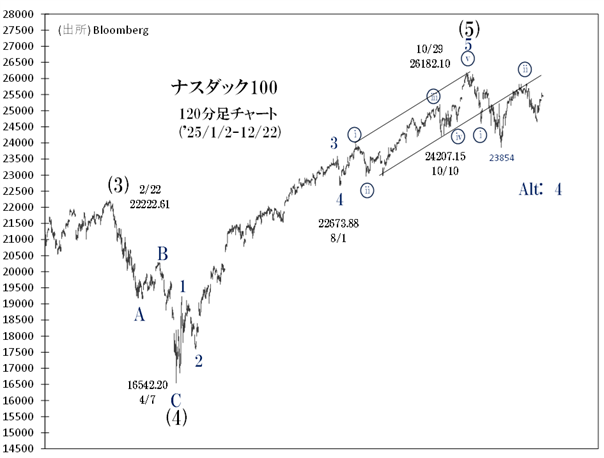

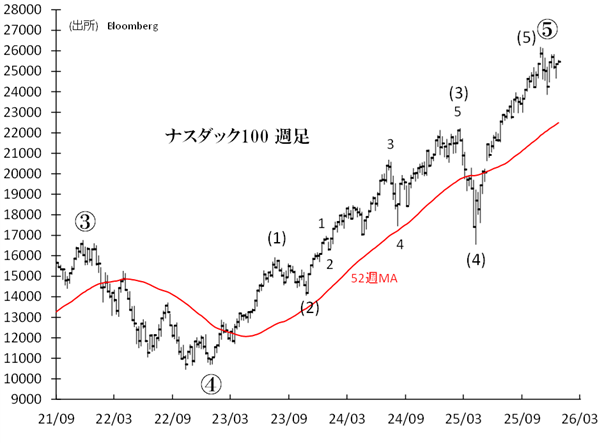

【ナスダック100 月足・週足 エリオット波動分析】

2002年10月底から進行してきた、サイクル級の上昇トレンドは、その全行程を終えたか、終えつつあります。2022年10月からのプライマリー級の第➄波による上昇は、今年4月よりインターミディエイト級第(5)波にあり、それは26,182(10/29高値)を以て終わったかもしれません。

あるいは、もう一度の高値更新があり、それを以て上昇トレンド終了ということもあり得ます(後述)。

この見方によれば2026年は、いよいよ大きな調整局面を迎えることが予想されます。

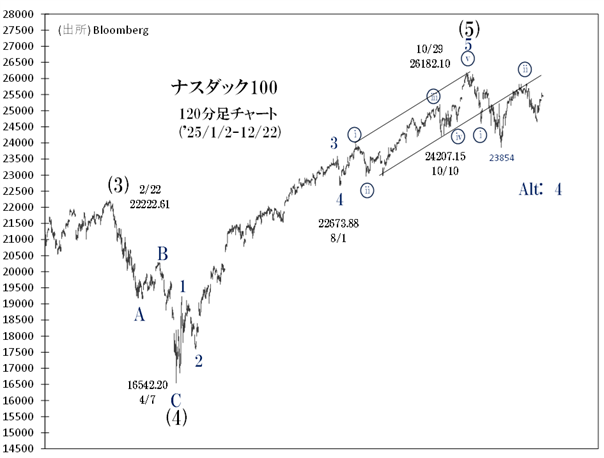

【ナスダック100 時間足 エリオット波動分析】

22,673(8/1安値)からのマイナー級第5波は26,182(10/29高値)で完成した可能性があります。

あるいは、10月高値から進展しているのは「トライアングル」によるマイナー級第4波とみることもできましょう。この場合、年末から年明けに最高値を更新しますが、それを以てマイナー級第5波による上昇はすべて終わるでしょう。

いずれにしても、本格的なリスクオフ局面(弱気相場)への備えが必要であることに変わりありません。

[米ドル/円]

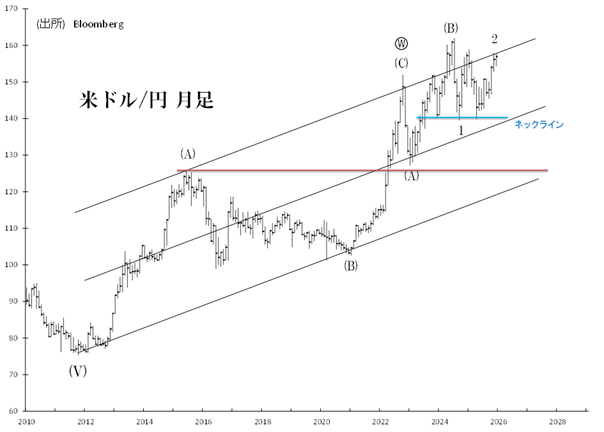

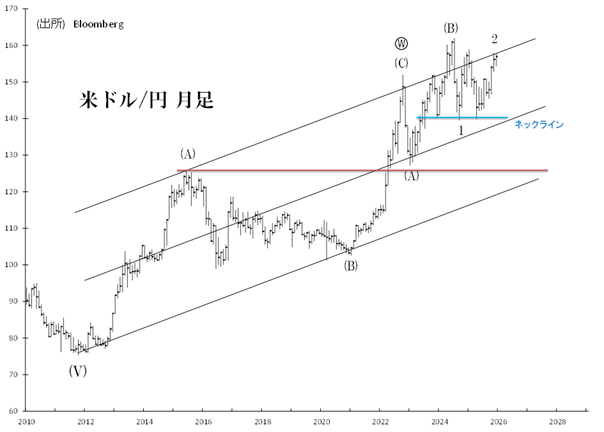

【月足・エリオット波動分析】

16年半サイクルによれば、米ドル/円(ドル/円)は2028年4月頃まで「円高の時間帯」が続きます。この時間帯においてドル/円の上値は抑えられるでしょう。筆者は28年4月頃までのどこかの時点で、1ドル=125円~120円へのドル安・円高になる可能性をみています。

11月は157.849円まで上昇しましたが、この動きによりドル/円は長期チャネル上限に達し、併せて昨年の円買い介入ゾーン(157円~161円)への突入をはたしました。

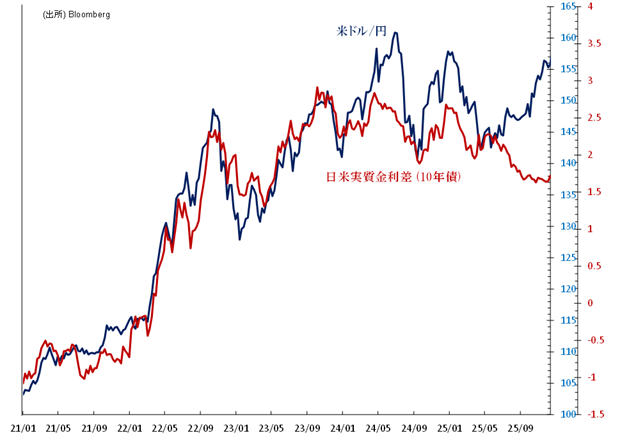

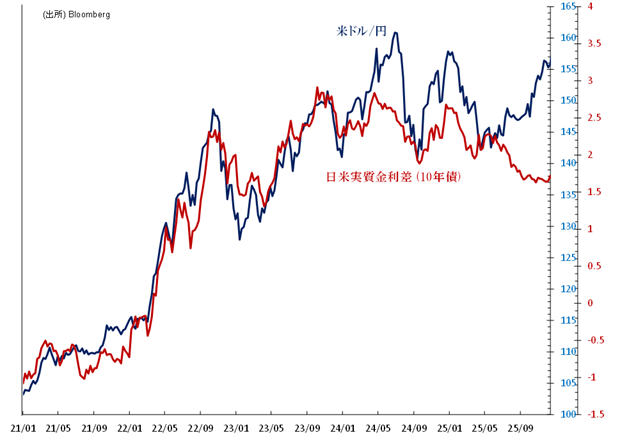

日米実質金利差から導かれるドル/円の水準は、現在1ドル=140円程度です(後述)。足元の日本円は金利差からみた妥当な水準よりも過小評価されています。そのような歪みはいずれ修正される(ドル安・円高方向への)可能性が高いでしょう。

ドル/円の上昇は既に限界を迎えたか、迎えつつあります。今後はドル安・円高トレンドへの転換が、いつ起きてもおかしくありません。

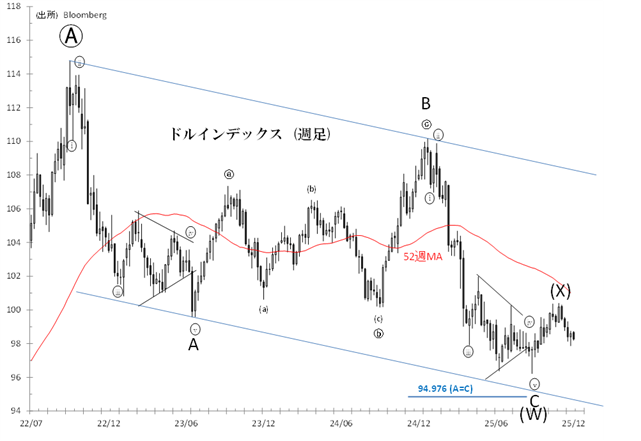

【週足 エリオット波動分析】

24年9月安値(139.565円)から、第2波によるリバウンド局面とみています。この第2波は一見すると「フラット」(3-3-5)ですが、厳密には「ダブル・スリー」(ⓦ-ⓧ-ⓨ)というパターンです。

4月以来のドル高・円安ⓨ波は、既に終了したかしつつあり、まもなく第3波によるドル安・円高が始まる見込みです。

第3波の下げ幅は、第1波の下げ幅の1.618倍程度になるでしょう。この前提から、第3波の目標値として120円台前半が導かれます。

【日足 エリオット波動分析】

第2波の内部波動構造は、ジグザグ(w)-トライアングル(x)-ジグザグ(y)です。この第2波は157.849円(11/20)を以て終わったかもしれません。

154.334円を割るとサポートラインからの下放れが確認され、次は152.811円を試すでしょう。

金利差からのドル/円推計値

足元、日米実質金利差からのドル/円推計値は[140.743円]です。

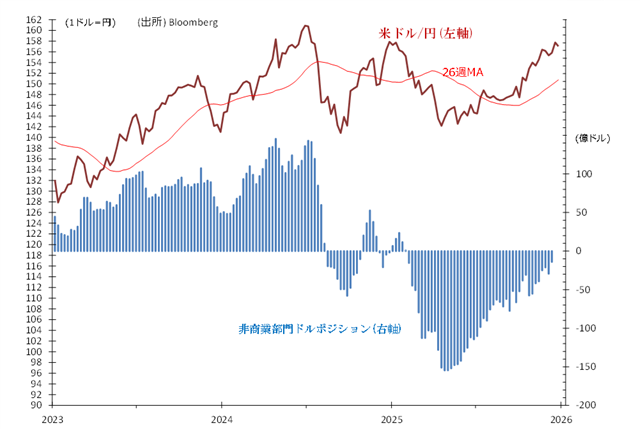

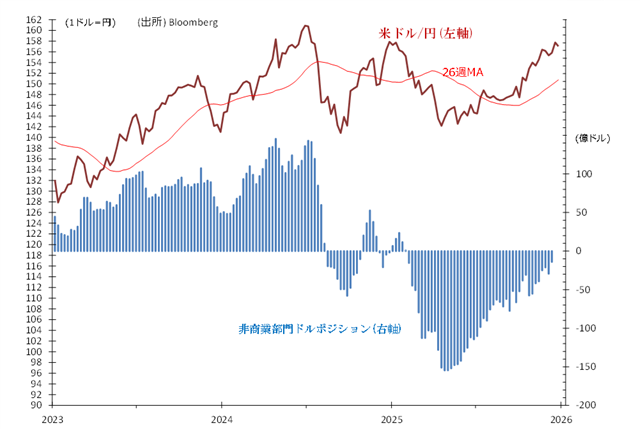

投機筋の円買い持ち高は10カ月ぶり小ささに (2025年12月9日時点)

IMM通貨先物市場で投機筋(非商業部門)の円買い持ち高は、前週の29.3億ドルから13.9億ドルに縮小しました。2025年2月以来、円の買い持ち高は最小水準になりました。

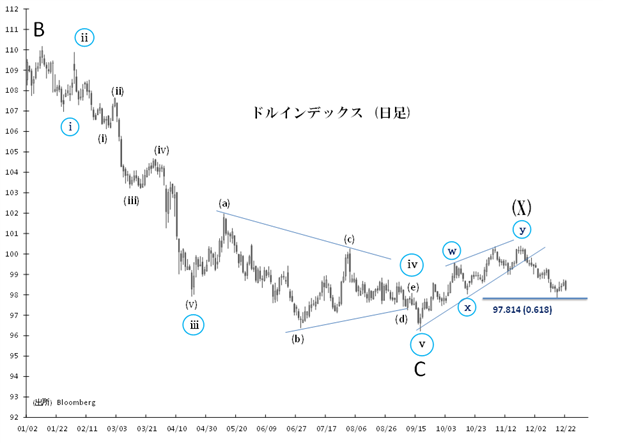

[ドルインデックス(ドル指数)]

【エリオット波動分析】

当初想定していたスケールより一回りは小さいですが、96.218(9/17)からのリバウンド(X)波は、100.935(11/21)を以て終了した可能性があります。この見方は、97.814(61.8%押し水準)を終値で下回ると強化されます。12月16日には一時97.869まで下げ、節目が試されています。

もしドル安トレンドが再開したのなら、当面は96.218を試す展開となるでしょう。

一方97.814を終値で維持しつつ100.935を上抜いたなら─そのハードルはかなり高くなりましたが─引き続き[101.550]「103.197」などを目指す展開となるでしょう。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

☆こちらもオススメ

YouTube エリオットView 12月22日 [日本株「黄金の三年間」ついに完結!?]

(おことわり)

本レポート年内最終号は12月26日(金)リリースの予定です。

[日経平均]

【当面の想定レンジ】 46,000~52,500円

[NYダウ・S&P500]

【当面の想定レンジ】 (NYダウ) 47,000~50,000ドル

(S&P500) 6500~7000

[ナスダック]

【当面の想定レンジ】 (ナスダック100) 23,500~26,200

(ナスダック総合) 21,500~24,000

[米ドル/円]

【当面の想定レンジ】 140.000~158.500円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 95.000~102.000

[日経平均]

【週足 エリオット波動分析】

今年4月7日安値(30,792.74円)以来およそ7カ月間にわたって続いたインターミディエイト級第(5)波の上昇は、52,636円(11/4)を以て終了したとみられます(※1)。それと同時に、コロナショック底(16,358.19円、20年3月)から5年8カ月にわたるプライマリー第➂波も終了したと思われます。

いまはプライマリー第➃波調整の初期段階に当たっており、この見方は48,235円を下回ることにより強まります。おそらく2026年2月頃(※2)へ向けての弱基調が続くでしょう。

(※1) 48,500円(チャネル上限値)を下回ると第(5)波終了が確認されます。

(※2) 週次サイクルの間隔(安値から安値)は42週程度です。これによると、現行サイクルの終了は、今年4月7週からおよそ42週後の2026年2月頃とみられます。

プライマリー第➁波は18年10月高値(24,448円)から20年3月安値(16,358円)まで、17カ月間で通算33%下げました。パターンは「ジグザグ」でした。

「オルタネーション」により、第➃波はおそらく「トライアングル」「フラット」など保ち合いパターンを、今後数年間にわたって形成する可能性があります。

➃波の下値レンジに相応しいのは、第➂波中第(4)波領域[42,426円~30,792円]です。この領域は、11月高値から33%調整後の水準(35,266円)を含みます。

[TOPIX]

しっかりの展開が続いていますが、12月15日の高値(3434)を以て、4月以来の強気トレンドは完了した可能性があります。

9月安値(3042)からの「エンディング・ダイアゴナル」は、重要な天井パターンです。3341(12/18安値)を下回ると、天井を付けた可能性が高まります。

ひとたび下向きにトレンドが転換すれば、その時点から1カ月~3カ月の内に3042(ダイアゴナル始点)へ下落する展開になっておかしくないでしょう。

ただし3341が維持されるうちは、まだ最高値更新の可能性は残されます。

[日経平均]

51,127円(12/12高値)から、(iii)-iii波(サード・オブ・サード)による下落に入ったとすると、年内にも48,235円を下回るでしょう。この場合、10月初旬のギャップ[45,778円~46,544円]を早々に埋めに行く展開となるでしょう。

その一方、52,636円(11/4高値)からの波形は次第に、保ち合い相場(トライアングル)の様相を呈しています。トライアングルによるマルiv波が目先代替シナリオです。48,643円を維持しながら51,513円を上抜くと、あと一回の最高値更新の可能性が高まります。

[予想PER別の日経平均水準]

12月22日の日経平均予想PERは19.00倍、予想EPSは2652円です。過去最高の予想EPSは2694円(11/20)です。

[NYダウ・S&P500]

【NYダウ 日足エリオット波動分析】

12月12日のNYダウ最高値(48,886ドル)は、10月29日に最高値を付けたS&P500、ナスダック100からは確認されていません。このような「未確認」は、強気相場終了を先取りする現象として引き続き注目に値します。

45,728ドル(11/20安値)からの上昇は、4月以来の上昇第(5)波における最終波・第5波とカウントされます。

まだ上昇が続く場合、5万ドルを試すこともありそうです。第1波と第5波が同じ長さになる水準は[49,895ドル]です。

一方、47,462ドル(12/10安値)を下回ると上昇トレンドの変調が示唆されるでしょう。

さらに11月25日-26日のギャップ[47,182ドル-47,196ドル]を下回ると、それは強気相場終了の合図となります。

【S&P500日足 エリオット波動分析】

6920(10/29高値)を以て強気相場は終了した可能性があります。

6521(11/21安値)はヘッド・アンド・ショルダーズのネックラインであり、それを割るとリスクオフ局面が本格化しそうです。この場合、当面は200日MA(6247)への下値試しがありそうです。

一方6920を上回ると、6521を起点に第(5)波-第5波による上昇に入った、という風に波動カウントを改めます。それを以て強気相場は終了することになります。

[ダウ輸送株平均] ダブル・トップを付けるか

[マグニフィセント7] 以前のサポートラインが戻り上限に?

[ナスダック]

【ナスダック100 月足・週足 エリオット波動分析】

2002年10月底から進行してきた、サイクル級の上昇トレンドは、その全行程を終えたか、終えつつあります。2022年10月からのプライマリー級の第➄波による上昇は、今年4月よりインターミディエイト級第(5)波にあり、それは26,182(10/29高値)を以て終わったかもしれません。

あるいは、もう一度の高値更新があり、それを以て上昇トレンド終了ということもあり得ます(後述)。

この見方によれば2026年は、いよいよ大きな調整局面を迎えることが予想されます。

【ナスダック100 時間足 エリオット波動分析】

22,673(8/1安値)からのマイナー級第5波は26,182(10/29高値)で完成した可能性があります。

あるいは、10月高値から進展しているのは「トライアングル」によるマイナー級第4波とみることもできましょう。この場合、年末から年明けに最高値を更新しますが、それを以てマイナー級第5波による上昇はすべて終わるでしょう。

いずれにしても、本格的なリスクオフ局面(弱気相場)への備えが必要であることに変わりありません。

[米ドル/円]

【月足・エリオット波動分析】

16年半サイクルによれば、米ドル/円(ドル/円)は2028年4月頃まで「円高の時間帯」が続きます。この時間帯においてドル/円の上値は抑えられるでしょう。筆者は28年4月頃までのどこかの時点で、1ドル=125円~120円へのドル安・円高になる可能性をみています。

11月は157.849円まで上昇しましたが、この動きによりドル/円は長期チャネル上限に達し、併せて昨年の円買い介入ゾーン(157円~161円)への突入をはたしました。

日米実質金利差から導かれるドル/円の水準は、現在1ドル=140円程度です(後述)。足元の日本円は金利差からみた妥当な水準よりも過小評価されています。そのような歪みはいずれ修正される(ドル安・円高方向への)可能性が高いでしょう。

ドル/円の上昇は既に限界を迎えたか、迎えつつあります。今後はドル安・円高トレンドへの転換が、いつ起きてもおかしくありません。

【週足 エリオット波動分析】

24年9月安値(139.565円)から、第2波によるリバウンド局面とみています。この第2波は一見すると「フラット」(3-3-5)ですが、厳密には「ダブル・スリー」(ⓦ-ⓧ-ⓨ)というパターンです。

4月以来のドル高・円安ⓨ波は、既に終了したかしつつあり、まもなく第3波によるドル安・円高が始まる見込みです。

第3波の下げ幅は、第1波の下げ幅の1.618倍程度になるでしょう。この前提から、第3波の目標値として120円台前半が導かれます。

【日足 エリオット波動分析】

第2波の内部波動構造は、ジグザグ(w)-トライアングル(x)-ジグザグ(y)です。この第2波は157.849円(11/20)を以て終わったかもしれません。

154.334円を割るとサポートラインからの下放れが確認され、次は152.811円を試すでしょう。

金利差からのドル/円推計値

足元、日米実質金利差からのドル/円推計値は[140.743円]です。

投機筋の円買い持ち高は10カ月ぶり小ささに (2025年12月9日時点)

IMM通貨先物市場で投機筋(非商業部門)の円買い持ち高は、前週の29.3億ドルから13.9億ドルに縮小しました。2025年2月以来、円の買い持ち高は最小水準になりました。

[ドルインデックス(ドル指数)]

【エリオット波動分析】

当初想定していたスケールより一回りは小さいですが、96.218(9/17)からのリバウンド(X)波は、100.935(11/21)を以て終了した可能性があります。この見方は、97.814(61.8%押し水準)を終値で下回ると強化されます。12月16日には一時97.869まで下げ、節目が試されています。

もしドル安トレンドが再開したのなら、当面は96.218を試す展開となるでしょう。

一方97.814を終値で維持しつつ100.935を上抜いたなら─そのハードルはかなり高くなりましたが─引き続き[101.550]「103.197」などを目指す展開となるでしょう。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

- 当レポートは、情報提供を目的としたものであり、特定の商品の推奨あるいは特定の取引の勧誘を目的としたものではありません。

- 当レポートに記載する相場見通しや売買戦略は、ファンダメンタルズ分析やテクニカル分析などを用いた執筆者個人の判断に基づくものであり、予告なく変更になる場合があります。また、相場の行方を保証するものではありません。お取引はご自身で判断いただきますようお願いいたします。

- 当レポートのデータ情報等は信頼できると思われる各種情報源から入手したものですが、当社はその正確性・安全性等を保証するものではありません。

- 相場の状況により、当社のレートとレポート内のレートが異なる場合があります。