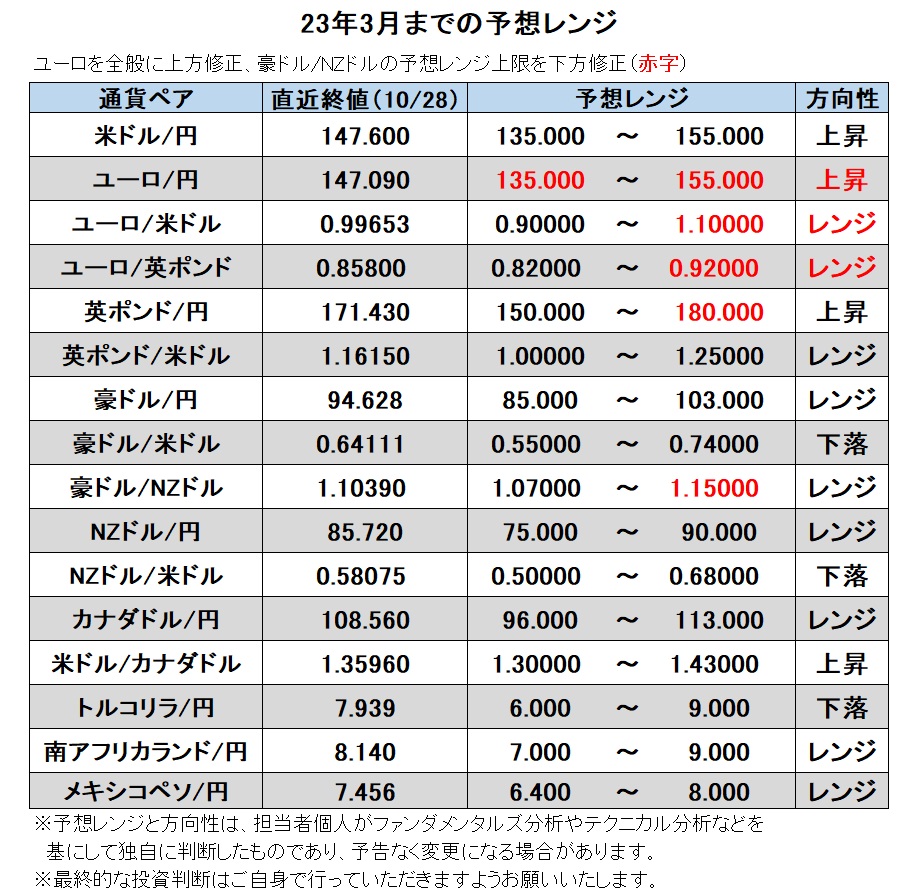

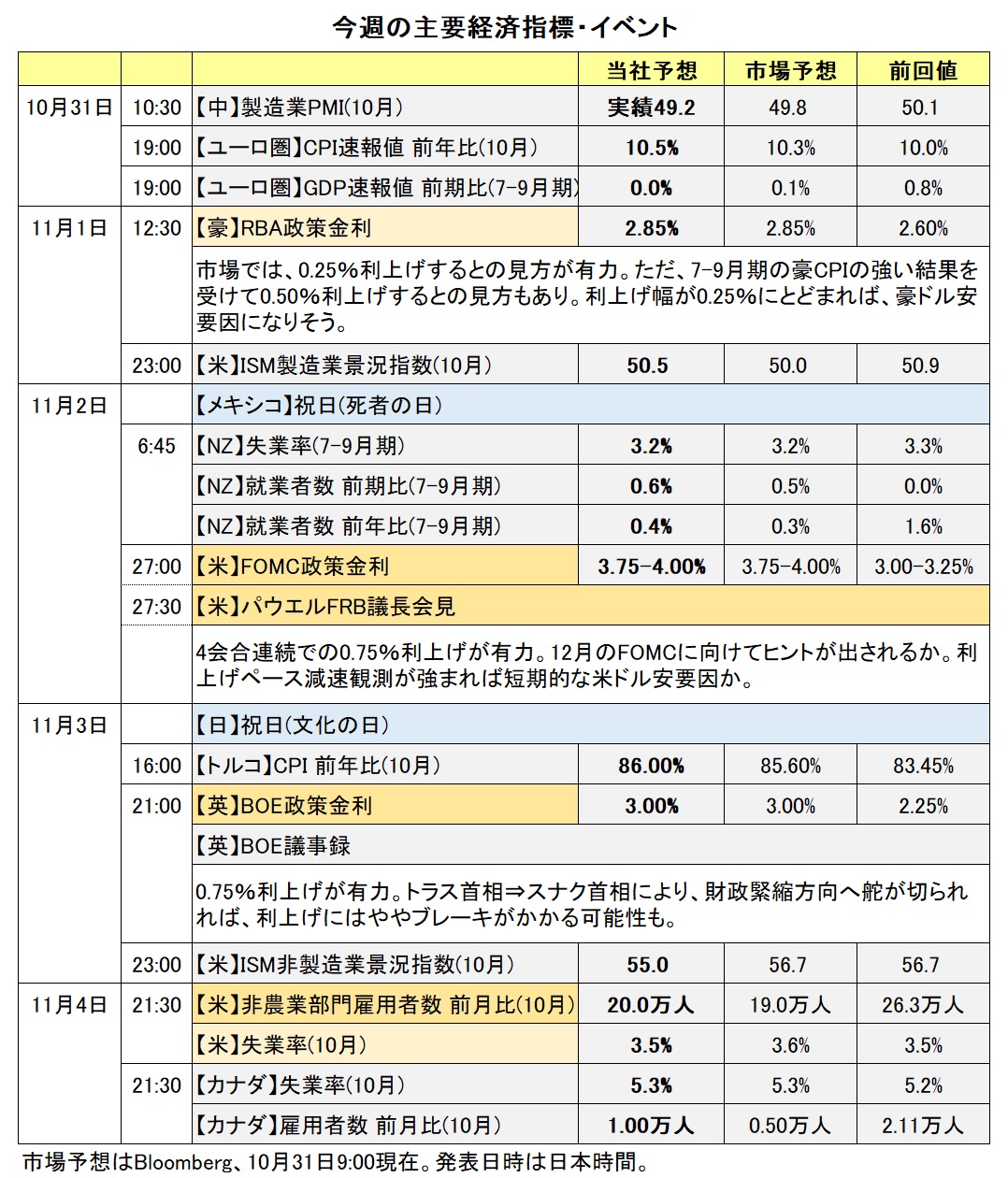

23年3月までの為替相場展望(アップデート)

2022/10/31 13:15

| 本レポートは、10月3日配信の「マネースクエア四季報」で提示した23年3月末までの為替相場見通しをアップデートしたものです。 |

過去1カ月間(9/30-10/28)の主要通貨の騰落率をみると、米ドルの軟調ぶりが目立ちます。米FRBの利上げ観測がやや後退したことが主因でしょう。ただ、仮に過去3回のFOMCで実施された0.75%利上げから0.50%利上げへペースダウンしたとしても、利上げが続けられるなら、米ドルのサポート要因にはなりそうです。換言すれば、見通し期間中に打ち止め観測や利下げ観測が台頭するかどうかが重要なカギを握りそうです。

過去1カ月間では、円が主要通貨の中で最弱。対米ドルでは10月21日に一時151.899円をつけましたが、その後は政府・日銀による介入もあって140円台で推移しています。ただ、日銀が金融緩和姿勢を堅持するなか、主要中銀の利上げ継続の方向性に大きな変化がなければ、円には下落圧力が加わるでしょう。

10月3日配信の「マネースクエア四季報」からユーロを全般に上方修正しました。ユーロ圏経済には引き続き強い下押し圧力が加わっているものの、高騰していたエネルギー価格が軟化していること、その一方でECBがインフレ抑制を最優先にする姿勢を維持していることが背景です。

また、9月に上昇が目立った豪ドル/NZドルがRBA(豪中銀)とRBNZ(NZ中銀)の金融政策の差を反映して下落に転じたため、豪ドル/NZドルの予想レンジ上限を引き下げました。<西田>

米ドル/円:135.000円~155.000円

日銀の黒田総裁の任期は23年4月8日に終了します。それより早く、両副総裁が交代する同年3月19日に退任する可能性もあります。総裁交代が日銀の金融政策正常化の端緒となる可能性は否定できませんが、金融市場に大きな混乱をもたらしかねない金融政策の変更を現時点で想定するのは難しいところです。

日銀の金融政策に変更がないとの前提に立てば、FRBの金融政策の変化が重要なカギを握りそうです。22年12月あるいはその後のFOMCで打ち止め観測や利下げ観測が台頭するかどうか。23年3月までにそうなる可能性は低そうです。利上げのペースダウンは、短期的には米ドル/円の下落要因となりうるでしょうが、日米政策金利差は拡大を続けるため、中長期的には米ドル/円の上昇要因となるでしょう。

政府・日銀は為替介入によって米ドル=150円台を容認しないかに見えます。ただ、特定の水準を目標としていないため、ファンダメンタルズを反映した緩やかな米ドル/円の上昇は容認するものとみられます。

11月8日の米中間選挙では、共和党が上院と下院で過半数の議席を獲得するかどうか。上院の見通しが拮抗する一方で、下院は共和党が優勢です。民主党が下院や上院で過半数を失えば、23-24年においてバイデン大統領のレームダック化(政権運営能力の低下)は避けられないでしょう。経済情勢が良好な時には連邦政府の出る幕はありませんが、経済情勢が悪化している時に政府が機能不全を起こせば、金融市場や米ドルの下押し要因になりそうです。<西田>

注目点・イベントなど

・米経済に金利上昇の影響が強く出てこないか。

・FOMCの「ドット・プロット(中央値)」が示唆する政策金利の軌道。

・米長短金利やイールドカーブ(利回り曲線)の形状変化。

・日銀の長短金利操作付き量的・質的金融緩和に変化はないか、とくに長期金利の動向。

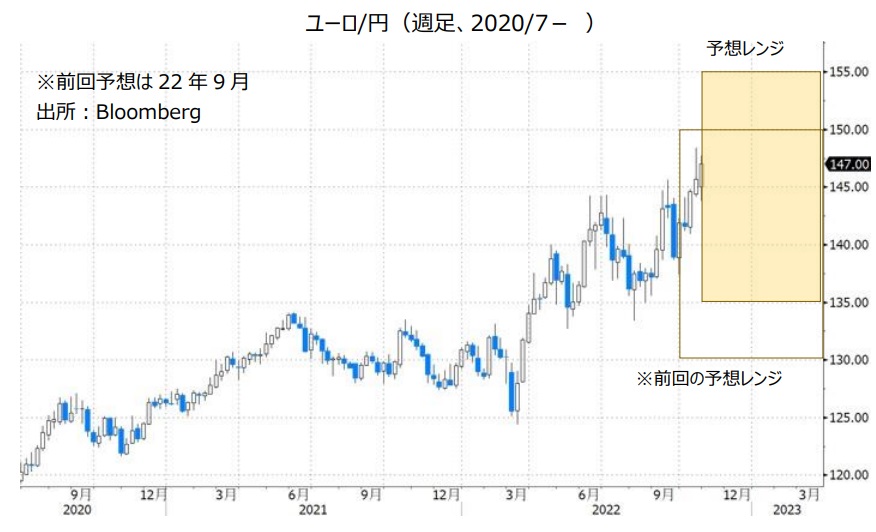

ユーロ/円:135.000円~155.000円

ユーロ/米ドル:0.90000米ドル~1.10000米ドル

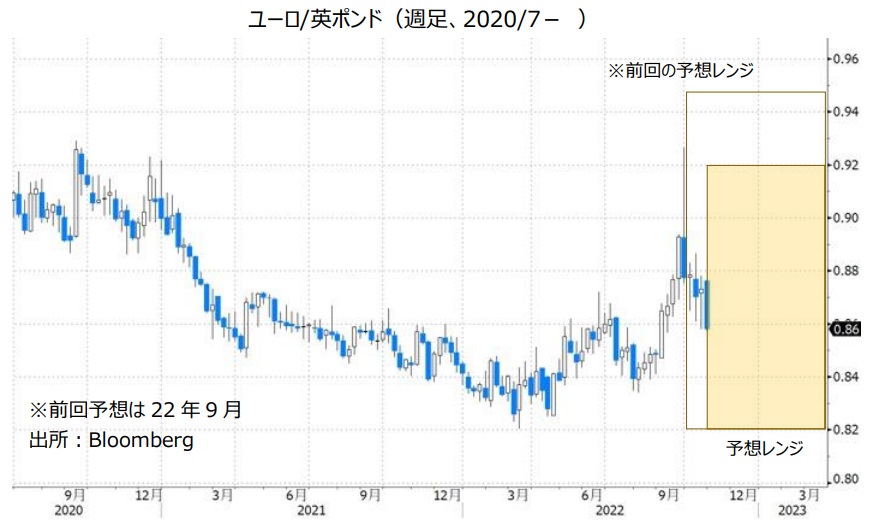

ユーロ/英ポンド:0.82000ポンド~0.92000ポンド

10月に公表されたIMFの世界経済見通し(WEO)によれば、ユーロ圏の23年GDPは前年比0.5%と経済成長の停滞が予想されています。とりわけ、ドイツやイタリアはマイナス成長が予想されています。ただし、夏場にかけて急騰したエネルギー価格が足もとで大きく軟化しており、ユーロ圏経済にとっては明るい材料となっています。

一方で、ユーロ圏の多くの国でインフレ率の伸びが依然として加速しており、インフレ抑制を最優先にしているECBは利上げを継続する意向です。10月28日時点のOIS(翌日物金利スワップ)によれば、政策金利(中銀預金金利)は少なくとも23年9月まで上昇を続けると市場は予想しています。それがどのように変化するかが、ユーロ相場に大きく影響するでしょう。

10月に就任したイタリアのメローニ首相は、英国のトラス前首相を反面教師にしてEUの財政ルールを守る意向を表明しています。ただし、メローニ首相が選挙公約としていた減税を23年には打ち出すとの観測があります。メローニ首相は極右政党「同胞」の党首であり、もともとEUやユーロ圏に批判的です。移民政策その他でユーロ圏の足並みを乱すようであれば、通貨ユーロのマイナス材料になるかもしれません。<西田>

注目点・イベントなど

・ウクライナ戦争の行方、エネルギー価格の動向。

・ECBのインフレ抑制姿勢に変化は生じるか。ユーロ圏のインフレ動向。

・イタリアのメローニ政権の政治手腕と、EUやユーロ圏との関係。

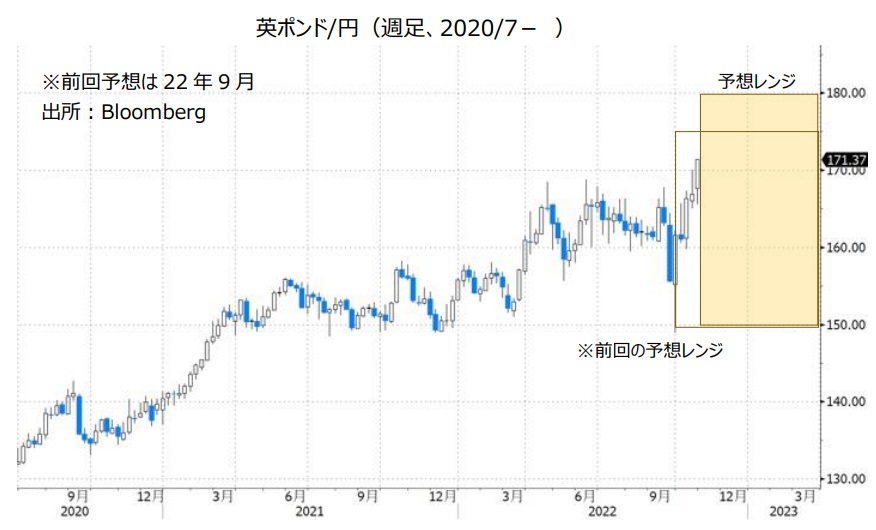

英ポンド/円:150.000円~180.000円

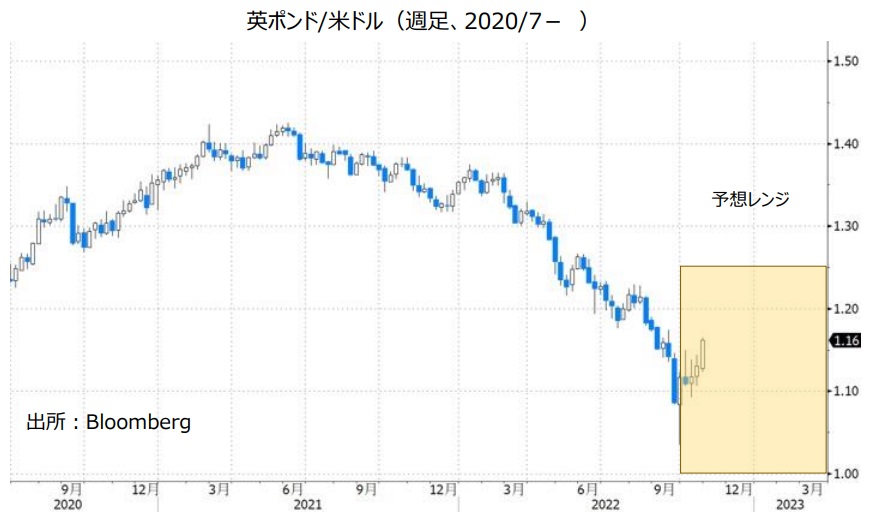

英ポンド/米ドル:1.00000米ドル~1.25000米ドル

大型減税を提案して市場から「NO」を突き付けられたトラス首相が辞任し、財政保守派のスナク首相が就任したことで、英ポンドや英ポンド建て資産の価格は落ち着きを取り戻しました。

もっとも、元財務相とはいえスナク首相の手腕は未知数。保守党内では、財務相辞任によりジョンソン政権崩壊の引き金を引いたとの批判があります。また、保守党内で首相を決めたことで、有権者からは総選挙を求める声も大きくなっています。スナク首相が難題山積の英国をうまく導いていけるか、注目されるところです。

BOE(英中銀)が予測したように、英国はすでにリセッション(景気後退)入りしているとの観測が強くあります。そうした中でもスナク首相は財政緊縮方向に舵を切るようです。また、BOEはインフレ抑制を優先して利上げを継続するものとみられるため、リセッションが深く、長くなる可能性もあります。

英ポンド/米ドルは今年9月に85年の過去最安値を更新しました。上述したようにスナク首相の就任を好感した格好ですが、状況次第で再び安値を更新、あるいは初のパリティ(1ポンド=1ドル)となる可能性も否定できません。<西田>

注目点・イベントなど

・英国の景気・物価動向。本格的なリセッションになるか。

・BOEの金融政策の行方。

・スナク首相の手腕、どこまで財政を緊縮化させるか。

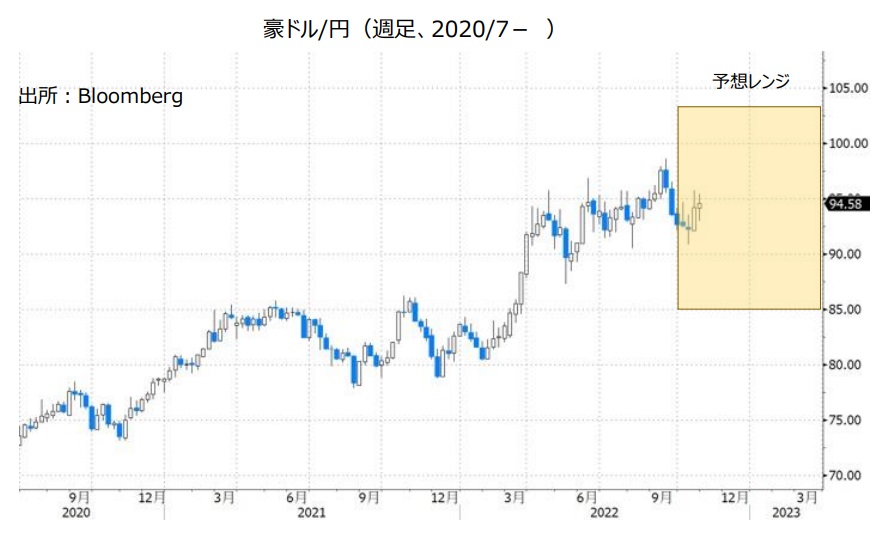

豪ドル/円:85.000円~103.000円

豪ドル/米ドル:0.55000米ドル~0.74000米ドル

豪ドル/NZドル:1.07000NZドル~1.15000NZドル

RBA(豪中銀)は10月4日の政策会合で利上げを行うことを決定したものの、利上げ幅を6月~9月の0.50%から0.25%へと縮小しました。RBAは利上げ幅を縮小した理由を「政策金利は短期間で大幅に引き上げられたため」と説明し、豪インフレと経済成長の見通しを評価するとしました。

RBAは11月1日に会合を開きます。本稿執筆時点で会合の結果は判明していないものの、市場では0.25%利上げするとの見方が有力ですが、0.50%の利上げ観測もあります。利上げ幅が0.25%ならば、目先の豪ドル安材料になる可能性があります。

ただし、RBAは12月以降も利上げを続けるとみられます。RBAの政策金利は23年半ばまでに3.85%か4.10%へと上昇するとの見方が市場では有力です(10/31時点の政策金利は2.60%)。日銀は金融緩和策を続けると考えられるため、RBAと日銀の金融政策面からみれば、豪ドル/円は底固く推移しそうです。

豪ドル/米ドルは、米FRBの金融政策にも注目です。FRBが積極的な利上げを続けるとの観測が強まる場合には米ドルが堅調に推移し、豪ドル/米ドルには下落圧力が加わるかもしれません。

豪ドル/円と豪ドル/米ドルのいずれも、米国など主要国の株価動向には注意が必要です。豪ドルは、投資家のリスク意識の変化(リスクオン/リスクオフ)を反映しやすいという特徴があるからです。米国など主要国の株価が下落を続けるなどしてリスクオフ(リスク回避)の動きが強まれば、豪ドルの下落要因になる可能性があります。

***

【豪ドル/NZドル】

RBAは10月4日の政策会合で利上げすることを決定したものの、利上げ幅をこれまでの0.50%から0.25%へと縮小しました。一方、RBNZ(NZ中銀)は5日の政策会合で0.50%利上げすることを決定し、会合では0.75%の利上げを行うことも検討されました。RBAの利上げはハト派的、RBNZの利上げはタカ派的と言えそうです。

市場の金融政策見通しを反映するOIS(翌日物金利スワップ)によれば、市場では政策金利のピーク水準はRBNZが5.00%、RBAは3.85%か4.10%との見方が有力です。市場の見方通りなら、政策金利は引き続きRBNZの方が高く、またRBNZとRBAの政策金利の差は10月31日時点の0.90%(RBNZ:3.50%、RBA:2.60%)からあまり変わらないことになります。

10月3日配信の『マネースクエア四季報』では、豪ドル/NZドルの予想レンジの上限を1.17NZドルとしました。中心的な変動レンジの上限は引き続き1.15NZドルとみているものの、9月中旬以降、為替市場のボラティリティが大きくなっていること、当時の相場状況を勘案して一時的にせよ1.15NZドルを超える可能性はあると考えたからです。しかし、RBAとRBNZの金融政策スタンスや市場の金融政策見通し、最近の相場状況を踏まえると、豪ドル/NZドルが1.15NZドルを超える可能性は低下したと考えられます。<八代>

注目点・イベントなど

・RBA(豪中銀)の利上げペース。RBAはどこまで政策金利を引き上げるのか。

・主要国の株価動向には注意が必要か。リスクオフは豪ドルにとってマイナス材料。

・資源(主に鉄鉱石)価格は上昇するか。資源価格の上昇は豪ドルの上昇要因。

NZドル/円:75.000円~90.000円

NZドル/米ドル:0.50000米ドル~0.68000米ドル

RBNZ(NZ中銀)は10月5日の政策会合で0.50%の利上げを行うことを決定。政策金利を3.00%から3.50%へと引き上げました。利上げは8会合連続で、0.50%幅の利上げは5会合連続。10月の会合では0.75%利上げすることも検討されました。こうしたRBNZのタカ派的な姿勢はNZドルの支援材料となりそうです。

RBNZはインフレの抑制に向けて今後も利上げを続けるとみられます。市場の金融政策見通しを反映するOIS(翌日物金利スワップ)によると、市場ではRBNZの政策金利は23年4月までに5.00%へと上昇するとの見方が有力です。RBNZと日銀との金融政策面からみれば、NZドル/円は堅調に推移しそうです。

NZドル/米ドルについては、米FRBの利上げペースにも注目です。FRBが積極的な利上げを続けるとの観測が強まる場合、NZドル/米ドルには下押し圧力が加わりやすくなると考えられます。NZドル/米ドルが下落を続ける場合、NZドル/円は伸び悩む可能性があります。

NZドルは豪ドルと同様に、投資家のリスク意識の変化(リスクオン/リスクオフ)にも影響を受けやすいという特徴があります。主要国の株価が下落を続けるなどしてリスクオフ(リスク回避)の動きが強まる場合、NZドルの下落要因になる可能性があります。<八代>

注目点・イベントなど

・RBNZ(NZ中銀)は政策金利をどこまで引き上げるか。

・米FRBの金融政策。今後の利上げペース、どこまで利上げするのか。

・主要国の株価動向には注意が必要。リスクオフはNZドルにとってマイナス材料。

・乳製品価格の動向。乳製品価格の上昇はNZドルにとってプラス材料。

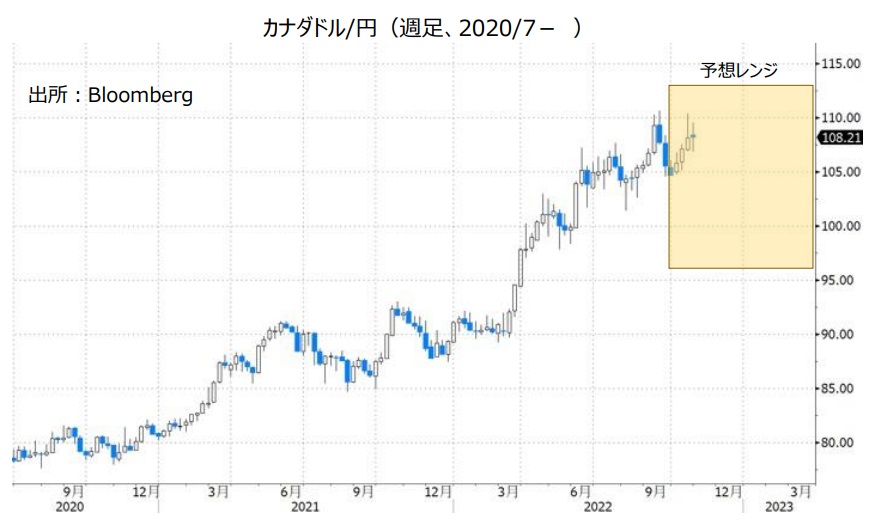

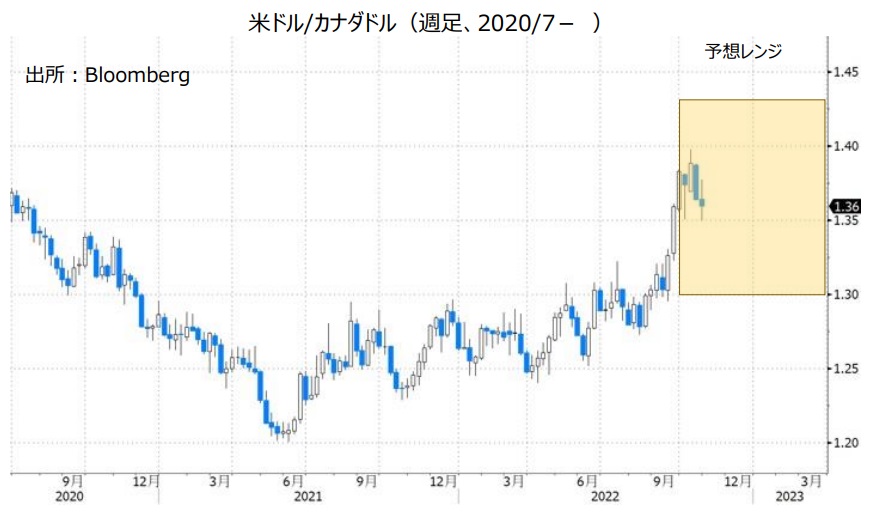

カナダドル/円:96.000円~113.000円

米ドル/カナダドル:1.30000カナダドル~1.43000カナダドル

BOC(カナダ中銀)は10月26日の政策会合で0.50%の利上げを行うことを決定。政策金利を3.25%から3.75%へと引き上げました。利上げは6会合連続。BOCは7月に1.00%、9月に0.75%の利上げを行っており、利上げ幅はさらに縮小されました。

マックレムBOC総裁は10月会合後の会見で、「現在の引き締め(利上げ)局面は終了に近づきつつあるが、まだ終了には至っていない」と強調し、「政策金利はさらに引き上げる必要があると予想している」と発言。さらに利上げする意向を表明しました。

市場の金融政策見通しを反映するOIS(翌日物金利スワップ)によると、市場では次回12月とその次の23年1月の会合でいずれも0.25%の利上げを行い、それをもって利上げはいったん休止との見方が有力です。CPI(消費者物価指数)など今後発表されるカナダの経済指標によってBOCの利上げ休止観測が後退すれば、カナダドル/円は堅調に推移しそうです。

原油価格や主要国の株価動向には注意が必要かもしれません。世界的な景気減速への懸念が強まれば、原油価格(米WTI原油先物が代表的な指標)には下押し圧力が加わりやすいと考えられ、また主要国の株価が下落を続ければ、リスクオフ(リスク回避)の動きが強まる可能性があります。原油価格が下落を続ける、あるいはリスクオフの動きが強まる場合、カナダドル/円は上値が重くなりそうです。

米ドル/カナダドルについては、米FRBの金融政策にも注目です。FRBが積極的な利上げを続けるとの観測が強まる場合、米ドル/カナダドルには上昇圧力が加わりやすくなると考えられます。<八代>

注目点・イベントなど

・BOC(カナダ中銀)の政策金利はどこまで上昇するか。

・米FRBの金融政策。今後の利上げペース、どこまで利上げするのか。

・資源(主に原油)価格の動向。資源価格の下落はカナダドルにとってマイナス材料。

・主要国株価の動向。リスクオフが強まれば、カナダドルは軟調に推移か。

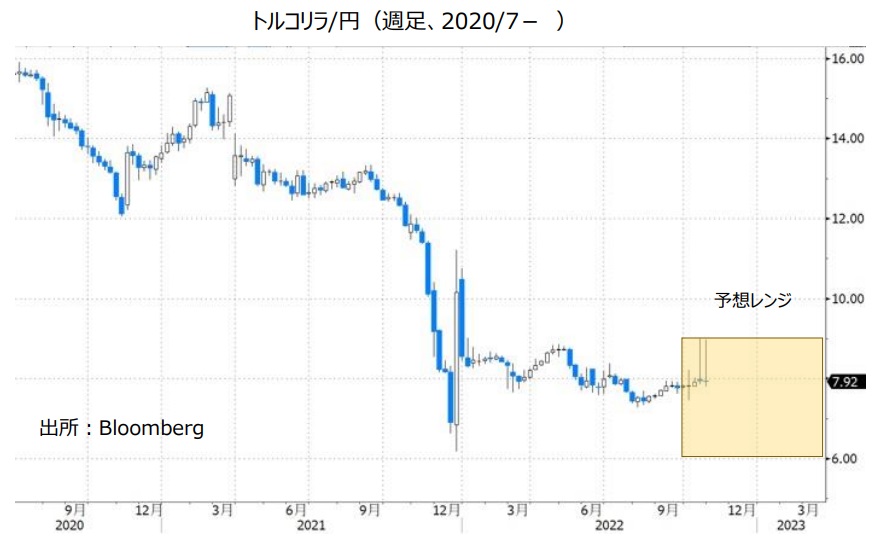

トルコリラ/円:6.000円~9.000円

TCMB(トルコ中銀)は8月と9月にいずれも1.00%、10月に1.50%の「利下げ」を行いました。トルコの9月CPI(消費者物価指数)は前年比83.45%と、上昇率は前月の80.21%から加速し、98年7月以来、24年2カ月ぶりの高い伸びとなりました。高インフレにもかかわらず、TCMBは利下げを行っており、そのことはトルコリラにとってマイナス材料です。

TCMBは10月会合時の声明で、「(今回の会合では)次回会合で同様の措置を講じ、利下げサイクルを終了することを検討した」と表明。次回11月24日の会合でさらに1.50%の利下げを実施し、それをもっていったん利下げを打ち止めにする可能性を示しました。

しかし、TCMBは低金利を志向するエルドアン大統領の影響下にあると考えられます。トルコでは23年6月に大統領選が行われる予定であり、景気の浮揚に向けてエルドアン大統領は23年にも利下げを求める可能性があります。TCMBが利下げを続ける場合、トルコリラには下押し圧力が加わりやすい地合いになりそうです。トルコリラ/円については、米ドル/円の動向にも影響を受けるものの、6.087円(21年12月につけた過去最安値)にいずれ近づく可能性があります。<八代>

注目点・イベントなど

・TCMB(トルコ中銀)が利下げを続ける場合、トルコリラには下押し圧力が加わりやすいとみられる。

・金融政策をめぐるエルドアン大統領の言動には要注意。

・トルコと米国やEUとの関係は改善するか。

・シリア情勢などトルコの地政学リスク。

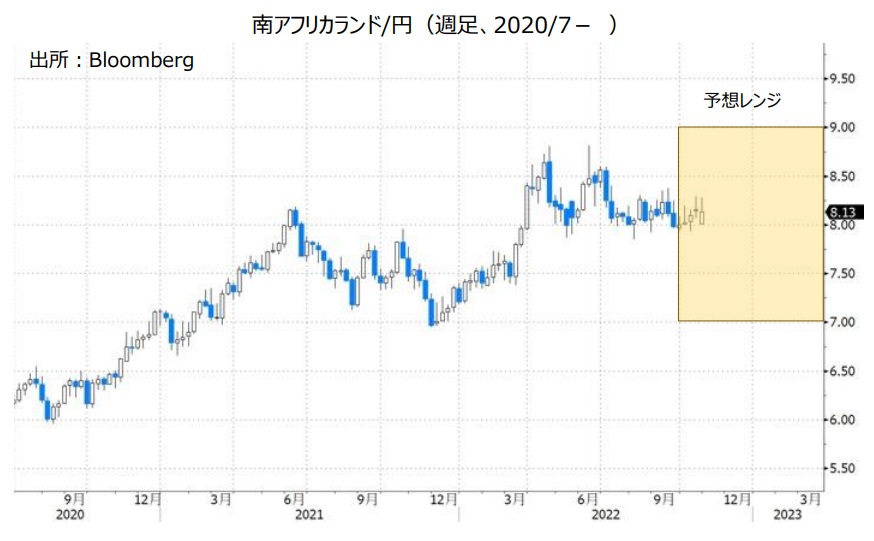

南アフリカランド/円:7.000円~9.000円

SARB(南アフリカ中銀)は21年11月に利上げを開始し、前回9月の会合まで6会合連続で利上げを実施。現在の政策金利は6.25%です。

南アフリカの9月CPI(消費者物価指数)は前年比7.5%と、上昇率は8月の7.6%から鈍化したものの、SARBのインフレ目標である3~6%を引き続き上回りました。SARBはインフレの抑制に向けて政策金利をさらに引き上げると考えられます。SARBと日銀の金融政策の方向性の違いをみれば、南アフリカランド/円は底固く推移しそうです。

一方で、南アフリカでは発電設備の老朽化などによって慢性的な電力不足に陥っています。今後、計画停電が長期間行われるような状況になれば、南アフリカ景気をめぐる懸念が強まる可能性があります。その場合、南アフリカランドに対して下押し圧力が加わるかもしれません。<八代>

注目点・イベントなど

・SARB(南アフリカ中銀)の政策金利はどこまで上昇するか。

・米FRBの金融政策。今後の利上げペース、どこまで利上げするのか。

・南アフリカで計画停電が長期間行われる場合、南アフリカランド安材料になる可能性も。

・金など商品価格の動向。商品価格の上昇は南アフリカランドにとってプラス材料。

メキシコペソ/円:6.400円~8.000円

BOM(メキシコ中銀)は21年6月に利上げを開始し、前回9月まで11会合連続で利上げを実施。現在の政策金利は9.25%です。

BOMが利上げを続けているにもかかわらず、メキシコのインフレ圧力は依然として強く、10月前半のCPI(消費者物価指数)は、総合指数が前年比8.53%、変動の大きい食品やエネルギーを除いたコア指数は同8.39%でした。総合指数の上昇率は9月前半の8.76%から鈍化したものの、BOM(メキシコ中銀)のインフレ目標(3%。2~4%が許容レンジ)を引き続き大きく上回っており、またコア指数の上昇率は9月前半の8.27%から加速しました。BOMは今後も積極的な利上げを続ける可能性があります。

一方で日銀は現在の金融緩和策を当面続けると考えられます。BOMと日銀の金融政策面をみれば、メキシコペソ/円は底固く推移しそうです。

原油価格や主要国の株価動向には要注意です。カナダドルと同様、原油価格が下落を続ける、あるいはリスクオフの動きが強まる場合にはメキシコペソ/円は上値が重くなりそうです。<八代>

注目点・イベントなど

・BOM(メキシコ中銀)は利上げを継続するとみられる。メキシコペソを支援しそう。

・米FRBの金融政策。今後の利上げペース、どこまで利上げするのか。

・資源(主に原油)価格の動向。資源価格の下落はメキシコペソにとってマイナス材料。

・主要国株価の動向。リスクオフは円にとってプラス材料。

- 当レポートは、情報提供を目的としたものであり、特定の商品の推奨あるいは特定の取引の勧誘を目的としたものではありません。

- 当レポートに記載する相場見通しや売買戦略は、ファンダメンタルズ分析やテクニカル分析などを用いた執筆者個人の判断に基づくものであり、予告なく変更になる場合があります。また、相場の行方を保証するものではありません。お取引はご自身で判断いただきますようお願いいたします。

- 当レポートのデータ情報等は信頼できると思われる各種情報源から入手したものですが、当社はその正確性・安全性等を保証するものではありません。

- 相場の状況により、当社のレートとレポート内のレートが異なる場合があります。