エリオット波動・宮田レポート(短期アップデート) ※7月1日更新

2025/07/01 10:06

宮田レポート(短期アップデート) 250701_miyata.pdf

☆こちらもオススメ

YouTube エリオットView 6月30日 [日経平均4万円! 最高値奪還へ]

[日経平均]

【当面の想定レンジ】 36,500~42,000円

[NYダウ・S&P500]

【当面の想定レンジ】 (NYダウ) 36,500~43,000ドル

(S&P500) 4700~6250

[ナスダック]

【当面の想定レンジ】 (ナスダック100) 20,000~23,000

(ナスダック総合) 18,000~20,500

[米ドル/円]

【当面の想定レンジ】 130.000~151.000円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 95.000~100.000

[日経平均]

【週足 エリオット波動分析】

日経平均は、重要サポートとしての200週MAを上回って推移しています。同MAを今後も維持する限り、プライマリー上昇➂波は依然継続中とみられます。

日経平均は、インターミディエイト級第(5)波の上昇が進行中です。この第(5)波は、20年3月コロナショック底(16358.19円)からのラリー中「最後の上昇」に相当します。

早ければ7月から8月にかけ、日経平均は24年7月高値(42,426.77円)を上抜き史上最高値を更新するでしょう。

ちなみに第(5)波の始点(4月7日)からの比較では、以下の7業種がTOPIXをアウトパフォームしています(TOPIX-17業種が対象)。➀機械、➁銀行、➂電機・精密、➃鉄鋼・非鉄、➄情報通信・サービス他、⑥金融(除く銀行)、⑦商社・卸売。

上昇トレンド第5波では物色範囲が狭まる傾向があります。直近まで好調だった業種・銘柄はさらに上がりやすく、これら上位業種の顔ぶれは第(5)波が続く中で大きく変わらないでしょう。

【日足・時間足 エリオット波動分析】

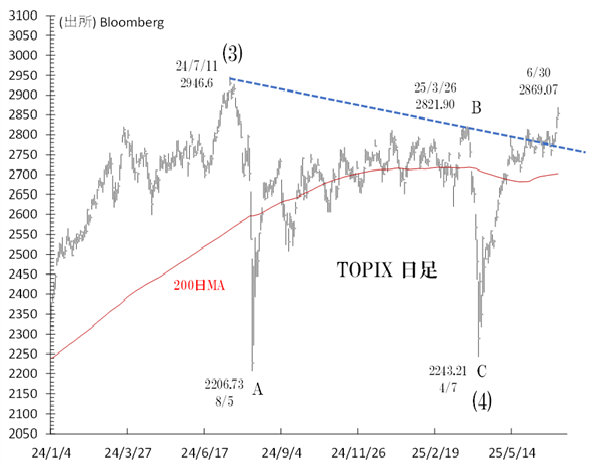

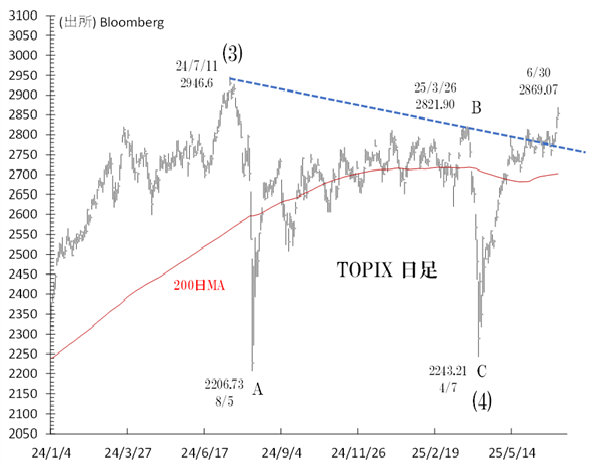

[TOPIX]

6月30日に約1年ぶり高値(2809)を付けました。足元、ドル建てTOPIXは35年ぶり高値に達し(6月30日は19.80ドル)、89年12月高値(20.23ドル)まで残り2.2%に迫っています。海外投資家は現物を12週連続で買い越していますが、それは「日本株を持たざるリスク」の表れかもしれません。

足元でスモール指数は史上最高値を付けており、TOPIXもキャッチアップする展開を予想します。いよいよ24年7月の過去最高値(2946.60)試しが視野に入ってきました。

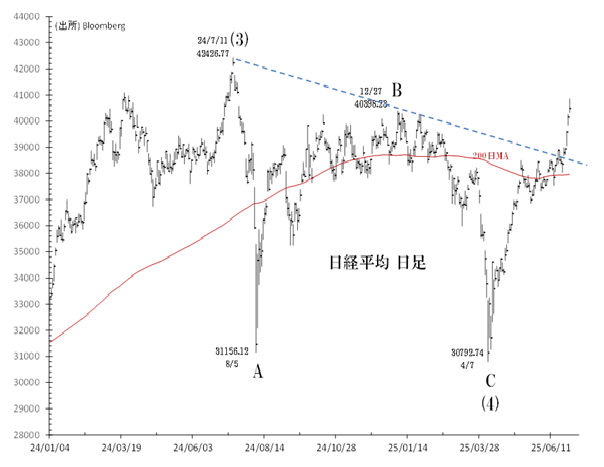

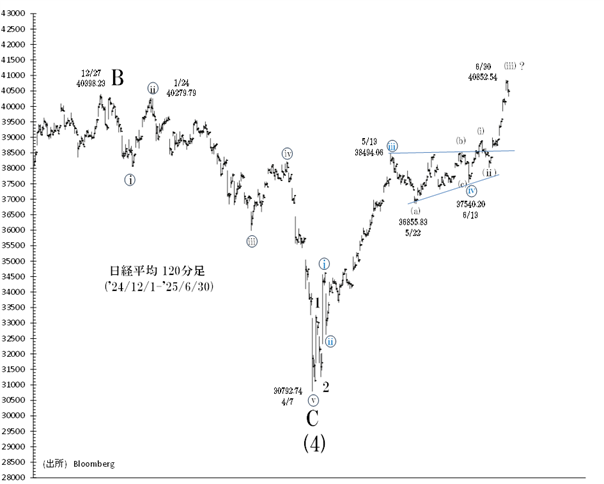

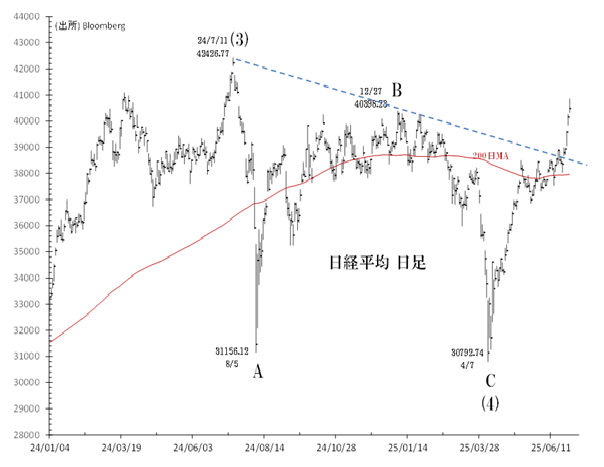

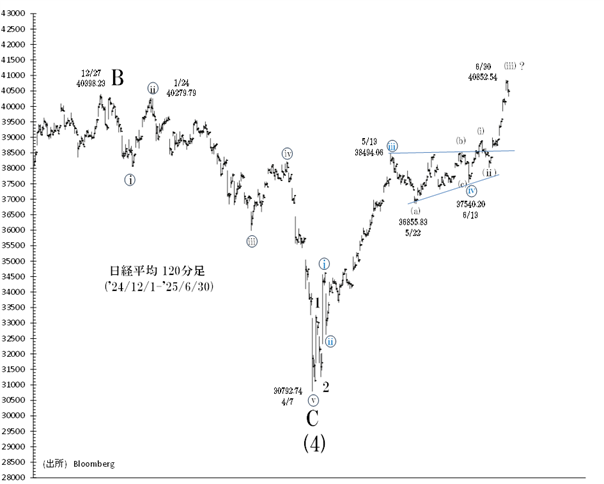

[日経平均]

6月27日に4万円を回復し、その勢いのまま翌30日の上げ幅は一時600円を超えました。さすがに目先筋の利食い売りから上げ幅を縮めたものの、日経平均の上昇基調自体は継続するでしょう。

日経平均4万円より上の価格帯は出来高が少ない「真空地帯」であり、当面は売り方の踏み上げ、新規の先物買いなどにより、日経平均は大きく跳ねやすいと思われます。

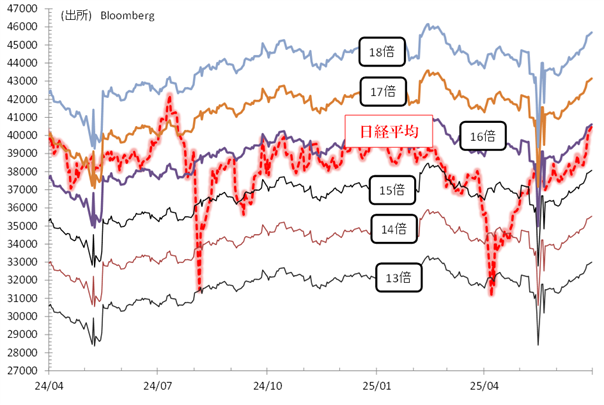

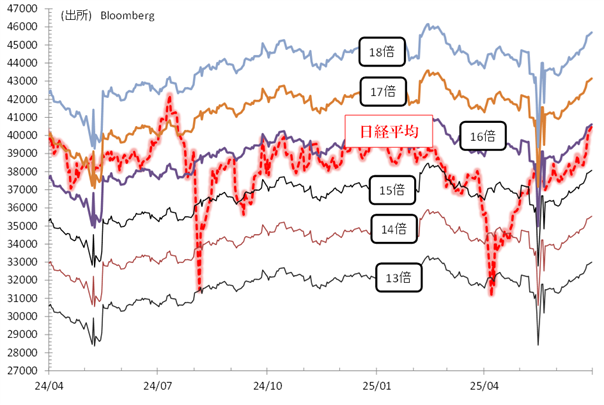

[予想PER別の日経平均水準]

6月30日の日経平均予想PERは15.95倍・予想EPSは2538円。

過去最高のEPSは2564円(2/13)です。

[NYダウ・S&P500]

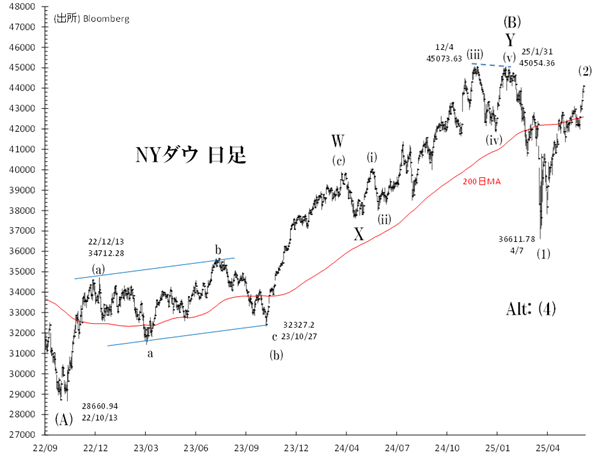

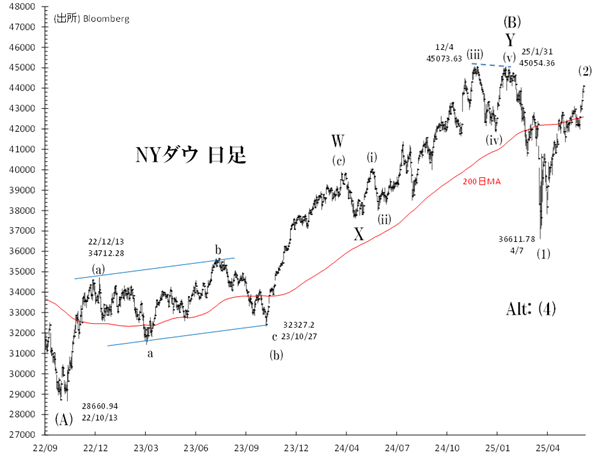

【NYダウ日足 エリオット波動分析】

6月30日は一時44,138ドルと、4カ月ぶり高値を更新しました。

(プリファード・カウント)

22年10月安値(28,660ドル)からの(B)波による上昇は今年1月高値(45,054ドル)で終わり、以来、C波による下落局面です。足元、C-(2)波が完了するかを見極める局面が続いています。今後はC-(3)波の下げにより、4月安値(36,611ドル)を大きく下回る展開が想定されます。

(オルタナティブ・カウント)

22年10月安値(28,660ドル)以来の五波構成による上昇(=プライマリー級第➄波)は、今年4月安値から最後の上昇(=インターミディエイト級第(5)波)が進行中です。

通常、第(5)波は高値を更新するものですが、今回のケースでは、諸々の事情がそれを許さないかもしれません(ダウ輸送株平均や公共株平均など、先行して弱気相場入りの可能性が高い)。第(5)波が短縮される可能性に留意したいところです。

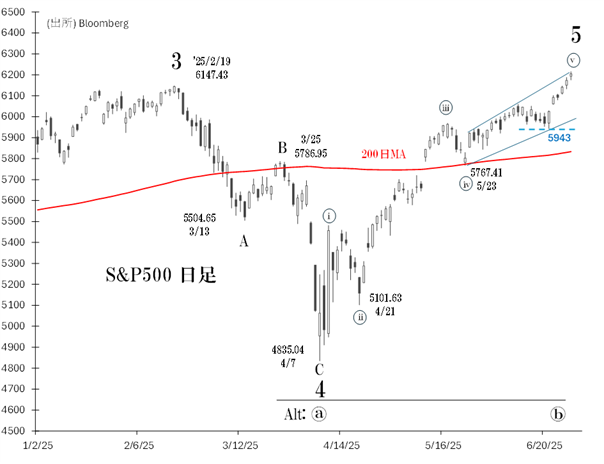

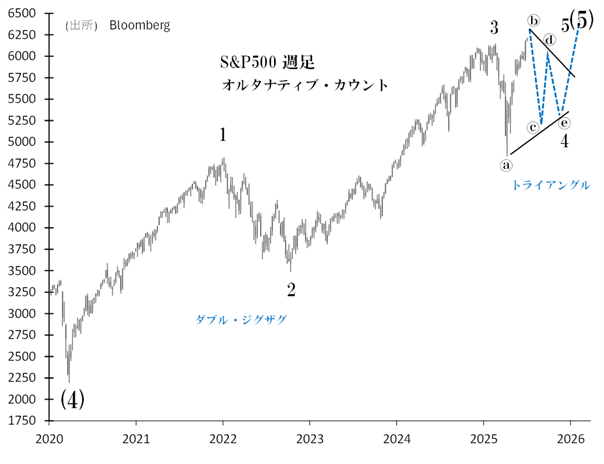

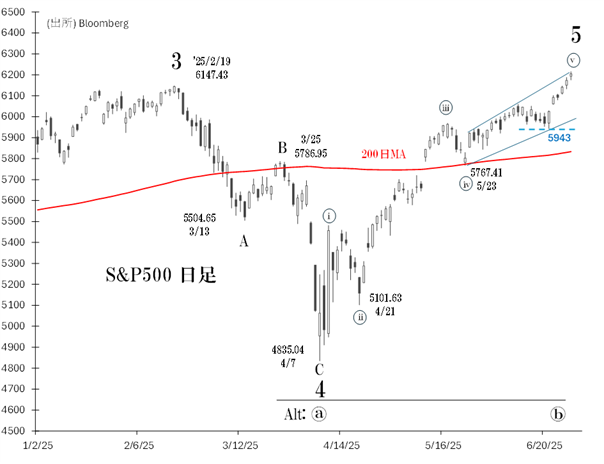

【S&P500日足 エリオット波動分析】

足元で2月高値(6147)を上回り、最高値を更新しました。6月30日には一時6215まで上昇しています。

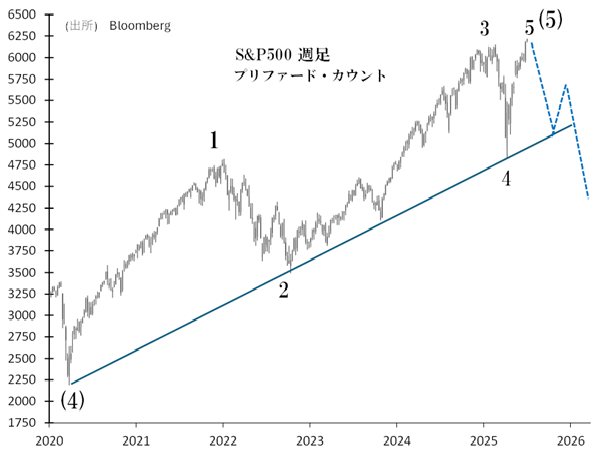

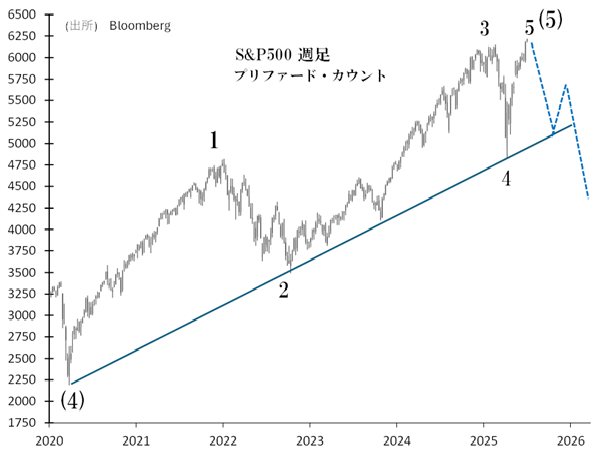

(プリファード・カウント)

4月安値(4835) からの上昇は、インターミディエイト級第5波に位置付けられ、それが終わると調整スタートとなります。それは4月安値を大きく下回るでしょう。

5767(5/23安値)からの上昇パターンは「(拡大)エンディング・ダイアゴナル」と思われます。これは最終高値の接近と、その後の急反落の可能性を示しています。5943(6/23安値)を割るとトレンドの下方転換が示唆され、指数は速やかに5767へ下落する可能性があります。

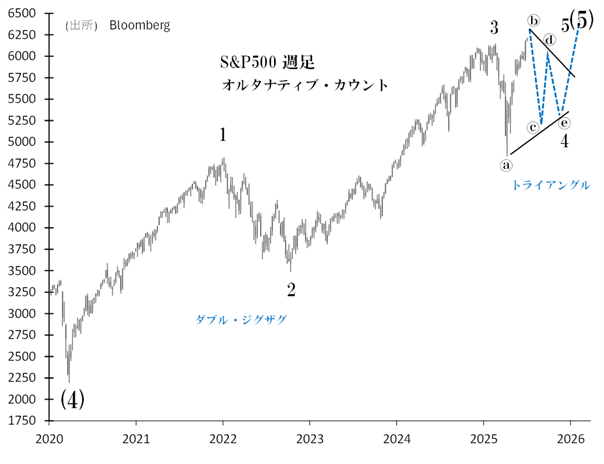

(オルタナティブ・カウント)

4月からの上昇は、トライアングル中ⓑ波のリバウンドに位置付けられます。

近々ⓒ波の下げがスタートするとみられ、それはⓐ波(2月~4月)下げ幅に対し、62%~66%の大きさ(813~866ポイント)になるでしょう。そうなるとⓒ波によりS&P500は5400を下回る展開になりそうです。

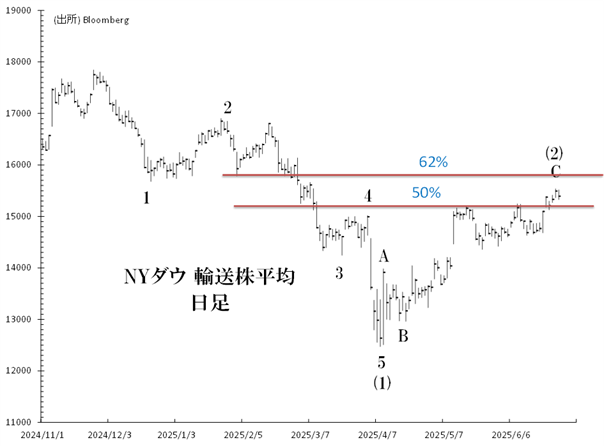

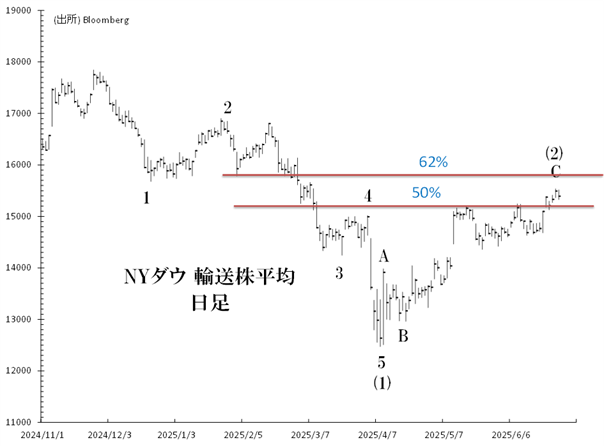

[ダウ輸送株平均] フィボナッチ比率の上値抵抗レンジ内でもみ合い

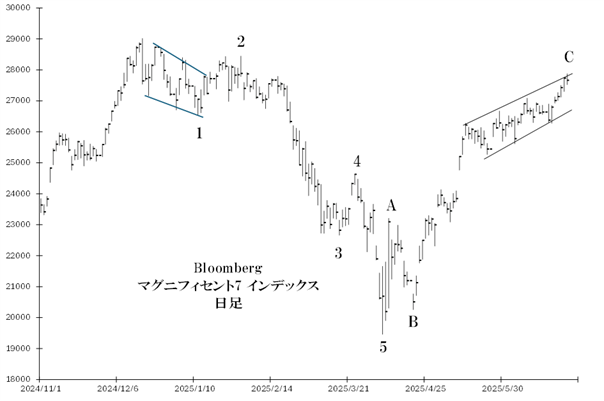

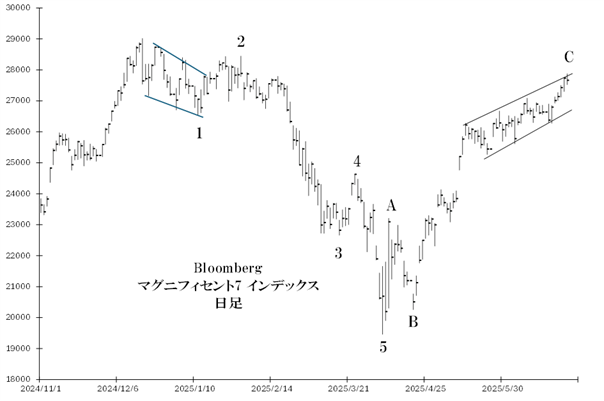

[マグニフィセント7] エンディング・ダイアゴナル

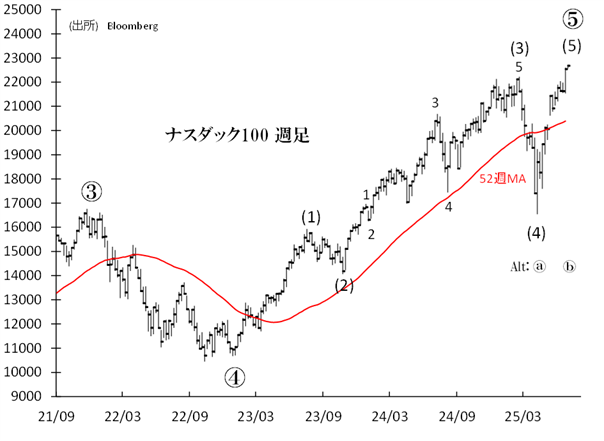

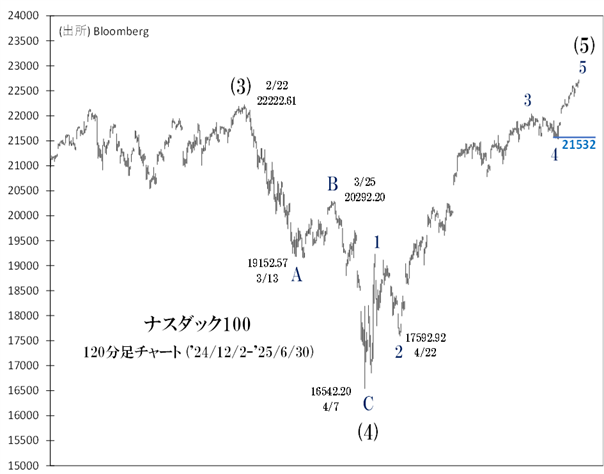

[ナスダック]

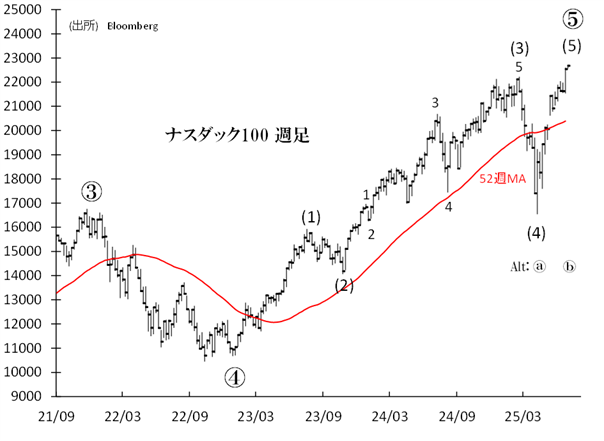

【ナスダック100 週足 エリオット波動分析】

ナスダック100に続き、足元ナスダック総合指数も過去最高値を更新しました。この動きにより、二つの指数間の「未確認」は解消されました。

(プリファード・カウント)

ナスダック100は4月安値(16,542)から、第(5)波による上昇にあるとみられます。第(5)波の後には本格的な調整となり、それは4月安値を大きく下回るでしょう。

(オルタナティブ・カウント)

4月からの上昇は「トライアングル」中ⓑ波に当たります。これはS&P500のオルタナティブ・カウントと同様のものであり、遠からずⓒ波の下落に入る見通しです。ⓒ波の下げ幅はⓐ波のそれに対し62%~66%となることが見込まれ、ⓑ波の高値から3500~3750ポイントの下げとなるでしょう。

米10年長期金利─18年ぶり高値水準へ上昇する見通し

米10年長期金利は23年10月以来の強気トライアングルをほぼ完成し、近いうちに金利上昇トレンドが始まるとみられます。

この見方が正しければ、長期金利は今後数カ月内にも5.0187%をブレイクし、18年ぶりとなる高値水準を付けるでしょう。多くの人にとり金利の上昇は予期せざるリスクであり、株式相場に(ハイテク株を中心に)相応の打撃を与えるでしょう。

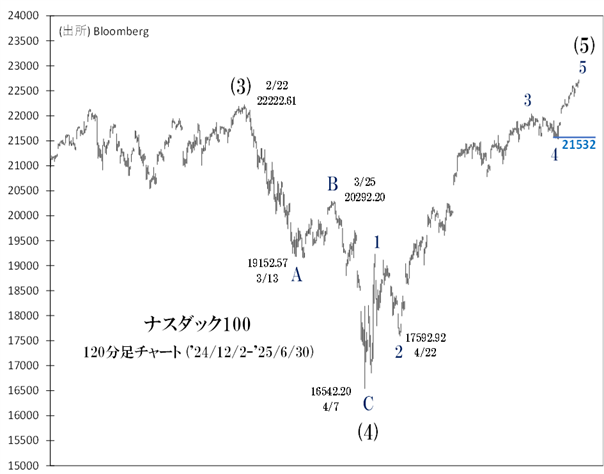

【ナスダック100 時間足 エリオット波動分析】

4月安値16,542からの上昇は、インターミディエイト級第(5)波、あるいは、第(4)波「トライアングル」中ⓑ波とみられます。

フィボナッチ比率からは、上値の想定レンジとして[23,195-24,224]が導かれます。現在の水準から2%~7%の上昇余地があります。

一方21,532を下回ると最初の弱気トリガー発動となり、ナスダック100が重要な高値を付けたことが示唆されます。

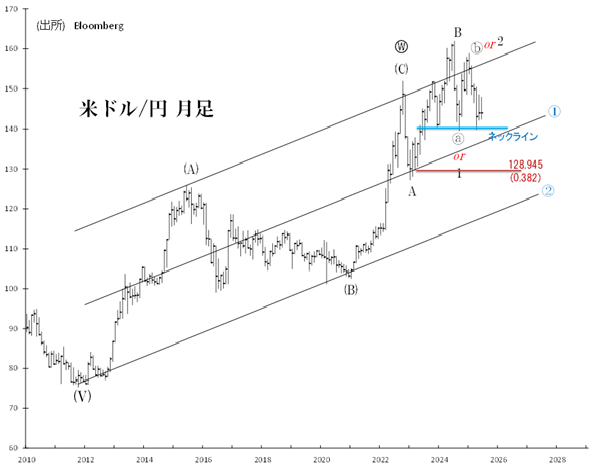

[米ドル/円]

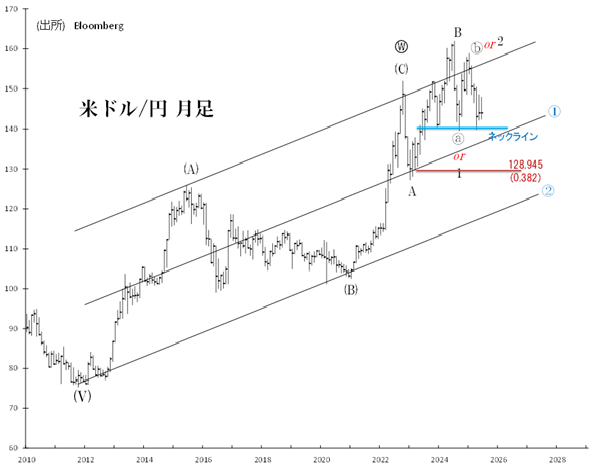

【月足・エリオット波動分析】

151.899円(22/10/21)からⓍ波「円高局面」が進行中です。このⓍ波により米ドル/円(ドル/円)は、2028年4月頃までレンジ相場を形成する、というのが基本シナリオ。24年7月の161.938円は、15年6月・125.860円から9年目に付けた「8年サイクル高値」とみられます。

22年10月以来のⓍ波が描くパターンとして大きくは、➀[ランニング・トライアングル]、➁[エクスパンディッド・フラット]、これら二通りの可能性があります。

➀の場合、現行C波はA波安値(127.158円)を下回りません。C波は三波で構成され、まずは2011年からの上昇チャネルのセンターライン➀137.190円(7月)がサポートレベルとみられます。

もっとも139円処を下抜くとヘッド・アンド・ショルダーズ型の天井パターンから明確に下放れ始め─上述したセンターラインで底入れせずに─フィボナッチ・サポートの[128.945円]を試すと思われます。

➁の場合は、現行C波(五波構成)はチャネル下限(➁)を目指すような、より大きなドル安・円高が見込まれます。➁の水準は117.560円(7月)です。

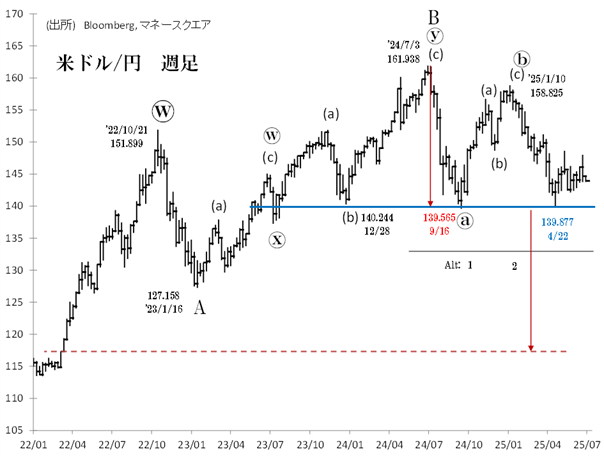

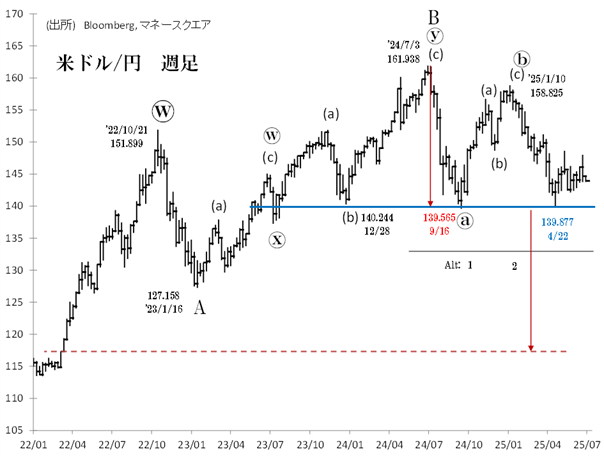

【週足 エリオット波動分析】

161.938円(24/7/3)からはC波によるドル安・円高トレンドが進行中です。このC波は(先ずは)三波構成(ⓐ-ⓑ-ⓒ)が想定され、158.825円(1/10)からⓒ波によるドル安・円高が進行中とみられます。

今年1月からのドル安・円高を、第3波による下落とみることもできます。現時点でサブシナリオですが、これによれば、先々1ドル=120円試しが視野に入ります。第1波と第3波が黄金分割(1:1.618)比率関係になると仮定すれば、 [122.625円]という目標値が得られます。

ドル/円は当面、149円台~151円台を試す可能性があります。近いうちにドル指数が底入れして数カ月タームの上昇が始まるとすれば、ドル/円の大きな下げは後ずれし、しばらくはネックラインの上側で(円安気味に)推移する可能性が高そうです。

もっとも中長期でのドル安・円高基調に変わりはなく、ヘッド・アンド・ショルダーズの垂直目標値からは、いずれ1ドル=120円割れの可能性もみえています。

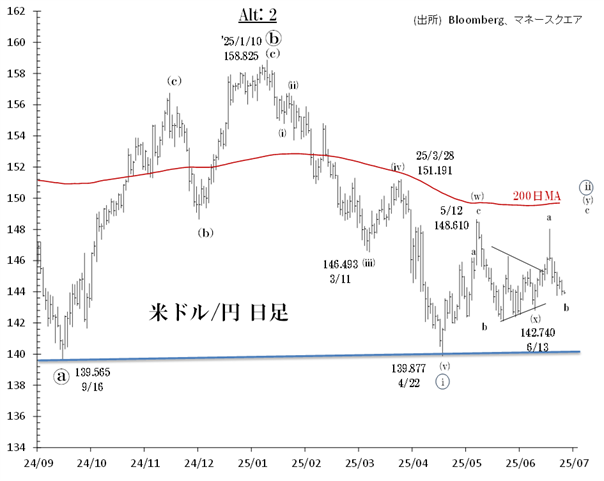

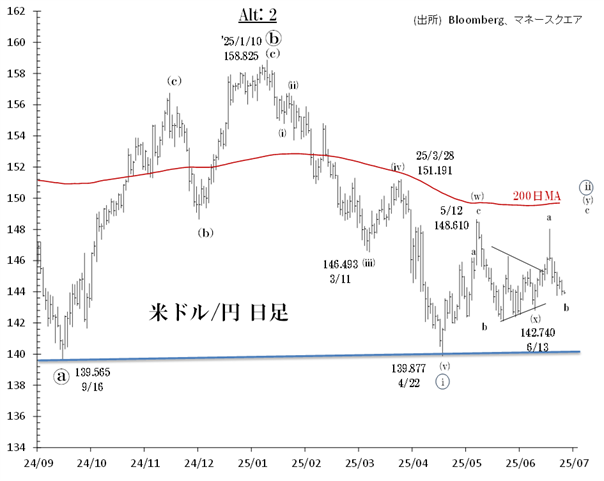

【日足 エリオット波動分析】

139.877円(4/22)以来のマルii波によるリバウンドは、「ダブル・ジグザグ」(w)-(x)-(y)により継続中とみられます。ダブル・ジグザグの中間波・(x)波「トライアングル」は142.740円(6/13)で完成し、そこからは、ジグザグ(a-b-c)による(y)波の上昇に位置付けられます。

足元の円高はb波であり、それは142.740円を下回ることなく終了し、まもなく(y)-c波によるドル高円安が始まるでしょう。それは順当なら148.610円(5/12)を上回り、[149.351円](1月からのドル/円下落の半値戻り水準)を試す可能性があります。この近くには200日MA(149.700円)が控えます。

さらに200日MAを上回ると、(w)波と(y)波が等しく上がる水準[151.473円]への道が開かれます。

ただし142.740円を下回ると上記見通しはキャンセルされます。

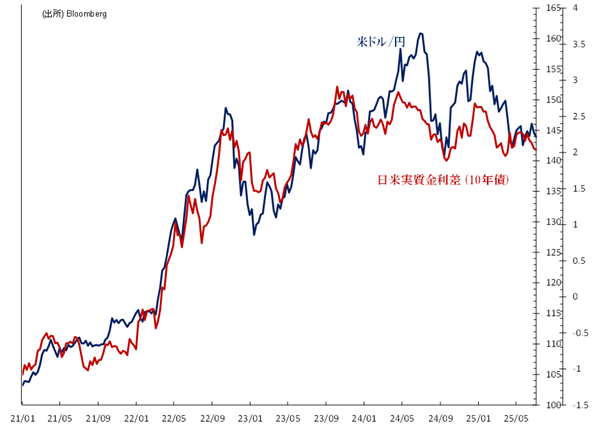

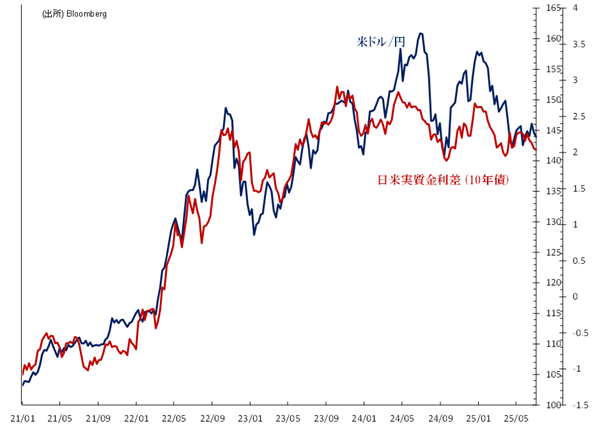

金利差からのドル/円推計値

足元、日米実質金利差からのドル/円推計値は[143.998円]です。

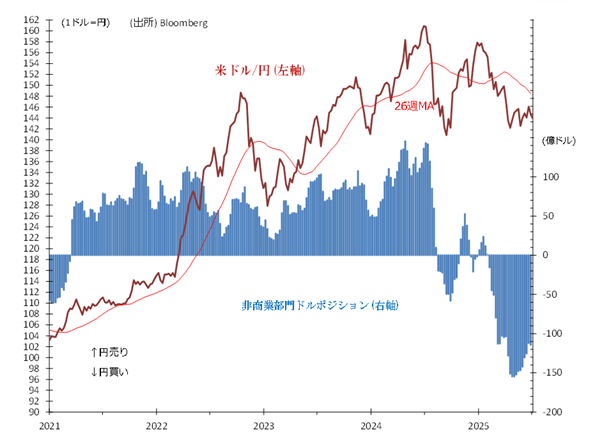

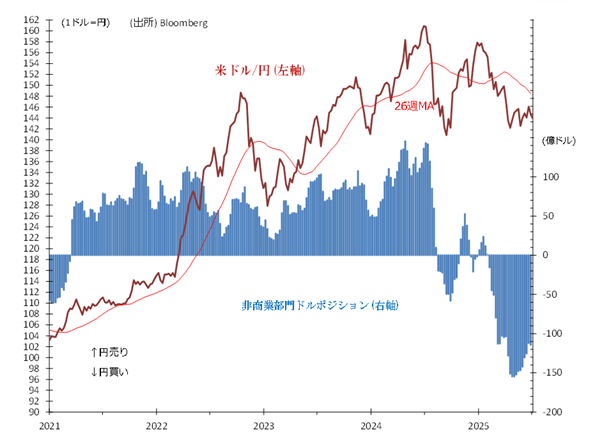

投機筋の円買い持ち高が8週ぶりに拡大(2025年6月24日時点)

IMM通貨先物市場で投機筋(非商業部門)の円買い持ち高は、前週の112.6億ドルから114.1億ドルへ8週ぶりに拡大しました。

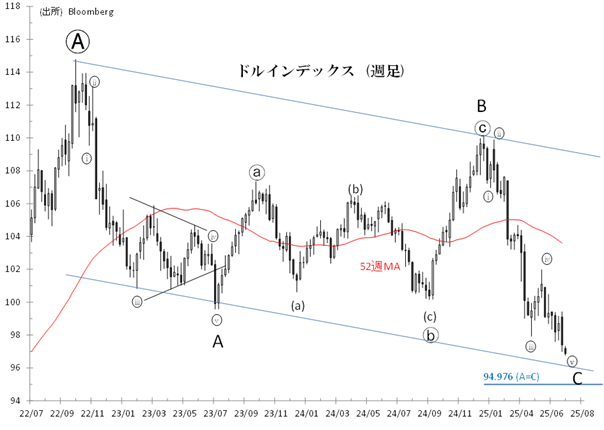

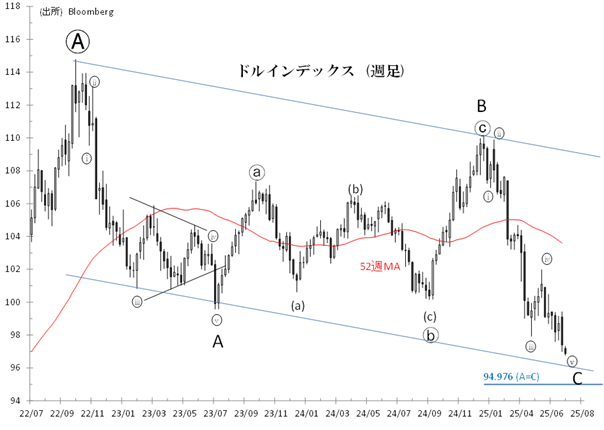

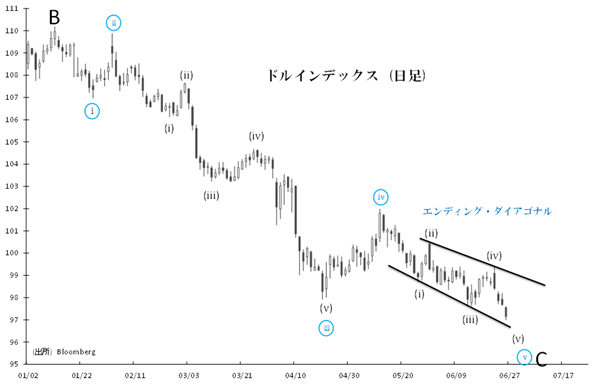

[ドルインデックス(ドル指数)]

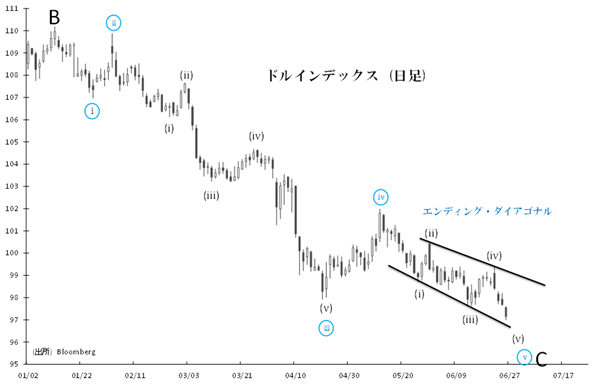

【エリオット波動分析】

1月~6月にドル指数は10%超下落。日経新聞によると半年間の下落率としては、過去40年で4番目の大きさとなりました。筆者は年初から「99.578を大きく下回るドル安」を想定してきました。しかし、現行のドル安は少なくとも当面の転機を迎えそうです。ドル指数は近々、底入れする可能性があります。

110.176(1/13高値)からC波によるドル安が進行中です。C波の副次波(マルi~マルv波) のうち、101.977(5/12高値)からのドル安はマルv波に相当します。マルv波は「エンディング・ダイアゴナル」を形成しており、ドル安終了と急激なドル高が接近していることが示唆されています。

6月30日には一時96.768と3年6カ月ぶりドル安水準を更新しました。

日足をみると、マルv波の副次波は第(v)波まですべて揃っています。ドル安は最終局面にあると思われます。

ちなみに現行カウントにおける第(v)波の下限は96.542です。足元はこの水準に接近しており、ドル安は目先的にも終わるかもしれません。

一方96.542を一時的にも下回ると、マルv波-第(iii)波が最短となるため、「ダイアゴナル」という見方は否定されます。この場合のドル下値目標は、94.976(A波とC波が等しく下がる水準)となります。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

☆こちらもオススメ

YouTube エリオットView 6月30日 [日経平均4万円! 最高値奪還へ]

[日経平均]

【当面の想定レンジ】 36,500~42,000円

[NYダウ・S&P500]

【当面の想定レンジ】 (NYダウ) 36,500~43,000ドル

(S&P500) 4700~6250

[ナスダック]

【当面の想定レンジ】 (ナスダック100) 20,000~23,000

(ナスダック総合) 18,000~20,500

[米ドル/円]

【当面の想定レンジ】 130.000~151.000円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 95.000~100.000

[日経平均]

【週足 エリオット波動分析】

日経平均は、重要サポートとしての200週MAを上回って推移しています。同MAを今後も維持する限り、プライマリー上昇➂波は依然継続中とみられます。

日経平均は、インターミディエイト級第(5)波の上昇が進行中です。この第(5)波は、20年3月コロナショック底(16358.19円)からのラリー中「最後の上昇」に相当します。

早ければ7月から8月にかけ、日経平均は24年7月高値(42,426.77円)を上抜き史上最高値を更新するでしょう。

ちなみに第(5)波の始点(4月7日)からの比較では、以下の7業種がTOPIXをアウトパフォームしています(TOPIX-17業種が対象)。➀機械、➁銀行、➂電機・精密、➃鉄鋼・非鉄、➄情報通信・サービス他、⑥金融(除く銀行)、⑦商社・卸売。

上昇トレンド第5波では物色範囲が狭まる傾向があります。直近まで好調だった業種・銘柄はさらに上がりやすく、これら上位業種の顔ぶれは第(5)波が続く中で大きく変わらないでしょう。

【日足・時間足 エリオット波動分析】

[TOPIX]

6月30日に約1年ぶり高値(2809)を付けました。足元、ドル建てTOPIXは35年ぶり高値に達し(6月30日は19.80ドル)、89年12月高値(20.23ドル)まで残り2.2%に迫っています。海外投資家は現物を12週連続で買い越していますが、それは「日本株を持たざるリスク」の表れかもしれません。

足元でスモール指数は史上最高値を付けており、TOPIXもキャッチアップする展開を予想します。いよいよ24年7月の過去最高値(2946.60)試しが視野に入ってきました。

[日経平均]

6月27日に4万円を回復し、その勢いのまま翌30日の上げ幅は一時600円を超えました。さすがに目先筋の利食い売りから上げ幅を縮めたものの、日経平均の上昇基調自体は継続するでしょう。

日経平均4万円より上の価格帯は出来高が少ない「真空地帯」であり、当面は売り方の踏み上げ、新規の先物買いなどにより、日経平均は大きく跳ねやすいと思われます。

[予想PER別の日経平均水準]

6月30日の日経平均予想PERは15.95倍・予想EPSは2538円。

過去最高のEPSは2564円(2/13)です。

[NYダウ・S&P500]

【NYダウ日足 エリオット波動分析】

6月30日は一時44,138ドルと、4カ月ぶり高値を更新しました。

(プリファード・カウント)

22年10月安値(28,660ドル)からの(B)波による上昇は今年1月高値(45,054ドル)で終わり、以来、C波による下落局面です。足元、C-(2)波が完了するかを見極める局面が続いています。今後はC-(3)波の下げにより、4月安値(36,611ドル)を大きく下回る展開が想定されます。

(オルタナティブ・カウント)

22年10月安値(28,660ドル)以来の五波構成による上昇(=プライマリー級第➄波)は、今年4月安値から最後の上昇(=インターミディエイト級第(5)波)が進行中です。

通常、第(5)波は高値を更新するものですが、今回のケースでは、諸々の事情がそれを許さないかもしれません(ダウ輸送株平均や公共株平均など、先行して弱気相場入りの可能性が高い)。第(5)波が短縮される可能性に留意したいところです。

【S&P500日足 エリオット波動分析】

足元で2月高値(6147)を上回り、最高値を更新しました。6月30日には一時6215まで上昇しています。

(プリファード・カウント)

4月安値(4835) からの上昇は、インターミディエイト級第5波に位置付けられ、それが終わると調整スタートとなります。それは4月安値を大きく下回るでしょう。

5767(5/23安値)からの上昇パターンは「(拡大)エンディング・ダイアゴナル」と思われます。これは最終高値の接近と、その後の急反落の可能性を示しています。5943(6/23安値)を割るとトレンドの下方転換が示唆され、指数は速やかに5767へ下落する可能性があります。

(オルタナティブ・カウント)

4月からの上昇は、トライアングル中ⓑ波のリバウンドに位置付けられます。

近々ⓒ波の下げがスタートするとみられ、それはⓐ波(2月~4月)下げ幅に対し、62%~66%の大きさ(813~866ポイント)になるでしょう。そうなるとⓒ波によりS&P500は5400を下回る展開になりそうです。

[ダウ輸送株平均] フィボナッチ比率の上値抵抗レンジ内でもみ合い

[マグニフィセント7] エンディング・ダイアゴナル

[ナスダック]

【ナスダック100 週足 エリオット波動分析】

ナスダック100に続き、足元ナスダック総合指数も過去最高値を更新しました。この動きにより、二つの指数間の「未確認」は解消されました。

(プリファード・カウント)

ナスダック100は4月安値(16,542)から、第(5)波による上昇にあるとみられます。第(5)波の後には本格的な調整となり、それは4月安値を大きく下回るでしょう。

(オルタナティブ・カウント)

4月からの上昇は「トライアングル」中ⓑ波に当たります。これはS&P500のオルタナティブ・カウントと同様のものであり、遠からずⓒ波の下落に入る見通しです。ⓒ波の下げ幅はⓐ波のそれに対し62%~66%となることが見込まれ、ⓑ波の高値から3500~3750ポイントの下げとなるでしょう。

米10年長期金利─18年ぶり高値水準へ上昇する見通し

米10年長期金利は23年10月以来の強気トライアングルをほぼ完成し、近いうちに金利上昇トレンドが始まるとみられます。

この見方が正しければ、長期金利は今後数カ月内にも5.0187%をブレイクし、18年ぶりとなる高値水準を付けるでしょう。多くの人にとり金利の上昇は予期せざるリスクであり、株式相場に(ハイテク株を中心に)相応の打撃を与えるでしょう。

【ナスダック100 時間足 エリオット波動分析】

4月安値16,542からの上昇は、インターミディエイト級第(5)波、あるいは、第(4)波「トライアングル」中ⓑ波とみられます。

フィボナッチ比率からは、上値の想定レンジとして[23,195-24,224]が導かれます。現在の水準から2%~7%の上昇余地があります。

一方21,532を下回ると最初の弱気トリガー発動となり、ナスダック100が重要な高値を付けたことが示唆されます。

[米ドル/円]

【月足・エリオット波動分析】

151.899円(22/10/21)からⓍ波「円高局面」が進行中です。このⓍ波により米ドル/円(ドル/円)は、2028年4月頃までレンジ相場を形成する、というのが基本シナリオ。24年7月の161.938円は、15年6月・125.860円から9年目に付けた「8年サイクル高値」とみられます。

22年10月以来のⓍ波が描くパターンとして大きくは、➀[ランニング・トライアングル]、➁[エクスパンディッド・フラット]、これら二通りの可能性があります。

➀の場合、現行C波はA波安値(127.158円)を下回りません。C波は三波で構成され、まずは2011年からの上昇チャネルのセンターライン➀137.190円(7月)がサポートレベルとみられます。

もっとも139円処を下抜くとヘッド・アンド・ショルダーズ型の天井パターンから明確に下放れ始め─上述したセンターラインで底入れせずに─フィボナッチ・サポートの[128.945円]を試すと思われます。

➁の場合は、現行C波(五波構成)はチャネル下限(➁)を目指すような、より大きなドル安・円高が見込まれます。➁の水準は117.560円(7月)です。

【週足 エリオット波動分析】

161.938円(24/7/3)からはC波によるドル安・円高トレンドが進行中です。このC波は(先ずは)三波構成(ⓐ-ⓑ-ⓒ)が想定され、158.825円(1/10)からⓒ波によるドル安・円高が進行中とみられます。

今年1月からのドル安・円高を、第3波による下落とみることもできます。現時点でサブシナリオですが、これによれば、先々1ドル=120円試しが視野に入ります。第1波と第3波が黄金分割(1:1.618)比率関係になると仮定すれば、 [122.625円]という目標値が得られます。

ドル/円は当面、149円台~151円台を試す可能性があります。近いうちにドル指数が底入れして数カ月タームの上昇が始まるとすれば、ドル/円の大きな下げは後ずれし、しばらくはネックラインの上側で(円安気味に)推移する可能性が高そうです。

もっとも中長期でのドル安・円高基調に変わりはなく、ヘッド・アンド・ショルダーズの垂直目標値からは、いずれ1ドル=120円割れの可能性もみえています。

【日足 エリオット波動分析】

139.877円(4/22)以来のマルii波によるリバウンドは、「ダブル・ジグザグ」(w)-(x)-(y)により継続中とみられます。ダブル・ジグザグの中間波・(x)波「トライアングル」は142.740円(6/13)で完成し、そこからは、ジグザグ(a-b-c)による(y)波の上昇に位置付けられます。

足元の円高はb波であり、それは142.740円を下回ることなく終了し、まもなく(y)-c波によるドル高円安が始まるでしょう。それは順当なら148.610円(5/12)を上回り、[149.351円](1月からのドル/円下落の半値戻り水準)を試す可能性があります。この近くには200日MA(149.700円)が控えます。

さらに200日MAを上回ると、(w)波と(y)波が等しく上がる水準[151.473円]への道が開かれます。

ただし142.740円を下回ると上記見通しはキャンセルされます。

金利差からのドル/円推計値

足元、日米実質金利差からのドル/円推計値は[143.998円]です。

投機筋の円買い持ち高が8週ぶりに拡大(2025年6月24日時点)

IMM通貨先物市場で投機筋(非商業部門)の円買い持ち高は、前週の112.6億ドルから114.1億ドルへ8週ぶりに拡大しました。

[ドルインデックス(ドル指数)]

【エリオット波動分析】

1月~6月にドル指数は10%超下落。日経新聞によると半年間の下落率としては、過去40年で4番目の大きさとなりました。筆者は年初から「99.578を大きく下回るドル安」を想定してきました。しかし、現行のドル安は少なくとも当面の転機を迎えそうです。ドル指数は近々、底入れする可能性があります。

110.176(1/13高値)からC波によるドル安が進行中です。C波の副次波(マルi~マルv波) のうち、101.977(5/12高値)からのドル安はマルv波に相当します。マルv波は「エンディング・ダイアゴナル」を形成しており、ドル安終了と急激なドル高が接近していることが示唆されています。

6月30日には一時96.768と3年6カ月ぶりドル安水準を更新しました。

日足をみると、マルv波の副次波は第(v)波まですべて揃っています。ドル安は最終局面にあると思われます。

ちなみに現行カウントにおける第(v)波の下限は96.542です。足元はこの水準に接近しており、ドル安は目先的にも終わるかもしれません。

一方96.542を一時的にも下回ると、マルv波-第(iii)波が最短となるため、「ダイアゴナル」という見方は否定されます。この場合のドル下値目標は、94.976(A波とC波が等しく下がる水準)となります。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

- 当レポートは、情報提供を目的としたものであり、特定の商品の推奨あるいは特定の取引の勧誘を目的としたものではありません。

- 当レポートに記載する相場見通しや売買戦略は、ファンダメンタルズ分析やテクニカル分析などを用いた執筆者個人の判断に基づくものであり、予告なく変更になる場合があります。また、相場の行方を保証するものではありません。お取引はご自身で判断いただきますようお願いいたします。

- 当レポートのデータ情報等は信頼できると思われる各種情報源から入手したものですが、当社はその正確性・安全性等を保証するものではありません。

- 相場の状況により、当社のレートとレポート内のレートが異なる場合があります。