エリオット波動・宮田レポート(短期アップデート) ※11月22日更新

2024/11/22 11:44

宮田レポート.pdf

[日経平均]

【当面の想定レンジ】 34,000~42,000円

[NYダウ]

【当面の想定レンジ】 38,500~44,600ドル

[ナスダック]

【当面の想定レンジ】 18,000~19,500

[米ドル/円]

【当面の想定レンジ】 137.000~157.600円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 99.578~107.927

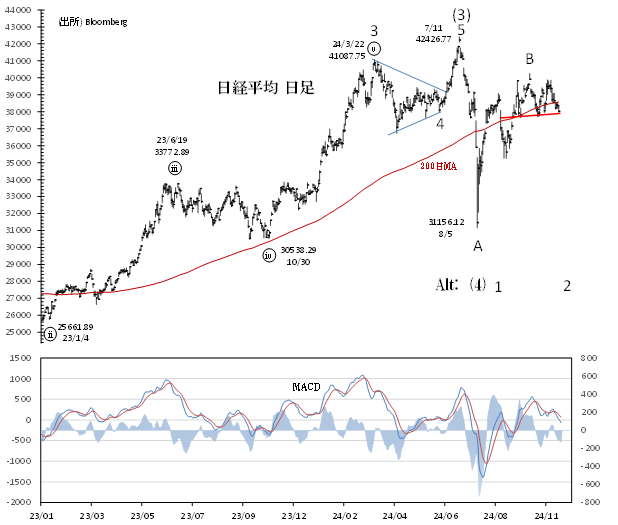

[日経平均]

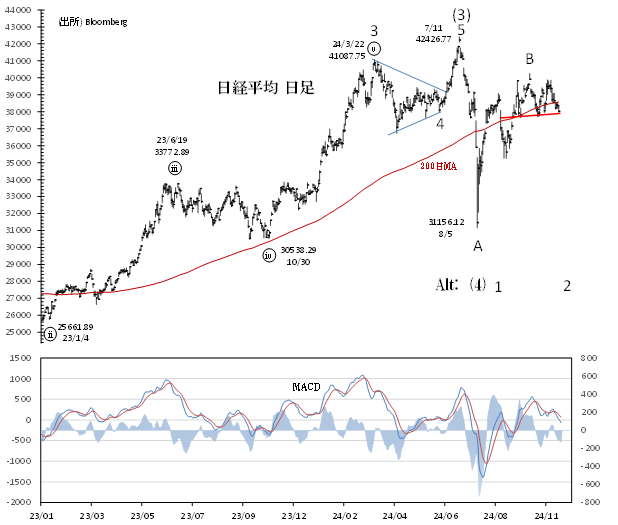

【週足 エリオット波動分析】

42,426円(7/11高値)以来の第(4)波(インターミディエイト級)中A波は、31,156円(8/5安値)を以て終わったとみられます。それは20年3月以来の4年サイクル底に相当します。あるいは、8月から第(5)波の上昇に既に入ったかもしれません。いずれにせよ日経平均は、来年42,426円を上抜き最高値を更新する可能性が高い、とみています。

日経新聞によれば、6割の企業で、4-9月期最終損益が市場予想を下回りました。自動車や商社が不振となり、日経平均予想EPSは10月15日の2514円で頭打ちとなっています(11月21日は2448円)。通期での業績持ち直しは期待されてはいますが、この先も製造業を中心に一段と業績見通しに陰りが生じるようだと、第(5)波の上値メド4万5000円は未達となりそうです。さらに第(5)波の天井は、最短で2025年2月頃(節分天井)に付けてしまうでしょう(※)。

(※)トランプ次期大統領が打ち出す関税拡大が実施されれば─トランプ氏は日本製も含めた輸入品に10~20%の一律関税をかけると主張しています─25年以降、日本を含む世界の景気悪化が現実味を帯びてきます。それにより、第(5)波の上昇幅は短縮され、期間的にも長続きしない可能性があります。

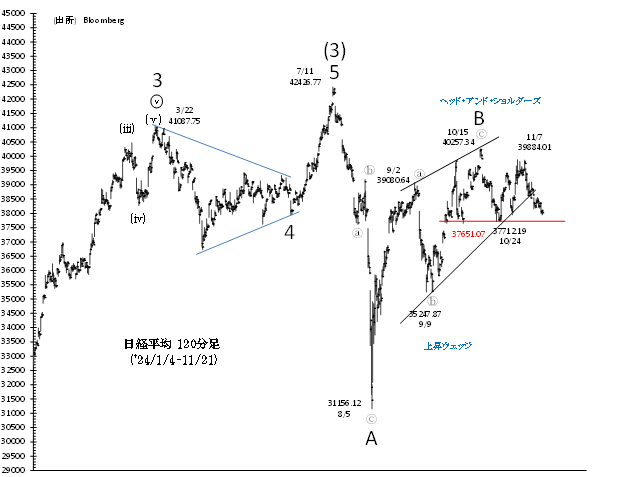

【日足 エリオット波動分析】

31,156円(8/5安値)からのリバウンド[第(4)波中B波]は40,257円(10/15高値)を以て終了した、とみられます。40,257円(10/15高値)を頂点とする[ヘッド・アンド・ショルダーズ]は、戻り高値を付けた可能性を示唆しています。

足元、日経平均は下値模索を再開したようです。年末から年明けにも35,247円(9/9安値)を下回るでしょう。それは8月の「一番底」に次ぐ「二番底」になるでしょう。

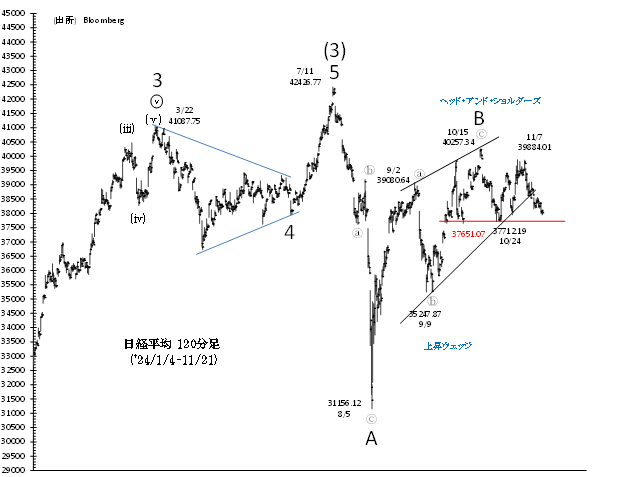

【時間足 エリオット波動分析】

当面の日経平均の見通しは以下の二通りです。

[メインシナリオ] 35,247円を下回り、「二番底」を形成

7月高値以来の第(4)波は[トライアングル(A-B-C-D-E)]を形成中です。

31,156円(8/5安値)からのB波(ⓐ-ⓑ-ⓒ)によるリバウンドは40,257円(10/15高値)で終わり、そこからはC波(ⓐ-ⓑ-ⓒ)による下げが進行中です。

39,884円(11/7高値)は、[ヘッド・アンド・ショルダーズ]の右肩トップとみられます。37,712円(10/28安値)を割れると弱気パターンからの下放れが始まり─11月21日には一時37,945円と節目に迫りました─C波による下落基調は鮮明になりそうです。最終的にC波は35,247円(9/9安値)を下回り、8月安値に次ぐ「二番底」を付けるでしょう。

「二番底」の水準については、フィボナッチ比率から以下の水準に注目できます。

[34,632円]…B波の上昇に対し61.8%押し水準

[33,304円~33,103円]…同76.4%~78.6%押し水準

[サブシナリオ] 第(5)波は「エンディング・ダイアゴナル」

31,156円(8/5安値)からは第(5)波による上昇であり、そのパターンは波の重複が目立つ「エンディング・ダイアゴナル」です。40,257円(10/15高値)は(5)-1波(三波構成)のトップ、そこからは(5)-2波の下げに当たります。この下げにより日経平均は[36,780円-35,706円](8月からの上昇の38.2%-50%押し)を打診し、その後は(5)-3波による上昇となるでしょう。

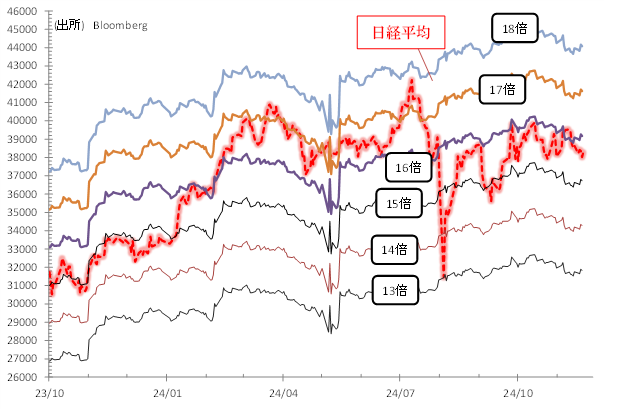

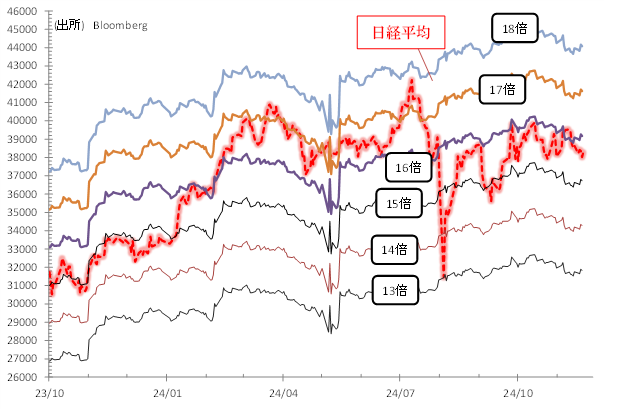

[予想PER別の日経平均水準]

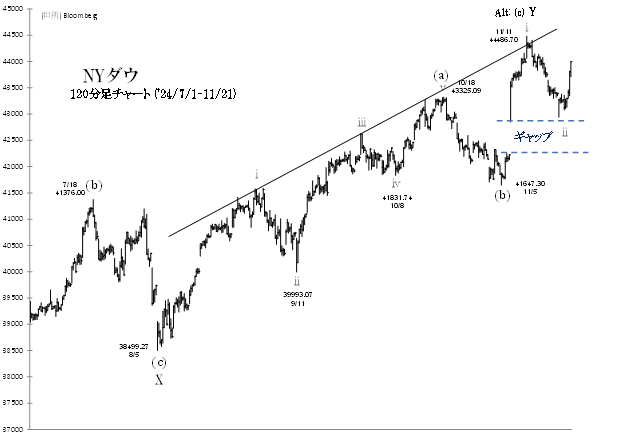

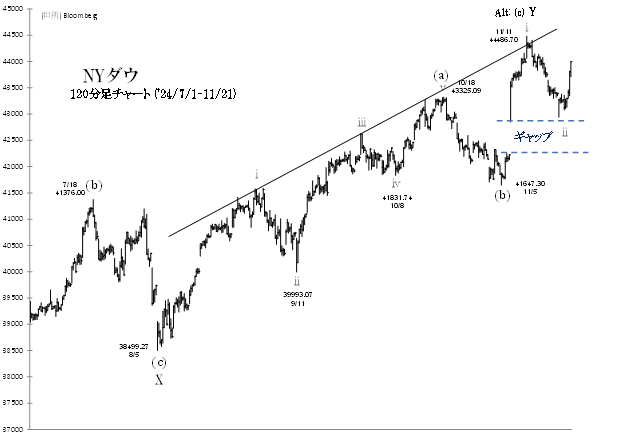

[NYダウ]

【日足 エリオット波動分析】

22年10月安値(28,660ドル)以来の上昇(B)波は、[ダブル・ジグザグ(W-X-Y)]により展開しています。そのうち38,499ドル(8/5安値)を起点とする上昇は、Y波(ジグザグ)に相当します。

長期的なチャネルラインをみると、[4万6000ドル]付近に重要なチャート節目が存在しています。実際にそこまで上がるかはわかりませんが、さらなる上昇がある場合の目安として注目です。

なおこのY波を終了すると、NYダウは(C)波による下落に入っていくでしょう。(C)波は22年10月以降で一度もなかった、最大スケールの調整になるでしょう。

【時間足 エリオット波動分析】

38,499ドル(8/5安値)から43,325ドル(10/18高値)までは(a)波による上昇、そこから41,647ドル(11/5安値)までの下げは(b)波。そして、足元は(c)波による上昇とみられます。

(c)波は(a)波と同じように五波構成(ⅰ波~v波)になるでしょう。

44,486ドル(11/11高値)からの第ⅱ波調整は、42,938ドル(11/19安値)で終了した可能性があります。この見方が正しければ、NYダウは年末に向けての「サンタクロース・ラリー」を迎え、第iii波は44,486ドルを上抜くでしょう。

ちなみに、(c)波のチャート節目として以下に注目しています。

[45,244ドル]…22年1月からの(A)波下落と、22年10月からの(B)波上昇が、1:2になる水準

一方、上記強気見通し継続のためには、米大統領選での結果を受けて生じた11月5日~6日のギャップ(42,258ドル~42,850ドル)を埋めないことが条件です。

仮にギャップが埋められると「トランプ・トレード」終了が証左され、より大きな調整に─(C)波の調整に─備える必要があるでしょう。

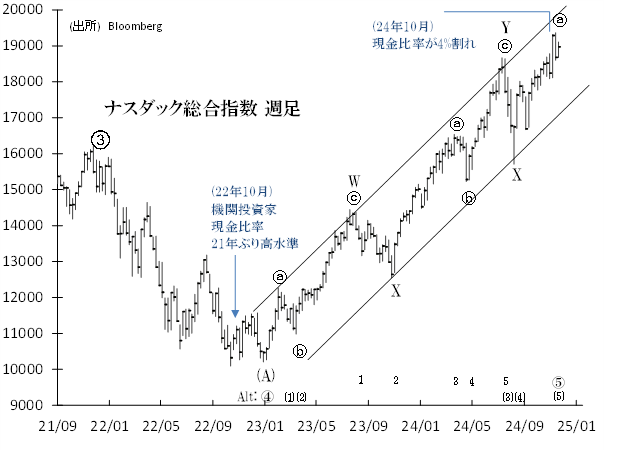

[ナスダック]

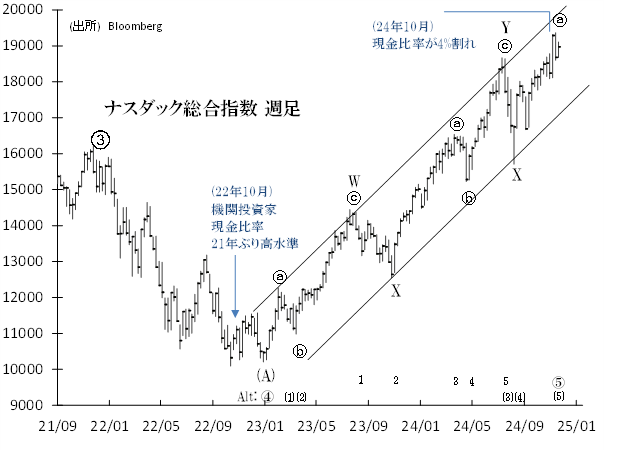

【週足 エリオット波動分析】

22年12月安値(10,207)以来、(B)波による上昇が進行中です。この(B)波は[トリプル・ジグザグ(W-X-Y-X-Z)]を形成し、25年まで続くと思われます。

(プリファード(優先)カウント)

15,708(8/5安値)から、三番目のジグザグ(ⓐ-ⓑ-ⓒ)が進行中です。今のところはⓐ波の終盤とみられ、近いうちにⓑ波の調整が起きるでしょう(既にⓑ波入りかもしれません)。ⓑ波を完了するとⓒ波の上昇に入りますが、それを以て22年12月を起点とする、(B)波による上昇はすべて完了します。

(オルタナティブ(代替)カウント)

22年12月安値からの「五波動」による上昇第➄波は終わったか、終わりつつあります。

これによれば25年以降ナスダックは、優先カウントよりも深く、長い調整局面を迎えるでしょう。

機関投資家の現金比率が4%割れ(売りシグナル)

米バンク・オブ・アメリカの10月の機関投資家調査によると、運用資産における現金比率は3.9%と21年2月以来の低水準となりました。これは投資家が積極的にリスクを取っている表れですが、現金比率の大小は逆張り指標であり、経験則では現金比率4%割れが「売りシグナル」とされます。ちなみに今回とは真逆のケース、例えば現金比率が21年ぶりの高さだった22年10月などは、買いの好機だったことがわかります。

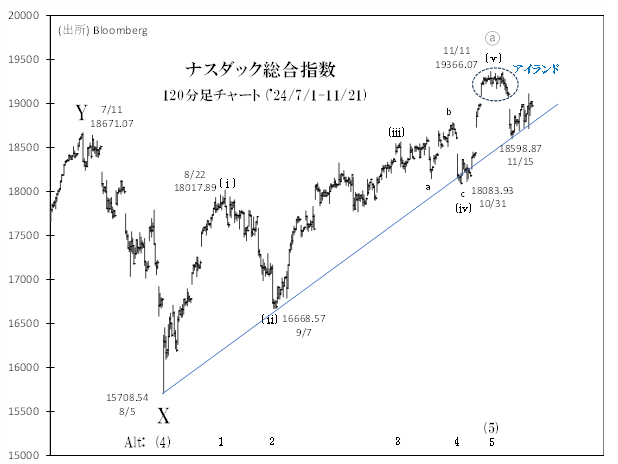

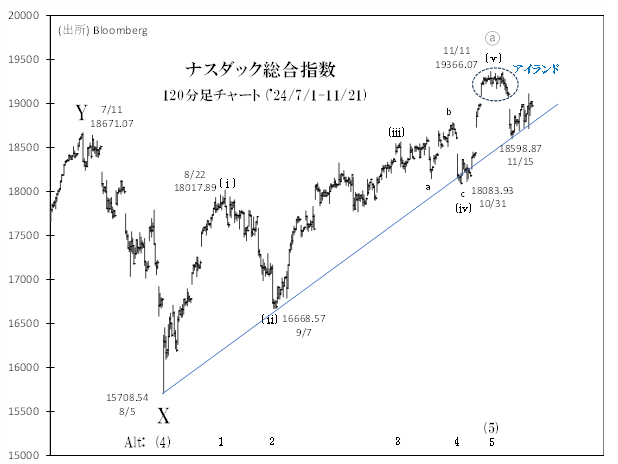

【時間足 エリオット波動分析】

15,708(8/5安値)からのⓐ波による上昇は、19,366(11/11高値)を以て終了したとみられます。そこらはⓑ波による下げが始まったとみられます。

19,366(11/11安値)からの戻りは鈍く、チョッピー(choppy)なパターンです。この点が、足元のNYダウの上昇(インパルシヴな急上昇)と大きく異なっています。ナスダックのⓑ波における最初のリバウンドは終わったか、終わりつつあり、まもなく下落再開となるとみています。

ⓑ波の下値メドは1万8000処です。この付近には、ⓐ波のレッサーディグリー第(ⅳ)波安値[18,083]、8月22日の高値[18,017]、8月からの上昇の38.2%押し水準[17,970]などが集中しています。

1万8000処を明確に下抜くと、8月からの上昇に対し50%-61.8%押し[17,539-17,108]へ下振れしそうです。

なお11月高値からの下降波が五波構成(インパルス)となり、さらに1万7000処を下抜くようなら、より大きなスケールの調整が進行中とみるべきでしょう(週足分析でのオルタナティブ・カウントを参照)。

この場合、8月からの上昇第(5)波が19,366を以て終了し、当面15,708(8/5安値)を試す展開となりそうです。

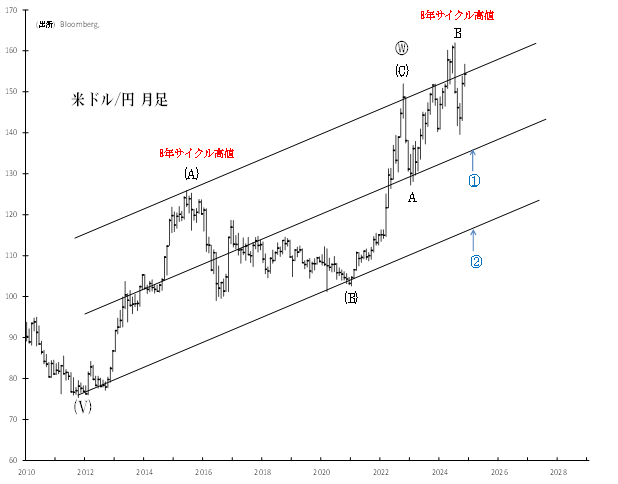

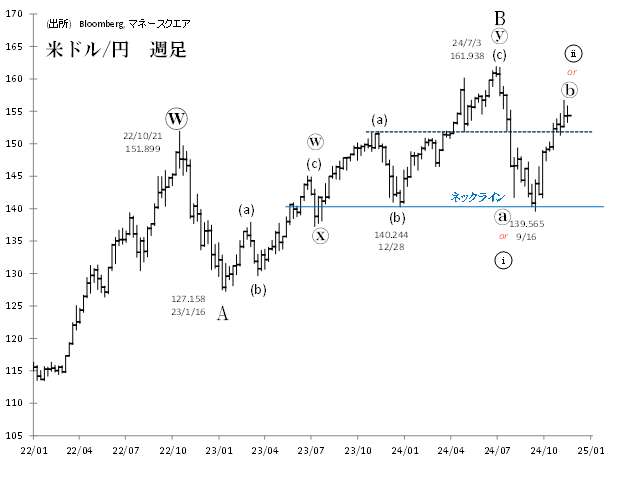

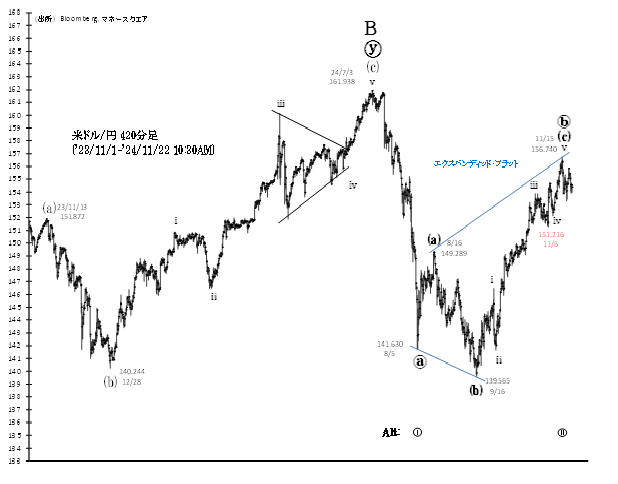

[米ドル/円]

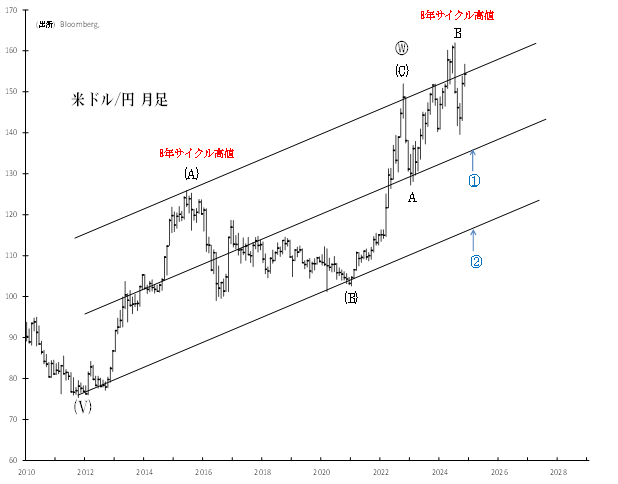

【月足・エリオット波動分析】

151.899円(22/10/21)からはⓍ波の「円高局面」が進行中です。このⓍ波により米ドル/円(ドル/円)は、2028年4月頃までレンジ相場を形成していくでしょう。161.938円(7/3)は、15年6月・125.860円から9年目に付けた「8年サイクル高値」とみられます。

22年10月以来のⓍ波が描くパターンとして大きくは、➀[ランニング・トライアングル]、➁[エクスパンディッド・フラット]、これら二通りの可能性があります。なお➀のもうひとつのパターンとして[ランニング・フラット]もあげられましょう。

➀の場合、現行C波はA波安値(127.158円)を下回りません。C波は三波で構成され、2011年からの上昇チャネルのセンターライン(↑➀)が強いサポートになるでしょう。

11月中、➀の水準は135.145円に位置します。

➁の場合は、現行C波(五波構成)はチャネル下限(↑➁)を目指すような、より大きなドル安・円高が見込まれます。11月を通じ、➁の水準は115.520円となっています。

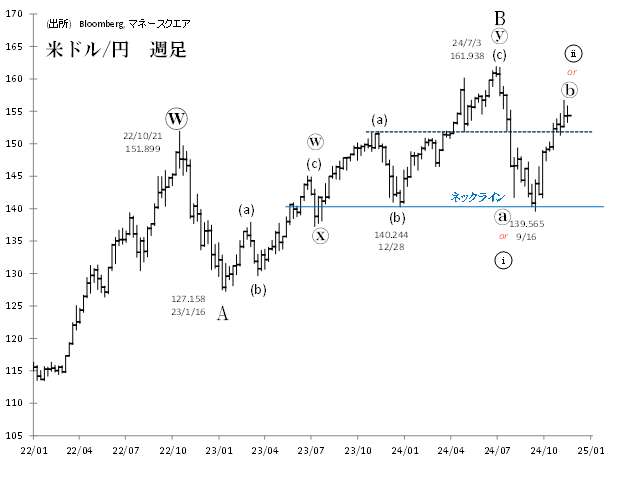

【週足 エリオット波動分析】

161.938円(7/3)からは、C波によるドル安・円高です。C波の長さはA波と同等か、フィボナッチ比率関係を反映します。

[137.197円]…A波の長さ(24.741円)=C波の長さ

[131.358円]…A波の長さ×1.236=C波の長さ(30.579円) (※)この時点でドル/円は月足サポート➀を明確に下回り、以下の水準を目指す可能性が高まります。

[127.745円]…A波の長さ×1.382=C波の長さ(34.192円)

[121.907円]…A波の長さ×1.618=C波の長さ(40.030円)

23年後半からのパターンが、140円処をネックラインとする『ヘッド・アンド・ショルダーズ(三尊天井)』だとすると、天井パターンにおける右肩トップ示現後、ドル/円は下落に転じるでしょう。さらにはネックライン割れをきっかけに、ドル安・円高の流れが強まると想定されます。

足元のドル/円上昇は、C波中ⓐ波、あるいはC波中マルⅱ波に当たります。いずれのカウントを採用しても、近く始まるドル安円高(ⓒ波or マルⅲ波)は、波3に相応しく、速く・大きなものになるでしょう。

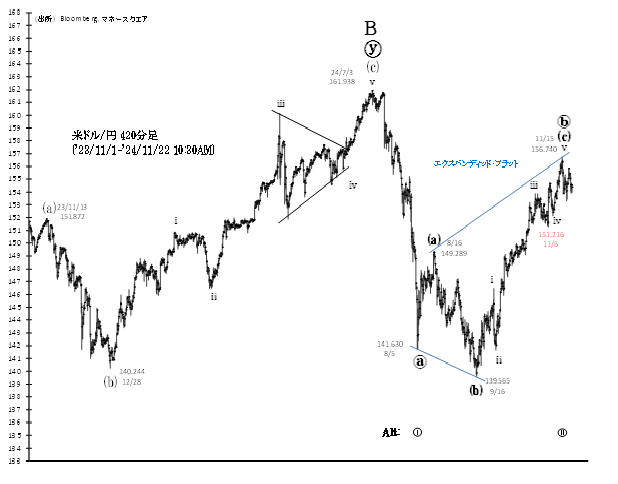

【時間足 エリオット波動分析】

141.630円(8/5)からはⓑ波によるリバウンドであり、そのパターンは「エクスパンディッド・フラット」(a)-(b)-(c)とみられます。139.565円(9/16)からはⓑ-(c)波に相当します。

直近の156.740円(11/15)は、以下のチャート節目に近く、リバウンドは終わったか、終わりつつあります。

[156.657円-157.150円]…7月から9月までのドル/円下落に対する76.4%-78.6戻り水準

[157.145円-157.592円]…7月から8月までのドル/円下落・ⓐ波に対する76.4%-78.6%戻り水準

今後151.216円(11/6)を下抜くと、ドル/円が下落基調へ転換した、最初のシグナルが点灯します。

金利差からのドル/円推計値

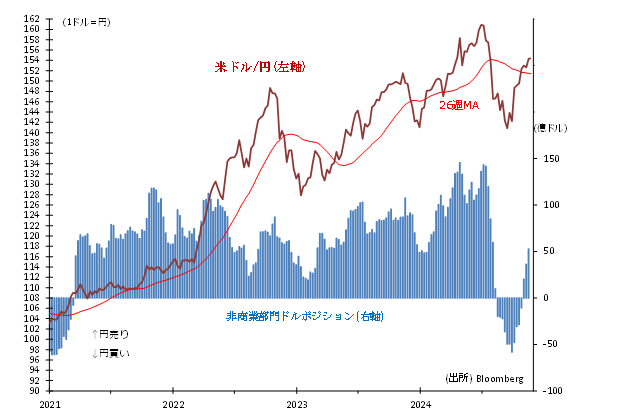

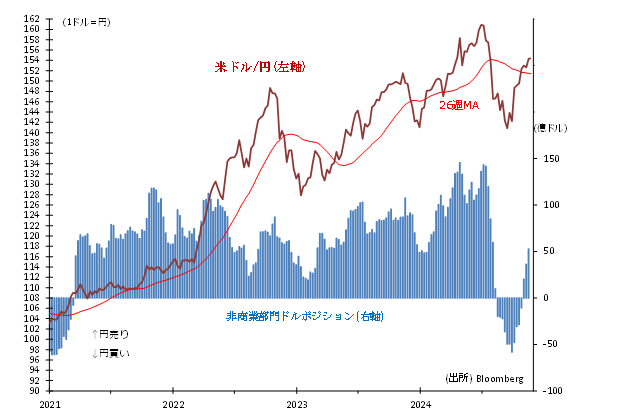

日米実質金利差からのドル/円推計値は[147.38円]。この推計値に比べ、ドル/円の水準はかい離しています。このような状況は長く続かず、近いうちにかい離は縮小に向かうと思われます。

投機筋の円売りは拡大(11月12日時点)

IMM通貨先物市場では、投機筋(非商業部門)による円売り持ちは、前週の36.4億ドルから52.5億ドルへ拡大しています(円売りポジションは3カ月半ぶりの大きさ)。

投機筋にとってのドル/円売買基準である、26週MA(151.400円)を維持する限りは円売り持ちは継続すると思われます。一方、26週MAが破られてからは、円買い基調が強まるでしょう。

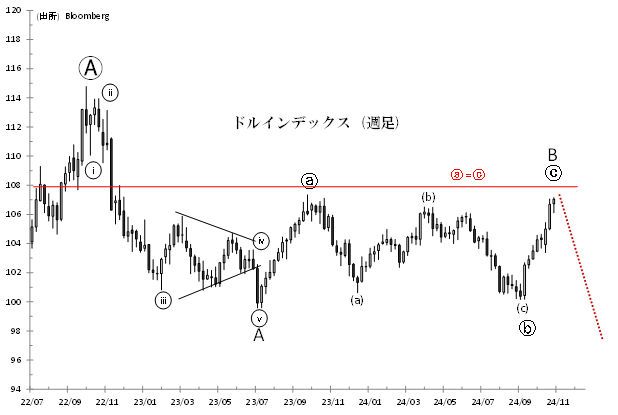

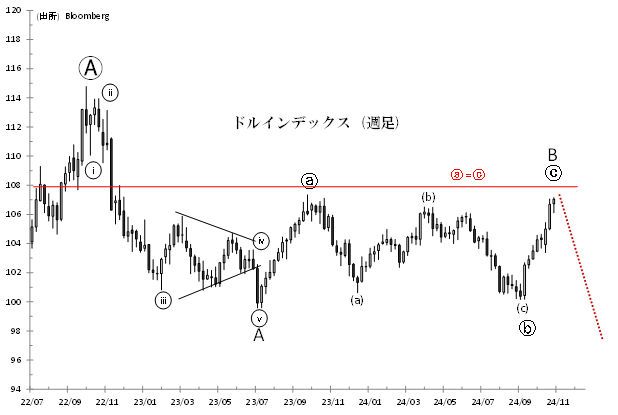

[ドルインデックス(ドル指数)]

【週足 エリオット波動分析】

22年9月高値(114.778)以来、ドルインデックス(ドル指数)はⒷ波(A-B-C)による下落局面にあります。

23年7月安値(99.578)からはB波によるリバウンドであり、それは「[フラット](ⓐ-ⓑ-ⓒ)を形成中とみられます。9月安値(100.157)以来のドル高はB-ⓒ波に当たります。

11月21日、ドル指数は1年ぶり高値を更新、一時107.156と23年10月高値(107.348)に迫りました。一時的に23年10月高値を上回る可能性があり、その際は[107.927](ⓐ波とⓒ波が等しく上がるN計算値)を試すでしょう。

もっともドル高は最終局面にあり、23年高値を上抜くことがあっても、「ダマシ」シグナルとなりましょう。

基本観はドル安です。足元のドル高終了後に始まるC波によるドル安は、25年には23年安値を大きく下回るでしょう。

Ⓑ波は最終的に、[90.930]、[89.209]を試す可能性があります。前者はA波とC波が等しく下がる水準、後者は21年1月に付けた、Ⓐ波のレッサー・ディグリー(4)波安値です。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

[日経平均]

【当面の想定レンジ】 34,000~42,000円

[NYダウ]

【当面の想定レンジ】 38,500~44,600ドル

[ナスダック]

【当面の想定レンジ】 18,000~19,500

[米ドル/円]

【当面の想定レンジ】 137.000~157.600円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 99.578~107.927

[日経平均]

【週足 エリオット波動分析】

42,426円(7/11高値)以来の第(4)波(インターミディエイト級)中A波は、31,156円(8/5安値)を以て終わったとみられます。それは20年3月以来の4年サイクル底に相当します。あるいは、8月から第(5)波の上昇に既に入ったかもしれません。いずれにせよ日経平均は、来年42,426円を上抜き最高値を更新する可能性が高い、とみています。

日経新聞によれば、6割の企業で、4-9月期最終損益が市場予想を下回りました。自動車や商社が不振となり、日経平均予想EPSは10月15日の2514円で頭打ちとなっています(11月21日は2448円)。通期での業績持ち直しは期待されてはいますが、この先も製造業を中心に一段と業績見通しに陰りが生じるようだと、第(5)波の上値メド4万5000円は未達となりそうです。さらに第(5)波の天井は、最短で2025年2月頃(節分天井)に付けてしまうでしょう(※)。

(※)トランプ次期大統領が打ち出す関税拡大が実施されれば─トランプ氏は日本製も含めた輸入品に10~20%の一律関税をかけると主張しています─25年以降、日本を含む世界の景気悪化が現実味を帯びてきます。それにより、第(5)波の上昇幅は短縮され、期間的にも長続きしない可能性があります。

【日足 エリオット波動分析】

31,156円(8/5安値)からのリバウンド[第(4)波中B波]は40,257円(10/15高値)を以て終了した、とみられます。40,257円(10/15高値)を頂点とする[ヘッド・アンド・ショルダーズ]は、戻り高値を付けた可能性を示唆しています。

足元、日経平均は下値模索を再開したようです。年末から年明けにも35,247円(9/9安値)を下回るでしょう。それは8月の「一番底」に次ぐ「二番底」になるでしょう。

【時間足 エリオット波動分析】

当面の日経平均の見通しは以下の二通りです。

[メインシナリオ] 35,247円を下回り、「二番底」を形成

7月高値以来の第(4)波は[トライアングル(A-B-C-D-E)]を形成中です。

31,156円(8/5安値)からのB波(ⓐ-ⓑ-ⓒ)によるリバウンドは40,257円(10/15高値)で終わり、そこからはC波(ⓐ-ⓑ-ⓒ)による下げが進行中です。

39,884円(11/7高値)は、[ヘッド・アンド・ショルダーズ]の右肩トップとみられます。37,712円(10/28安値)を割れると弱気パターンからの下放れが始まり─11月21日には一時37,945円と節目に迫りました─C波による下落基調は鮮明になりそうです。最終的にC波は35,247円(9/9安値)を下回り、8月安値に次ぐ「二番底」を付けるでしょう。

「二番底」の水準については、フィボナッチ比率から以下の水準に注目できます。

[34,632円]…B波の上昇に対し61.8%押し水準

[33,304円~33,103円]…同76.4%~78.6%押し水準

[サブシナリオ] 第(5)波は「エンディング・ダイアゴナル」

31,156円(8/5安値)からは第(5)波による上昇であり、そのパターンは波の重複が目立つ「エンディング・ダイアゴナル」です。40,257円(10/15高値)は(5)-1波(三波構成)のトップ、そこからは(5)-2波の下げに当たります。この下げにより日経平均は[36,780円-35,706円](8月からの上昇の38.2%-50%押し)を打診し、その後は(5)-3波による上昇となるでしょう。

[予想PER別の日経平均水準]

[NYダウ]

【日足 エリオット波動分析】

22年10月安値(28,660ドル)以来の上昇(B)波は、[ダブル・ジグザグ(W-X-Y)]により展開しています。そのうち38,499ドル(8/5安値)を起点とする上昇は、Y波(ジグザグ)に相当します。

長期的なチャネルラインをみると、[4万6000ドル]付近に重要なチャート節目が存在しています。実際にそこまで上がるかはわかりませんが、さらなる上昇がある場合の目安として注目です。

なおこのY波を終了すると、NYダウは(C)波による下落に入っていくでしょう。(C)波は22年10月以降で一度もなかった、最大スケールの調整になるでしょう。

【時間足 エリオット波動分析】

38,499ドル(8/5安値)から43,325ドル(10/18高値)までは(a)波による上昇、そこから41,647ドル(11/5安値)までの下げは(b)波。そして、足元は(c)波による上昇とみられます。

(c)波は(a)波と同じように五波構成(ⅰ波~v波)になるでしょう。

44,486ドル(11/11高値)からの第ⅱ波調整は、42,938ドル(11/19安値)で終了した可能性があります。この見方が正しければ、NYダウは年末に向けての「サンタクロース・ラリー」を迎え、第iii波は44,486ドルを上抜くでしょう。

ちなみに、(c)波のチャート節目として以下に注目しています。

[45,244ドル]…22年1月からの(A)波下落と、22年10月からの(B)波上昇が、1:2になる水準

一方、上記強気見通し継続のためには、米大統領選での結果を受けて生じた11月5日~6日のギャップ(42,258ドル~42,850ドル)を埋めないことが条件です。

仮にギャップが埋められると「トランプ・トレード」終了が証左され、より大きな調整に─(C)波の調整に─備える必要があるでしょう。

[ナスダック]

【週足 エリオット波動分析】

22年12月安値(10,207)以来、(B)波による上昇が進行中です。この(B)波は[トリプル・ジグザグ(W-X-Y-X-Z)]を形成し、25年まで続くと思われます。

(プリファード(優先)カウント)

15,708(8/5安値)から、三番目のジグザグ(ⓐ-ⓑ-ⓒ)が進行中です。今のところはⓐ波の終盤とみられ、近いうちにⓑ波の調整が起きるでしょう(既にⓑ波入りかもしれません)。ⓑ波を完了するとⓒ波の上昇に入りますが、それを以て22年12月を起点とする、(B)波による上昇はすべて完了します。

(オルタナティブ(代替)カウント)

22年12月安値からの「五波動」による上昇第➄波は終わったか、終わりつつあります。

これによれば25年以降ナスダックは、優先カウントよりも深く、長い調整局面を迎えるでしょう。

機関投資家の現金比率が4%割れ(売りシグナル)

米バンク・オブ・アメリカの10月の機関投資家調査によると、運用資産における現金比率は3.9%と21年2月以来の低水準となりました。これは投資家が積極的にリスクを取っている表れですが、現金比率の大小は逆張り指標であり、経験則では現金比率4%割れが「売りシグナル」とされます。ちなみに今回とは真逆のケース、例えば現金比率が21年ぶりの高さだった22年10月などは、買いの好機だったことがわかります。

【時間足 エリオット波動分析】

15,708(8/5安値)からのⓐ波による上昇は、19,366(11/11高値)を以て終了したとみられます。そこらはⓑ波による下げが始まったとみられます。

19,366(11/11安値)からの戻りは鈍く、チョッピー(choppy)なパターンです。この点が、足元のNYダウの上昇(インパルシヴな急上昇)と大きく異なっています。ナスダックのⓑ波における最初のリバウンドは終わったか、終わりつつあり、まもなく下落再開となるとみています。

ⓑ波の下値メドは1万8000処です。この付近には、ⓐ波のレッサーディグリー第(ⅳ)波安値[18,083]、8月22日の高値[18,017]、8月からの上昇の38.2%押し水準[17,970]などが集中しています。

1万8000処を明確に下抜くと、8月からの上昇に対し50%-61.8%押し[17,539-17,108]へ下振れしそうです。

なお11月高値からの下降波が五波構成(インパルス)となり、さらに1万7000処を下抜くようなら、より大きなスケールの調整が進行中とみるべきでしょう(週足分析でのオルタナティブ・カウントを参照)。

この場合、8月からの上昇第(5)波が19,366を以て終了し、当面15,708(8/5安値)を試す展開となりそうです。

[米ドル/円]

【月足・エリオット波動分析】

151.899円(22/10/21)からはⓍ波の「円高局面」が進行中です。このⓍ波により米ドル/円(ドル/円)は、2028年4月頃までレンジ相場を形成していくでしょう。161.938円(7/3)は、15年6月・125.860円から9年目に付けた「8年サイクル高値」とみられます。

22年10月以来のⓍ波が描くパターンとして大きくは、➀[ランニング・トライアングル]、➁[エクスパンディッド・フラット]、これら二通りの可能性があります。なお➀のもうひとつのパターンとして[ランニング・フラット]もあげられましょう。

➀の場合、現行C波はA波安値(127.158円)を下回りません。C波は三波で構成され、2011年からの上昇チャネルのセンターライン(↑➀)が強いサポートになるでしょう。

11月中、➀の水準は135.145円に位置します。

➁の場合は、現行C波(五波構成)はチャネル下限(↑➁)を目指すような、より大きなドル安・円高が見込まれます。11月を通じ、➁の水準は115.520円となっています。

【週足 エリオット波動分析】

161.938円(7/3)からは、C波によるドル安・円高です。C波の長さはA波と同等か、フィボナッチ比率関係を反映します。

[137.197円]…A波の長さ(24.741円)=C波の長さ

[131.358円]…A波の長さ×1.236=C波の長さ(30.579円) (※)この時点でドル/円は月足サポート➀を明確に下回り、以下の水準を目指す可能性が高まります。

[127.745円]…A波の長さ×1.382=C波の長さ(34.192円)

[121.907円]…A波の長さ×1.618=C波の長さ(40.030円)

23年後半からのパターンが、140円処をネックラインとする『ヘッド・アンド・ショルダーズ(三尊天井)』だとすると、天井パターンにおける右肩トップ示現後、ドル/円は下落に転じるでしょう。さらにはネックライン割れをきっかけに、ドル安・円高の流れが強まると想定されます。

足元のドル/円上昇は、C波中ⓐ波、あるいはC波中マルⅱ波に当たります。いずれのカウントを採用しても、近く始まるドル安円高(ⓒ波or マルⅲ波)は、波3に相応しく、速く・大きなものになるでしょう。

【時間足 エリオット波動分析】

141.630円(8/5)からはⓑ波によるリバウンドであり、そのパターンは「エクスパンディッド・フラット」(a)-(b)-(c)とみられます。139.565円(9/16)からはⓑ-(c)波に相当します。

直近の156.740円(11/15)は、以下のチャート節目に近く、リバウンドは終わったか、終わりつつあります。

[156.657円-157.150円]…7月から9月までのドル/円下落に対する76.4%-78.6戻り水準

[157.145円-157.592円]…7月から8月までのドル/円下落・ⓐ波に対する76.4%-78.6%戻り水準

今後151.216円(11/6)を下抜くと、ドル/円が下落基調へ転換した、最初のシグナルが点灯します。

金利差からのドル/円推計値

日米実質金利差からのドル/円推計値は[147.38円]。この推計値に比べ、ドル/円の水準はかい離しています。このような状況は長く続かず、近いうちにかい離は縮小に向かうと思われます。

投機筋の円売りは拡大(11月12日時点)

IMM通貨先物市場では、投機筋(非商業部門)による円売り持ちは、前週の36.4億ドルから52.5億ドルへ拡大しています(円売りポジションは3カ月半ぶりの大きさ)。

投機筋にとってのドル/円売買基準である、26週MA(151.400円)を維持する限りは円売り持ちは継続すると思われます。一方、26週MAが破られてからは、円買い基調が強まるでしょう。

[ドルインデックス(ドル指数)]

【週足 エリオット波動分析】

22年9月高値(114.778)以来、ドルインデックス(ドル指数)はⒷ波(A-B-C)による下落局面にあります。

23年7月安値(99.578)からはB波によるリバウンドであり、それは「[フラット](ⓐ-ⓑ-ⓒ)を形成中とみられます。9月安値(100.157)以来のドル高はB-ⓒ波に当たります。

11月21日、ドル指数は1年ぶり高値を更新、一時107.156と23年10月高値(107.348)に迫りました。一時的に23年10月高値を上回る可能性があり、その際は[107.927](ⓐ波とⓒ波が等しく上がるN計算値)を試すでしょう。

もっともドル高は最終局面にあり、23年高値を上抜くことがあっても、「ダマシ」シグナルとなりましょう。

基本観はドル安です。足元のドル高終了後に始まるC波によるドル安は、25年には23年安値を大きく下回るでしょう。

Ⓑ波は最終的に、[90.930]、[89.209]を試す可能性があります。前者はA波とC波が等しく下がる水準、後者は21年1月に付けた、Ⓐ波のレッサー・ディグリー(4)波安値です。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

- 当レポートは、情報提供を目的としたものであり、特定の商品の推奨あるいは特定の取引の勧誘を目的としたものではありません。

- 当レポートに記載する相場見通しや売買戦略は、ファンダメンタルズ分析やテクニカル分析などを用いた執筆者個人の判断に基づくものであり、予告なく変更になる場合があります。また、相場の行方を保証するものではありません。お取引はご自身で判断いただきますようお願いいたします。

- 当レポートのデータ情報等は信頼できると思われる各種情報源から入手したものですが、当社はその正確性・安全性等を保証するものではありません。

- 相場の状況により、当社のレートとレポート内のレートが異なる場合があります。