エリオット波動・宮田レポート(短期アップデート) ※10月29日更新

2024/10/29 10:48

宮田レポート.pdf

☆こちらもオススメ

YouTube エリオットView 10月28日 [嵐の前の静けさ?日経平均・ナスダック]

[日経平均]

【当面の想定レンジ】 34,000~40,250円

[NYダウ]

【当面の想定レンジ】 41,600~43,500ドル

[ナスダック]

【当面の想定レンジ】 16,900~18,700

[米ドル/円]

【当面の想定レンジ】 137.000~152.000円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 99.578~104.087

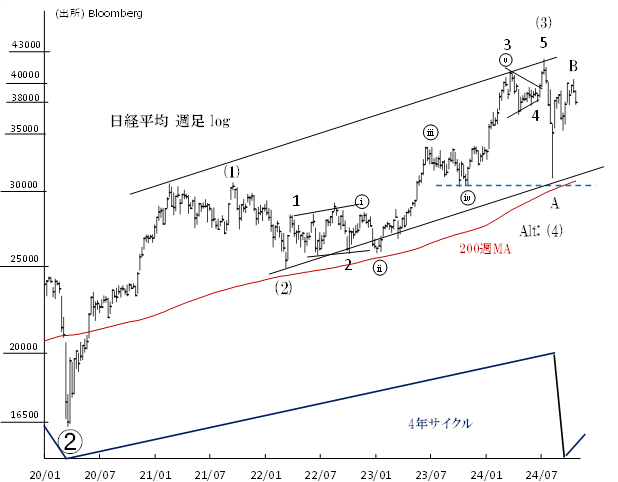

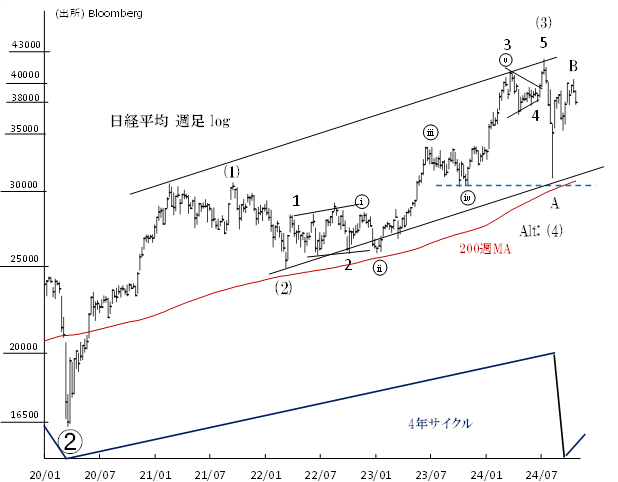

[日経平均]

【週足 エリオット波動分析】

42,426円(7/11高値)以来の第(4)波(インターミディエイト級)中A波は、31,156円(8/5安値)を以て終わったとみられます。それは20年3月以来の4年サイクル底に相当します。

中長期タームの見通しは強気を維持。来年の日経平均は、第(5)波の上昇によって42,426円を上抜き最高値を更新する可能性が高い、とみています。日経平均予想EPSが初めて一時2500円台に増えるなど、好調な企業業績は続いており、4万5000円も十分射程内にあります。

なお第(5)波の上昇は、最短2025年2月、最長の場合2026年12月まで続くとみられます。特に2025年末頃までを、第(5)波による上昇期間として注目しています。

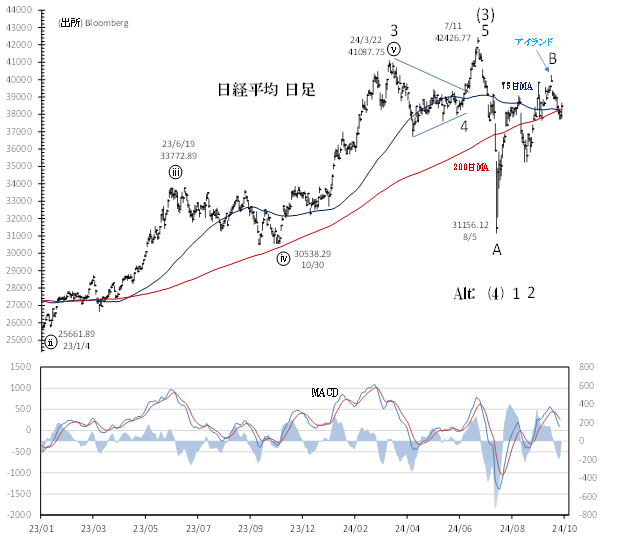

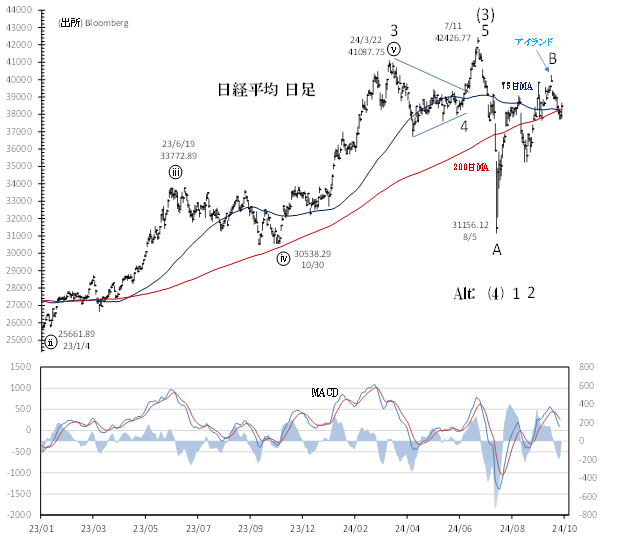

【日足 エリオット波動分析】

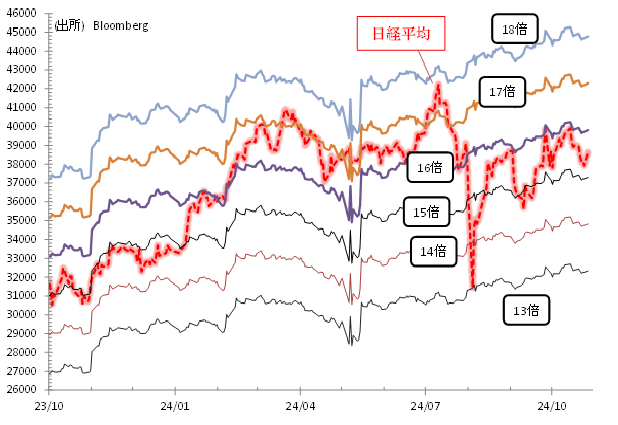

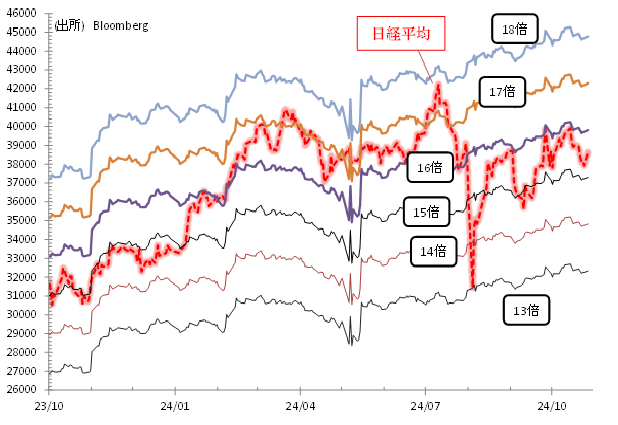

足元、日経平均予想EPSは2500円付近にあります(10月15日は2514円と最高水準を更新しています)。EPS2500円・PER18倍から得られる4万5000円という水準は、25年の日経平均ターゲット候補として要注目です。

もっとも、31,156円(8/5安値)からのリバウンド[第(4)波中B波]は、40,257円(10/15高値)を以て終了したとみられます。10月15日のローソク足『流星』と、翌16日のギャップダウンによって生じた『アイランド・リバーサル』は、トレンド下方転換を強く暗示するものです。

時価総額上位銘柄で構成されるTOPIXコア30(海外投資家好みのブルーチップ株)は、8月以降の戻り高値を9月3日に付けており、日経平均より1カ月以上も先に頭打ちした格好です。このようなコア30と日経平均の『未確認』は、主力株への売り圧力の強さ、相場全般の潜在的弱さを示唆しています。

10月28日、日経平均は短期筋の買い戻しにより大幅反発(691円高)しましたが、25日MA(※)超えはなりませんでした。

※25日MA…38,700円(10/28)

日経平均は40,257円を起点にC波の下落局面が進行中とみられます。

目先買い戻しが一巡してから日経平均は下値模索を再開し、11月にも35,247円(9/9安値)を下回り、8月の「一番底」に次ぐ「二番底」を付けるでしょう。

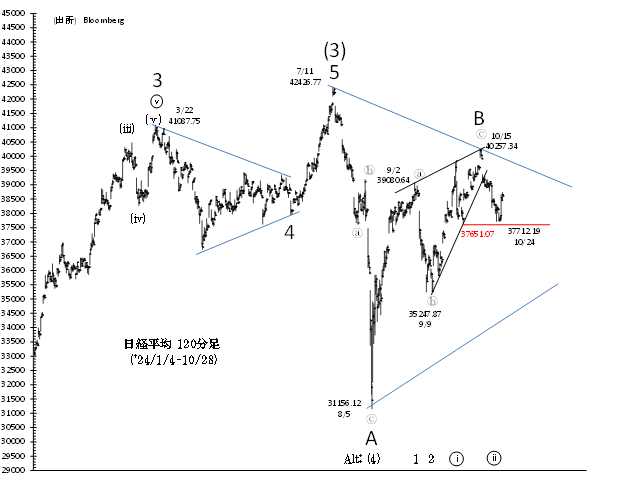

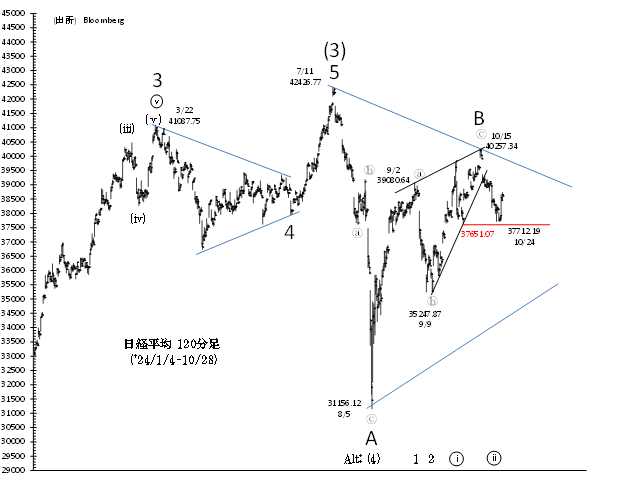

【時間足 エリオット波動分析】

当面の日経平均の見方には、以下の「メインシナリオ」と「サブシナリオ」があります。

[メインシナリオ] 35,247円を下回り、「二番底」を形成

7月高値以来の第(4)波は[トライアングル(A-B-C-D-E)]を形成中です。

31,156円(8/5安値)からのB波(ⓐ-ⓑ-ⓒ)によるリバウンドは40,257円(10/15高値)で終わり、そこからはC波(ⓐ-ⓑ-ⓒ)による下げが進行中です。

C波は35,247円(9/9安値)を下回り、8月安値に次ぐ「二番底」を付けるでしょう。37,651円(10/2安値)を割れることにより、当シナリオの現実味は一層強められます。

なお「二番底」の水準については、フィボナッチ比率からは以下の水準に注目できます。

[34,632円]…B波の上昇に対し61.8%押し水準

[33,304円~33,103円]…同76.4%~78.6%押し水準

[サブシナリオ] 第(5)波入り~年内にも高値更新へ

31,156円(8/5安値)以来、第(5)波による強気相場が進行中です。40,257円を上抜くと複数の弱気パターンが解消され、上値追いの動きが強まりそうです。

この見方によれば、35,247円(9/9安値)以来の上昇は第(5)波-第3波に相当し、それによって年内にも42,426円を上回り高値更新の可能性があります。

[予想PER別の日経平均水準]

[NYダウ]

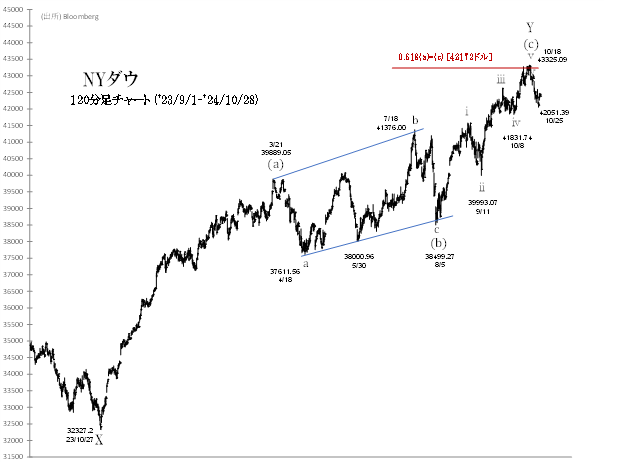

【日足 エリオット波動分析】

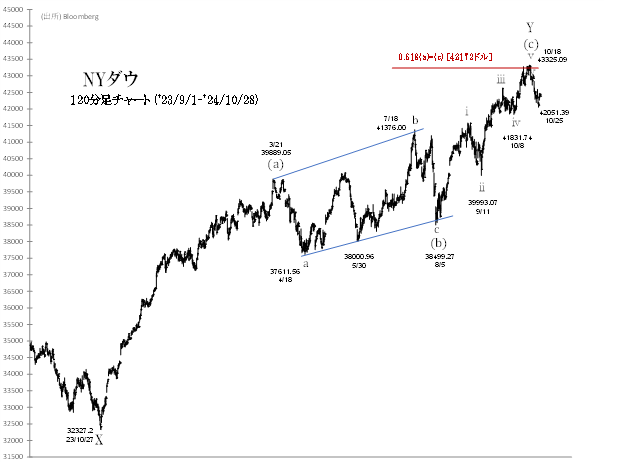

22年10月安値(28,660ドル)以来の上昇は(B)波とカウントされ、(B)波のパターンは[ダブル・ジグザグ(W-X-Y)]を想定しています。

23年10月安値(32,327ドル)からのY波は [ジグザグ(a)-(b)-(c)]編成となります。

(プリファード(優先)波動カウント)

38,499ドル(8/5安値)以来、Y波中(c)波による上昇とみています。10月18日の43,325ドルという高値は、フィボナッチ比率を反映する水準でした。それに加え、(c)波完成に必要な5つの波(ⅰ~ⅴ)も認められます。

(c)波及びY波は終了し、X波による下落局面がスタートしたかもしれません。

【時間足 エリオット波動分析】

23年10月安値・32,327ドルからのY波は、(a)-(b)-(c)[ジグザグ]編成となります。

38,499ドル(8/5安値)以来、(c)波による上昇とみられます。それは43,325ドル(10/19高値)までに五つの波(ⅰ~v)を刻み、(c)波完了の条件のひとつを備えています。

加えて、直近高値43,325ドル(10/19)は、Y波中の(a)波と(c)波が長さにおいて、1:0.618のフィボナッチ比率を反映する数値[43,172ドル]にほぼ合致しています。

NYダウは波動カウント面でも水準面においても、重要なピークアウトの可能性があり、そうであれば、X波による調整局面入りが今後明らかになっていくでしょう。

[ナスダック]

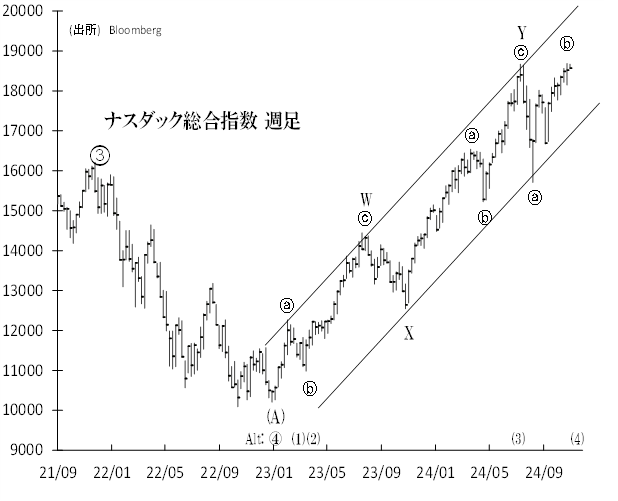

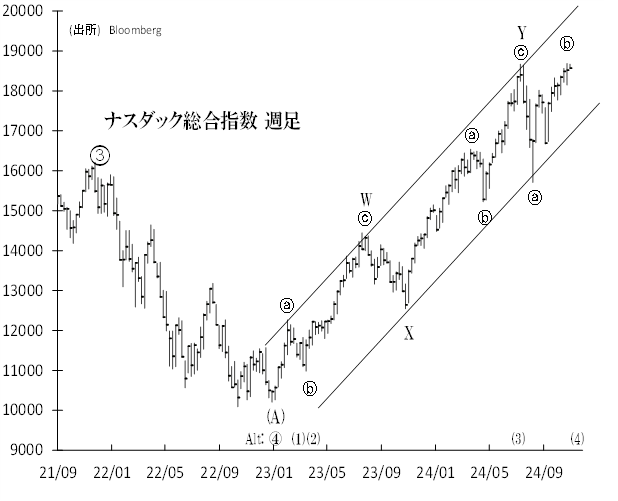

【週足 エリオット波動分析】

22年12月安値(10,207)以来、(B)波による上昇が進行中です。この(B)波は[トリプル・ジグザグ(W-X-Y-X-Z)]を形成し、25年まで続くでしょう。

18,671(7/11高値)より、X波による調整が進行中とみられます。X波は[トライアングル]か、[フラット]を形成中と思われます。8月安値からはX波中ⓑ波のリバウンドに当たり、それは終わったか終わりつつあります。

ⓑ波終了後はⓒ波による下落となりますが、この下落によっても、23年10月安値(12,543)と24年8月安値(15,708)を通る、上昇サポートライン※は維持されると思われます。

※10月第5週(10/28~11/1)のサポートライン水準…[16,639]

反面、サポートラインを終値で明確に下抜くと、18,671(7/11高値)から既に(C)波による下落トレンドに入っている、という見方が台頭し、ナスダックは中期的に[12,547]を目指す可能性があります。

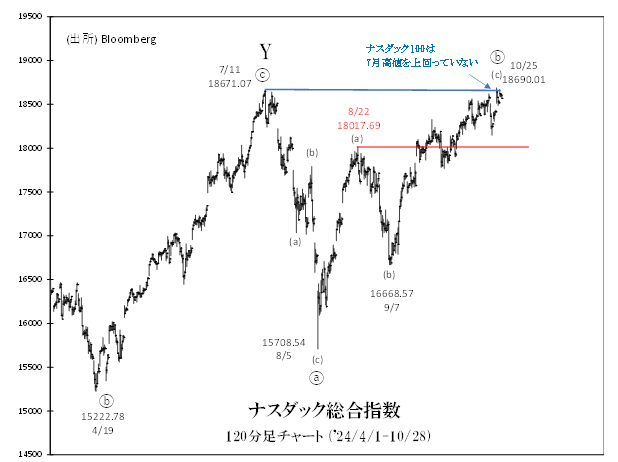

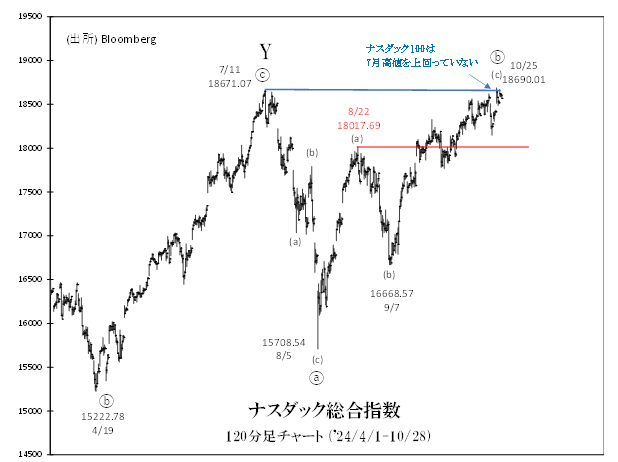

【時間足 エリオット波動分析】

7月高値からのX波は[フラット]か、あるいは[トライアングル](ⓐ-ⓑ-ⓒ-ⓓ-ⓔ)を形成中と思われます。

15,708(8/5安値)からは、三波構成によるⓑ波のリバウンドに位置付けられます。

10月25日、ナスダック総合指数は7月高値(18,671)を一時上回り、ザラバでの最高値を更新しました。。

もっともナスダック100は7月高値を上回っておらず、総合指数の高値更新はナスダック100によって確認されていません。

この「未確認」は弱気パターンであり、二つの指数のピークアウトを暗示するものとして注目できます。

今後、これら指数が10月23日の安値(総合指数で18,146、ナスダック100では19,934)を各々割り込むと、調整局面入りの可能性が高まります。

[米ドル/円]

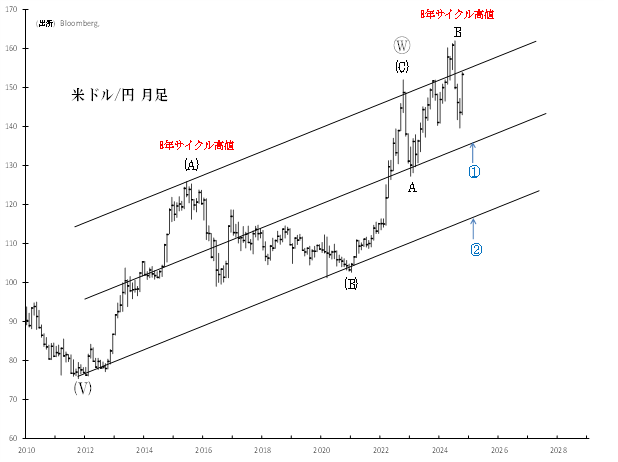

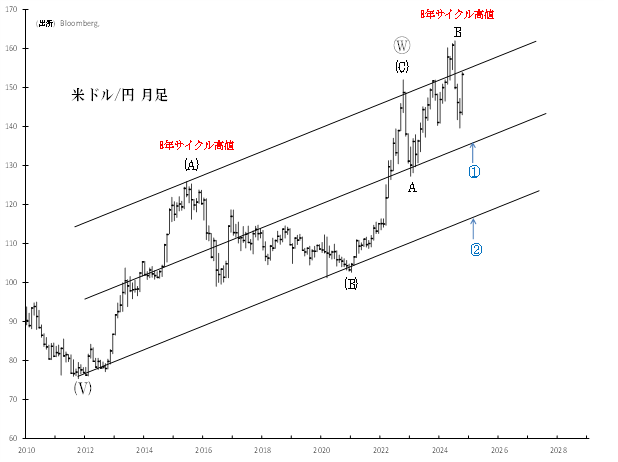

【月足・エリオット波動分析】

151.899円(22/10/21)からはⓍ波の「円高局面」が進行中です。このⓍ波により米ドル/円(ドル/円)は、2028年4月頃までレンジ相場を形成していくでしょう。161.938円(7/3)は、15年6月・125.860円から9年目に付けた「8年サイクル高値」とみられます。

22年10月以来のⓍ波が描くパターンとして大きくは、➀[ランニング・トライアングル]、➁[エクスパンディッド・フラット]、これら二通りの可能性があります。なお➀のもうひとつのパターンとして[ランニング・フラット]もあげられましょう。

➀の場合、現行C波はA波安値(127.158円)を下回りません。C波は三波で構成され、2011年からの上昇チャネルのセンターライン(↑➀)が強いサポートになるでしょう。10月を通じ➀の水準は134.885円です。

➁の場合は、現行C波(五波構成)はチャネル下限(↑➁)を目指すような、より大きなドル安・円高が見込まれます。10月中、➁の水準は115.260円となっています。

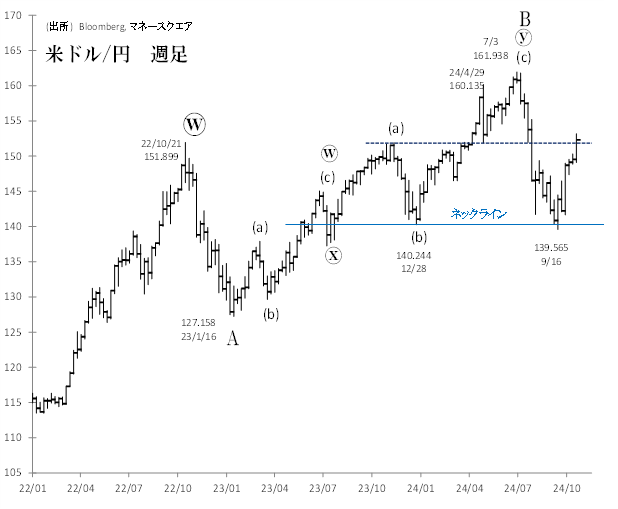

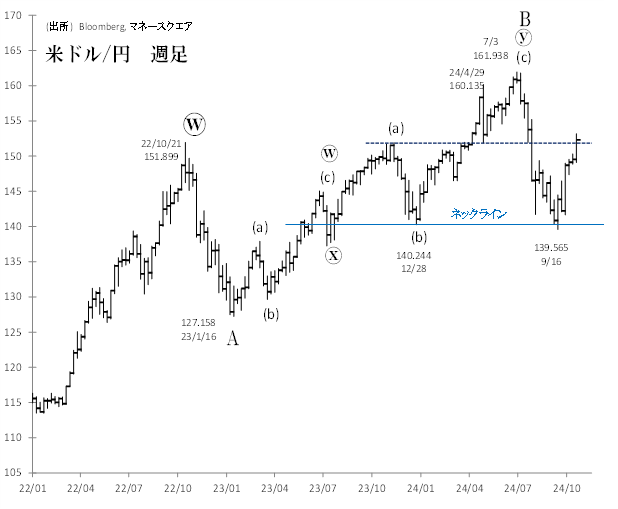

【週足 エリオット波動分析】

161.938円(7/3)からは、C波によるドル安・円高です。ちなみにC波の長さはA波と同等か、フィボナッチ比率関係を反映します。

[137.197円]…A波の長さ(24.741円)=C波の長さ

[131.358円]…A波の長さ×1.236=C波の長さ(30.579円) (※)この時点でドル/円は月足サポート➀を明確に下回り、以下の水準を目指す可能性が高まります。

[127.745円]…A波の長さ×1.382=C波の長さ(34.192円)

[121.907円]…A波の長さ×1.618=C波の長さ(40.030円)

ちなみに23年後半からのパターンが、140円処をネックラインとする『ヘッド・アンド・ショルダーズ(三尊天井)』だとすると、近いうちに天井パターンにおける右肩トップを付け終わり、ドル/円は下落に転じるでしょう。さらにはネックライン割れをきっかけに、ドル安・円高の流れが強まると想定されます。

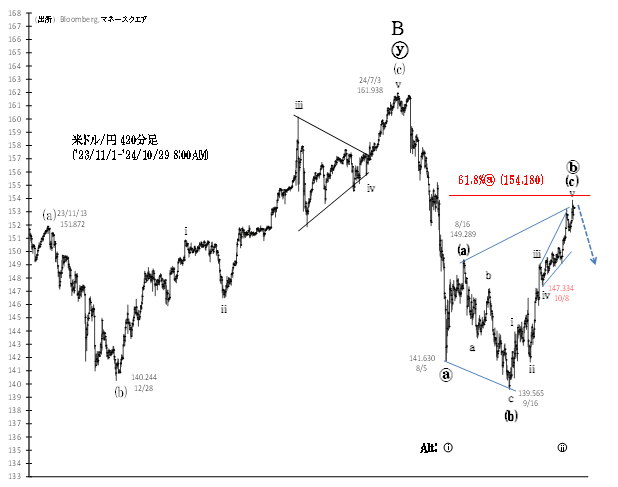

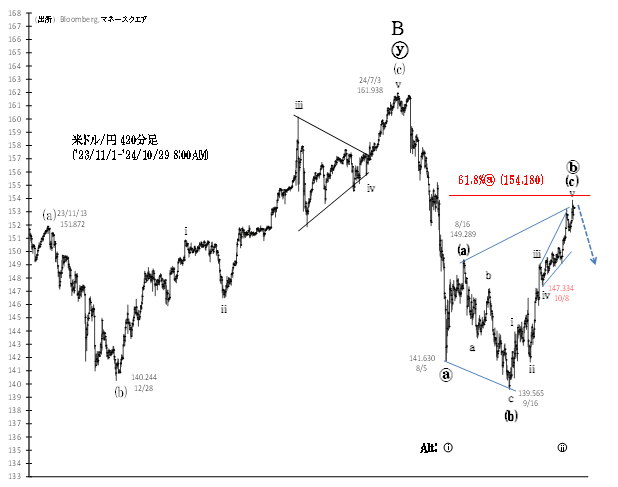

【時間足 エリオット波動分析】

141.630円(8/5)からはⓑ波によるリバウンドであり、そのパターンとして「エクスパンディッド・フラット」を想定しています。

10月28日には一時153円台後半へドル/円は上昇、以下のチャート節目に達しつつあります。

[153.391円]…161.938円(7/3)→139.565円(9/16)の61.8%戻り

[154.180円]…ⓐ波によるドル安・円高の61.8%戻り

ⓑ波完了後にはⓒ波のドル安・円高基調が続くとみられ、それはまず[137.197円]を試すでしょう。

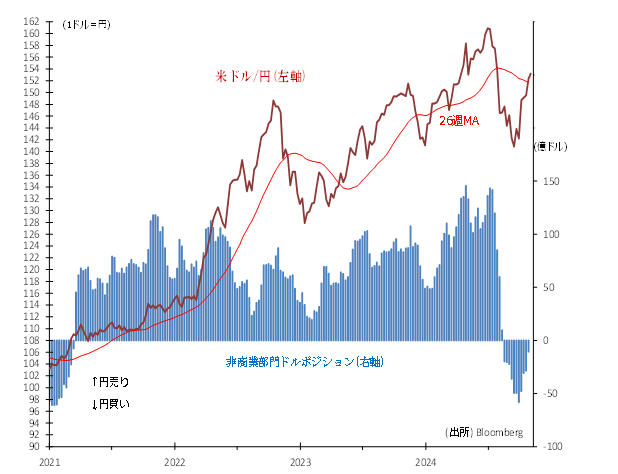

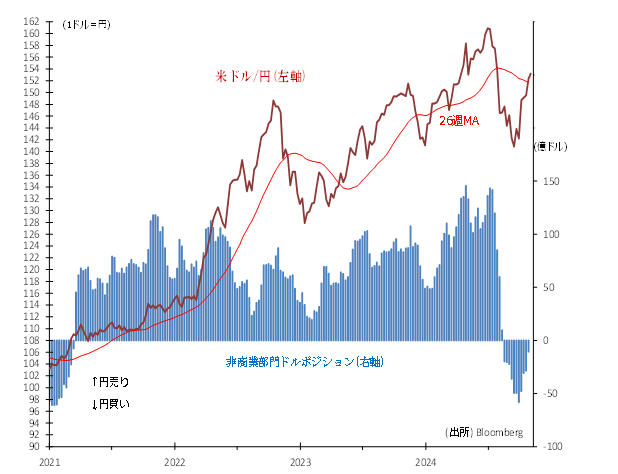

投機筋の円売り戻しは一巡か、あるいは継続か

IMM通貨先物市場での非商業部門(投機筋&ヘッジファンド)による円買い持ちポジションは、10月22日時点で1.27万枚(10.6億ドル)と4週連続で縮小しました。

ここは(短期的な)需給面の注目ポイントに差し掛かっているようです。

投機筋の円売り戻しの動きが一巡したのなら、ドル/円の下落基調が再開するのにさほど時間はかからないでしょう。

その反面、足元のドル/円水準は投機筋にとって重要な目安である26週MA(151.690円)を上回り始めており、それが新たなドル/円買いの呼び水になるようだと、ドル/円はもう一段の上値試しがありそうです。

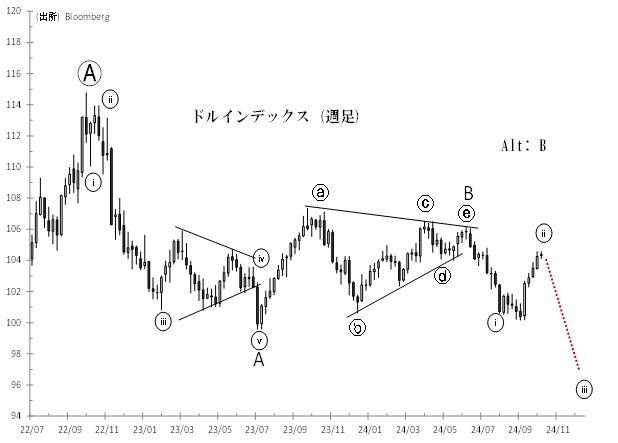

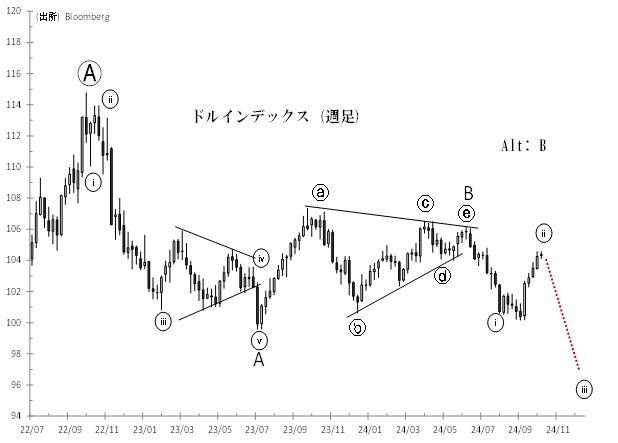

[ドルインデックス(ドル指数)]

【週足 エリオット波動分析】

22年9月高値(114.778)以来、ドルインデックス(ドル指数)はⒷ波による下落局面にあります。Ⓑ波は三波構成(A-B-C)です。

106.130(6/26)以来、C波によるドル安基調が進行中です。このC波は五波構成(マルi~マルv)となります。9月末からのドル反発はC波-マルii波に位置し、それは米長期金利高とリンクしています。ドル高・金利高はおそらく短期的にも終了し、マルⅲ波によるドル安が始まるでしょう。マルⅲは23年安値(99.578)を下抜くでしょう。

なお足元は投機筋のドル買いが強まっています。10月22日時点で、IMM通貨先物の非商業部門による米ドルネットポジション(対主要8通貨)は、売り持ちから買い持ちに転じました。もう少しドル高が続くなら、23年7月安値(99.578)からのB波は「[フラット]を形成中とみられます。足元のドル高はB-ⓒ波に当たり、それを以てB波終了となります。

いずれにしても、全体としての流れがドル安、という基本観は変わりません。

Ⓑ波は最終的に、[90.930]、[89.209]を試す可能性があります。前者はA波とC波が等しく下がる水準、後者は21年1月に付けた、Ⓐ波のレッサー・ディグリー(4)波安値です。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

☆こちらもオススメ

YouTube エリオットView 10月28日 [嵐の前の静けさ?日経平均・ナスダック]

[日経平均]

【当面の想定レンジ】 34,000~40,250円

[NYダウ]

【当面の想定レンジ】 41,600~43,500ドル

[ナスダック]

【当面の想定レンジ】 16,900~18,700

[米ドル/円]

【当面の想定レンジ】 137.000~152.000円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 99.578~104.087

[日経平均]

【週足 エリオット波動分析】

42,426円(7/11高値)以来の第(4)波(インターミディエイト級)中A波は、31,156円(8/5安値)を以て終わったとみられます。それは20年3月以来の4年サイクル底に相当します。

中長期タームの見通しは強気を維持。来年の日経平均は、第(5)波の上昇によって42,426円を上抜き最高値を更新する可能性が高い、とみています。日経平均予想EPSが初めて一時2500円台に増えるなど、好調な企業業績は続いており、4万5000円も十分射程内にあります。

なお第(5)波の上昇は、最短2025年2月、最長の場合2026年12月まで続くとみられます。特に2025年末頃までを、第(5)波による上昇期間として注目しています。

【日足 エリオット波動分析】

足元、日経平均予想EPSは2500円付近にあります(10月15日は2514円と最高水準を更新しています)。EPS2500円・PER18倍から得られる4万5000円という水準は、25年の日経平均ターゲット候補として要注目です。

もっとも、31,156円(8/5安値)からのリバウンド[第(4)波中B波]は、40,257円(10/15高値)を以て終了したとみられます。10月15日のローソク足『流星』と、翌16日のギャップダウンによって生じた『アイランド・リバーサル』は、トレンド下方転換を強く暗示するものです。

時価総額上位銘柄で構成されるTOPIXコア30(海外投資家好みのブルーチップ株)は、8月以降の戻り高値を9月3日に付けており、日経平均より1カ月以上も先に頭打ちした格好です。このようなコア30と日経平均の『未確認』は、主力株への売り圧力の強さ、相場全般の潜在的弱さを示唆しています。

10月28日、日経平均は短期筋の買い戻しにより大幅反発(691円高)しましたが、25日MA(※)超えはなりませんでした。

※25日MA…38,700円(10/28)

日経平均は40,257円を起点にC波の下落局面が進行中とみられます。

目先買い戻しが一巡してから日経平均は下値模索を再開し、11月にも35,247円(9/9安値)を下回り、8月の「一番底」に次ぐ「二番底」を付けるでしょう。

【時間足 エリオット波動分析】

当面の日経平均の見方には、以下の「メインシナリオ」と「サブシナリオ」があります。

[メインシナリオ] 35,247円を下回り、「二番底」を形成

7月高値以来の第(4)波は[トライアングル(A-B-C-D-E)]を形成中です。

31,156円(8/5安値)からのB波(ⓐ-ⓑ-ⓒ)によるリバウンドは40,257円(10/15高値)で終わり、そこからはC波(ⓐ-ⓑ-ⓒ)による下げが進行中です。

C波は35,247円(9/9安値)を下回り、8月安値に次ぐ「二番底」を付けるでしょう。37,651円(10/2安値)を割れることにより、当シナリオの現実味は一層強められます。

なお「二番底」の水準については、フィボナッチ比率からは以下の水準に注目できます。

[34,632円]…B波の上昇に対し61.8%押し水準

[33,304円~33,103円]…同76.4%~78.6%押し水準

[サブシナリオ] 第(5)波入り~年内にも高値更新へ

31,156円(8/5安値)以来、第(5)波による強気相場が進行中です。40,257円を上抜くと複数の弱気パターンが解消され、上値追いの動きが強まりそうです。

この見方によれば、35,247円(9/9安値)以来の上昇は第(5)波-第3波に相当し、それによって年内にも42,426円を上回り高値更新の可能性があります。

[予想PER別の日経平均水準]

[NYダウ]

【日足 エリオット波動分析】

22年10月安値(28,660ドル)以来の上昇は(B)波とカウントされ、(B)波のパターンは[ダブル・ジグザグ(W-X-Y)]を想定しています。

23年10月安値(32,327ドル)からのY波は [ジグザグ(a)-(b)-(c)]編成となります。

(プリファード(優先)波動カウント)

38,499ドル(8/5安値)以来、Y波中(c)波による上昇とみています。10月18日の43,325ドルという高値は、フィボナッチ比率を反映する水準でした。それに加え、(c)波完成に必要な5つの波(ⅰ~ⅴ)も認められます。

(c)波及びY波は終了し、X波による下落局面がスタートしたかもしれません。

【時間足 エリオット波動分析】

23年10月安値・32,327ドルからのY波は、(a)-(b)-(c)[ジグザグ]編成となります。

38,499ドル(8/5安値)以来、(c)波による上昇とみられます。それは43,325ドル(10/19高値)までに五つの波(ⅰ~v)を刻み、(c)波完了の条件のひとつを備えています。

加えて、直近高値43,325ドル(10/19)は、Y波中の(a)波と(c)波が長さにおいて、1:0.618のフィボナッチ比率を反映する数値[43,172ドル]にほぼ合致しています。

NYダウは波動カウント面でも水準面においても、重要なピークアウトの可能性があり、そうであれば、X波による調整局面入りが今後明らかになっていくでしょう。

[ナスダック]

【週足 エリオット波動分析】

22年12月安値(10,207)以来、(B)波による上昇が進行中です。この(B)波は[トリプル・ジグザグ(W-X-Y-X-Z)]を形成し、25年まで続くでしょう。

18,671(7/11高値)より、X波による調整が進行中とみられます。X波は[トライアングル]か、[フラット]を形成中と思われます。8月安値からはX波中ⓑ波のリバウンドに当たり、それは終わったか終わりつつあります。

ⓑ波終了後はⓒ波による下落となりますが、この下落によっても、23年10月安値(12,543)と24年8月安値(15,708)を通る、上昇サポートライン※は維持されると思われます。

※10月第5週(10/28~11/1)のサポートライン水準…[16,639]

反面、サポートラインを終値で明確に下抜くと、18,671(7/11高値)から既に(C)波による下落トレンドに入っている、という見方が台頭し、ナスダックは中期的に[12,547]を目指す可能性があります。

【時間足 エリオット波動分析】

7月高値からのX波は[フラット]か、あるいは[トライアングル](ⓐ-ⓑ-ⓒ-ⓓ-ⓔ)を形成中と思われます。

15,708(8/5安値)からは、三波構成によるⓑ波のリバウンドに位置付けられます。

10月25日、ナスダック総合指数は7月高値(18,671)を一時上回り、ザラバでの最高値を更新しました。。

もっともナスダック100は7月高値を上回っておらず、総合指数の高値更新はナスダック100によって確認されていません。

この「未確認」は弱気パターンであり、二つの指数のピークアウトを暗示するものとして注目できます。

今後、これら指数が10月23日の安値(総合指数で18,146、ナスダック100では19,934)を各々割り込むと、調整局面入りの可能性が高まります。

[米ドル/円]

【月足・エリオット波動分析】

151.899円(22/10/21)からはⓍ波の「円高局面」が進行中です。このⓍ波により米ドル/円(ドル/円)は、2028年4月頃までレンジ相場を形成していくでしょう。161.938円(7/3)は、15年6月・125.860円から9年目に付けた「8年サイクル高値」とみられます。

22年10月以来のⓍ波が描くパターンとして大きくは、➀[ランニング・トライアングル]、➁[エクスパンディッド・フラット]、これら二通りの可能性があります。なお➀のもうひとつのパターンとして[ランニング・フラット]もあげられましょう。

➀の場合、現行C波はA波安値(127.158円)を下回りません。C波は三波で構成され、2011年からの上昇チャネルのセンターライン(↑➀)が強いサポートになるでしょう。10月を通じ➀の水準は134.885円です。

➁の場合は、現行C波(五波構成)はチャネル下限(↑➁)を目指すような、より大きなドル安・円高が見込まれます。10月中、➁の水準は115.260円となっています。

【週足 エリオット波動分析】

161.938円(7/3)からは、C波によるドル安・円高です。ちなみにC波の長さはA波と同等か、フィボナッチ比率関係を反映します。

[137.197円]…A波の長さ(24.741円)=C波の長さ

[131.358円]…A波の長さ×1.236=C波の長さ(30.579円) (※)この時点でドル/円は月足サポート➀を明確に下回り、以下の水準を目指す可能性が高まります。

[127.745円]…A波の長さ×1.382=C波の長さ(34.192円)

[121.907円]…A波の長さ×1.618=C波の長さ(40.030円)

ちなみに23年後半からのパターンが、140円処をネックラインとする『ヘッド・アンド・ショルダーズ(三尊天井)』だとすると、近いうちに天井パターンにおける右肩トップを付け終わり、ドル/円は下落に転じるでしょう。さらにはネックライン割れをきっかけに、ドル安・円高の流れが強まると想定されます。

【時間足 エリオット波動分析】

141.630円(8/5)からはⓑ波によるリバウンドであり、そのパターンとして「エクスパンディッド・フラット」を想定しています。

10月28日には一時153円台後半へドル/円は上昇、以下のチャート節目に達しつつあります。

[153.391円]…161.938円(7/3)→139.565円(9/16)の61.8%戻り

[154.180円]…ⓐ波によるドル安・円高の61.8%戻り

ⓑ波完了後にはⓒ波のドル安・円高基調が続くとみられ、それはまず[137.197円]を試すでしょう。

投機筋の円売り戻しは一巡か、あるいは継続か

IMM通貨先物市場での非商業部門(投機筋&ヘッジファンド)による円買い持ちポジションは、10月22日時点で1.27万枚(10.6億ドル)と4週連続で縮小しました。

ここは(短期的な)需給面の注目ポイントに差し掛かっているようです。

投機筋の円売り戻しの動きが一巡したのなら、ドル/円の下落基調が再開するのにさほど時間はかからないでしょう。

その反面、足元のドル/円水準は投機筋にとって重要な目安である26週MA(151.690円)を上回り始めており、それが新たなドル/円買いの呼び水になるようだと、ドル/円はもう一段の上値試しがありそうです。

[ドルインデックス(ドル指数)]

【週足 エリオット波動分析】

22年9月高値(114.778)以来、ドルインデックス(ドル指数)はⒷ波による下落局面にあります。Ⓑ波は三波構成(A-B-C)です。

106.130(6/26)以来、C波によるドル安基調が進行中です。このC波は五波構成(マルi~マルv)となります。9月末からのドル反発はC波-マルii波に位置し、それは米長期金利高とリンクしています。ドル高・金利高はおそらく短期的にも終了し、マルⅲ波によるドル安が始まるでしょう。マルⅲは23年安値(99.578)を下抜くでしょう。

なお足元は投機筋のドル買いが強まっています。10月22日時点で、IMM通貨先物の非商業部門による米ドルネットポジション(対主要8通貨)は、売り持ちから買い持ちに転じました。もう少しドル高が続くなら、23年7月安値(99.578)からのB波は「[フラット]を形成中とみられます。足元のドル高はB-ⓒ波に当たり、それを以てB波終了となります。

いずれにしても、全体としての流れがドル安、という基本観は変わりません。

Ⓑ波は最終的に、[90.930]、[89.209]を試す可能性があります。前者はA波とC波が等しく下がる水準、後者は21年1月に付けた、Ⓐ波のレッサー・ディグリー(4)波安値です。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

- 当レポートは、情報提供を目的としたものであり、特定の商品の推奨あるいは特定の取引の勧誘を目的としたものではありません。

- 当レポートに記載する相場見通しや売買戦略は、ファンダメンタルズ分析やテクニカル分析などを用いた執筆者個人の判断に基づくものであり、予告なく変更になる場合があります。また、相場の行方を保証するものではありません。お取引はご自身で判断いただきますようお願いいたします。

- 当レポートのデータ情報等は信頼できると思われる各種情報源から入手したものですが、当社はその正確性・安全性等を保証するものではありません。

- 相場の状況により、当社のレートとレポート内のレートが異なる場合があります。