エリオット波動・宮田レポート(短期アップデート) ※9月6日更新

2024/09/06 11:33

宮田レポートpdf

[日経平均]

【当面の想定レンジ】 34,000~39,000円

[NYダウ]

【当面の想定レンジ】 39,600~42,000ドル

[ナスダック]

【当面の想定レンジ】 16,900~18,700

[米ドル/円]

【当面の想定レンジ】 137.000~151.000円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 99.578~103.546

[日経平均]

【週足 エリオット波動分析】

42,426円(7/11高値)以来の第(4)波(インターミディエイト級)中A波は、31,156円(8/5安値)を以て終わったとみられます。それは20年3月以来の4年サイクル底に相当します。

8月5日安値からの上昇が、第(4)波中B波に当たるのか、第(5)波による上昇に入ったかを判断するのにはまだ少し時間が必要です。ただいずれにしても、25年に日経平均は42,426円を上抜き、最高値を更新する可能性が高い、とみています。

半導体、テック、自動車などの主力株には、2月~4月に高値を付けたものが目立ちます。

それら銘柄に対し、6カ月信用期日接近に伴う売り戻し圧力が残るなか、日経平均は上値追いとはなりづらいでしょう。

需給面に関していえば、9月13日のメジャーSQを境に建玉整理は相当程度進むと思われます。

ただし、19日未明(日本時間)の米FOMC結果公表、昼頃の日銀会合結果発表が、27日には自民党総裁選の投開票があります。

これら重要イベントを控え、9月を通じてマーケットには様子見ムードがまん延するかもしれません。

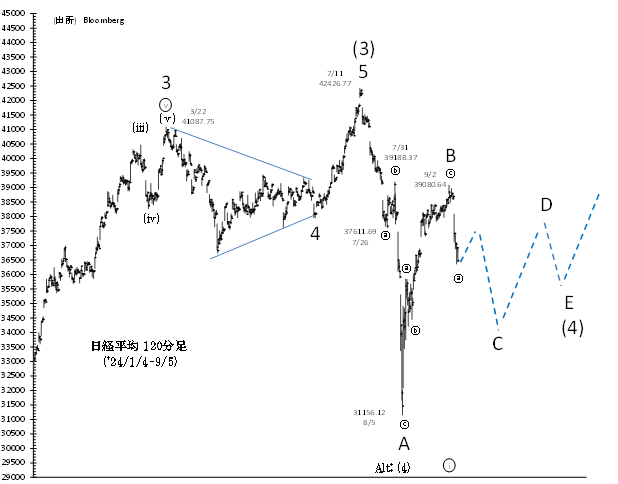

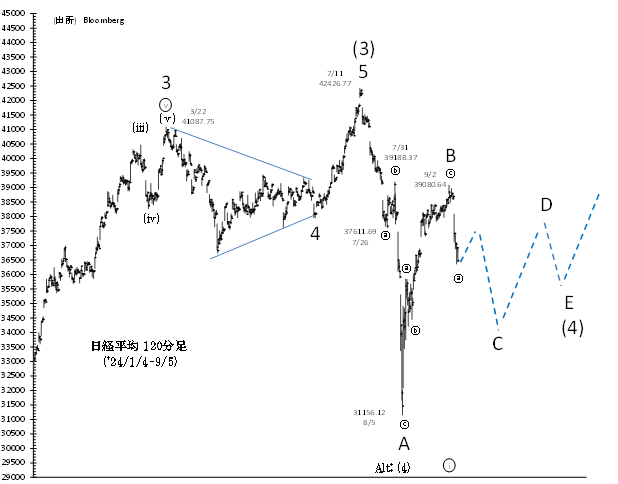

【日足 エリオット波動分析】

日経平均予想EPSは8月26日に2457.1円に増え、初のEPS=2500円が視野に入っています。EPS2500円、PER18倍と仮定すると4万5000円という水準が得られますが、それは25年の日経平均ターゲット候補として要注目です。

39,080円(9/2高値)以来、日経平均は急反落しています。

9月5日には一時36,359円まで下げ、直近4日間の下げ幅は2700円を超えました。そんな急落に伴い今週の日経平均は、100日MAと200日MAの両方を下抜きました。

足元の急落は、第(4)波[トライアングル]中C波か、あるいは、第(5)波における第2波ということになるでしょう。

【時間足 エリオット波動分析】

上チャートは、第(4)波を[トライアングル(A-B-C-D-E)]とみなし、その仮定に基づいた展開イメージを示しています。

39,080円(9/2高値)以来の急反落は、(4)-C波とカウントできます。

それは三波構成(ⓐ-ⓑ-ⓒ)となり、目先的にはⓑ波のリバウンドがありそうです。

もっとも、ⓑ波の後はⓒ波による下落が続くでしょう。最終的にC波は、8/5安値からの上昇分の50%-61.8%を引き返す動きとなるでしょう。

これに基づくと、C波の下値レンジとして[35,118円-34,183円]が想定されます。

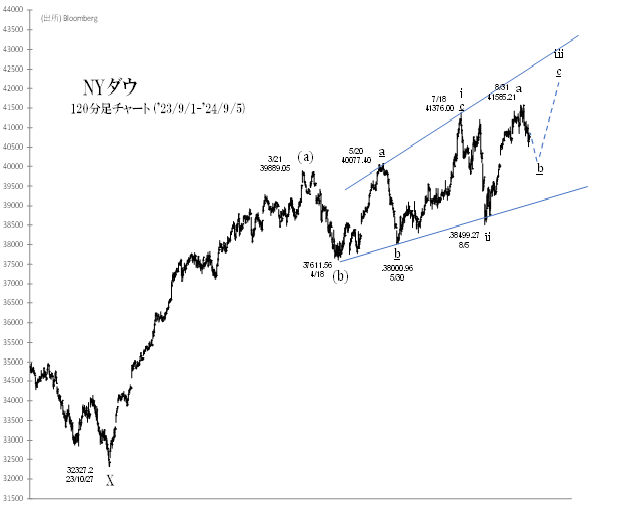

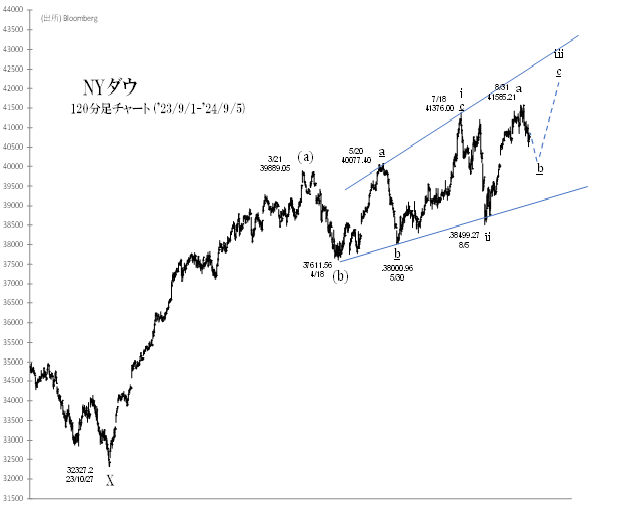

[NYダウ]

【日足 エリオット波動分析】

22年10月安値(28,660ドル)以来の上昇は(B)波とカウントされ、(B)波のパターンは[ダブル・ジグザグ(W-X-Y)]を想定しています。

23年10月安値(32,327ドル)からの上昇はY波に当たります。Y波の上値メドとして[42,118ドル]をあげることができます。

[42,118ドル]…(B)波中、W波とY波の上昇幅が1:1.618になる水準

Y波の編成は [ジグザグ(a)-(b)-(c)]になります。

さらに37,611ドル(4/18安値)からの上昇をY波中(c)波とみることができ、この(c)波を筆者は、上昇局面の最後に現れる[エンディング・ダイアゴナル]とみています。

(c)波完成を以て(B)波全体が完成するわけですが、その後は(C)波による調整が続くことになります。

(C)波は22年10月安値を目指す、大きな下降波になることが想定されます。

【時間足 エリオット波動分析】

23年10月安値・32,327ドルからのY波は、(a)-(b)-(c)[ジグザグ]編成となります。37,611ドル(4/18安値)以来、(c)波による上昇とみられます。

23年10月~24年3月までの上昇(a)波は、一貫して上昇するシンプルな形状ですが、(c)波は波の重複が目立つチョッピー(choppy)な形状です。これは(c)波が[エンディング・ダイアゴナル]を形成中であることを示唆しています。

[エンディング・ダイアゴナル]は第i波~第v波から成り立ち、各々は三波構成(a-b-c)となります。

38,499ドル(8/5安値)からは、(c)波中第ⅲ波の上昇とみられます。

この第iii波は[ジグザグ(a-b-c)]編成です。

41,585ドル(8/30高値)からはⅲ波中のb波による調整とみられ、 [40,042ドル-39,678ドル](a波の上昇に対する50%-61.8%押し)が想定下値レンジです。

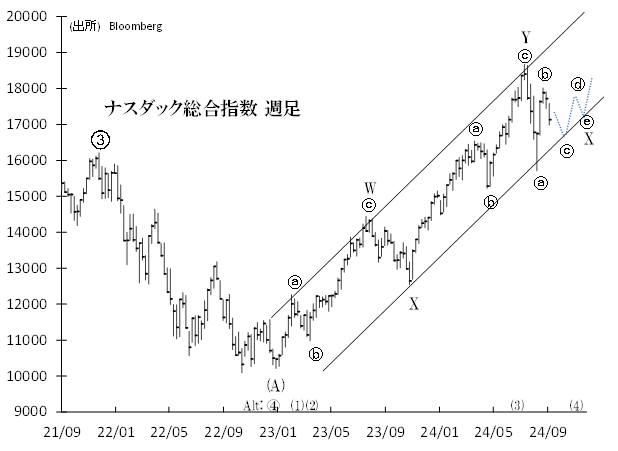

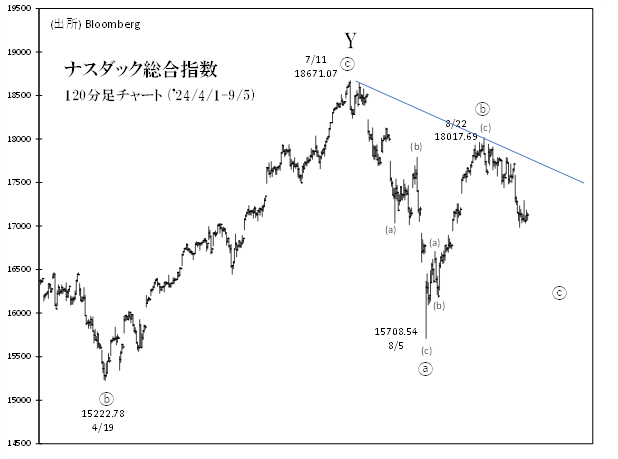

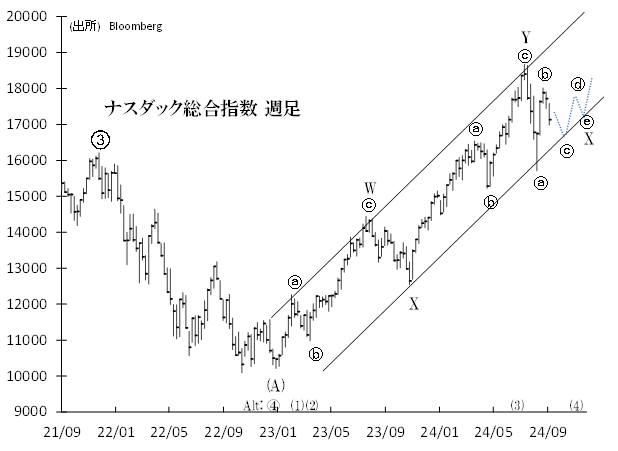

[ナスダック]

【週足 エリオット波動分析】

22年12月安値(10,207)以来、(B)波による上昇が進行中です。この(B)波は[トリプル・ジグザグ(W-X-Y-X-Z)を形成し、それは25年前半まで続くでしょう。

18,671(7/11高値)より、X波による調整が進行中とみられます。これまで15,708(8/5安値)をX波終点とみていましたが改めます。X波は[トライアングル]を形成中とみられます。トライアングルによる調整は、数週間~数カ月続くでしょうが、それを終えると25年に向けて、Z波による上昇が始まるでしょう。

この見方は23年10月安値(12,543)と24年8月安値(15,708)を通る、上昇サポートライン※を維持する限り有効です。

※9月第2週(9/9~13)のサポートライン水準…[16,099]

ただしサポートラインを終値で明確に下抜くと、18,671(7/11高値)から既に(C)波による下落トレンドに入っている可能性があります。

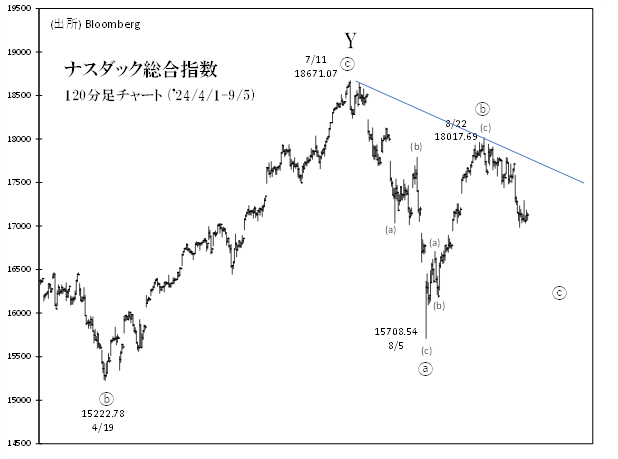

【時間足 エリオット波動分析】

18,671(7/11高値)から15,708(8/5安値)までを三波構成によるⓐ波とみると、そこから18,017(8/22高値)までは、やはり三波構成によるⓑ波とみることができます。

週足分析で書いたように、X波は[トライアングル](ⓐ-ⓑ-ⓒ-ⓓ-ⓔ)になる可能性があります。

この見方が正しければ、足元のⓒ波は[16,863-16,590](ⓑ波の50%-61.8%押し)や、[16,202](同78.6%押し)などを試すかもしれませんが、15,708を一時的にも下回ることはないはずです。

現行ⓒ波を完成すると、次はⓓ波による上昇となりますが、7月高値と8月高値を通るレジスタンスラインが上限です。

なお18,017を上抜くと、Z波による上昇スタートが示唆され、それは過去最高値更新につながるでしょう。

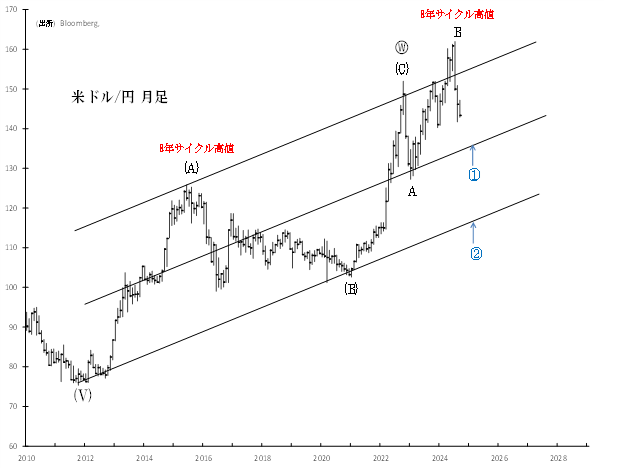

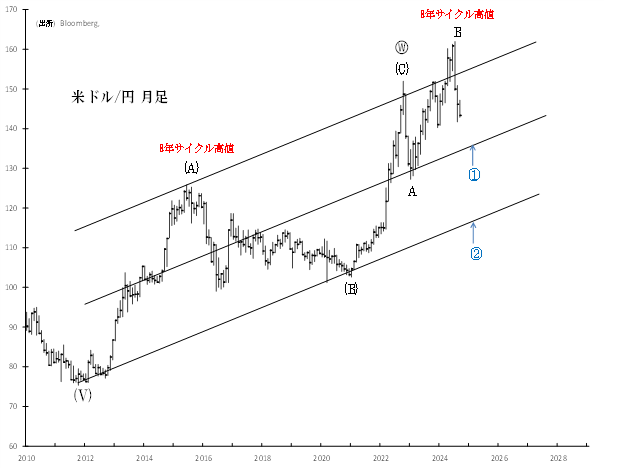

[米ドル/円]

【月足・エリオット波動分析】

2011年10月の75.570円以来の(A)-(B)-(C)[ジグザグ]による円安ⓦ波は、151.899円(22/10/21)を以て終わり、そこからはⓍ波の「円高局面(トレンドではない)」が進行中です。このⓍ波により米ドル/円(ドル/円)は、2028年4月頃までレンジ相場(※)を形成していくでしょう。

161.938円(7/3)は、15年6月・125.860円から9年目に付けた「8年サイクル高値」とみられます。

それはⓍ波中B波高値(イレギュラートップ/不規則天井)に位置付けられ、この波動カウントによれば、いまはⓍ波中C波によるドル安・円高が進行中です。

22年10月以来のⓍ波が描くパターンとして大きくは、➀[ランニング・トライアングル]、➁[エクスパンディッド・フラット]、これら二通りの可能性があります。

➀の場合、現行C波はA波安値(127.158円)を下回りません。C波は三波で構成され、2011年からの上昇チャネルのセンターライン(↑➀)が強いサポートになるでしょう。➀の水準は134.635円(9月)です。

一方➁の場合には、現行C波(五波構成)はチャネル下限(↑➁)を目指し、より大きなドル安・円高になることが見込まれます。➁の水準は115.010円にあります。

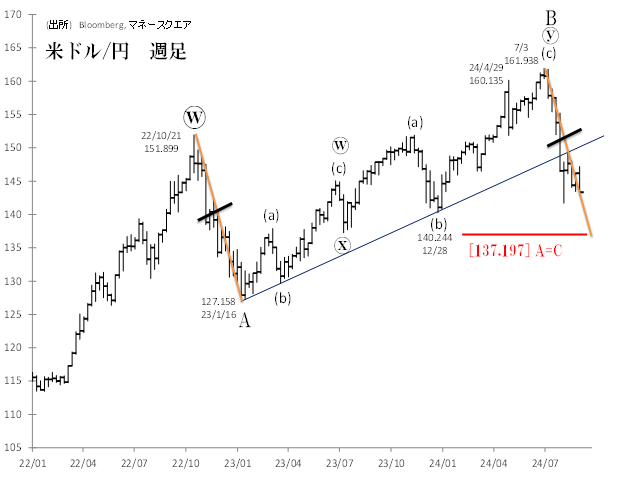

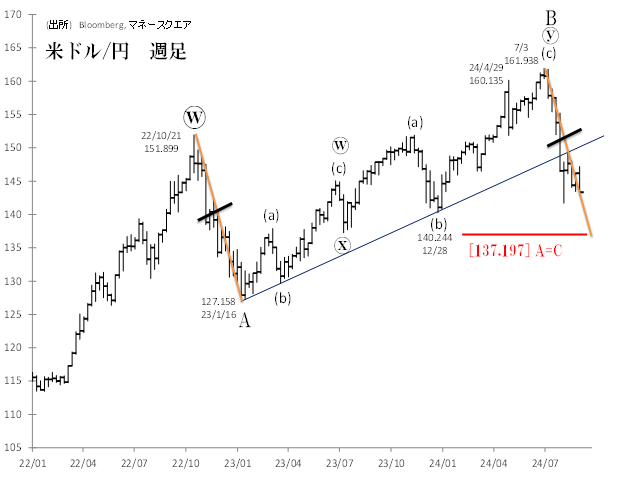

【週足 エリオット波動分析】

22年10月(151.899円)からのA(↘)-B(↗)-C(↘)編成において、23年1月(127.158円)からのB波は161.938円(7/3)を以て完成しました。B波終点の高値はA波の始点高値を上回り、不規則天井(イレギュラー・トップ)を形成しました。

161.938円(7/3)からは、C波によるドル安・円高です。

C波の長さについては、A波が有効な「ものさし」になります。

A波の長さは24.741円(およそ25円)でしたから、C波の長さも同様と考えると、137円辺り(厳密には137.197円)がC波のターゲットです。

なお137円を下抜くケースでは、先述した[134.635円]のほか、[131.358円]に注目です。

[131.358円]…A波の長さ(24.741円)×1.236=C波の長さ(30.579円)

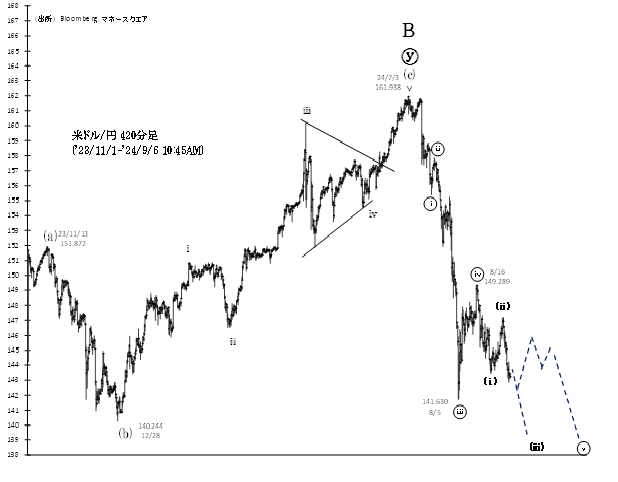

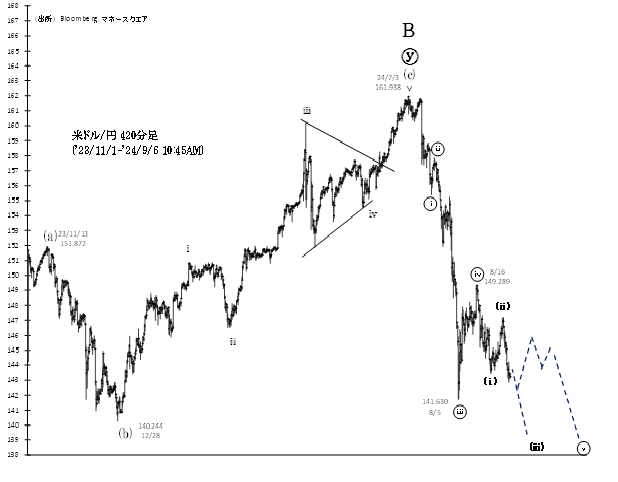

【時間足 エリオット波動分析】

9月5日にドル/円は一時143円割れとなり、141.630円(8/5)試しが迫っています。

今夜の米雇用統計の結果次第では、141.630円を一気に下抜くこともありそうですが、この場合はマルⅴ波中第(ⅲ)波によるドル安・円高とみることができます。それは本来、スピード感を伴う波動であるため、近日中に昨年12月の140.244円をも下抜く可能性があります。

あるいは141.630円手前で踏みとどまり、当分の間は[トライアングル]によるもみ合い、という展開もあるかもしれません。

いずれにしても、基本的にドル/円が141.630円(8/5)を下抜くのは時間の問題とみています。

※9月マンスリー・フォーカス(9/5発行)では、長期サイクルに基づき2032年までのドル/円見通しを書いています。こちらも併せてご覧ください。

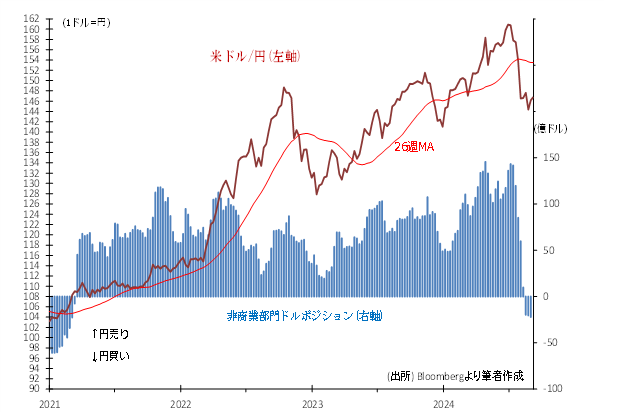

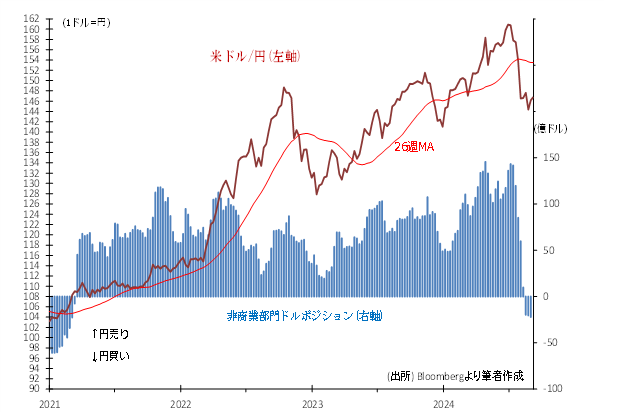

投機筋は円買い持ちを継続

IMM通貨先物市場での非商業部門(投機筋&ヘッジファンド)のドルポジションは、7月2日時点で過去最大級の円売り越し(18.42万枚、142.6億ドル)でしたが、8月13日には3年5カ月ぶりに円買い越しに転じました。

8月27日時点の投機筋ポジションは、2.58万枚(22.5億ドル)の円買い持ちです。

筆者の観測では、投機筋は26週MAをドル/円の強弱判定の目安としています。

ドル/円が今後も、26週MA(153.370円)を下回っている間は、投機筋によるドル売り・円買いの動きは継続する可能性があります。

数年間の「円キャリーによる円売り」から、7月の「円キャリー巻き戻し」を経て、足元は「投機筋による円買い」という新たな局面に入っているのかもしれません。

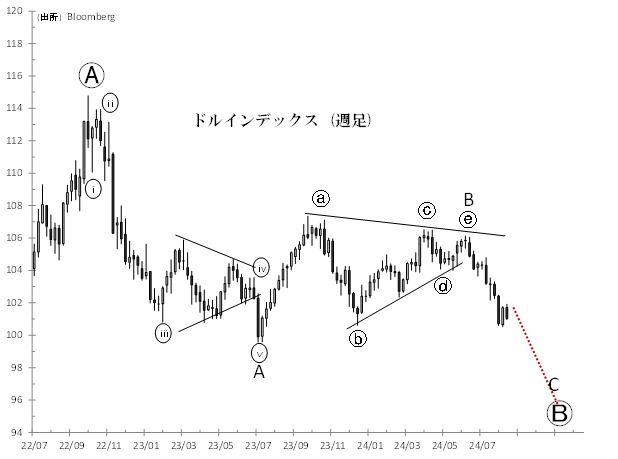

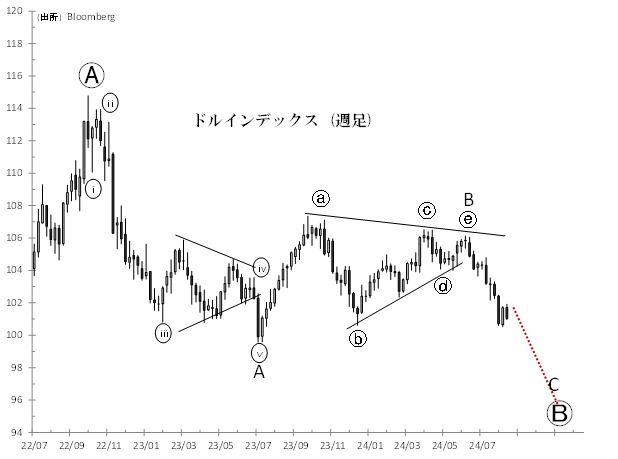

[ドルインデックス(ドル指数)]

【週足 エリオット波動分析】

22年9月高値(114.778)以来、ドルインデックス(ドル指数)はⒷ波による下落局面にあります。

23年7月安値(99.578)を起点とするB波は、1年間かけて[トライアングル]を完成し、現在はC波によるドル安が進行中です。8月26日には一時100.534まで下げましたが、これは23年7月27日以来1年1カ月ぶりドル安です。

足元はリバウンドとなっていますが、ドル安基調自体は今後も続き、23年安値(99.578)を下回るのは時間の問題とみられます。

99.578を下回った後、ドル指数は[92.148](N計算値)を目指すでしょう。

Ⓑ波は最終的に、[90.930]、[89.209]を試す可能性があります。前者はA波とC波が等しく下がる水準、後者は21年1月に付けた、Ⓐ波のレッサー・ディグリー(4)波安値です。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

[日経平均]

【当面の想定レンジ】 34,000~39,000円

[NYダウ]

【当面の想定レンジ】 39,600~42,000ドル

[ナスダック]

【当面の想定レンジ】 16,900~18,700

[米ドル/円]

【当面の想定レンジ】 137.000~151.000円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 99.578~103.546

[日経平均]

【週足 エリオット波動分析】

42,426円(7/11高値)以来の第(4)波(インターミディエイト級)中A波は、31,156円(8/5安値)を以て終わったとみられます。それは20年3月以来の4年サイクル底に相当します。

8月5日安値からの上昇が、第(4)波中B波に当たるのか、第(5)波による上昇に入ったかを判断するのにはまだ少し時間が必要です。ただいずれにしても、25年に日経平均は42,426円を上抜き、最高値を更新する可能性が高い、とみています。

半導体、テック、自動車などの主力株には、2月~4月に高値を付けたものが目立ちます。

それら銘柄に対し、6カ月信用期日接近に伴う売り戻し圧力が残るなか、日経平均は上値追いとはなりづらいでしょう。

需給面に関していえば、9月13日のメジャーSQを境に建玉整理は相当程度進むと思われます。

ただし、19日未明(日本時間)の米FOMC結果公表、昼頃の日銀会合結果発表が、27日には自民党総裁選の投開票があります。

これら重要イベントを控え、9月を通じてマーケットには様子見ムードがまん延するかもしれません。

【日足 エリオット波動分析】

日経平均予想EPSは8月26日に2457.1円に増え、初のEPS=2500円が視野に入っています。EPS2500円、PER18倍と仮定すると4万5000円という水準が得られますが、それは25年の日経平均ターゲット候補として要注目です。

39,080円(9/2高値)以来、日経平均は急反落しています。

9月5日には一時36,359円まで下げ、直近4日間の下げ幅は2700円を超えました。そんな急落に伴い今週の日経平均は、100日MAと200日MAの両方を下抜きました。

足元の急落は、第(4)波[トライアングル]中C波か、あるいは、第(5)波における第2波ということになるでしょう。

【時間足 エリオット波動分析】

上チャートは、第(4)波を[トライアングル(A-B-C-D-E)]とみなし、その仮定に基づいた展開イメージを示しています。

39,080円(9/2高値)以来の急反落は、(4)-C波とカウントできます。

それは三波構成(ⓐ-ⓑ-ⓒ)となり、目先的にはⓑ波のリバウンドがありそうです。

もっとも、ⓑ波の後はⓒ波による下落が続くでしょう。最終的にC波は、8/5安値からの上昇分の50%-61.8%を引き返す動きとなるでしょう。

これに基づくと、C波の下値レンジとして[35,118円-34,183円]が想定されます。

[NYダウ]

【日足 エリオット波動分析】

22年10月安値(28,660ドル)以来の上昇は(B)波とカウントされ、(B)波のパターンは[ダブル・ジグザグ(W-X-Y)]を想定しています。

23年10月安値(32,327ドル)からの上昇はY波に当たります。Y波の上値メドとして[42,118ドル]をあげることができます。

[42,118ドル]…(B)波中、W波とY波の上昇幅が1:1.618になる水準

Y波の編成は [ジグザグ(a)-(b)-(c)]になります。

さらに37,611ドル(4/18安値)からの上昇をY波中(c)波とみることができ、この(c)波を筆者は、上昇局面の最後に現れる[エンディング・ダイアゴナル]とみています。

(c)波完成を以て(B)波全体が完成するわけですが、その後は(C)波による調整が続くことになります。

(C)波は22年10月安値を目指す、大きな下降波になることが想定されます。

【時間足 エリオット波動分析】

23年10月安値・32,327ドルからのY波は、(a)-(b)-(c)[ジグザグ]編成となります。37,611ドル(4/18安値)以来、(c)波による上昇とみられます。

23年10月~24年3月までの上昇(a)波は、一貫して上昇するシンプルな形状ですが、(c)波は波の重複が目立つチョッピー(choppy)な形状です。これは(c)波が[エンディング・ダイアゴナル]を形成中であることを示唆しています。

[エンディング・ダイアゴナル]は第i波~第v波から成り立ち、各々は三波構成(a-b-c)となります。

38,499ドル(8/5安値)からは、(c)波中第ⅲ波の上昇とみられます。

この第iii波は[ジグザグ(a-b-c)]編成です。

41,585ドル(8/30高値)からはⅲ波中のb波による調整とみられ、 [40,042ドル-39,678ドル](a波の上昇に対する50%-61.8%押し)が想定下値レンジです。

[ナスダック]

【週足 エリオット波動分析】

22年12月安値(10,207)以来、(B)波による上昇が進行中です。この(B)波は[トリプル・ジグザグ(W-X-Y-X-Z)を形成し、それは25年前半まで続くでしょう。

18,671(7/11高値)より、X波による調整が進行中とみられます。これまで15,708(8/5安値)をX波終点とみていましたが改めます。X波は[トライアングル]を形成中とみられます。トライアングルによる調整は、数週間~数カ月続くでしょうが、それを終えると25年に向けて、Z波による上昇が始まるでしょう。

この見方は23年10月安値(12,543)と24年8月安値(15,708)を通る、上昇サポートライン※を維持する限り有効です。

※9月第2週(9/9~13)のサポートライン水準…[16,099]

ただしサポートラインを終値で明確に下抜くと、18,671(7/11高値)から既に(C)波による下落トレンドに入っている可能性があります。

【時間足 エリオット波動分析】

18,671(7/11高値)から15,708(8/5安値)までを三波構成によるⓐ波とみると、そこから18,017(8/22高値)までは、やはり三波構成によるⓑ波とみることができます。

週足分析で書いたように、X波は[トライアングル](ⓐ-ⓑ-ⓒ-ⓓ-ⓔ)になる可能性があります。

この見方が正しければ、足元のⓒ波は[16,863-16,590](ⓑ波の50%-61.8%押し)や、[16,202](同78.6%押し)などを試すかもしれませんが、15,708を一時的にも下回ることはないはずです。

現行ⓒ波を完成すると、次はⓓ波による上昇となりますが、7月高値と8月高値を通るレジスタンスラインが上限です。

なお18,017を上抜くと、Z波による上昇スタートが示唆され、それは過去最高値更新につながるでしょう。

[米ドル/円]

【月足・エリオット波動分析】

2011年10月の75.570円以来の(A)-(B)-(C)[ジグザグ]による円安ⓦ波は、151.899円(22/10/21)を以て終わり、そこからはⓍ波の「円高局面(トレンドではない)」が進行中です。このⓍ波により米ドル/円(ドル/円)は、2028年4月頃までレンジ相場(※)を形成していくでしょう。

161.938円(7/3)は、15年6月・125.860円から9年目に付けた「8年サイクル高値」とみられます。

それはⓍ波中B波高値(イレギュラートップ/不規則天井)に位置付けられ、この波動カウントによれば、いまはⓍ波中C波によるドル安・円高が進行中です。

22年10月以来のⓍ波が描くパターンとして大きくは、➀[ランニング・トライアングル]、➁[エクスパンディッド・フラット]、これら二通りの可能性があります。

➀の場合、現行C波はA波安値(127.158円)を下回りません。C波は三波で構成され、2011年からの上昇チャネルのセンターライン(↑➀)が強いサポートになるでしょう。➀の水準は134.635円(9月)です。

一方➁の場合には、現行C波(五波構成)はチャネル下限(↑➁)を目指し、より大きなドル安・円高になることが見込まれます。➁の水準は115.010円にあります。

【週足 エリオット波動分析】

22年10月(151.899円)からのA(↘)-B(↗)-C(↘)編成において、23年1月(127.158円)からのB波は161.938円(7/3)を以て完成しました。B波終点の高値はA波の始点高値を上回り、不規則天井(イレギュラー・トップ)を形成しました。

161.938円(7/3)からは、C波によるドル安・円高です。

C波の長さについては、A波が有効な「ものさし」になります。

A波の長さは24.741円(およそ25円)でしたから、C波の長さも同様と考えると、137円辺り(厳密には137.197円)がC波のターゲットです。

なお137円を下抜くケースでは、先述した[134.635円]のほか、[131.358円]に注目です。

[131.358円]…A波の長さ(24.741円)×1.236=C波の長さ(30.579円)

【時間足 エリオット波動分析】

9月5日にドル/円は一時143円割れとなり、141.630円(8/5)試しが迫っています。

今夜の米雇用統計の結果次第では、141.630円を一気に下抜くこともありそうですが、この場合はマルⅴ波中第(ⅲ)波によるドル安・円高とみることができます。それは本来、スピード感を伴う波動であるため、近日中に昨年12月の140.244円をも下抜く可能性があります。

あるいは141.630円手前で踏みとどまり、当分の間は[トライアングル]によるもみ合い、という展開もあるかもしれません。

いずれにしても、基本的にドル/円が141.630円(8/5)を下抜くのは時間の問題とみています。

※9月マンスリー・フォーカス(9/5発行)では、長期サイクルに基づき2032年までのドル/円見通しを書いています。こちらも併せてご覧ください。

投機筋は円買い持ちを継続

IMM通貨先物市場での非商業部門(投機筋&ヘッジファンド)のドルポジションは、7月2日時点で過去最大級の円売り越し(18.42万枚、142.6億ドル)でしたが、8月13日には3年5カ月ぶりに円買い越しに転じました。

8月27日時点の投機筋ポジションは、2.58万枚(22.5億ドル)の円買い持ちです。

筆者の観測では、投機筋は26週MAをドル/円の強弱判定の目安としています。

ドル/円が今後も、26週MA(153.370円)を下回っている間は、投機筋によるドル売り・円買いの動きは継続する可能性があります。

数年間の「円キャリーによる円売り」から、7月の「円キャリー巻き戻し」を経て、足元は「投機筋による円買い」という新たな局面に入っているのかもしれません。

[ドルインデックス(ドル指数)]

【週足 エリオット波動分析】

22年9月高値(114.778)以来、ドルインデックス(ドル指数)はⒷ波による下落局面にあります。

23年7月安値(99.578)を起点とするB波は、1年間かけて[トライアングル]を完成し、現在はC波によるドル安が進行中です。8月26日には一時100.534まで下げましたが、これは23年7月27日以来1年1カ月ぶりドル安です。

足元はリバウンドとなっていますが、ドル安基調自体は今後も続き、23年安値(99.578)を下回るのは時間の問題とみられます。

99.578を下回った後、ドル指数は[92.148](N計算値)を目指すでしょう。

Ⓑ波は最終的に、[90.930]、[89.209]を試す可能性があります。前者はA波とC波が等しく下がる水準、後者は21年1月に付けた、Ⓐ波のレッサー・ディグリー(4)波安値です。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

- 当レポートは、情報提供を目的としたものであり、特定の商品の推奨あるいは特定の取引の勧誘を目的としたものではありません。

- 当レポートに記載する相場見通しや売買戦略は、ファンダメンタルズ分析やテクニカル分析などを用いた執筆者個人の判断に基づくものであり、予告なく変更になる場合があります。また、相場の行方を保証するものではありません。お取引はご自身で判断いただきますようお願いいたします。

- 当レポートのデータ情報等は信頼できると思われる各種情報源から入手したものですが、当社はその正確性・安全性等を保証するものではありません。

- 相場の状況により、当社のレートとレポート内のレートが異なる場合があります。