エリオット波動・宮田レポート(短期アップデート) ※7月5日更新

2024/07/05 11:47

宮田レポ―ト

[日経平均]

【当面の想定レンジ】 35,000~41,500円

[NYダウ]

【当面の想定レンジ】 32,000~41,000ドル

[ナスダック]

【当面の想定レンジ】 14,500~18,500

[米ドル/円]

【当面の想定レンジ】 137.000~162.000円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 99.578~108.350

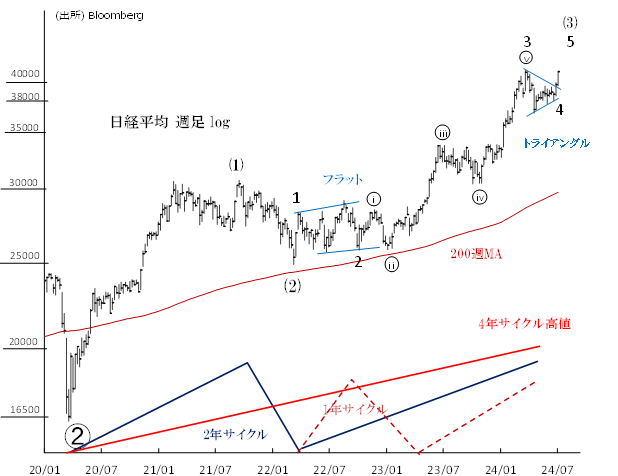

[日経平均]

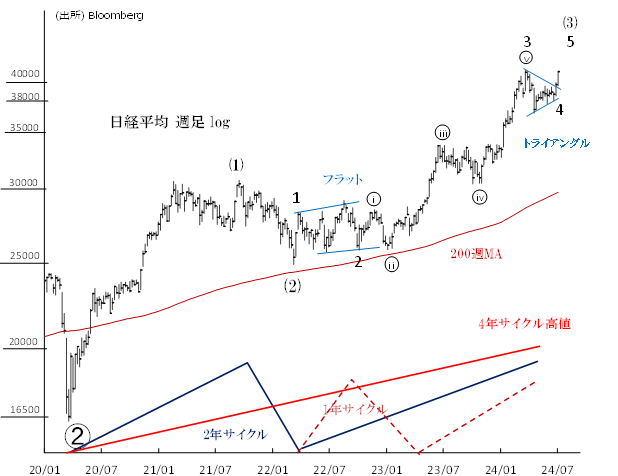

【週足・エリオット波動分析】

3月高値(41,087円)からの調整は[トライアングル]による第4波です。それは、第2波(22年3月~6月)の調整[フラット]とは異なるパターン(交互・オルタネーション)となっていました。

日経平均は、マイナー級第5波による上昇が展開中とみられ、目先的にも最高値を更新するでしょう。

ちなみに、トライアングルに続いて起こる上昇(第5波)の特徴のひとつに、「とても強いが短期間で終了する」というものがあります。

例えば7月中にも41,500円~42,000円へ上伸する可能性がありますが、高値追いには細心の注意と慎重さが必要でしょう。従来の買いポジションを利確していくことも大切です。

22年3月安値(24,681円)から2年超も続いてきた、インターミディエイト級第(3)波は最終局面にあります。ひとたびインターミディエイト級第(4)波の調整に入れば、それは4年サイクル底※へ向けて数カ月の急落となるでしょう。

※4年サイクル底は今年11月までのどこかの時点とみています。

【TOPIX週足・エリオット波動分析】

7月4日のTOPIXは、89年12月18日のバブル高値(2886.50)を上抜き史上最高値を更新しました。この日は一時2900まで上昇しています。東証プライム市場の時価総額は、初めて1000兆円の大台に乗せました。

保ち合いから上放れた直近の波動は、マイナー級第5波とカウントされます。それを以て、22年3月安値(1755)以来続く、インターミディエイト級第(3)波は完成することになります。

2692(6/17安値)を維持する限り、第5波による上値試しの展開は続くとみています。

なおインターミディエイト級・第(3)波中マイナー級第3波「サード・オブ・サード」は延長(エクステンション)された、ダイナミックな上昇でした。したがって現在の第5波は延長せず、おそらく第1波と同程度の上昇にとどまることでしょう。この見方から導かれる、TOPIXの第5波目標値は[2931]です。

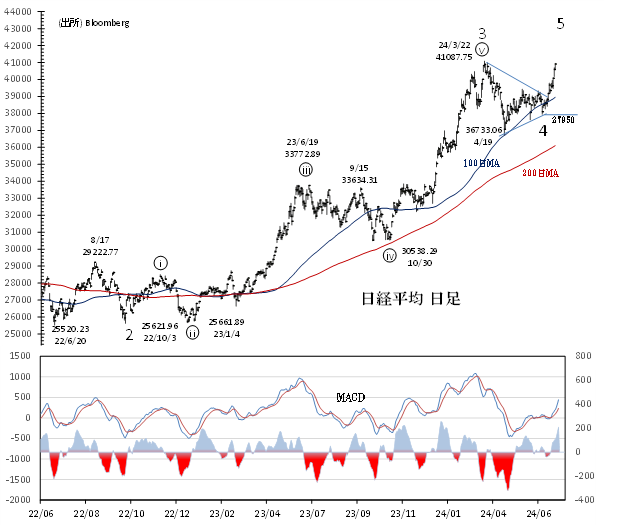

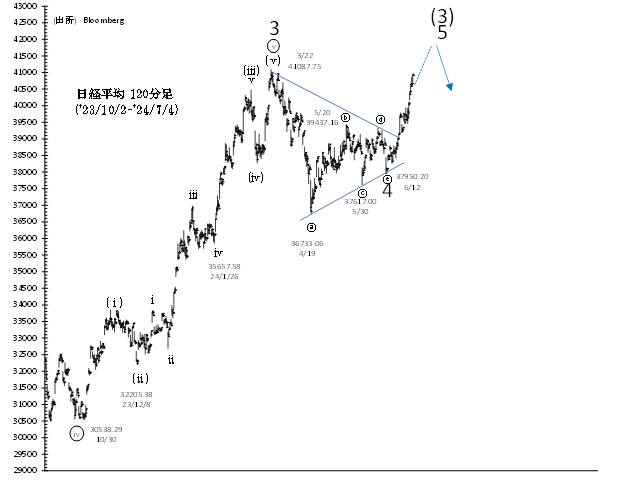

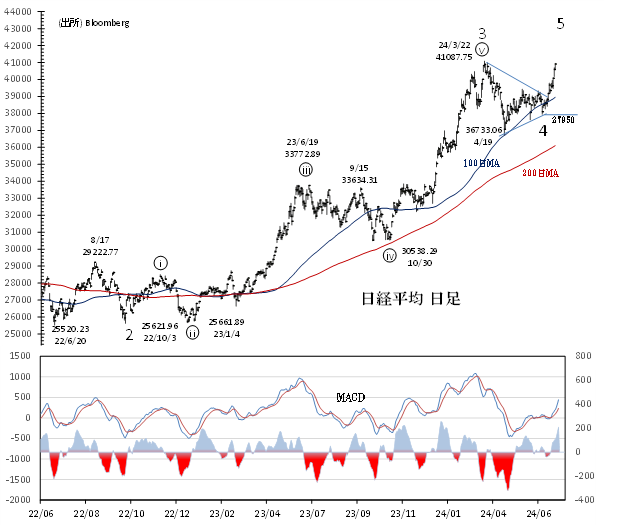

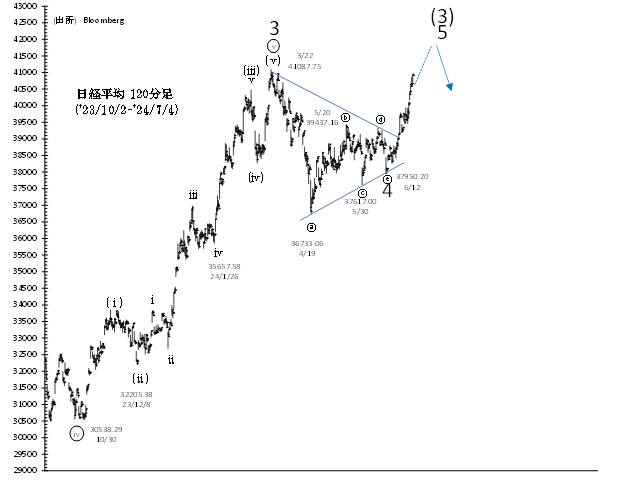

【日経平均 日足・エリオット波動分析】

3月高値からの第4波[トライアングル]は、37,950円(6/17安値)を以て完成し、そこからは第5波による上昇です。

第5波は目先的にも41,087円(3/22高値)を上回るでしょう。

37,950円(6/17安値)を下抜くと、次の下落局面・Y波スタートのシグナル点灯となります。

このY波により日経平均は、当面200日MA※を打診する展開となるでしょう。

※100日MA…38,958円

200日MA…36,104円 (ともに7/4大引け時点)

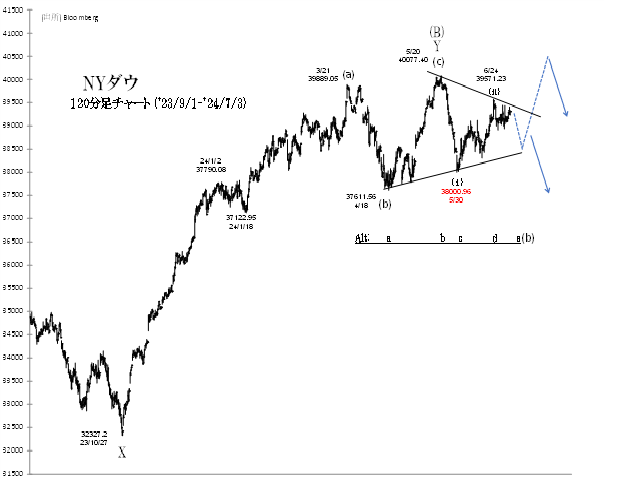

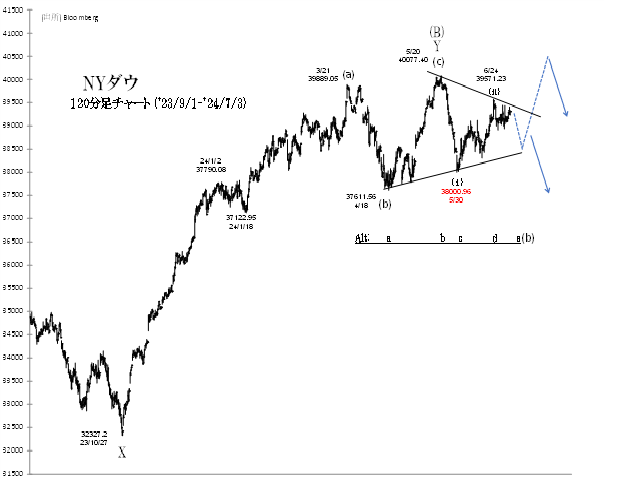

[NYダウ]

【NYダウ日足・エリオット波動分析】

NYダウは22年1月高値(36,952ドル)から、プライマリー級➃波を展開中とみています。22年10月からの上昇は➃波における(B)波であり、それは「不規則天井(イレギュラー・トップ)」です。(B)波の後に続く(C)波の下落スケールは、(A)波の下落(22年1月~22年10月)に匹敵するか、あるいは、より大きなものになるでしょう。

22年10月安値(28,660ドル)を起点とする➃波中(B)波の上昇は、ダブル・ジグザグ[W-X-Y]。23年10月安値(32,327ドル)からの上昇はY波ジグザグ[(a)-(b)-(c)]です。

そしてY波は、40,077ドル(5/20高値)で天井を打ち、➃-(C)波による下落が始まったかもしれません。この見方は38,000ドル(5/30安値)を下抜くことで強められます。そうなると当面は、200日MA※を目指し下落していく展開が想定されます。

※200日MA…37,264ドル(7/3)

もう一つの波動解釈は、Y波の(b)波が[トライアングル]を形成中であり、「最後の上昇」(c)波によって高値更新がある、というものです。

【NYダウ時間足・エリオット波動分析】

40,077ドル(5/20高値)から38,000ドル(5/30安値)までは第(ⅰ)波による下落、そこから第(ⅱ)波によるリバウンドと位置付けられます。

6月24日には一時39,571ドルまで上昇し、黄金比の節目[39,587ドル](5月高値からの下げに対する76.4%戻り)を達成しました。第(ii)波リバウンドは終わったか、終わりつつあるとみられます。

38,000ドルを下抜くと、第(iii)波の下げに入った可能性が高く、短期的にも37,611ドル(4/18安値)を試すでしょう。

一方、38,000ドルが維持される限り、3月高値からの(b)波を[トライアングル]と解釈できます。

この見方によれば、NYダウは─大きな調整に入る前の─「最後の上昇」により40,077ドルを上抜く展開が想定されます。

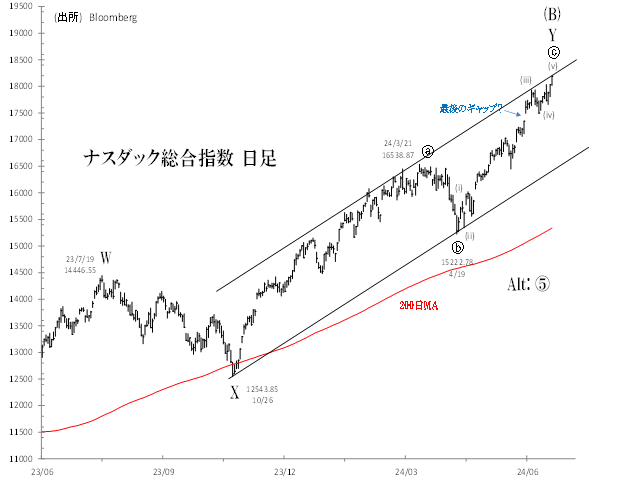

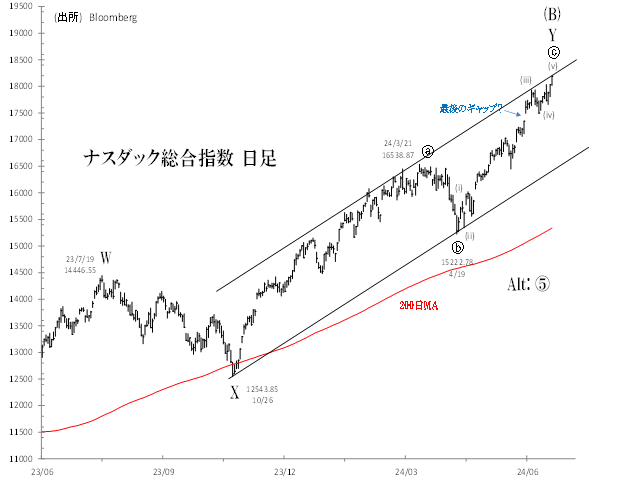

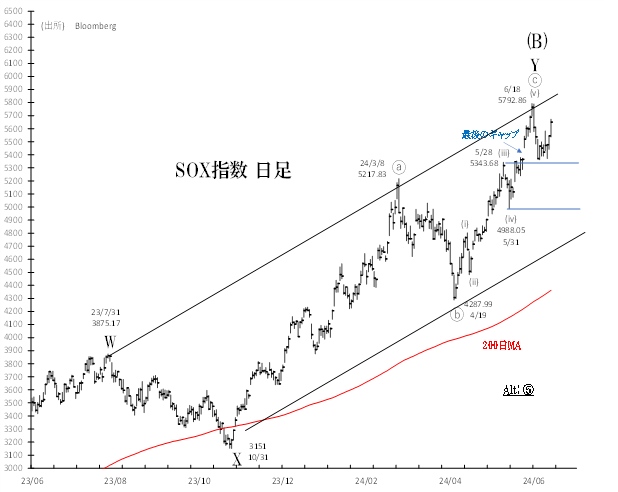

[ナスダック]

【ナスダック総合指数日足・エリオット波動分析】

22年12月からの上昇は、プライマリー級第➃波における(B)波に位置付けられます(あるいはプライマリー級第➄波)。(B)波終了後には(C)の下落がスタートしますが、(C)波によりナスダックは12,500~10,000へ下落する可能性があります。

➃-(B)波による上昇は[ダブル・ジグザグ(W-X-Y)]編成です。今年4月安値(15,222)からは、Y波(ⓐ-ⓑ-ⓒ)中ⓒ波による上昇とみられます。

7月3日には一時18,188まで上昇し、23年10月以来のチャネル上限に達しました。ナスダックの高値更新は、SOX指数によっては認証されない「未確認」(Non-confirmation)となっています。

さらにⓒ波完了に必要な、(ⅰ)波~(ⅴ)波の五つの波動がすべて揃っています。

引き続き注目ポイントは、6月11日~12日のギャップ(17,345-17,490)埋めです。ギャップ埋めは下落トレンド入りの証左となります。

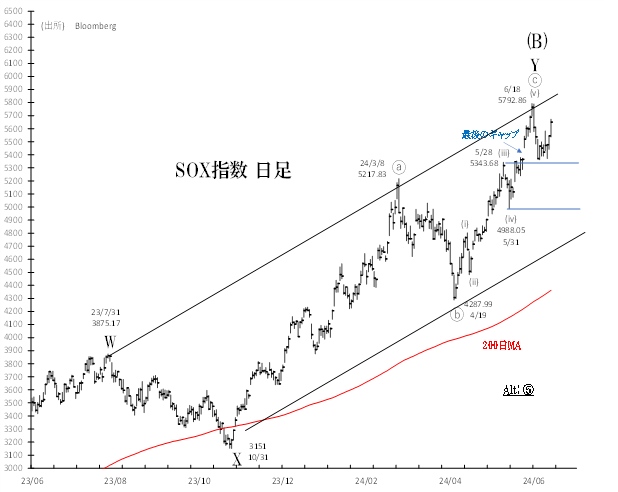

【フィラデルフィア半導体株指数(SOX指数)・エリオット波動分析】

22年1月高値(4068)以来のパターンは[エクスパンディッド・フラット]、あるいは[ランニング・フラット]と想定されます。どちらのパターンも内部構造は(A)↘-(B)↗-(C)↘です。

SOX指数は、5792(6/18高値)から(C)波による下落トレンドに入った可能性があります。

短期的な下値メドとして妥当なのは [5343-4988]、レッサーディグリー第(ⅳ)波の領域です。

5000水準を下回った後、想定される下値レンジは[4400-3900]です。

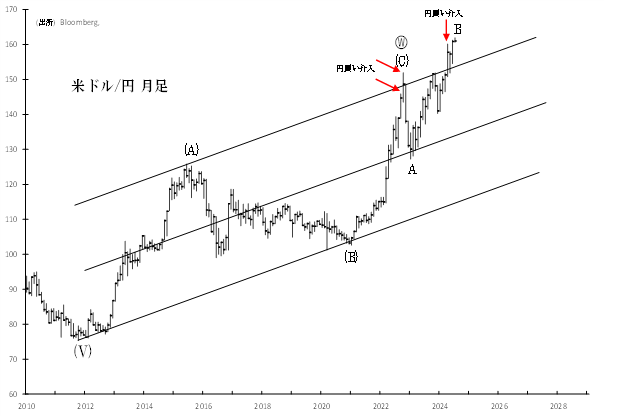

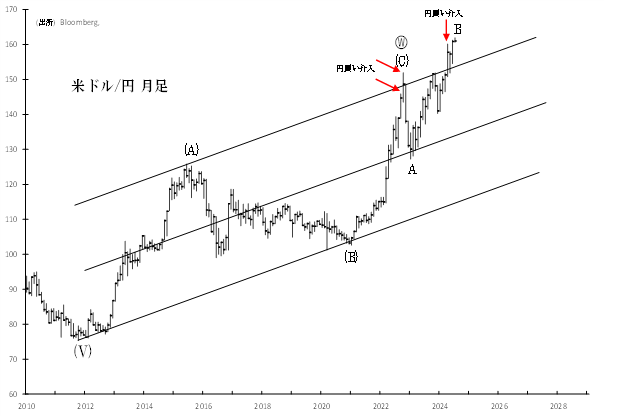

[米ドル/円]

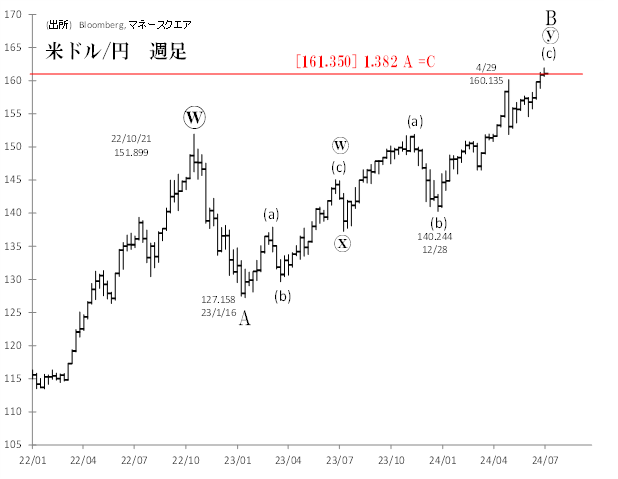

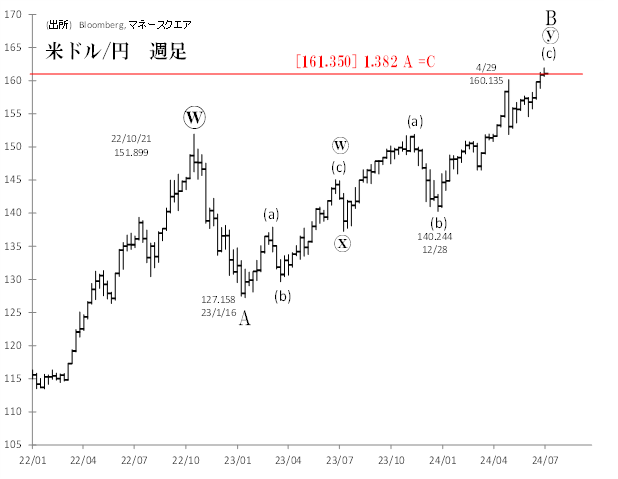

2011年10月の75.570円以来の(A)-(B)-(C)[ジグザグ]による円安ⓦ波は、151.899円(22/10/21)を以て終わり、そこから2028年頃までレンジ相場を形成していく、というのが筆者による米ドル/円(ドル/円)の基本観です。

【月足・エリオット波動分析】

ドル/円は7月初旬に162円近くへ上昇しました。4月の160.135円を8年サイクル高値※として有力視していましたが、そうではありませんでした。8年サイクル高値の着地点を探る局面は続いています。

いまメディアやSNSを通じて「円買い介入でも円安は止められない」「1ドル=200円説」などという極端なフレーズが飛び交い、「円安は構造的なもの」と永久に円安が続くかのようにいわれていますが、結局のところ相場は循環論であり、誰もが納得しやすい相場の理屈や構造論が持ち込まれたとき、その相場は大抵終わりに近いものです。今回でいえば円安の終わりが近い、ということです。

現在の月足は、長期上昇チャネルの上側から大きく逸脱していますが─今月のチャネル上限は153.750円に位置します─このように「極端に上がり過ぎ」の状態は長続きせず、いずれチャネル内に回帰する公算が大きいと思われます。

いまの「円安パニック」「円安バブル」は、遠からず収まる可能性が高い、と筆者は考えます。

【週足・エリオット波動分析】

22年10月(151.899円)からのA(↘)-B(↗)-C(↘)編成において、23年1月(127.158円)からはB波に位置付けられ、それは151.899円を超えて不規則天井(イレギュラー・トップ)を形成しています。

A波の長さに対し、B波の長さが1.382倍になるとみた場合(これはノーマルな考え方です)、B波トップの目標値は161.350円です。この目標値は足元で達成されています(7月3日に一時161.938円)。

B波はいつトップアウトしておかしくありません。

なおB波の後に続くC波(ドル安・円高)の長さについては、A波が有効な「ものさし」になります。

A波の長さは24.741円(およそ25円)でした。ここから、C波の長さの標準は25円程度と思われます。

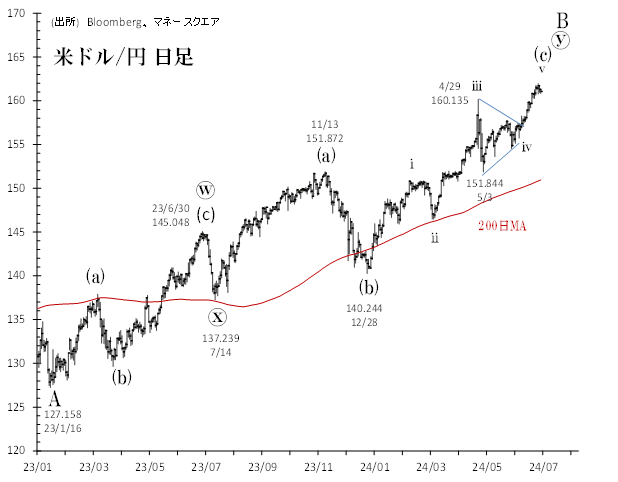

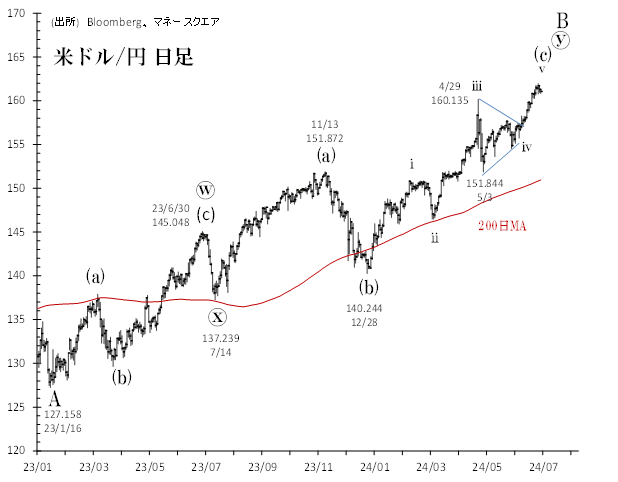

【日足・エリオット波動分析】

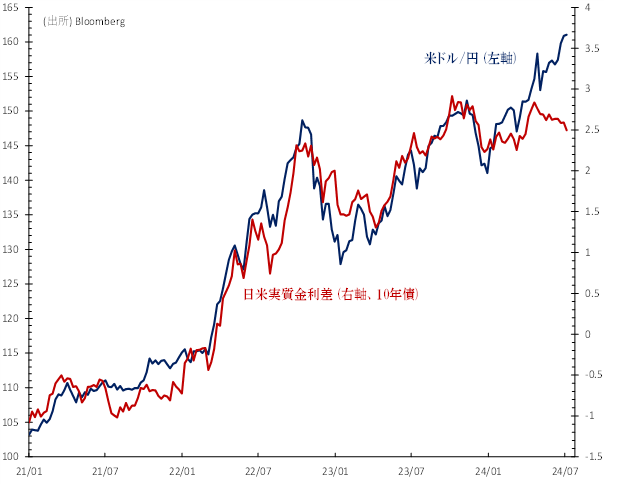

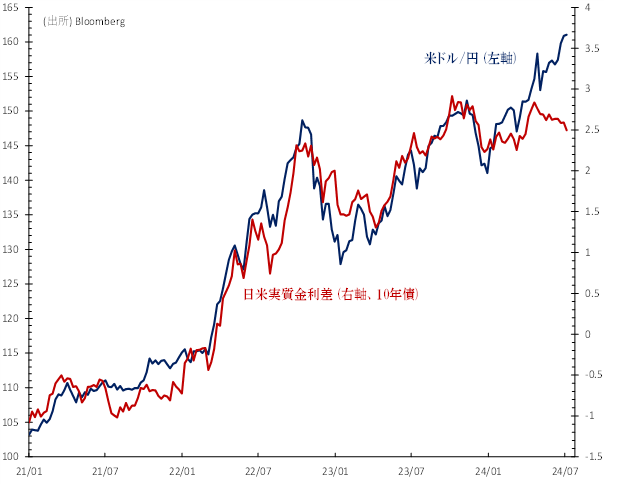

4月に入ってからの急激なドル/円上昇(152円⇒161円)は、日米実質金利差を反映しておらず、専ら投機によってもたらされました。『円安バブル』と呼べる過剰な円安ですが、それも今後は修正されていくと思われます。

[日米実質金利差による推計値]…148.140円

筆者は、米長期金利の大幅な低下≒大幅な米ドル安を見込んでおり、そうなれば日米実質金利差の縮小に沿ってドル/円は150円を下回っていくでしょう。

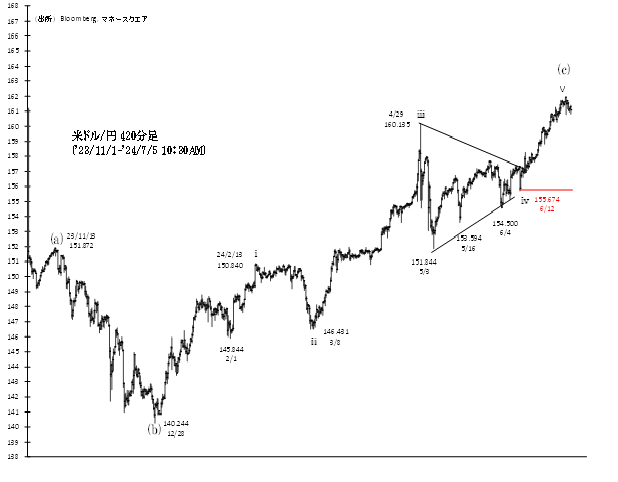

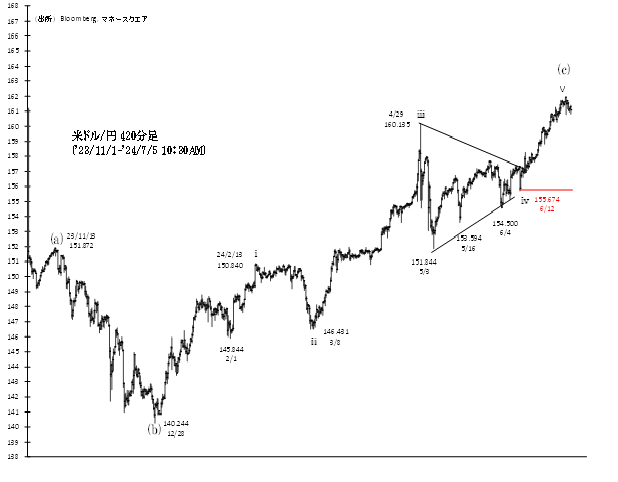

【時間足・エリオット波動分析】

昨年末の140.244円からのドル高・円安は、足元までに5つの波動がすべて揃っています。160.135円(4/29)は第ⅲ波トップ、そこからはトライアングルによる第ⅳ波を155.674円(6/12)まで形成し、そこからの上昇は第ⅴとカウントできます。

この第v波を以てドル/円がピークアウトした後には、大きなドル安・円高局面が続くことでしょう。

今後、第v波の上昇幅の61.8%が打ち消される動きが生じると、それを以てトレンド転換の最初のシグナル=「円高トリガー」が引かれます。

7月3日に一時161.938円まで上昇しましたが、それを暫定的に第v波終点とみなしますと、[158.066円]が第v波の61.8%戻し水準です。このことより、158円を下抜く動きが円高トリガーです。

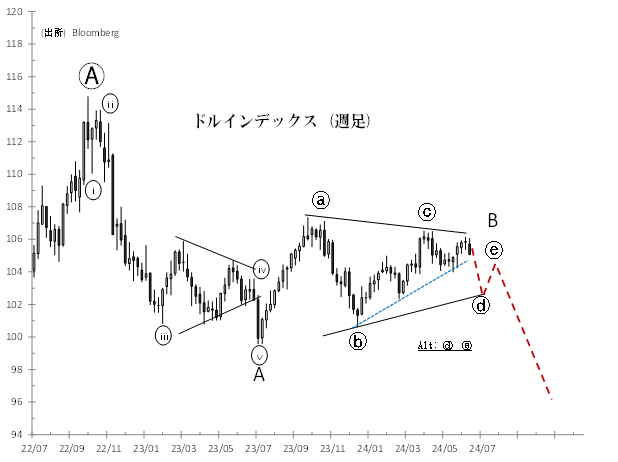

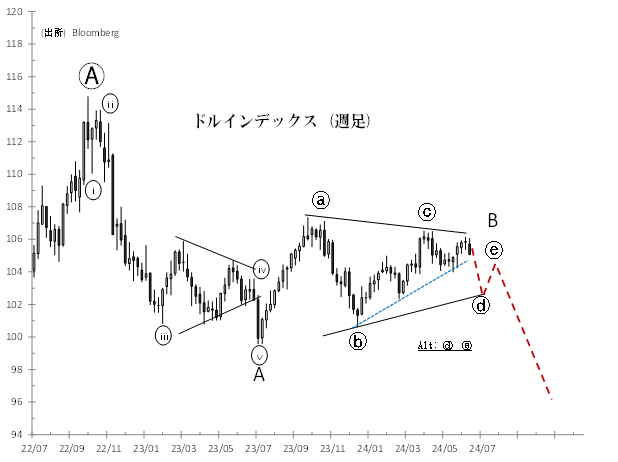

[ドルインデックス(ドル指数)]

【週足・エリオット波動分析】

22年9月高値(114.778)以来、ドルインデックスはA(↘)-B(↗)-C(↘)編成による下落基調にあります。

23年7月安値(99.578)を起点とするB波は、トライアングル(ⓐ-ⓑ-ⓒ-ⓓ-ⓔ)を形成中であり、足元はⓓ波のドル安局面が進行中です。

おそらく、今後の数週間以内にB波は完成し、その後に到来するC波によって、ドル指数は23年安値(99.578)を大きく下回るでしょう。

派生的な見方として、「トライアングルは105.915(6/21)を以て既に完成しており、そこからはC波によるドル安が始まっている」というものがあります。

いずれにしても、ここからは大幅なドル安を想定しています。

ただし106.517(4/16)を上抜く動きとなったときは、短期的なドル安見通しはいったん撤回され、別のオプションが必要になります。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

[日経平均]

【当面の想定レンジ】 35,000~41,500円

[NYダウ]

【当面の想定レンジ】 32,000~41,000ドル

[ナスダック]

【当面の想定レンジ】 14,500~18,500

[米ドル/円]

【当面の想定レンジ】 137.000~162.000円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 99.578~108.350

[日経平均]

【週足・エリオット波動分析】

3月高値(41,087円)からの調整は[トライアングル]による第4波です。それは、第2波(22年3月~6月)の調整[フラット]とは異なるパターン(交互・オルタネーション)となっていました。

日経平均は、マイナー級第5波による上昇が展開中とみられ、目先的にも最高値を更新するでしょう。

ちなみに、トライアングルに続いて起こる上昇(第5波)の特徴のひとつに、「とても強いが短期間で終了する」というものがあります。

例えば7月中にも41,500円~42,000円へ上伸する可能性がありますが、高値追いには細心の注意と慎重さが必要でしょう。従来の買いポジションを利確していくことも大切です。

22年3月安値(24,681円)から2年超も続いてきた、インターミディエイト級第(3)波は最終局面にあります。ひとたびインターミディエイト級第(4)波の調整に入れば、それは4年サイクル底※へ向けて数カ月の急落となるでしょう。

※4年サイクル底は今年11月までのどこかの時点とみています。

【TOPIX週足・エリオット波動分析】

7月4日のTOPIXは、89年12月18日のバブル高値(2886.50)を上抜き史上最高値を更新しました。この日は一時2900まで上昇しています。東証プライム市場の時価総額は、初めて1000兆円の大台に乗せました。

保ち合いから上放れた直近の波動は、マイナー級第5波とカウントされます。それを以て、22年3月安値(1755)以来続く、インターミディエイト級第(3)波は完成することになります。

2692(6/17安値)を維持する限り、第5波による上値試しの展開は続くとみています。

なおインターミディエイト級・第(3)波中マイナー級第3波「サード・オブ・サード」は延長(エクステンション)された、ダイナミックな上昇でした。したがって現在の第5波は延長せず、おそらく第1波と同程度の上昇にとどまることでしょう。この見方から導かれる、TOPIXの第5波目標値は[2931]です。

【日経平均 日足・エリオット波動分析】

3月高値からの第4波[トライアングル]は、37,950円(6/17安値)を以て完成し、そこからは第5波による上昇です。

第5波は目先的にも41,087円(3/22高値)を上回るでしょう。

37,950円(6/17安値)を下抜くと、次の下落局面・Y波スタートのシグナル点灯となります。

このY波により日経平均は、当面200日MA※を打診する展開となるでしょう。

※100日MA…38,958円

200日MA…36,104円 (ともに7/4大引け時点)

[NYダウ]

【NYダウ日足・エリオット波動分析】

NYダウは22年1月高値(36,952ドル)から、プライマリー級➃波を展開中とみています。22年10月からの上昇は➃波における(B)波であり、それは「不規則天井(イレギュラー・トップ)」です。(B)波の後に続く(C)波の下落スケールは、(A)波の下落(22年1月~22年10月)に匹敵するか、あるいは、より大きなものになるでしょう。

22年10月安値(28,660ドル)を起点とする➃波中(B)波の上昇は、ダブル・ジグザグ[W-X-Y]。23年10月安値(32,327ドル)からの上昇はY波ジグザグ[(a)-(b)-(c)]です。

そしてY波は、40,077ドル(5/20高値)で天井を打ち、➃-(C)波による下落が始まったかもしれません。この見方は38,000ドル(5/30安値)を下抜くことで強められます。そうなると当面は、200日MA※を目指し下落していく展開が想定されます。

※200日MA…37,264ドル(7/3)

もう一つの波動解釈は、Y波の(b)波が[トライアングル]を形成中であり、「最後の上昇」(c)波によって高値更新がある、というものです。

【NYダウ時間足・エリオット波動分析】

40,077ドル(5/20高値)から38,000ドル(5/30安値)までは第(ⅰ)波による下落、そこから第(ⅱ)波によるリバウンドと位置付けられます。

6月24日には一時39,571ドルまで上昇し、黄金比の節目[39,587ドル](5月高値からの下げに対する76.4%戻り)を達成しました。第(ii)波リバウンドは終わったか、終わりつつあるとみられます。

38,000ドルを下抜くと、第(iii)波の下げに入った可能性が高く、短期的にも37,611ドル(4/18安値)を試すでしょう。

一方、38,000ドルが維持される限り、3月高値からの(b)波を[トライアングル]と解釈できます。

この見方によれば、NYダウは─大きな調整に入る前の─「最後の上昇」により40,077ドルを上抜く展開が想定されます。

[ナスダック]

【ナスダック総合指数日足・エリオット波動分析】

22年12月からの上昇は、プライマリー級第➃波における(B)波に位置付けられます(あるいはプライマリー級第➄波)。(B)波終了後には(C)の下落がスタートしますが、(C)波によりナスダックは12,500~10,000へ下落する可能性があります。

➃-(B)波による上昇は[ダブル・ジグザグ(W-X-Y)]編成です。今年4月安値(15,222)からは、Y波(ⓐ-ⓑ-ⓒ)中ⓒ波による上昇とみられます。

7月3日には一時18,188まで上昇し、23年10月以来のチャネル上限に達しました。ナスダックの高値更新は、SOX指数によっては認証されない「未確認」(Non-confirmation)となっています。

さらにⓒ波完了に必要な、(ⅰ)波~(ⅴ)波の五つの波動がすべて揃っています。

引き続き注目ポイントは、6月11日~12日のギャップ(17,345-17,490)埋めです。ギャップ埋めは下落トレンド入りの証左となります。

【フィラデルフィア半導体株指数(SOX指数)・エリオット波動分析】

22年1月高値(4068)以来のパターンは[エクスパンディッド・フラット]、あるいは[ランニング・フラット]と想定されます。どちらのパターンも内部構造は(A)↘-(B)↗-(C)↘です。

SOX指数は、5792(6/18高値)から(C)波による下落トレンドに入った可能性があります。

短期的な下値メドとして妥当なのは [5343-4988]、レッサーディグリー第(ⅳ)波の領域です。

5000水準を下回った後、想定される下値レンジは[4400-3900]です。

[米ドル/円]

2011年10月の75.570円以来の(A)-(B)-(C)[ジグザグ]による円安ⓦ波は、151.899円(22/10/21)を以て終わり、そこから2028年頃までレンジ相場を形成していく、というのが筆者による米ドル/円(ドル/円)の基本観です。

【月足・エリオット波動分析】

ドル/円は7月初旬に162円近くへ上昇しました。4月の160.135円を8年サイクル高値※として有力視していましたが、そうではありませんでした。8年サイクル高値の着地点を探る局面は続いています。

いまメディアやSNSを通じて「円買い介入でも円安は止められない」「1ドル=200円説」などという極端なフレーズが飛び交い、「円安は構造的なもの」と永久に円安が続くかのようにいわれていますが、結局のところ相場は循環論であり、誰もが納得しやすい相場の理屈や構造論が持ち込まれたとき、その相場は大抵終わりに近いものです。今回でいえば円安の終わりが近い、ということです。

現在の月足は、長期上昇チャネルの上側から大きく逸脱していますが─今月のチャネル上限は153.750円に位置します─このように「極端に上がり過ぎ」の状態は長続きせず、いずれチャネル内に回帰する公算が大きいと思われます。

いまの「円安パニック」「円安バブル」は、遠からず収まる可能性が高い、と筆者は考えます。

【週足・エリオット波動分析】

22年10月(151.899円)からのA(↘)-B(↗)-C(↘)編成において、23年1月(127.158円)からはB波に位置付けられ、それは151.899円を超えて不規則天井(イレギュラー・トップ)を形成しています。

A波の長さに対し、B波の長さが1.382倍になるとみた場合(これはノーマルな考え方です)、B波トップの目標値は161.350円です。この目標値は足元で達成されています(7月3日に一時161.938円)。

B波はいつトップアウトしておかしくありません。

なおB波の後に続くC波(ドル安・円高)の長さについては、A波が有効な「ものさし」になります。

A波の長さは24.741円(およそ25円)でした。ここから、C波の長さの標準は25円程度と思われます。

【日足・エリオット波動分析】

4月に入ってからの急激なドル/円上昇(152円⇒161円)は、日米実質金利差を反映しておらず、専ら投機によってもたらされました。『円安バブル』と呼べる過剰な円安ですが、それも今後は修正されていくと思われます。

[日米実質金利差による推計値]…148.140円

筆者は、米長期金利の大幅な低下≒大幅な米ドル安を見込んでおり、そうなれば日米実質金利差の縮小に沿ってドル/円は150円を下回っていくでしょう。

【時間足・エリオット波動分析】

昨年末の140.244円からのドル高・円安は、足元までに5つの波動がすべて揃っています。160.135円(4/29)は第ⅲ波トップ、そこからはトライアングルによる第ⅳ波を155.674円(6/12)まで形成し、そこからの上昇は第ⅴとカウントできます。

この第v波を以てドル/円がピークアウトした後には、大きなドル安・円高局面が続くことでしょう。

今後、第v波の上昇幅の61.8%が打ち消される動きが生じると、それを以てトレンド転換の最初のシグナル=「円高トリガー」が引かれます。

7月3日に一時161.938円まで上昇しましたが、それを暫定的に第v波終点とみなしますと、[158.066円]が第v波の61.8%戻し水準です。このことより、158円を下抜く動きが円高トリガーです。

[ドルインデックス(ドル指数)]

【週足・エリオット波動分析】

22年9月高値(114.778)以来、ドルインデックスはA(↘)-B(↗)-C(↘)編成による下落基調にあります。

23年7月安値(99.578)を起点とするB波は、トライアングル(ⓐ-ⓑ-ⓒ-ⓓ-ⓔ)を形成中であり、足元はⓓ波のドル安局面が進行中です。

おそらく、今後の数週間以内にB波は完成し、その後に到来するC波によって、ドル指数は23年安値(99.578)を大きく下回るでしょう。

派生的な見方として、「トライアングルは105.915(6/21)を以て既に完成しており、そこからはC波によるドル安が始まっている」というものがあります。

いずれにしても、ここからは大幅なドル安を想定しています。

ただし106.517(4/16)を上抜く動きとなったときは、短期的なドル安見通しはいったん撤回され、別のオプションが必要になります。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

- 当レポートは、情報提供を目的としたものであり、特定の商品の推奨あるいは特定の取引の勧誘を目的としたものではありません。

- 当レポートに記載する相場見通しや売買戦略は、ファンダメンタルズ分析やテクニカル分析などを用いた執筆者個人の判断に基づくものであり、予告なく変更になる場合があります。また、相場の行方を保証するものではありません。お取引はご自身で判断いただきますようお願いいたします。

- 当レポートのデータ情報等は信頼できると思われる各種情報源から入手したものですが、当社はその正確性・安全性等を保証するものではありません。

- 相場の状況により、当社のレートとレポート内のレートが異なる場合があります。