エリオット波動・宮田レポート(短期アップデート) ※10月24日更新

2025/10/24 09:17

宮田レポート(短期アップデート) 251024_miyata.pdf

[日経平均]

【当面の想定レンジ】 40,000~50,000円

[NYダウ・S&P500]

【当面の想定レンジ】 (NYダウ) 40,000~47,200ドル

(S&P500) 5000~6800

[ナスダック]

【当面の想定レンジ】 (ナスダック100) 21,000~25,500

(ナスダック総合) 19,000~23,500

[米ドル/円]

【当面の想定レンジ】 130.000~154.000円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 95.000~102.000

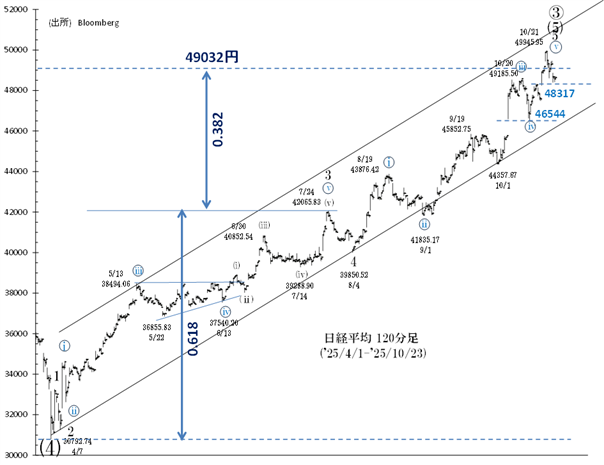

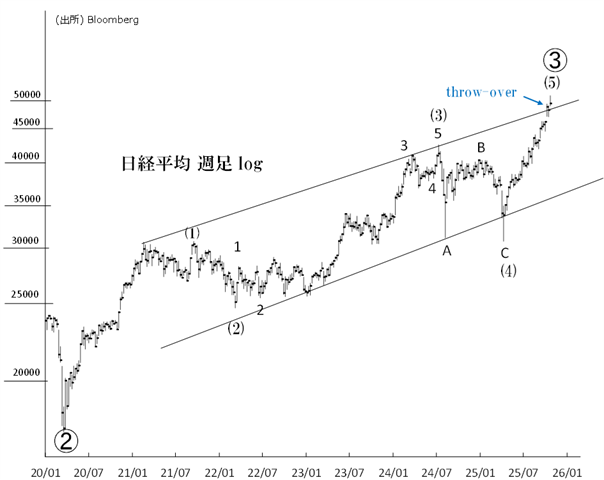

[日経平均]

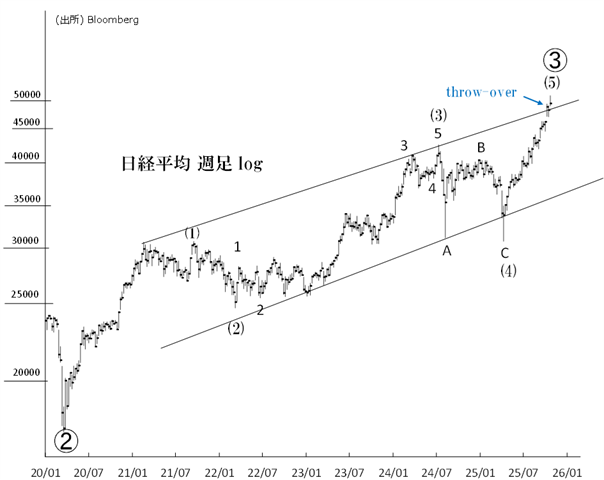

【週足 エリオット波動分析】

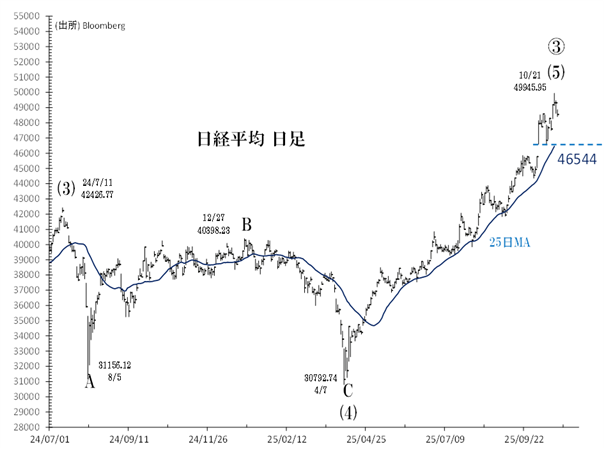

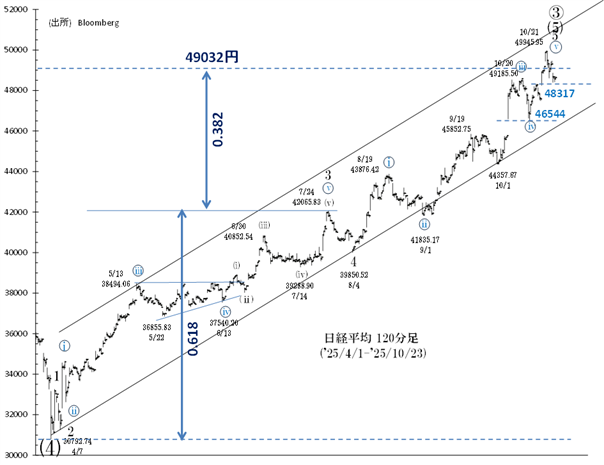

今年4月7日安値(30,792.74円)からインターミディエイト級第(5)波の上昇にあり、この第(5)波完成を以て、コロナショック底(16,358.19円、20年3月)からのプライマリー第➂波は完成します。

「9~10月に日経平均が4万5000円~4万9000円」という筆者の予想は十二分に達成されました。

日柄的にも、4月7日週から28週が経過しています。週次トレンドは半年程度で一巡することが珍しくありません。

21年2月以来の上チャネルライン水準 (今月4万8000円処)から上放れた強い動きは、強気相場の最終最後の局面における吹き上がり=スローオーバー(throw-over)とみられます。

今後1~2週間以内に4万8000円を下回る終値を付けるようなら、スローオーバーが改めて確認され、調整入りの可能性が高まります。

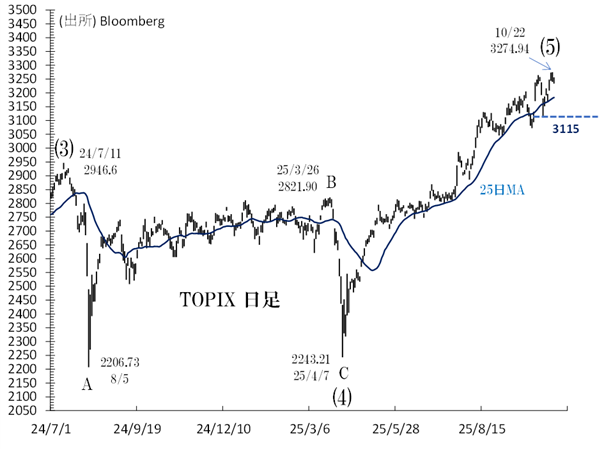

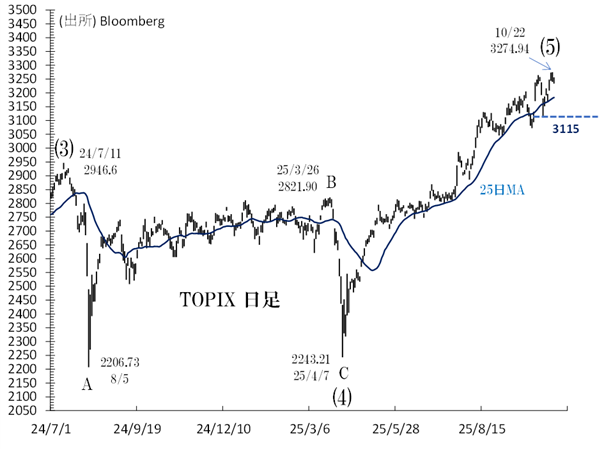

[TOPIX]

4月以来のラリー終点かを見極める局面を迎えています。

10月22日には一時3274まで上昇、最高値を更新しました。しかし今のところ、前日(10/21)に最高値を付けた日経平均と「未確認」となっています。この先3115を割ると、4月以来の上昇第(5)波の完了および、大きな調整スタートの可能性が高まります。

一方、引き続き上伸する場合は [3323]を目指すでしょう。

[3323]…20年3月安値から24年7月高値までの上昇幅、すなわち第(1)波~第(3)波のネット上昇幅と、25年4月からの第(5)波上昇幅が、「1 : 0.618」になる水準

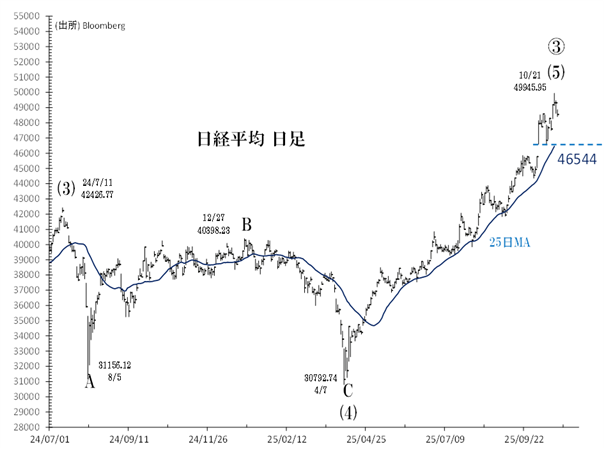

[日経平均]

39,850円(8/4安値)以来の上昇はマイナー級・第5波です。さらに、46,910円(10/15安値)からの上昇は第5波中マルv波です。

10月21日に日経平均先物は5万円大台に一時タッチしましたが、現物はあと少し届きませんでした(高値は49,945円)。日経平均5万円は「近くて遠い」大台になるのでしょうか。

今後48,317円(10/16高値)を終値で下回ると天井打ちの可能性が高まるでしょう。

一方、5万円を超えてさらに上値を試す基調が続く場合は、[50,569円][50,745円]などが注目レベルとなります。

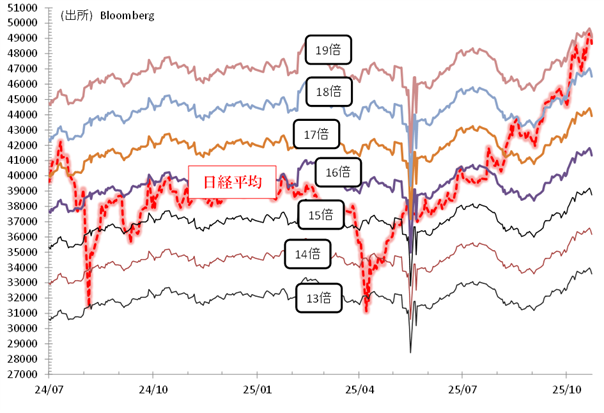

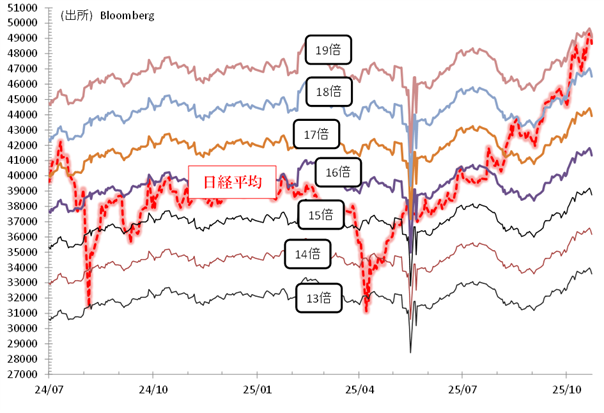

[予想PER別の日経平均水準]

10月23日の日経平均予想PERは18.83倍・予想EPSは2583円。

10月21日には過去最高の予想EPS・2613円を記録しています。

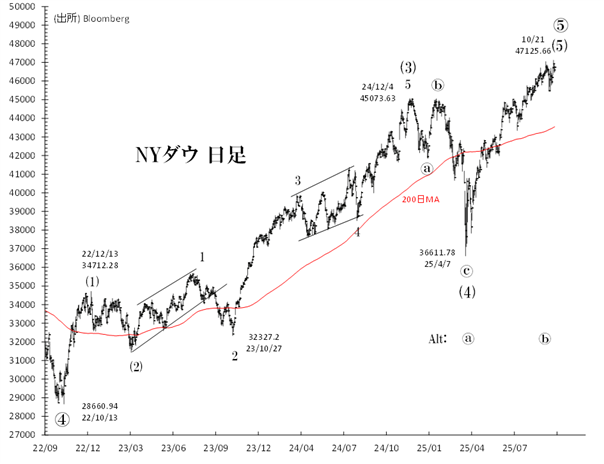

[NYダウ・S&P500]

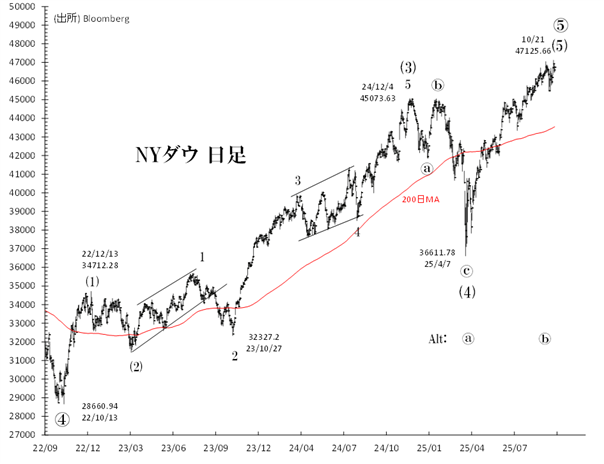

【NYダウ日足 エリオット波動分析】

(プリファード・カウント)

22年10月安値(28,660ドル)からの上昇は、プライマリー級の第➄波です。今年4月安値からの上昇はインターミディエイト級第(5)波に当たり、それを以て第➄波は終了します。

第➄波完了後に訪れる弱気相場は、控えめにみても高値から20%安となるでしょう。

(オルタナティブ・カウント)

4月からの上昇は「ランニング・トライアングル」におけるⓑ波とカウントされます。このシナリオでは、近々訪れるであろう下げ局面でも4月安値(36,611ドル)は維持されるでしょう。その後1~2年程度のもみ合いが続いた後に、新たな高値へ向かう展開があるでしょう。

NYダウは10月21日に一時47,125ドルと最高値を更新しました。もっともこの高値は、他の主要指数によっては確認されていません(S&P500の最高値は10月9日、ナスダック100のそれは10日)。これら主要指数間の「未確認」は米国株相場が重要な転換点を迎えたことを示唆しています。

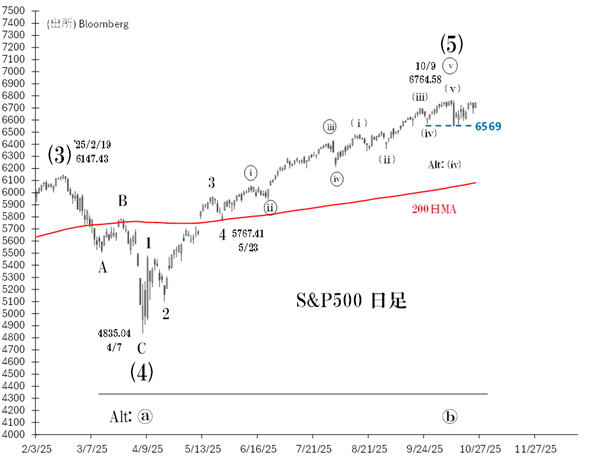

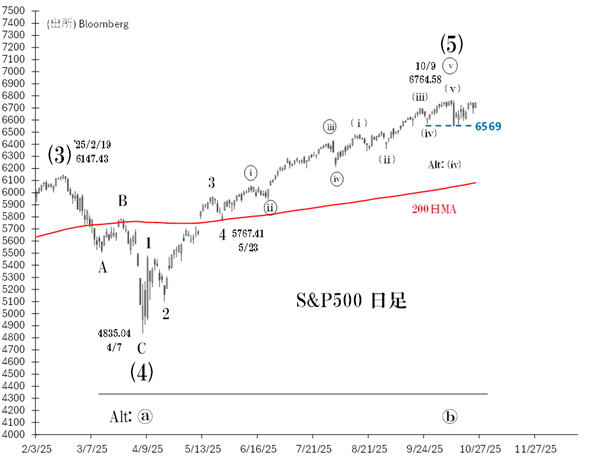

【S&P500日足 エリオット波動分析】

今年5月安値(5767)からの上昇第5波は延長し、第5波中マルv波も延長を起こしています(5th wave extension of 5th wave extension)。しかし、それも最終局面とみられます。

実際、6764(10/9高値)でピークアウトの可能性もあり、足元はその是非を見極める局面です。

今後6569を終値で下回ると弱気トリガー、大きな調整入りが示唆されます。

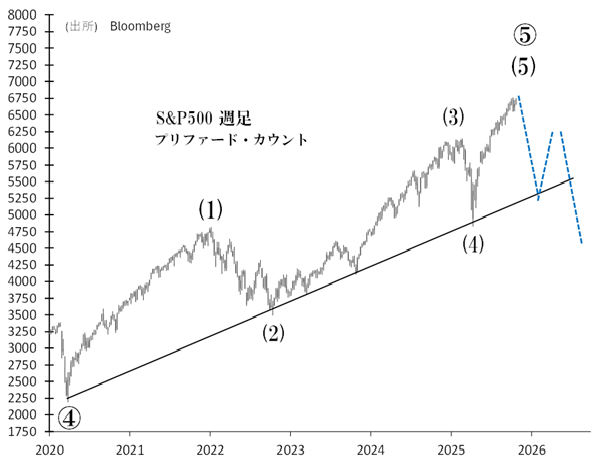

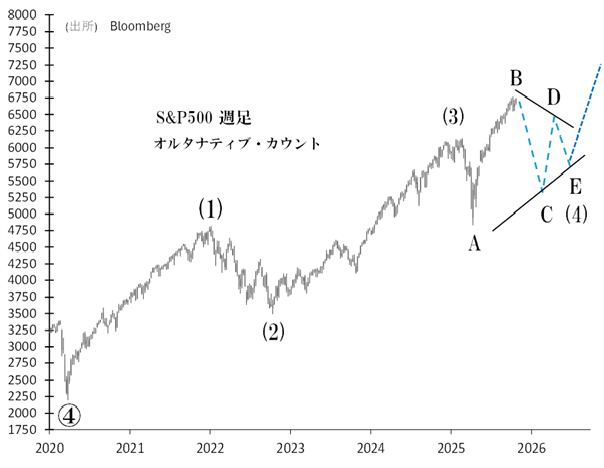

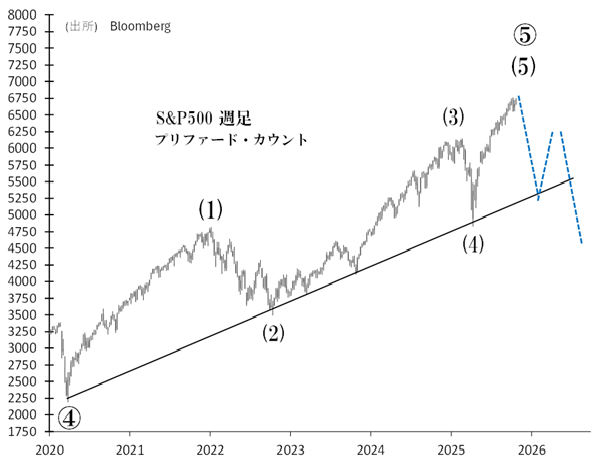

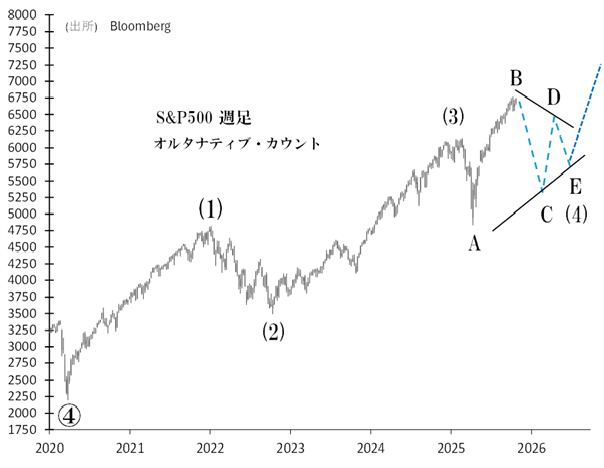

【S&P500 長期エリオット波動分析】

(プリファード・カウント)

4月安値(4835) からの上昇は、インターミディエイト級第(5)波に位置付けられ、それが終わると長期にわたる調整スタートとなります。それは4月安値を大きく下回ることが予想されます。

(オルタナティブ・カウント)

4月からの上昇は、トライアングル中ⓑ波のリバウンドに位置付けられます。

近々ⓒ波の下げがスタートし、それはⓐ波(2月~4月)下げ幅に対し62%~66%の大きさ(813~866ポイント)になるでしょう。このⓒ波によりS&P500は、5400を下回る展開になりそうです。

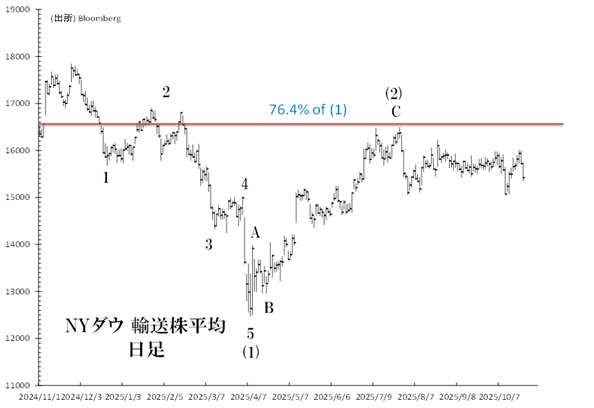

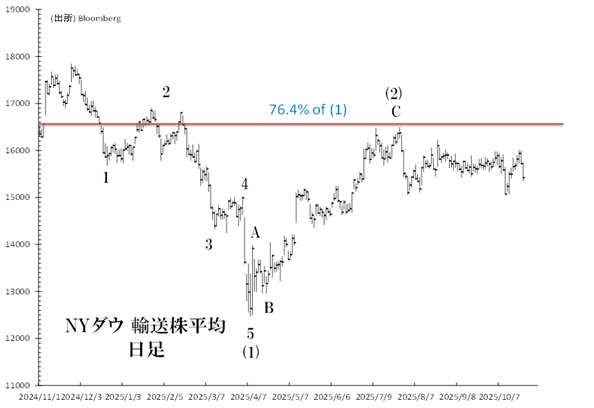

[ダウ輸送株平均] ダウ工業株平均と長期にわたる「未確認」が続いている

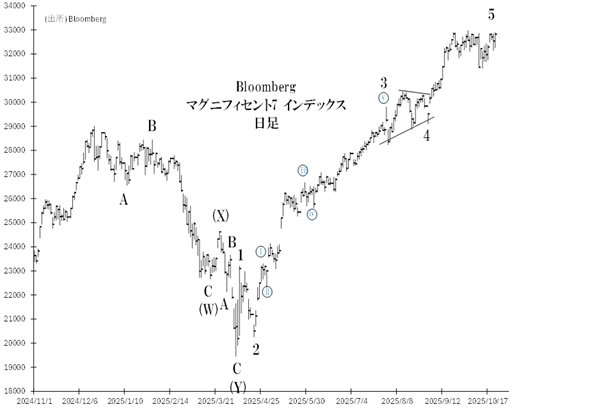

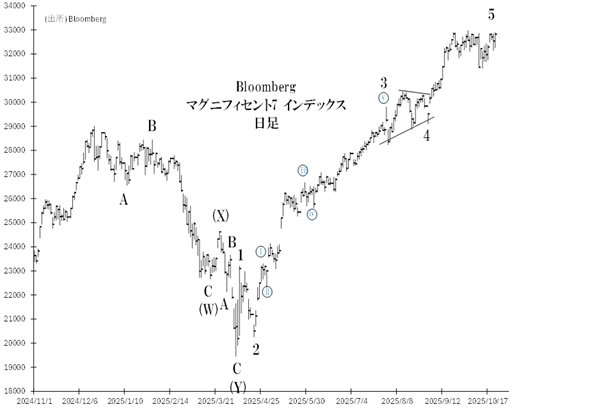

[マグニフィセント7] 4月からの5波構成による上昇は完了か

[ナスダック]

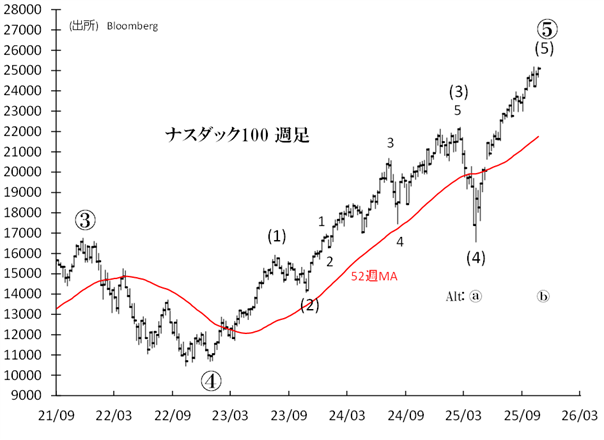

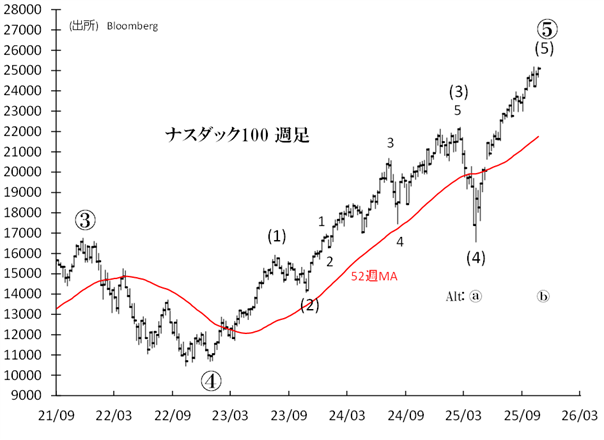

【ナスダック100 週足 エリオット波動分析】

(プリファード・カウント)

4月安値(16,542)からの上昇は、インターミディエイト級第(5)波の上昇に相当するとみられ、それはいつ終わってもおかしくありません。この第(5)波を以て2002年10月底を起点とする、プライマリー級の5波動(➀波~➄波)による上昇トレンドはすべて完了することになります。

近いうちに調整局面が始まるとみられますが、それは数年間ターム続く、長く大きなものになるでしょう。

(オルタナティブ・カウント)

4月からの上昇は「(ランニング)トライアングル」中B波に当たります。これはS&P500のオルタナティブ・カウントと同様であり、遠からずC波の下落に入る見通しです。これによると今後の調整規模は、想定されるシナリオではもっとも小さいと想定されます。それでもC波の下げ幅はA波のそれに対し62%~66%となり、B波の高値からは3500~3750ポイントの下げになるでしょう。

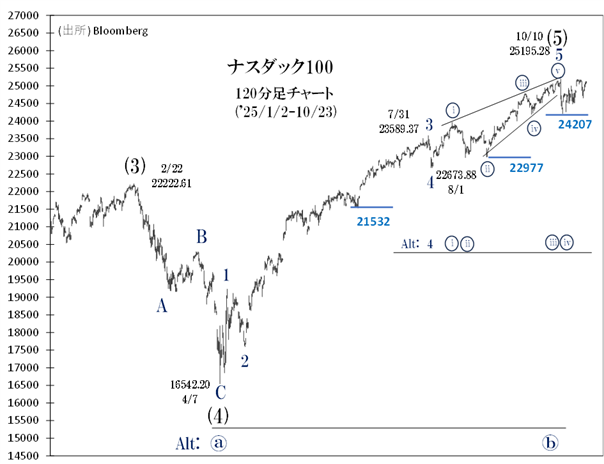

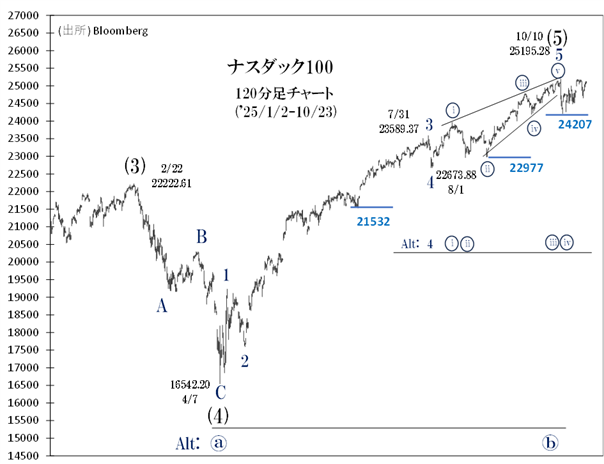

【ナスダック100 時間足 エリオット波動分析】

4月安値16,542からの上昇はインターミディエイト級第(5)波とみられます。

目先的には以下の二通りの見方が存在します。

ひとつは、25,195(10/10高値)を以て第(5)波が終わった、というものです。この見方ですと高値更新に失敗すると共に、おそらく急落局面が近いでしょう。24,207(10/10安値)を割ると弱気トリガーが発動し、「ダイアゴナル」の始点である[22,673]へ速やかに水準を切り下げるでしょう。

もうひとつは、24,207(10/10安値)から、マイナー級第5波中マルv波の上昇が展開している、というものです。これによると、マルv波は高値を更新し、[25,502](マルi波とマルv波が等しく上がる水準)付近を打診する可能性があります。このマルv波を以て強気相場は完了します。

いずれの波動カウントにおいても、大きな調整の開始は時間の問題といえそうです。

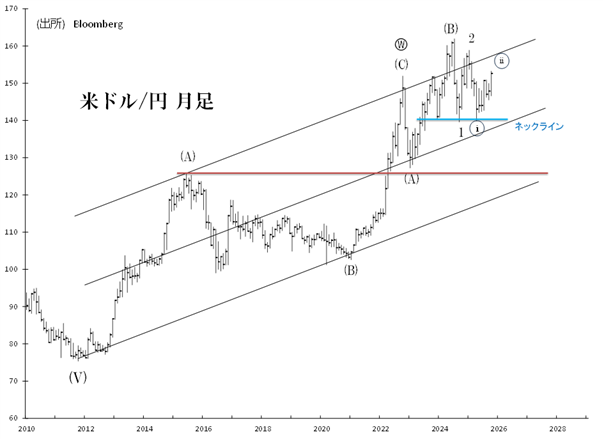

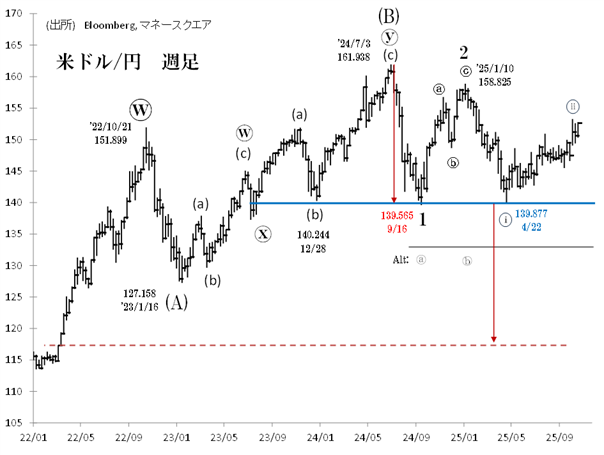

[米ドル/円]

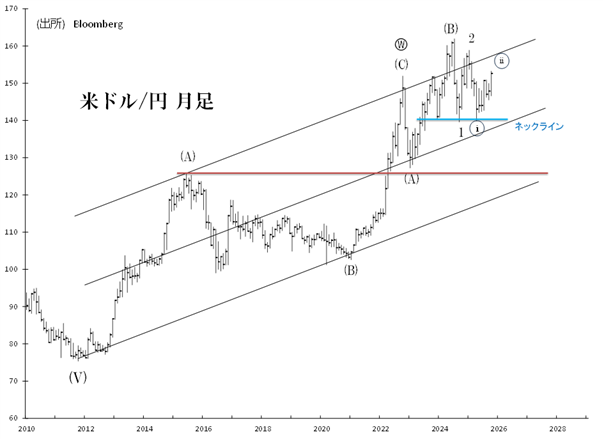

【月足・エリオット波動分析】

16年半サイクルによれば、米ドル/円(ドル/円)は2028年4月頃まで「円高の時間帯」が続きます。この時間帯においてドル/円の上値は抑えられるでしょう。筆者は28年4月頃までのどこかの時点で、1ドル=125円~120円へのドル安・円高になる可能性をみています。

4月下旬からドル/円はじり高が続いてきましたが、それも終わったか終わりつつあります。これからはドル安・円高トレンドがいつ再開してもおかしくありません。

おそらく26年前半にもドル/円は、139円処のネックラインを明確に割り込むでしょう。

それをきっかけに、「サード・オブ・サード」の強いドル安・円高トレンドが鮮明になるでしょう。

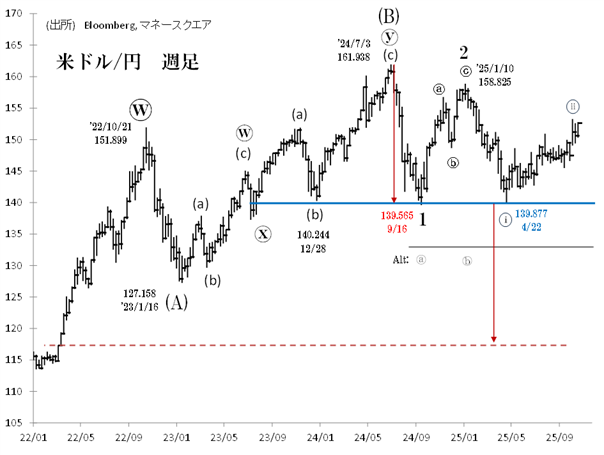

【週足 エリオット波動分析】

今年1月(158.825円)からは第3波によるドル安・円高に当たります。

この第3波を構成する副次波のうち、139.877円(4/22)からの上昇は、マルii波に相当します。

これまでの筆者の予想(1ドル=151円~154円を目指す展開)は135.240円(10/10)によりほぼ達成されており、ここからはマルii波完成後のマルiii波による下落(ドル安・円高)に対する備えが必要でしょう。

第1波と第3波が黄金分割(1:1.618)比率関係になると仮定すれば、 [122.625円]という目標値が得られます。ヘッド・アンド・ショルダーズに基づく垂直目標値は1ドル=120円割れです。

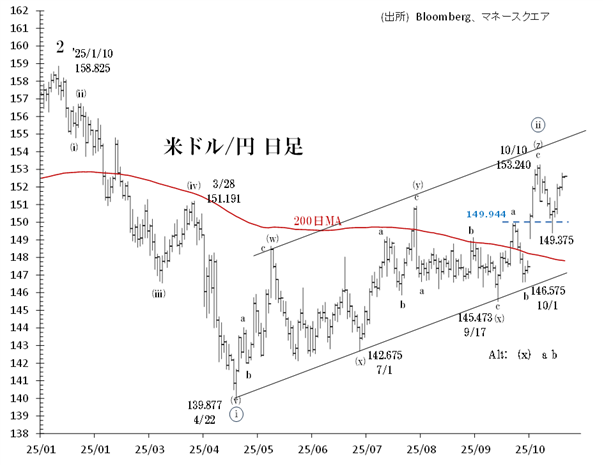

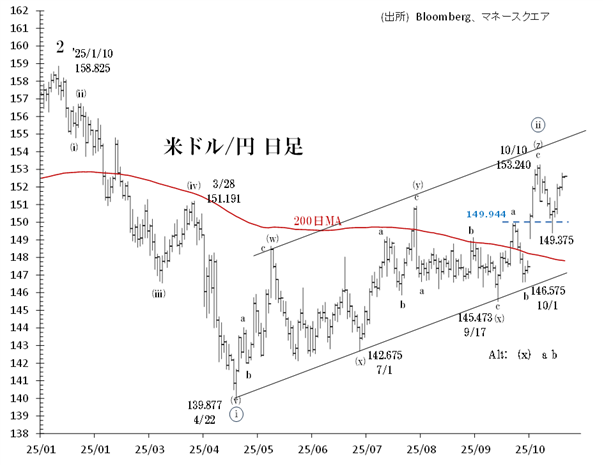

【日足 エリオット波動分析】

4月からのマルii波によるドル高・円安「トリプル・ジグザグ(w)-(x)-(y)-(x)-(z)」は、153.240円(10/10)で─1月からの円高の76.4%戻り水準[154.353円]には少し足りませんが─終了した可能性があります。

今後149.944円をNY市場の終値で下回ると、マルii波の完了及び、マルiii波によるドル安・円高開始の可能性が高まるでしょう。そうなれば当面は200日MAの147.80円処、さらに146.575円(10/1)を試す展開となりそうです。

オルタナティブ・カウントは、149.375円(10/17)からのドル高円安は(z)-c波というものです。この見方によれば短期的にも153.240円を上回り、154円台を伺う可能性があります。それを以てマルii波は完成するでしょう。

金利差からのドル/円推計値

足元、日米実質金利差からのドル/円推計値は[139.384円]です。

(おしらせ)10月1日に米政府機関が閉鎖となり、IMM通貨先物の建玉発表は停止しています。

これに伴い、発表再開までの間、建玉グラフの掲載を見合わせます。

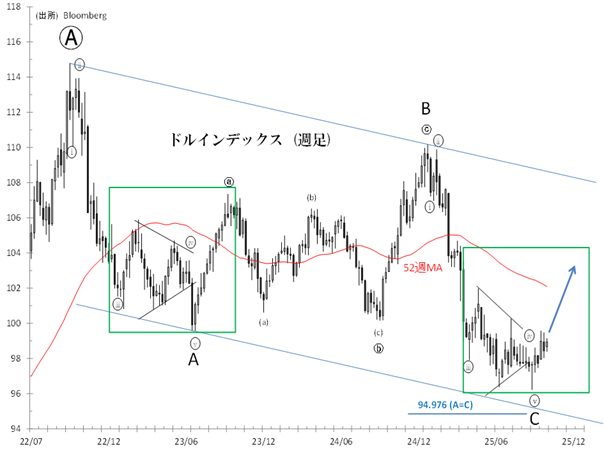

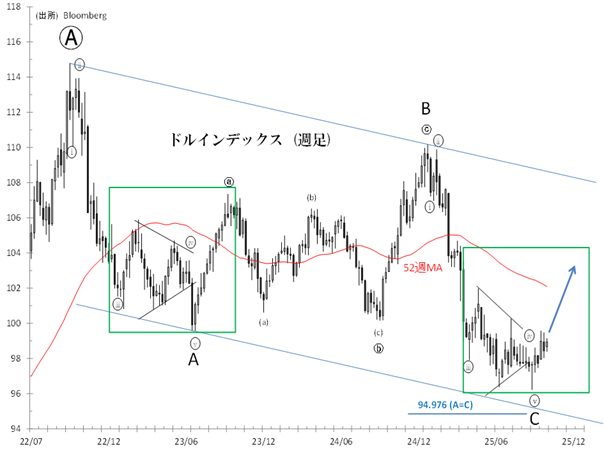

[ドルインデックス(ドル指数)]

【エリオット波動分析】

A波の最終局面(マルiv波-マルv波)とC波の最終局面は相似しており(フラクタル)、A波完了後の持続的なドル高(当時は23年7月中旬~10月上旬まで12週間のドル高でした)が、再現されようとしています。

96.218(9/17)を以て、22年高値からのジグザグ(A-B-C)は終わった可能性があります。

そうであれば、当面はC波のドル安に対する38.2%戻り水準[101.550]を目指すでしょう。

A波終了後にみられた持続的ドル高(ⓐ波)は、A波のちょうど半分を戻しました。今回も同様なら、遠からずC波の半値戻り水準[103.197]に達する可能性があります。

もっとも長期的にはドル安(Ⓑ波)基調は継続し、2026年には一段とドル安が強まるでしょう。

筆者は、ドル安Ⓑ波は短くとも2028年頃まで続くとみています。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

[日経平均]

【当面の想定レンジ】 40,000~50,000円

[NYダウ・S&P500]

【当面の想定レンジ】 (NYダウ) 40,000~47,200ドル

(S&P500) 5000~6800

[ナスダック]

【当面の想定レンジ】 (ナスダック100) 21,000~25,500

(ナスダック総合) 19,000~23,500

[米ドル/円]

【当面の想定レンジ】 130.000~154.000円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 95.000~102.000

[日経平均]

【週足 エリオット波動分析】

今年4月7日安値(30,792.74円)からインターミディエイト級第(5)波の上昇にあり、この第(5)波完成を以て、コロナショック底(16,358.19円、20年3月)からのプライマリー第➂波は完成します。

「9~10月に日経平均が4万5000円~4万9000円」という筆者の予想は十二分に達成されました。

日柄的にも、4月7日週から28週が経過しています。週次トレンドは半年程度で一巡することが珍しくありません。

21年2月以来の上チャネルライン水準 (今月4万8000円処)から上放れた強い動きは、強気相場の最終最後の局面における吹き上がり=スローオーバー(throw-over)とみられます。

今後1~2週間以内に4万8000円を下回る終値を付けるようなら、スローオーバーが改めて確認され、調整入りの可能性が高まります。

[TOPIX]

4月以来のラリー終点かを見極める局面を迎えています。

10月22日には一時3274まで上昇、最高値を更新しました。しかし今のところ、前日(10/21)に最高値を付けた日経平均と「未確認」となっています。この先3115を割ると、4月以来の上昇第(5)波の完了および、大きな調整スタートの可能性が高まります。

一方、引き続き上伸する場合は [3323]を目指すでしょう。

[3323]…20年3月安値から24年7月高値までの上昇幅、すなわち第(1)波~第(3)波のネット上昇幅と、25年4月からの第(5)波上昇幅が、「1 : 0.618」になる水準

[日経平均]

39,850円(8/4安値)以来の上昇はマイナー級・第5波です。さらに、46,910円(10/15安値)からの上昇は第5波中マルv波です。

10月21日に日経平均先物は5万円大台に一時タッチしましたが、現物はあと少し届きませんでした(高値は49,945円)。日経平均5万円は「近くて遠い」大台になるのでしょうか。

今後48,317円(10/16高値)を終値で下回ると天井打ちの可能性が高まるでしょう。

一方、5万円を超えてさらに上値を試す基調が続く場合は、[50,569円][50,745円]などが注目レベルとなります。

[予想PER別の日経平均水準]

10月23日の日経平均予想PERは18.83倍・予想EPSは2583円。

10月21日には過去最高の予想EPS・2613円を記録しています。

[NYダウ・S&P500]

【NYダウ日足 エリオット波動分析】

(プリファード・カウント)

22年10月安値(28,660ドル)からの上昇は、プライマリー級の第➄波です。今年4月安値からの上昇はインターミディエイト級第(5)波に当たり、それを以て第➄波は終了します。

第➄波完了後に訪れる弱気相場は、控えめにみても高値から20%安となるでしょう。

(オルタナティブ・カウント)

4月からの上昇は「ランニング・トライアングル」におけるⓑ波とカウントされます。このシナリオでは、近々訪れるであろう下げ局面でも4月安値(36,611ドル)は維持されるでしょう。その後1~2年程度のもみ合いが続いた後に、新たな高値へ向かう展開があるでしょう。

NYダウは10月21日に一時47,125ドルと最高値を更新しました。もっともこの高値は、他の主要指数によっては確認されていません(S&P500の最高値は10月9日、ナスダック100のそれは10日)。これら主要指数間の「未確認」は米国株相場が重要な転換点を迎えたことを示唆しています。

【S&P500日足 エリオット波動分析】

今年5月安値(5767)からの上昇第5波は延長し、第5波中マルv波も延長を起こしています(5th wave extension of 5th wave extension)。しかし、それも最終局面とみられます。

実際、6764(10/9高値)でピークアウトの可能性もあり、足元はその是非を見極める局面です。

今後6569を終値で下回ると弱気トリガー、大きな調整入りが示唆されます。

【S&P500 長期エリオット波動分析】

(プリファード・カウント)

4月安値(4835) からの上昇は、インターミディエイト級第(5)波に位置付けられ、それが終わると長期にわたる調整スタートとなります。それは4月安値を大きく下回ることが予想されます。

(オルタナティブ・カウント)

4月からの上昇は、トライアングル中ⓑ波のリバウンドに位置付けられます。

近々ⓒ波の下げがスタートし、それはⓐ波(2月~4月)下げ幅に対し62%~66%の大きさ(813~866ポイント)になるでしょう。このⓒ波によりS&P500は、5400を下回る展開になりそうです。

[ダウ輸送株平均] ダウ工業株平均と長期にわたる「未確認」が続いている

[マグニフィセント7] 4月からの5波構成による上昇は完了か

[ナスダック]

【ナスダック100 週足 エリオット波動分析】

(プリファード・カウント)

4月安値(16,542)からの上昇は、インターミディエイト級第(5)波の上昇に相当するとみられ、それはいつ終わってもおかしくありません。この第(5)波を以て2002年10月底を起点とする、プライマリー級の5波動(➀波~➄波)による上昇トレンドはすべて完了することになります。

近いうちに調整局面が始まるとみられますが、それは数年間ターム続く、長く大きなものになるでしょう。

(オルタナティブ・カウント)

4月からの上昇は「(ランニング)トライアングル」中B波に当たります。これはS&P500のオルタナティブ・カウントと同様であり、遠からずC波の下落に入る見通しです。これによると今後の調整規模は、想定されるシナリオではもっとも小さいと想定されます。それでもC波の下げ幅はA波のそれに対し62%~66%となり、B波の高値からは3500~3750ポイントの下げになるでしょう。

【ナスダック100 時間足 エリオット波動分析】

4月安値16,542からの上昇はインターミディエイト級第(5)波とみられます。

目先的には以下の二通りの見方が存在します。

ひとつは、25,195(10/10高値)を以て第(5)波が終わった、というものです。この見方ですと高値更新に失敗すると共に、おそらく急落局面が近いでしょう。24,207(10/10安値)を割ると弱気トリガーが発動し、「ダイアゴナル」の始点である[22,673]へ速やかに水準を切り下げるでしょう。

もうひとつは、24,207(10/10安値)から、マイナー級第5波中マルv波の上昇が展開している、というものです。これによると、マルv波は高値を更新し、[25,502](マルi波とマルv波が等しく上がる水準)付近を打診する可能性があります。このマルv波を以て強気相場は完了します。

いずれの波動カウントにおいても、大きな調整の開始は時間の問題といえそうです。

[米ドル/円]

【月足・エリオット波動分析】

16年半サイクルによれば、米ドル/円(ドル/円)は2028年4月頃まで「円高の時間帯」が続きます。この時間帯においてドル/円の上値は抑えられるでしょう。筆者は28年4月頃までのどこかの時点で、1ドル=125円~120円へのドル安・円高になる可能性をみています。

4月下旬からドル/円はじり高が続いてきましたが、それも終わったか終わりつつあります。これからはドル安・円高トレンドがいつ再開してもおかしくありません。

おそらく26年前半にもドル/円は、139円処のネックラインを明確に割り込むでしょう。

それをきっかけに、「サード・オブ・サード」の強いドル安・円高トレンドが鮮明になるでしょう。

【週足 エリオット波動分析】

今年1月(158.825円)からは第3波によるドル安・円高に当たります。

この第3波を構成する副次波のうち、139.877円(4/22)からの上昇は、マルii波に相当します。

これまでの筆者の予想(1ドル=151円~154円を目指す展開)は135.240円(10/10)によりほぼ達成されており、ここからはマルii波完成後のマルiii波による下落(ドル安・円高)に対する備えが必要でしょう。

第1波と第3波が黄金分割(1:1.618)比率関係になると仮定すれば、 [122.625円]という目標値が得られます。ヘッド・アンド・ショルダーズに基づく垂直目標値は1ドル=120円割れです。

【日足 エリオット波動分析】

4月からのマルii波によるドル高・円安「トリプル・ジグザグ(w)-(x)-(y)-(x)-(z)」は、153.240円(10/10)で─1月からの円高の76.4%戻り水準[154.353円]には少し足りませんが─終了した可能性があります。

今後149.944円をNY市場の終値で下回ると、マルii波の完了及び、マルiii波によるドル安・円高開始の可能性が高まるでしょう。そうなれば当面は200日MAの147.80円処、さらに146.575円(10/1)を試す展開となりそうです。

オルタナティブ・カウントは、149.375円(10/17)からのドル高円安は(z)-c波というものです。この見方によれば短期的にも153.240円を上回り、154円台を伺う可能性があります。それを以てマルii波は完成するでしょう。

金利差からのドル/円推計値

足元、日米実質金利差からのドル/円推計値は[139.384円]です。

(おしらせ)10月1日に米政府機関が閉鎖となり、IMM通貨先物の建玉発表は停止しています。

これに伴い、発表再開までの間、建玉グラフの掲載を見合わせます。

[ドルインデックス(ドル指数)]

【エリオット波動分析】

A波の最終局面(マルiv波-マルv波)とC波の最終局面は相似しており(フラクタル)、A波完了後の持続的なドル高(当時は23年7月中旬~10月上旬まで12週間のドル高でした)が、再現されようとしています。

96.218(9/17)を以て、22年高値からのジグザグ(A-B-C)は終わった可能性があります。

そうであれば、当面はC波のドル安に対する38.2%戻り水準[101.550]を目指すでしょう。

A波終了後にみられた持続的ドル高(ⓐ波)は、A波のちょうど半分を戻しました。今回も同様なら、遠からずC波の半値戻り水準[103.197]に達する可能性があります。

もっとも長期的にはドル安(Ⓑ波)基調は継続し、2026年には一段とドル安が強まるでしょう。

筆者は、ドル安Ⓑ波は短くとも2028年頃まで続くとみています。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

- 当レポートは、情報提供を目的としたものであり、特定の商品の推奨あるいは特定の取引の勧誘を目的としたものではありません。

- 当レポートに記載する相場見通しや売買戦略は、ファンダメンタルズ分析やテクニカル分析などを用いた執筆者個人の判断に基づくものであり、予告なく変更になる場合があります。また、相場の行方を保証するものではありません。お取引はご自身で判断いただきますようお願いいたします。

- 当レポートのデータ情報等は信頼できると思われる各種情報源から入手したものですが、当社はその正確性・安全性等を保証するものではありません。

- 相場の状況により、当社のレートとレポート内のレートが異なる場合があります。