エリオット波動・宮田レポート(短期アップデート) ※6月3日更新

2025/06/03 10:51

宮田レポート(短期アップデート)250603_miyata.pdf

☆こちらもオススメ

YouTube エリオットView 6月2日 [TOPIX再評価 「ドル離れ」が呼び水?]

[日経平均]

【当面の想定レンジ】 34,600~39,700円

[NYダウ・S&P500]

【当面の想定レンジ】 (NYダウ) 36,500~42,800ドル

(S&P500) 4600~6050

[ナスダック]

【当面の想定レンジ】 (ナスダック100) 17,600~22,000

(ナスダック総合) 15,700~19,900

[米ドル/円]

【当面の想定レンジ】 130.000~145.000円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 95.000~102.000

[日経平均]

【週足 エリオット波動分析】

日経平均は、重要サポートとしての200週MAを上回って推移しています。同MAを今後も維持する限り、プライマリー上昇➂波は依然継続中とみられます。

日経平均は、インターミディエイト級第(5)波の上昇を展開中とみられます。そして第(5)波は、20年3月コロナショック底(16358.19円)からのラリー中「最後の上昇」に相当します。

順当にいけば、第(5)波は24年7月高値(42,426.77円)を上抜き史上最高値を更新するでしょう。

引き続き➀旺盛な自社株買い、➁米ドル離れ・円高傾向を受けての海外マネー流入(5月第4週まで、海外投資家は現物株を8週連続で買い越しました)、さらに6月末にかけて10兆円規模で支払われる見込みの➂配当の再投資、これら需給要因が第(5)波を支える展開が期待されます。

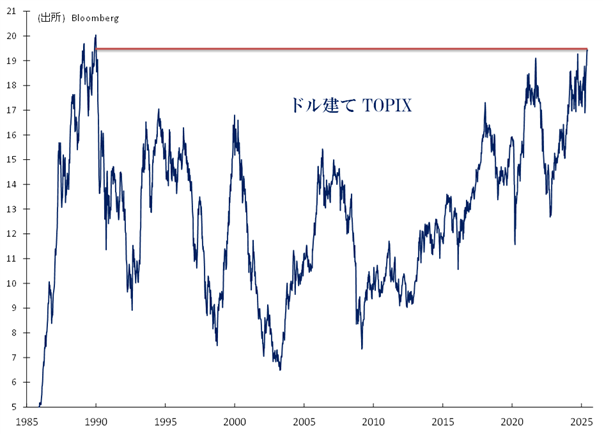

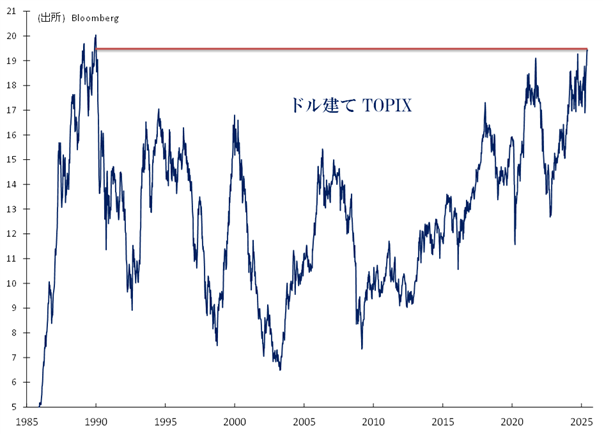

先週、注目のドル建てTOPIXは一時19.51ドルと35年半ぶり高値を付けました。89年12月高値(20.18ドル)も視野に入り、そんな日本株の強さは長らく傍観していた海外投資家の日本株見直し機運を高めるきっかけとなりそうです。

【日足・時間足 エリオット波動分析】

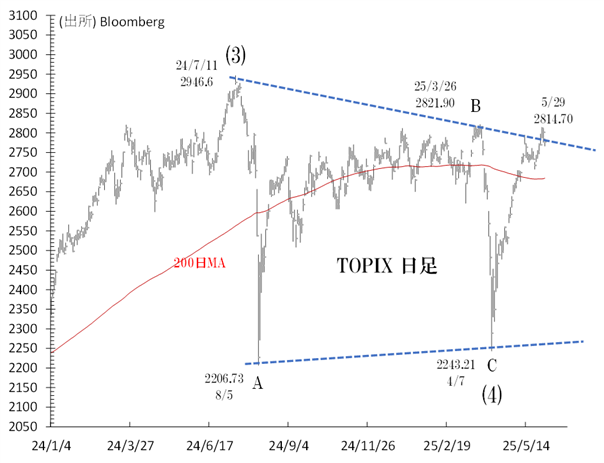

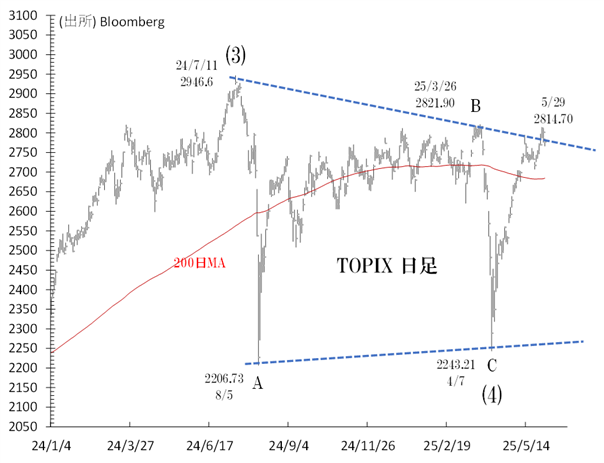

[TOPIX]

足元、年初来高値2821.90(3/26)を試す局面を迎えています(5月30日に一時2814へ上昇)。年初来高値を更新すると、いよいよ24年7月の過去最高値(2946.60)試しが視野に入ります。

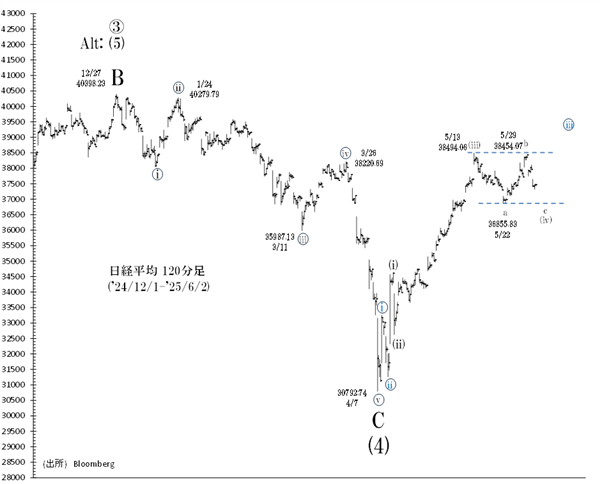

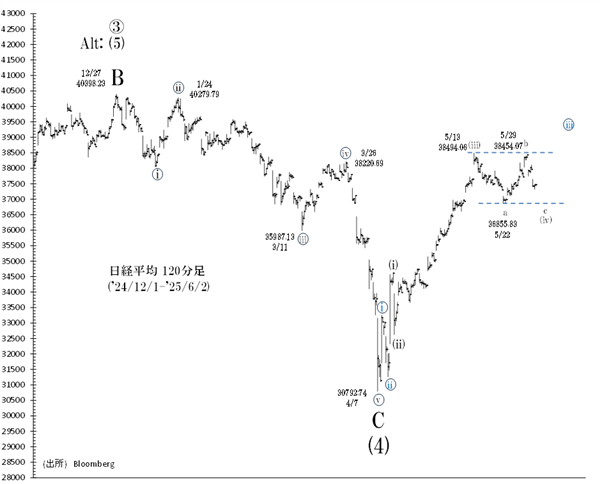

[日経平均]

5月29日高値38,454円は、5月13日高値38,494円に僅かに足りず、ミニダブル・トップとなりました。足元の下げは「フラット」中c波とみられます。短期的には36,855円(5/22安値)付近へ下押し、ミヌエット級第(iv)波を完成するでしょう。その後は第(v)波が始まり、それは38,494円を上抜き4万円レベルを試すと思われます。

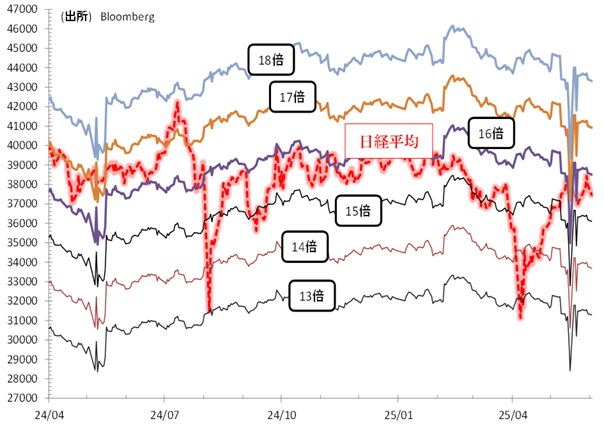

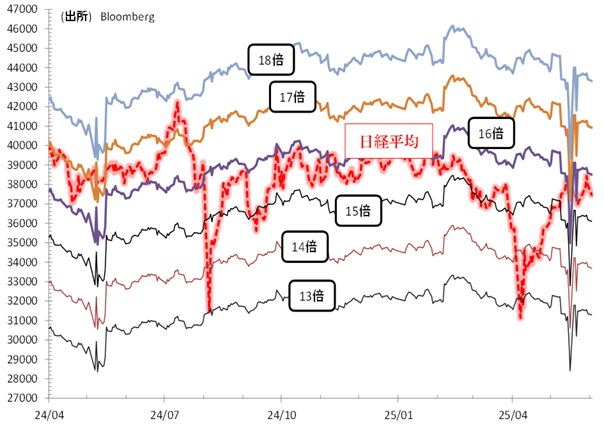

[予想PER別の日経平均水準]

6月2日の日経平均予想PERは15.57倍・予想EPSは2406円。

過去最高のEPSは2564円(2/13)です。

[NYダウ・S&P500]

【NYダウ日足 エリオット波動分析】

36,611ドル(4/7安値)からは第(2)波によるリバウンドに当たります。

5月19日高値(42,842ドル)は、第(1)波中レッサーディグリー第4波高値[42,821ドル](3/26)に合致し、第(2)波が終わるのに理想的な水準を満たしています。

5月下旬以降では200日MAを上値とするもみ合い展開が続いていますが、41,354ドル(5/23安値)を下抜くと弱気トリガー。第(3)波下げトレンド入りの可能性が一段と強化されます。

引き続き上値試しが続くなら、24年高値からの下げに対する76.4%-78.6%戻り[43,076ドル-43,262ドル] がメドになります。

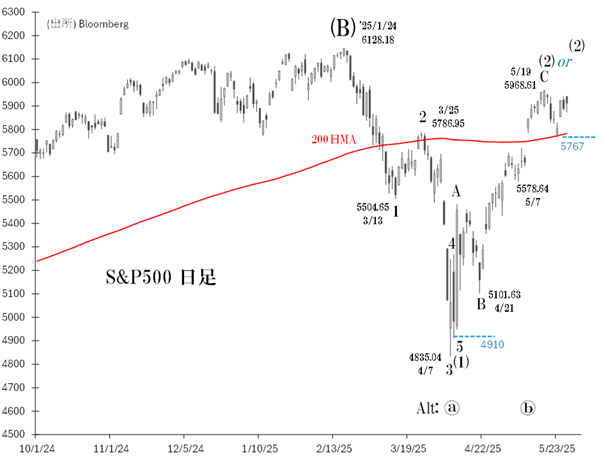

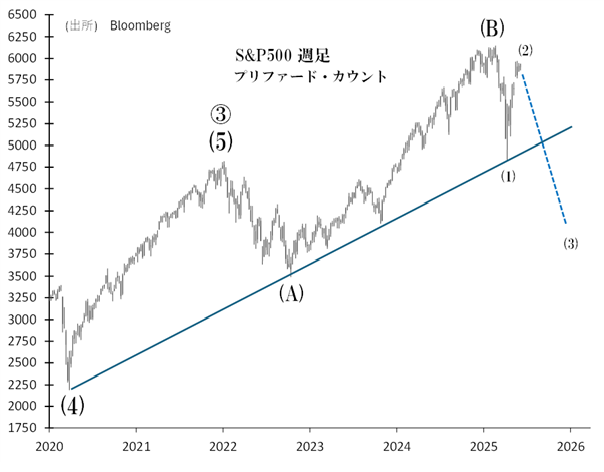

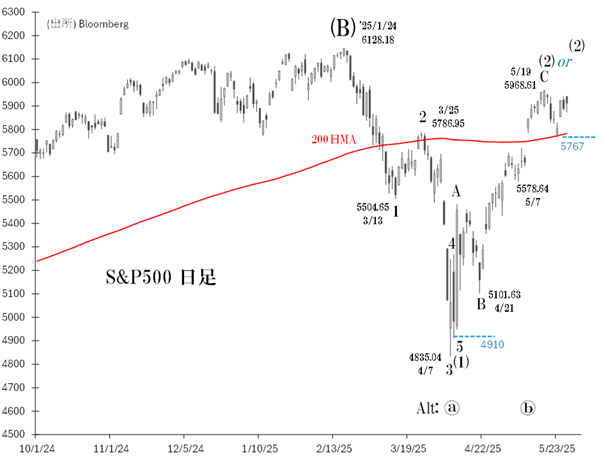

【S&P500日足 エリオット波動分析】

(プリファード(優先)・カウント)

4910(4/8安値)からの第(2)波は5968(5/19高値)を以て終了し、既に第(3)波下落が始まった可能性があります。

今のところ200日MAによるサポートを受けていますが、5767(5/23安値)を終値で下抜くと、トレンド変調を示唆します。来る第(3)波の下落スケールは、第(1)波と同程度(1293ポイント)か、(順当なら)より大きなダイナミックなものになるでしょう。

(オルタナティブ・カウント)

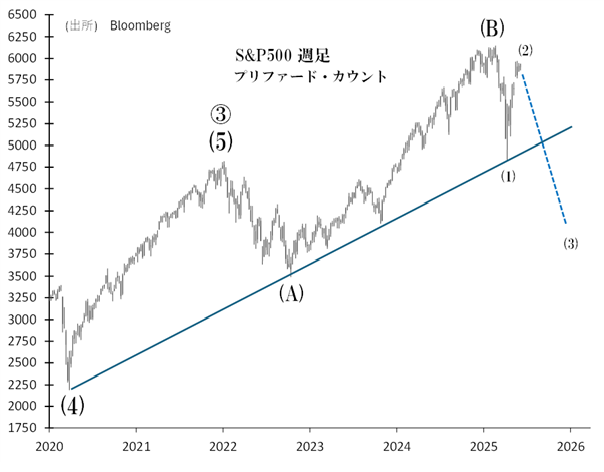

2020年底からの五波構成中、今年1月からは第4波の調整局面です。

第2波(21年末~22年10月)が「ダブル・ジグザグ」だったことから、第4波は「トライアングル」「フラット」など複雑な保ち合い構造になるでしょう(オルタネーション)。

試みに「トライアングル」を想定すると、4月からの上昇はパターン中ⓑ波です。まもなくⓒ波の下げに入りますが、それはⓑ波上昇分の60%~70%を打ち消すでしょう。

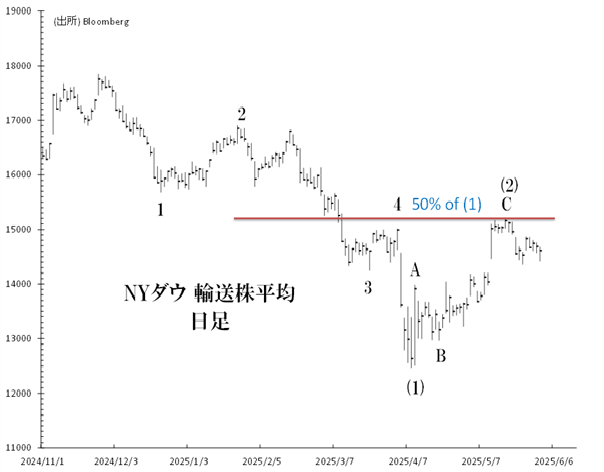

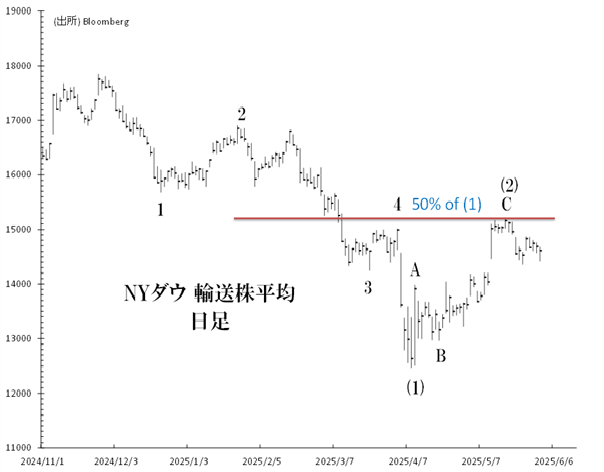

ダウ輸送株平均

ダウ工業株平均と相互比較されることの多い輸送株平均は、21年11月に過去最高値(18,246ドル)を付けました。そこから3年後の24年11月に17,845ドルまで上昇しましたが、それは長期二番天井になり、今年4月安値(12,470ドル)まで30%の大幅下落を演じました。

今年4月までの下落トレンドは5つの波動で構成されており、3波構成によるリバウンドの後に、新たな下落トレンドが続くことが示唆されています。

ちなみに4月からのリバウンドは15,189ドル(5/16高値)を以て終わった可能性があります。それはレッサーディグリー第4波高値水準に近い上、4月までの下落の半値戻り(15,158ドル)に合致しています。

そうであればダウ輸送株平均は、5波構成による下落トレンドに入っており、いずれ4月安値を下回ることが予想されます。

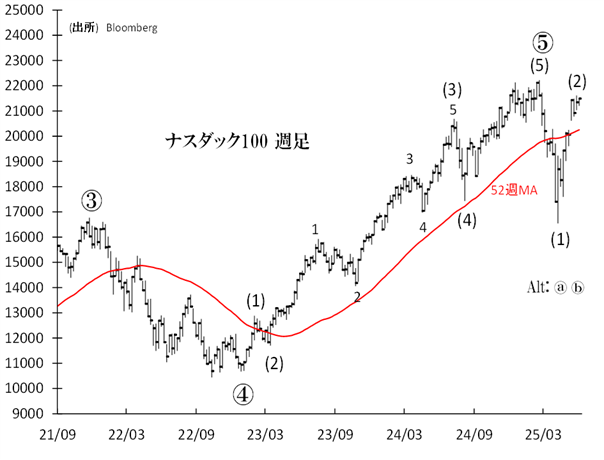

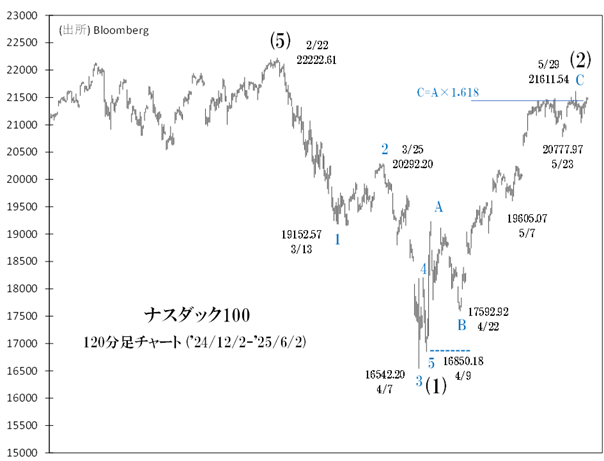

[ナスダック]

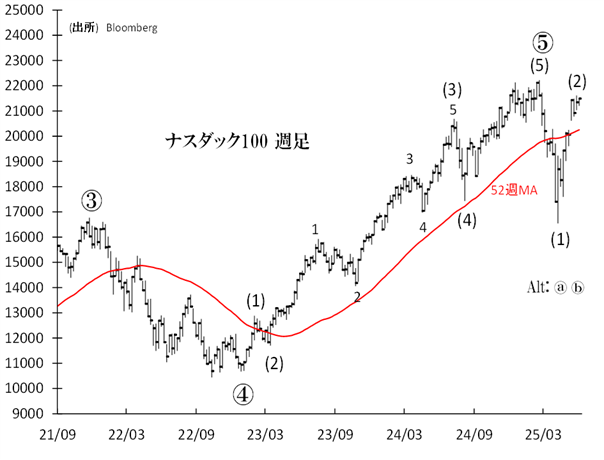

【ナスダック100 週足 エリオット波動分析】

ナスダック100は25年1月高値(22,222)以来、サイクル級の調整局面にあるとみられます。

ナスダック100・総合指数はほぼ「全値戻り」となっています。これら二つの指数は近いうちに、1月高値と現行の第(2)波を以て「ダブル・トップ」を形成し、そこから第(3)波の下落に入るでしょう。第(3)波によりナスダック100は、4月安値16,542を大きく下回るでしょう。

オルタナティブ・カウントは、4月安値からの上昇は第(5)波というもので─前の波に比べ第(4)波が大きすぎる点に違和感はありますが─ナスダックは高値を更新することが予想されます。それを以て強気相場は終了し、調整局面を迎えるでしょう。

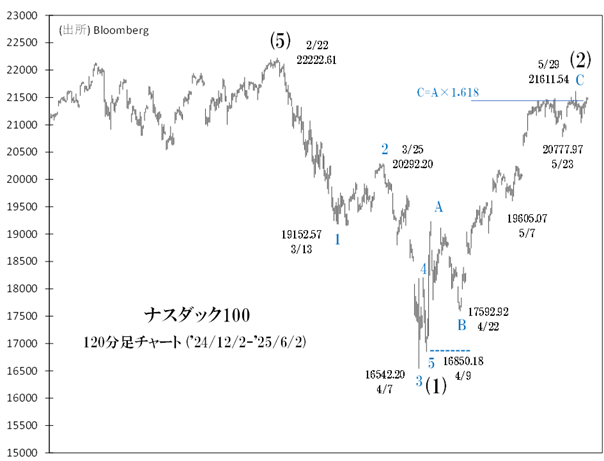

【ナスダック100 時間足 エリオット波動分析】

16,850(4/9安値)からは第(2)波リバウンドが進行中とみられ─第(1)波の下落トレンドにおいて第5波は短縮されました─そのパターンはジグザグ(A-B-C)です。17,592(4/22安値)からの上昇はC波に当たります。

21,611(5/29高値)が第(2)波の終点となるかに注目しています。[20,915](5/23終値)を下回ると5月23日のマドが埋められることになり、第(3)波入りの最初のトリガーが発動します。

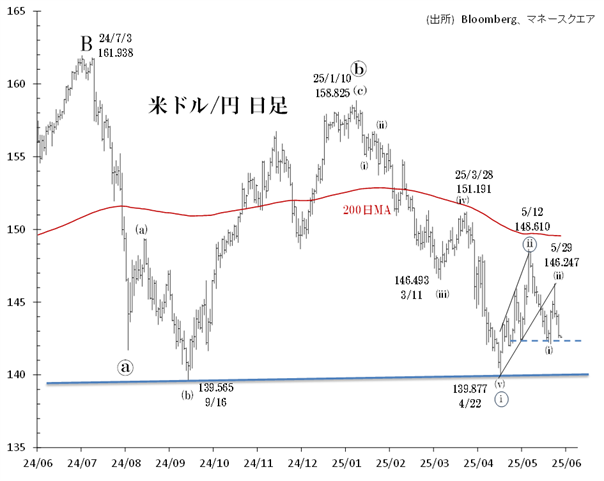

[米ドル/円]

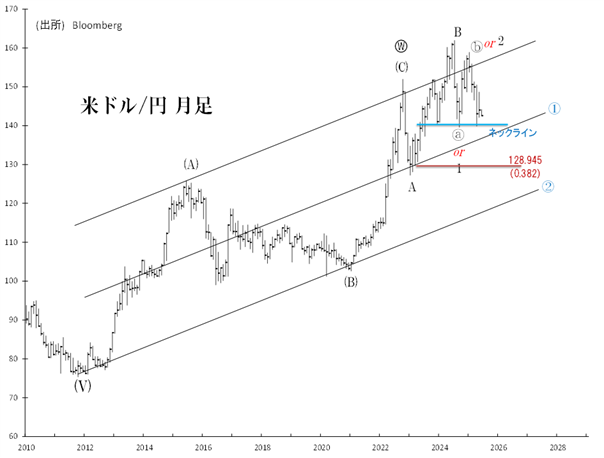

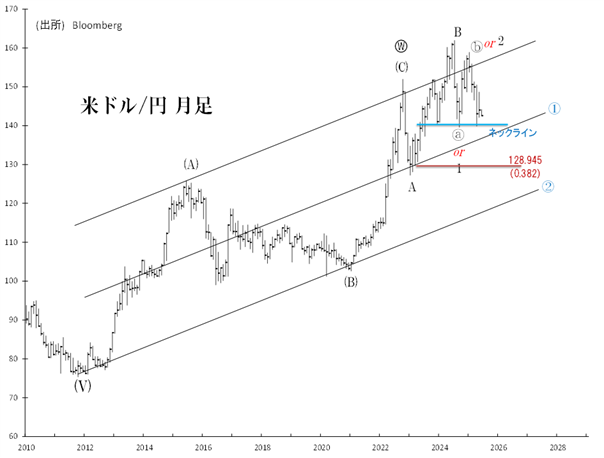

【月足・エリオット波動分析】

151.899円(22/10/21)からⓍ波「円高局面」が進行中です。このⓍ波により米ドル/円(ドル/円)は、2028年4月頃までレンジ相場を形成する、というのが基本シナリオ。24年7月の161.938円は、15年6月・125.860円から9年目に付けた「8年サイクル高値」とみられます。

22年10月以来のⓍ波が描くパターンとして大きくは、➀[ランニング・トライアングル]、➁[エクスパンディッド・フラット]、これら二通りの可能性があります。

➀の場合、現行C波はA波安値(127.158円)を下回りません。C波は三波で構成され、まずは2011年からの上昇チャネルのセンターライン➀136.935円(6月)がサポートレベルとみられます。

もっとも139円処を下抜くとヘッド・アンド・ショルダーズ型の天井パターンから明確に下放れ始め─上述したセンターラインで底入れせずに─フィボナッチ・サポートの[128.945円]を試すと思われます。

➁の場合は、現行C波(五波構成)はチャネル下限(➁)を目指すような、より大きなドル安・円高が見込まれます。➁の水準は117.310円(6月)です。

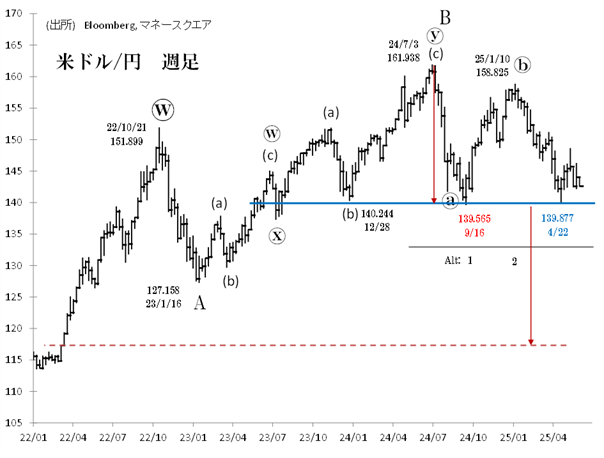

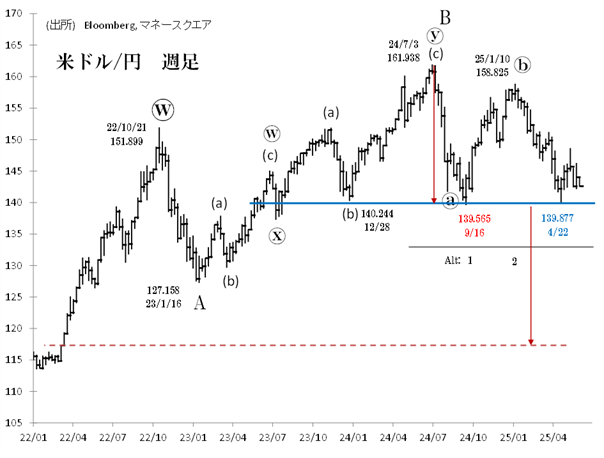

【週足 エリオット波動分析】

161.938円(24/7/3)からはC波によるドル安・円高トレンドです。C波は(先ずは)三波構成(ⓐ-ⓑ-ⓒ)が想定され、158.825円(1/10)からⓒ波によるドル安・円高が進行中とみられます。

今年1月からのドル安・円高を第3波とカウントすることもできます。このサブシナリオによれば、先々1ドル=120円試しも視野に入ります。

139.877円(4/22)からのリバウンドは終わったとみられます。そうであれば、139円処のネックラインを近々ブレイクするでしょう。

ネックラインをブレイク後、最初のターゲットは136.935円近辺(既述)、その次は128.945円(同)です。

ヘッド・アンド・ショルダーズの垂直目標値からは、いずれ1ドル=120円割れの可能性もみえています。

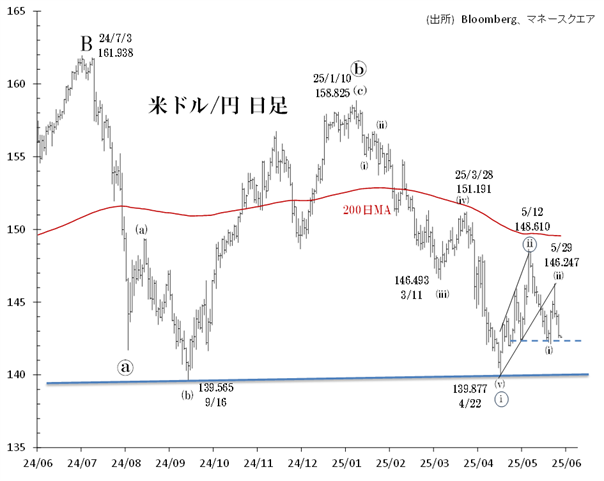

【日足 エリオット波動分析】

148.610円(5/12)から、マルiii波によるドル安円高が進行中とみられます。マルiii波はミヌエット級の5つ波に分波します。

マルiii波中第(ii)波のリバウンドは146.247円(5/29)で終わり、マルiii波中第(iii)波によるドル安・円高が始まったとみられます(この見方は142.093円を割ると強化されます)。この波動カウントが正しければ、ドル/円は近々139.877円(4/22)を明確に下抜くでしょう。

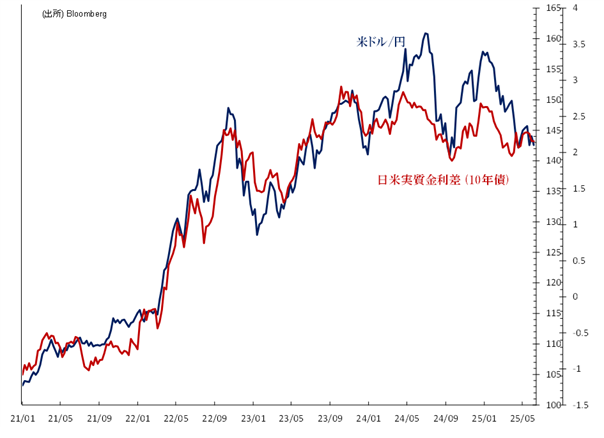

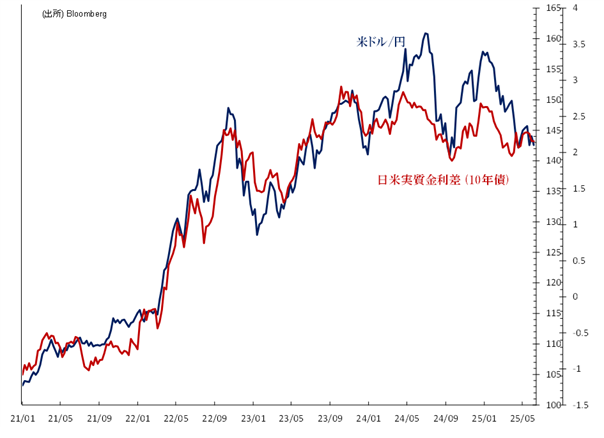

金利差からのドル/円推計値

足元、日米実質金利差からのドル/円推計値は[145.471円]です。

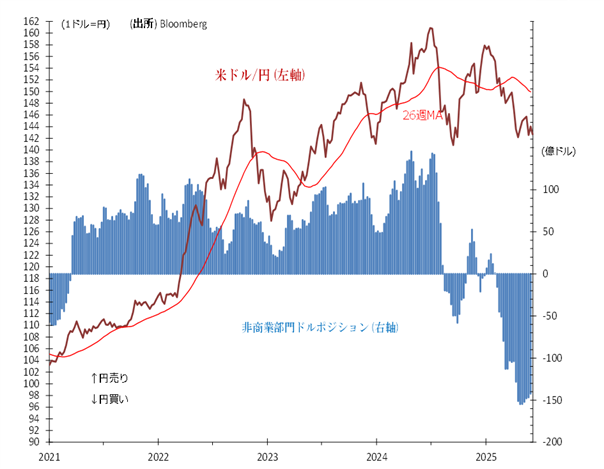

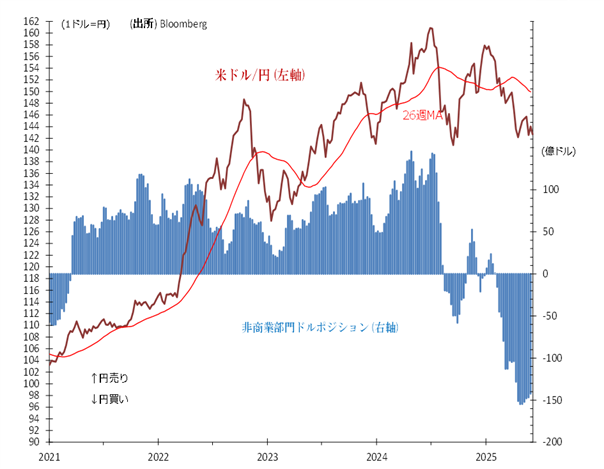

投機筋の円買い持ち高が4週続けて縮小(2025年5月27日時点)

IMM通貨先物市場で投機筋(非商業部門)の円買い持ち高は、前週の144.7億ドルから142.3億ドルへ4週続けて縮小しました。

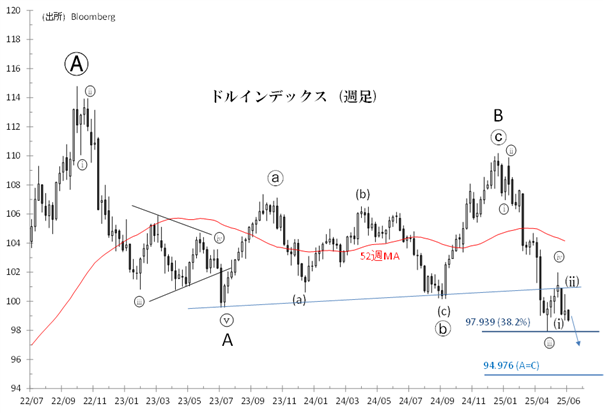

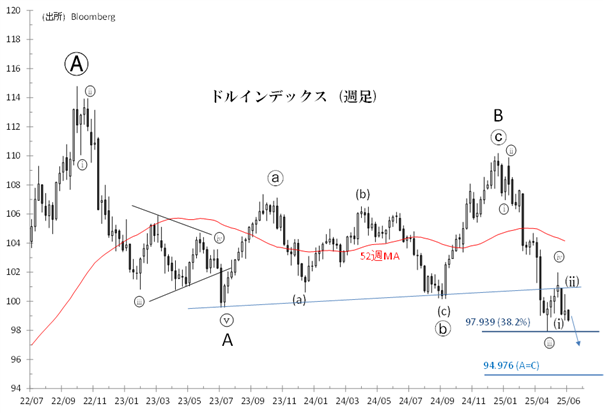

[ドルインデックス(ドル指数)]

【週足 エリオット波動分析】

101.977(5/12高値)からマルv波による下落が進行中とみられます。

マルv波はミヌエット級の五つ波[(i)~(v)]に分波し、98.694(5/26)からのドル高は、第(ii)波によるリバウンドとカウントされます。

第(ii)波は100.481(5/29高値)で終わり、第(iii)波によるドル安が始まったと思われます。この見方通りなら、第(iii)波は近々4月安値 [97.921]を下回り、[94.976](A波とC波が等しく下がる水準)を目指す流れになるでしょう。

一方4月からのマルiv波がまだ続いている、という解釈も現時点では残っています。マルiv波はトライアングルなど保ち合いパターンとなり、マルii波「ジグザグ」と異なるパターンを形成します(オルタネーション)。この場合、ドル指数は4月安値割れの手前で踏みとどまり、その後の数週間は横ばいの動きとなりそうです。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

☆こちらもオススメ

YouTube エリオットView 6月2日 [TOPIX再評価 「ドル離れ」が呼び水?]

[日経平均]

【当面の想定レンジ】 34,600~39,700円

[NYダウ・S&P500]

【当面の想定レンジ】 (NYダウ) 36,500~42,800ドル

(S&P500) 4600~6050

[ナスダック]

【当面の想定レンジ】 (ナスダック100) 17,600~22,000

(ナスダック総合) 15,700~19,900

[米ドル/円]

【当面の想定レンジ】 130.000~145.000円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 95.000~102.000

[日経平均]

【週足 エリオット波動分析】

日経平均は、重要サポートとしての200週MAを上回って推移しています。同MAを今後も維持する限り、プライマリー上昇➂波は依然継続中とみられます。

日経平均は、インターミディエイト級第(5)波の上昇を展開中とみられます。そして第(5)波は、20年3月コロナショック底(16358.19円)からのラリー中「最後の上昇」に相当します。

順当にいけば、第(5)波は24年7月高値(42,426.77円)を上抜き史上最高値を更新するでしょう。

引き続き➀旺盛な自社株買い、➁米ドル離れ・円高傾向を受けての海外マネー流入(5月第4週まで、海外投資家は現物株を8週連続で買い越しました)、さらに6月末にかけて10兆円規模で支払われる見込みの➂配当の再投資、これら需給要因が第(5)波を支える展開が期待されます。

先週、注目のドル建てTOPIXは一時19.51ドルと35年半ぶり高値を付けました。89年12月高値(20.18ドル)も視野に入り、そんな日本株の強さは長らく傍観していた海外投資家の日本株見直し機運を高めるきっかけとなりそうです。

【日足・時間足 エリオット波動分析】

[TOPIX]

足元、年初来高値2821.90(3/26)を試す局面を迎えています(5月30日に一時2814へ上昇)。年初来高値を更新すると、いよいよ24年7月の過去最高値(2946.60)試しが視野に入ります。

[日経平均]

5月29日高値38,454円は、5月13日高値38,494円に僅かに足りず、ミニダブル・トップとなりました。足元の下げは「フラット」中c波とみられます。短期的には36,855円(5/22安値)付近へ下押し、ミヌエット級第(iv)波を完成するでしょう。その後は第(v)波が始まり、それは38,494円を上抜き4万円レベルを試すと思われます。

[予想PER別の日経平均水準]

6月2日の日経平均予想PERは15.57倍・予想EPSは2406円。

過去最高のEPSは2564円(2/13)です。

[NYダウ・S&P500]

【NYダウ日足 エリオット波動分析】

36,611ドル(4/7安値)からは第(2)波によるリバウンドに当たります。

5月19日高値(42,842ドル)は、第(1)波中レッサーディグリー第4波高値[42,821ドル](3/26)に合致し、第(2)波が終わるのに理想的な水準を満たしています。

5月下旬以降では200日MAを上値とするもみ合い展開が続いていますが、41,354ドル(5/23安値)を下抜くと弱気トリガー。第(3)波下げトレンド入りの可能性が一段と強化されます。

引き続き上値試しが続くなら、24年高値からの下げに対する76.4%-78.6%戻り[43,076ドル-43,262ドル] がメドになります。

【S&P500日足 エリオット波動分析】

(プリファード(優先)・カウント)

4910(4/8安値)からの第(2)波は5968(5/19高値)を以て終了し、既に第(3)波下落が始まった可能性があります。

今のところ200日MAによるサポートを受けていますが、5767(5/23安値)を終値で下抜くと、トレンド変調を示唆します。来る第(3)波の下落スケールは、第(1)波と同程度(1293ポイント)か、(順当なら)より大きなダイナミックなものになるでしょう。

(オルタナティブ・カウント)

2020年底からの五波構成中、今年1月からは第4波の調整局面です。

第2波(21年末~22年10月)が「ダブル・ジグザグ」だったことから、第4波は「トライアングル」「フラット」など複雑な保ち合い構造になるでしょう(オルタネーション)。

試みに「トライアングル」を想定すると、4月からの上昇はパターン中ⓑ波です。まもなくⓒ波の下げに入りますが、それはⓑ波上昇分の60%~70%を打ち消すでしょう。

ダウ輸送株平均

ダウ工業株平均と相互比較されることの多い輸送株平均は、21年11月に過去最高値(18,246ドル)を付けました。そこから3年後の24年11月に17,845ドルまで上昇しましたが、それは長期二番天井になり、今年4月安値(12,470ドル)まで30%の大幅下落を演じました。

今年4月までの下落トレンドは5つの波動で構成されており、3波構成によるリバウンドの後に、新たな下落トレンドが続くことが示唆されています。

ちなみに4月からのリバウンドは15,189ドル(5/16高値)を以て終わった可能性があります。それはレッサーディグリー第4波高値水準に近い上、4月までの下落の半値戻り(15,158ドル)に合致しています。

そうであればダウ輸送株平均は、5波構成による下落トレンドに入っており、いずれ4月安値を下回ることが予想されます。

[ナスダック]

【ナスダック100 週足 エリオット波動分析】

ナスダック100は25年1月高値(22,222)以来、サイクル級の調整局面にあるとみられます。

ナスダック100・総合指数はほぼ「全値戻り」となっています。これら二つの指数は近いうちに、1月高値と現行の第(2)波を以て「ダブル・トップ」を形成し、そこから第(3)波の下落に入るでしょう。第(3)波によりナスダック100は、4月安値16,542を大きく下回るでしょう。

オルタナティブ・カウントは、4月安値からの上昇は第(5)波というもので─前の波に比べ第(4)波が大きすぎる点に違和感はありますが─ナスダックは高値を更新することが予想されます。それを以て強気相場は終了し、調整局面を迎えるでしょう。

【ナスダック100 時間足 エリオット波動分析】

16,850(4/9安値)からは第(2)波リバウンドが進行中とみられ─第(1)波の下落トレンドにおいて第5波は短縮されました─そのパターンはジグザグ(A-B-C)です。17,592(4/22安値)からの上昇はC波に当たります。

21,611(5/29高値)が第(2)波の終点となるかに注目しています。[20,915](5/23終値)を下回ると5月23日のマドが埋められることになり、第(3)波入りの最初のトリガーが発動します。

[米ドル/円]

【月足・エリオット波動分析】

151.899円(22/10/21)からⓍ波「円高局面」が進行中です。このⓍ波により米ドル/円(ドル/円)は、2028年4月頃までレンジ相場を形成する、というのが基本シナリオ。24年7月の161.938円は、15年6月・125.860円から9年目に付けた「8年サイクル高値」とみられます。

22年10月以来のⓍ波が描くパターンとして大きくは、➀[ランニング・トライアングル]、➁[エクスパンディッド・フラット]、これら二通りの可能性があります。

➀の場合、現行C波はA波安値(127.158円)を下回りません。C波は三波で構成され、まずは2011年からの上昇チャネルのセンターライン➀136.935円(6月)がサポートレベルとみられます。

もっとも139円処を下抜くとヘッド・アンド・ショルダーズ型の天井パターンから明確に下放れ始め─上述したセンターラインで底入れせずに─フィボナッチ・サポートの[128.945円]を試すと思われます。

➁の場合は、現行C波(五波構成)はチャネル下限(➁)を目指すような、より大きなドル安・円高が見込まれます。➁の水準は117.310円(6月)です。

【週足 エリオット波動分析】

161.938円(24/7/3)からはC波によるドル安・円高トレンドです。C波は(先ずは)三波構成(ⓐ-ⓑ-ⓒ)が想定され、158.825円(1/10)からⓒ波によるドル安・円高が進行中とみられます。

今年1月からのドル安・円高を第3波とカウントすることもできます。このサブシナリオによれば、先々1ドル=120円試しも視野に入ります。

139.877円(4/22)からのリバウンドは終わったとみられます。そうであれば、139円処のネックラインを近々ブレイクするでしょう。

ネックラインをブレイク後、最初のターゲットは136.935円近辺(既述)、その次は128.945円(同)です。

ヘッド・アンド・ショルダーズの垂直目標値からは、いずれ1ドル=120円割れの可能性もみえています。

【日足 エリオット波動分析】

148.610円(5/12)から、マルiii波によるドル安円高が進行中とみられます。マルiii波はミヌエット級の5つ波に分波します。

マルiii波中第(ii)波のリバウンドは146.247円(5/29)で終わり、マルiii波中第(iii)波によるドル安・円高が始まったとみられます(この見方は142.093円を割ると強化されます)。この波動カウントが正しければ、ドル/円は近々139.877円(4/22)を明確に下抜くでしょう。

金利差からのドル/円推計値

足元、日米実質金利差からのドル/円推計値は[145.471円]です。

投機筋の円買い持ち高が4週続けて縮小(2025年5月27日時点)

IMM通貨先物市場で投機筋(非商業部門)の円買い持ち高は、前週の144.7億ドルから142.3億ドルへ4週続けて縮小しました。

[ドルインデックス(ドル指数)]

【週足 エリオット波動分析】

101.977(5/12高値)からマルv波による下落が進行中とみられます。

マルv波はミヌエット級の五つ波[(i)~(v)]に分波し、98.694(5/26)からのドル高は、第(ii)波によるリバウンドとカウントされます。

第(ii)波は100.481(5/29高値)で終わり、第(iii)波によるドル安が始まったと思われます。この見方通りなら、第(iii)波は近々4月安値 [97.921]を下回り、[94.976](A波とC波が等しく下がる水準)を目指す流れになるでしょう。

一方4月からのマルiv波がまだ続いている、という解釈も現時点では残っています。マルiv波はトライアングルなど保ち合いパターンとなり、マルii波「ジグザグ」と異なるパターンを形成します(オルタネーション)。この場合、ドル指数は4月安値割れの手前で踏みとどまり、その後の数週間は横ばいの動きとなりそうです。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

- 当レポートは、情報提供を目的としたものであり、特定の商品の推奨あるいは特定の取引の勧誘を目的としたものではありません。

- 当レポートに記載する相場見通しや売買戦略は、ファンダメンタルズ分析やテクニカル分析などを用いた執筆者個人の判断に基づくものであり、予告なく変更になる場合があります。また、相場の行方を保証するものではありません。お取引はご自身で判断いただきますようお願いいたします。

- 当レポートのデータ情報等は信頼できると思われる各種情報源から入手したものですが、当社はその正確性・安全性等を保証するものではありません。

- 相場の状況により、当社のレートとレポート内のレートが異なる場合があります。