エリオット波動・宮田レポート(短期アップデート) ※2月25日更新

2025/02/25 10:55

宮田レポート(短期アップデート)/250225_miyata.pdf

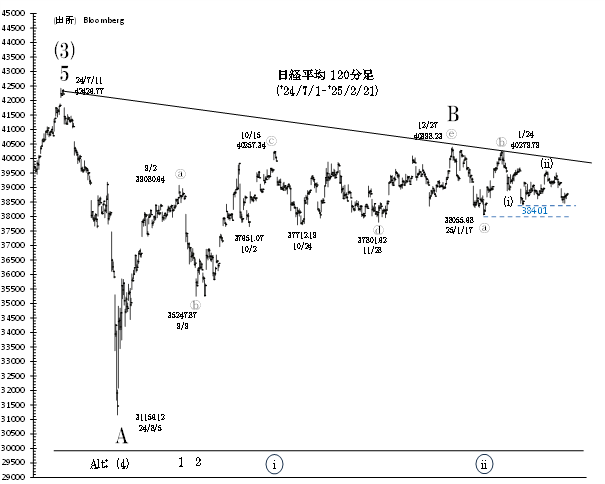

[日経平均]

【当面の想定レンジ】 35,000~42,000円

[NYダウ・S&P500]

【当面の想定レンジ】 (NYダウ) 38,000~45,000ドル

(S&P500) 5000~6200

[ナスダック]

【当面の想定レンジ】 18,000~20,200

[米ドル/円]

【当面の想定レンジ】 139.000~154.000円

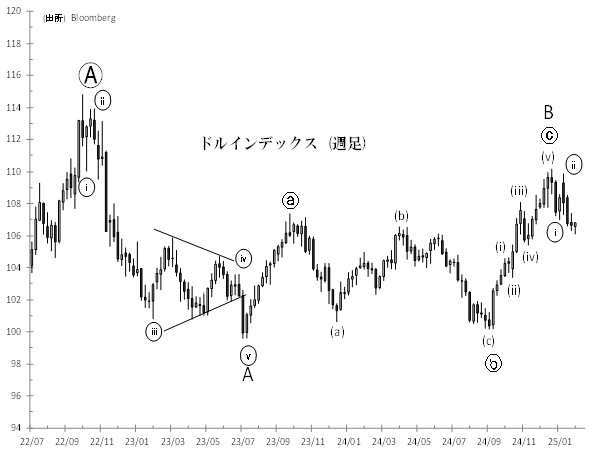

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 99.578~109.881

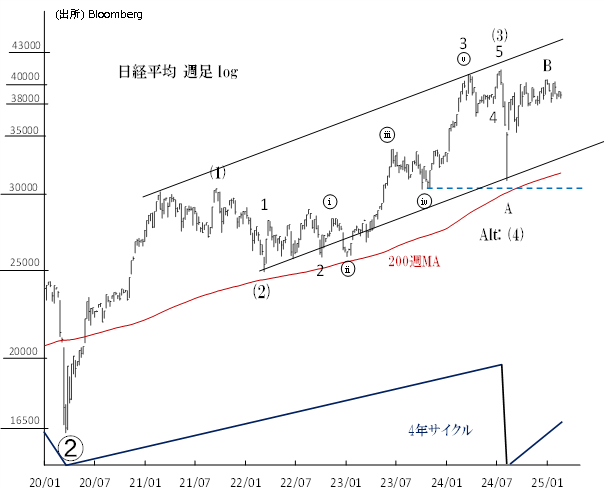

[日経平均]

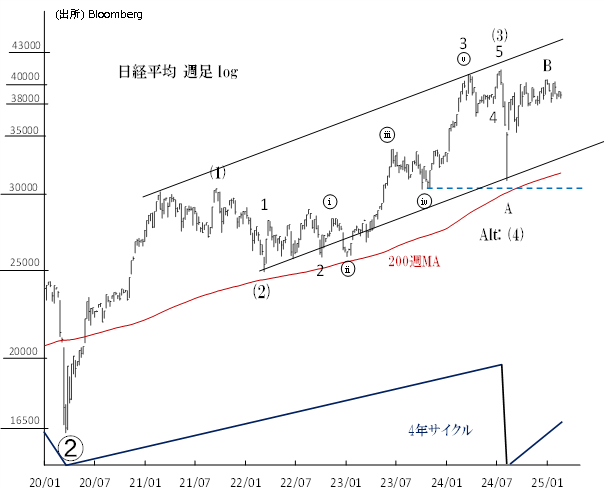

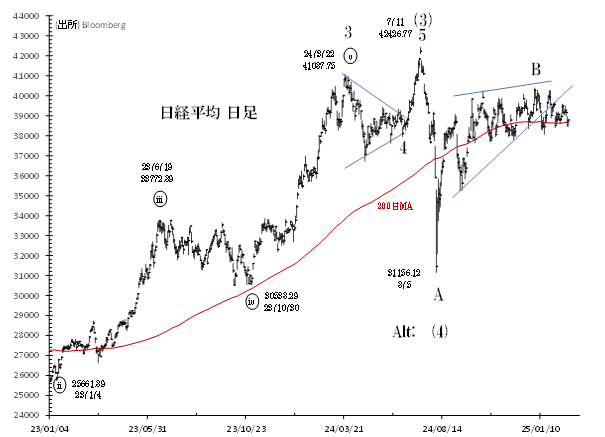

【週足 エリオット波動分析】

2025年に日経平均は、インターミディエイト級第(5)波の上昇によって最高値を更新するでしょう。そのターゲットは[4万3000円-4万5000円]です※。

この第(5)波上昇を以て、コロナショック底以来5年間にわたる強気相場(プライマリー第➂波)は完成し(『黄金の3年間』完結)、その後はプライマリー第➃波による停滞局面に移るでしょう。

24年7月以来のインターミディエイト級第(4)波の調整は続いているとみられます。

この見方によると、第(5)波上昇が始まる前に、日経平均は(4)-C波によって下押しし、24年8月底に次ぐ二番底を付けるでしょう。38,401円を割ると、C波による下げが鮮明になるでしょう(後述)。

※2025年の日経平均予想レンジは[3万5000円-4万5000円]です。

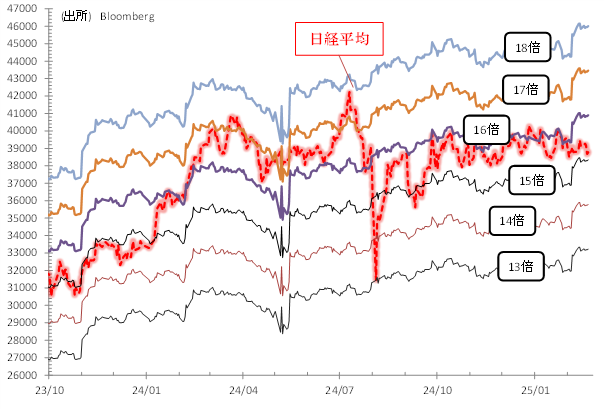

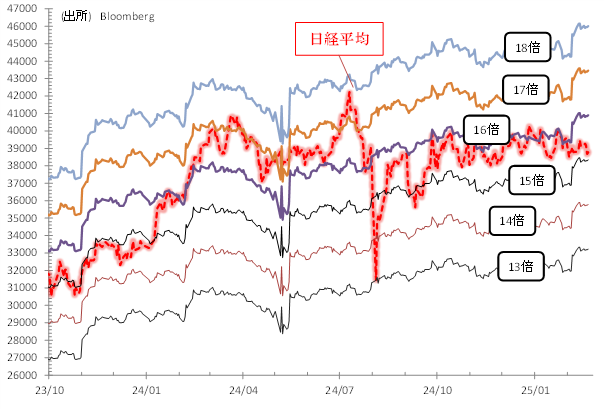

[予想PER別の日経平均水準]

2月21日の日経平均予想EPSは2556円。過去最高は2564円(2/13)です。

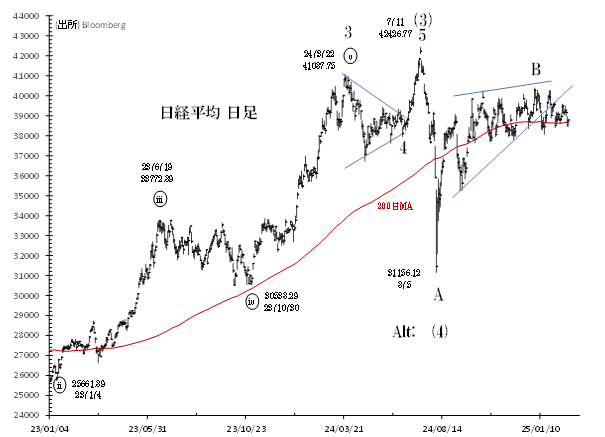

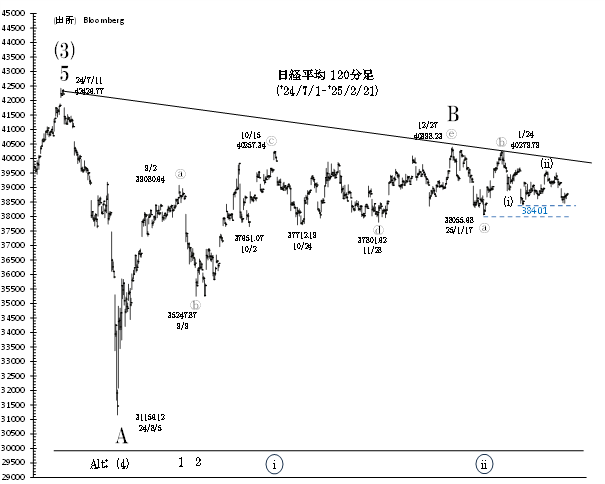

【時間足 エリオット波動分析】

40,398円(12/27高値)からは、第(4)波「シンメトリカル・トライアングル」(A-B-C-D-E)における、C波の下落に当たります。このC波によって、日経平均は24年8月底に次ぐ二番底を付ける、と見込まれます。

38,401円(2/3安値)を割ると弱気トリガーが発動されます─2月21日には一時38,456円まで下げています─そうなると日経平均の下落基調はさらに強まり、短期的にも38,055円(1/17安値)を試す展開になりそうです。

この38,055円という水準は、強弱感の分水嶺といえましょう。

24年10月初旬から今年1月まで日経平均の安値は切り上がってきました。この「安値切り上げ」基調は38,055円を下回ると途切れ、そうなると日経平均の下振れリスクはさらに高まるでしょう。

38,055円を下抜くとC波は下げ基調を一段と強め、3月中に24年9月安値の35,247円を下回ることもありそうです。

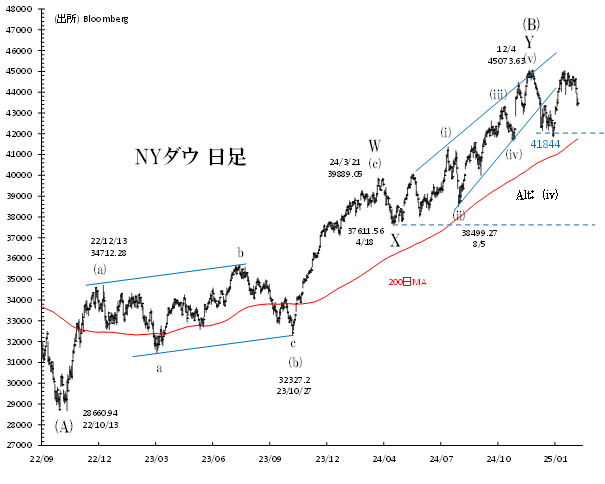

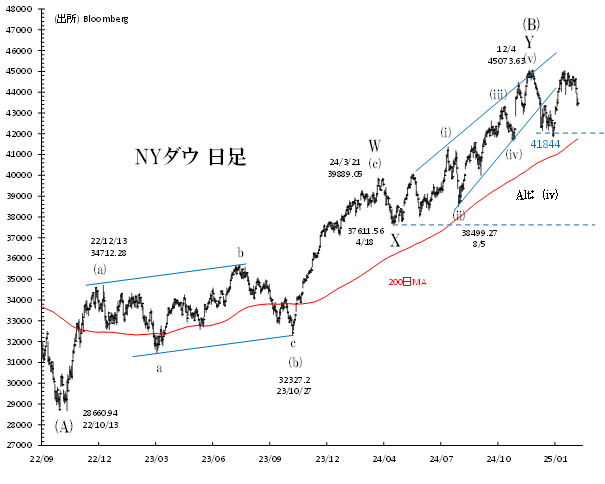

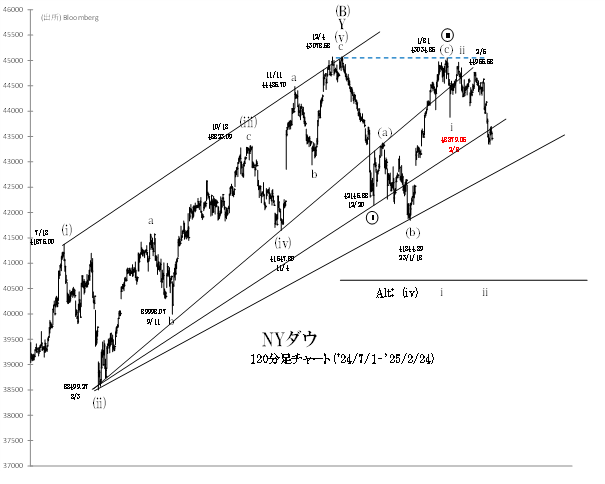

[NYダウ・S&P500]

【日足 エリオット波動分析】

NYダウは、22年10月安値(28,660ドル)以来の上昇(B)波を45,073ドル(12/4高値)で完成し、(C)波の下落局面に突入した可能性が高い、とみています。それは先々、22年10月以降で一度もなかった大きなスケールの調整に発展していくでしょう。

22年1月~10月の(A)波は22.4%下げました。(C)波はそれと同等か、あるいはより大きな下落スケールになると思われます。

今後数カ月内の下値ターゲットとして注目される水準は、24年4月安値(37,611ドル)です。これは[エンディング・ダイアゴナル]開始点の水準のことで、この時点におけるNYダウの高値からの下げ率は16.5%です。

(オルタナティブ・カウント)

41,844ドル(1/13安値)から第(ⅴ)波による上昇が進行中です。この見方によるとNYダウは今後、[45,244ドル]、[45,575ドル]、[46,456ドル]、などへ上昇する可能性があります。これら上値メドを達成後に調整局面が始まるでしょう。

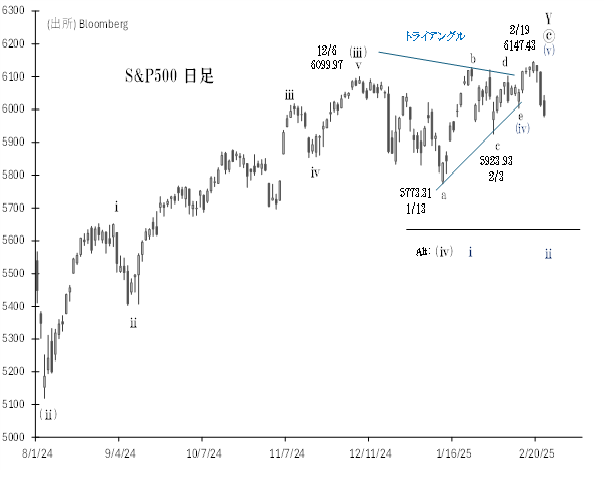

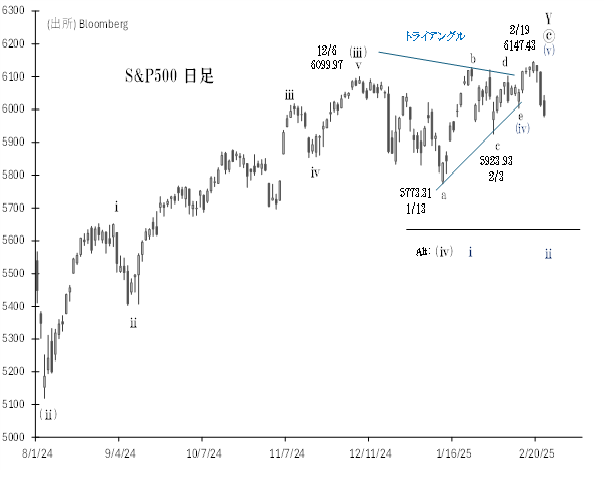

【S&P500日足 エリオット波動分析】

24年12月高値・6099からの第(iv)波「トライアングル」は6003(2/12安値)で完成し、そこからの上昇は第(v)波に位置付けられます。

2月24日には6003を下回りました。この動きにより、6147(2/19高値)を以て第(v)波は完了し、そこから調整が始まったとみられます。第(v)波の上昇幅自体は比較的小さいですが、長期的な上値レンジ[6145-6161]内に収まっており、この点は大いに注目に値します。

S&P500が調整に入ったとすると、当面それは、5923(2/3安値)、5773(1/13安値)などを順次試していくでしょう。最終的には22年10月以降で最大の調整に見舞われると思われます。

(オルタナティブ・カウント)

5773(1/13安値)以来の第(v)波は依然進行中です。

第(v)波のうち第ii波は「フラット」(Ⓐ-Ⓑ-Ⓒ)であり、足元の下げはⒸ波とみられます。Ⓒ波は5923

付近で下げ止まり、その後は(v)-iii波による上昇となり、それは6147を上回ることになります。この見方は5773を維持する限り有効です。

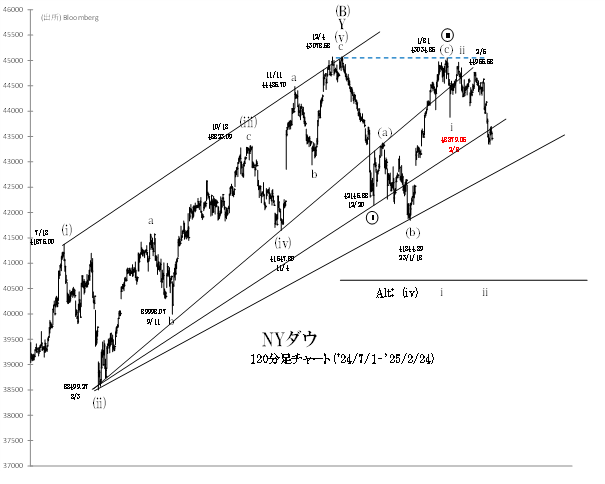

【時間足 エリオット波動分析】

45,054ドル(1/31高値)からマルiii波による下落が進行中と思われます。

当面の節目は4万3000ドル。この付近に、フィボナッチからのサポートレベル・43,070ドル(1月からの上昇の61.8%押し)が控えます。終値ベースで4万3000ドルを下回ると、調整入りはより鮮明となり、次は41,844ドル(1/13安値)への下値試しとなりそうです。

(オルタナティブ・カウント)

41,844ドル(1/13安値)から第(v)波による上昇が進行中です。第(v)波-第i波を45,054ドル(1/31高値)で終え、足元は第ii波の調整にあります(第ii波は4万3000ドルを維持するでしょう)。第ii波を終えるとNYダウは、第iii波の上昇により最高値を更新するでしょう。

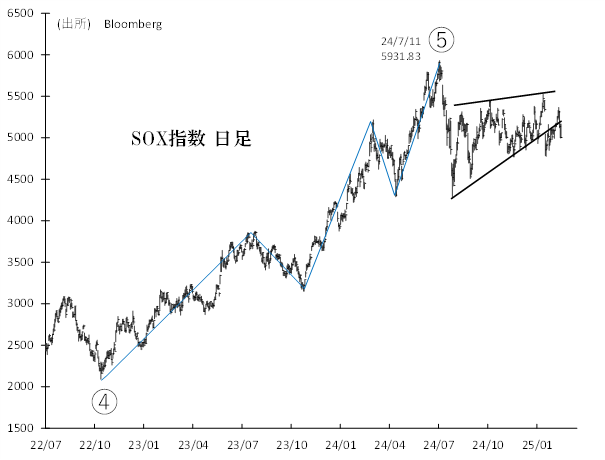

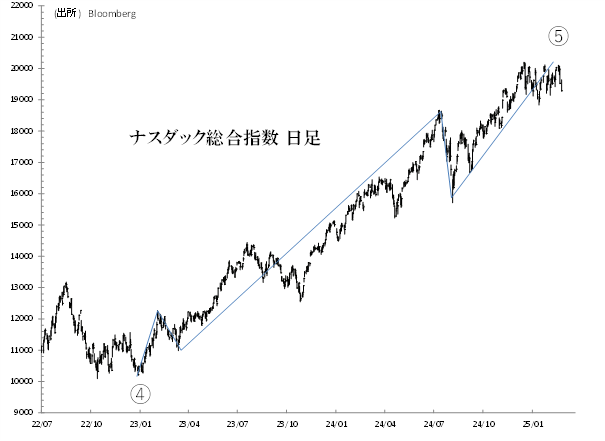

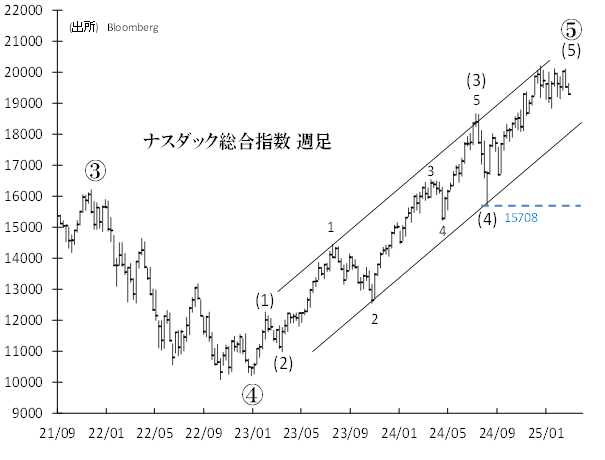

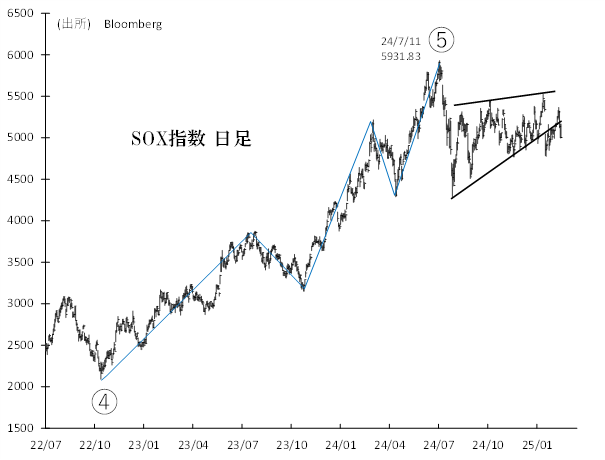

[ナスダック]

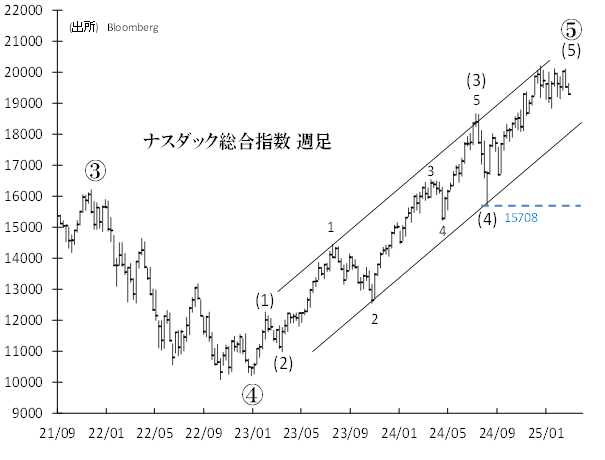

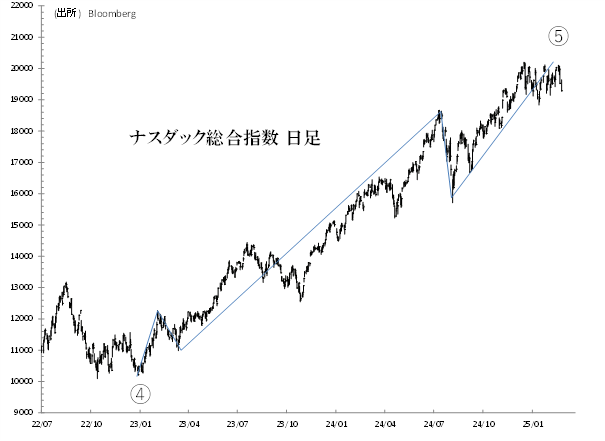

【ナスダック総合指数 週足 エリオット波動分析】

ナスダック100は史上最高値を2月19日に更新していますが、その一方、ナスダック総合指数(以下、ナスダック)は24年12月16日の最高値をいまだに更新できていません。両者間の「未確認」は時間の経過とともに一段と鮮明となっており、重要な天井を付けたとの見方が強化されています。

ナスダックは、22年12月安値(10,207)以来のプライマリー級第➄波を完了し、サイクル級の調整に入ったかもしれません。

ひとたびサイクル級の調整に入れば、調整規模は大きく、期間は長くなることが想定されます。この場合、ナスダックは当面、24年8月安値[15,708]へ下値試しとなる可能性があります。

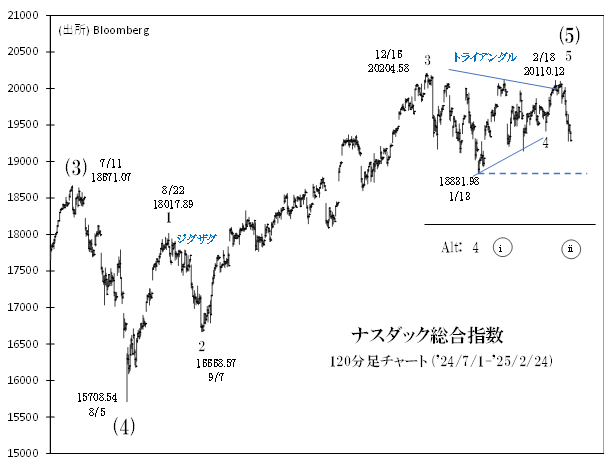

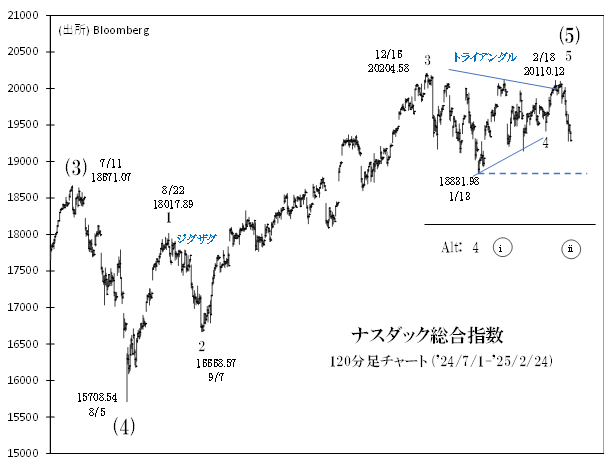

【時間足 エリオット波動分析】

20,110(2/18高値)を以て第5波による上昇は完了し─それは最高値に未達の『短縮された第5波(truncated fifth wave)』だったようです─本格的な調整に入った可能性があります。

この見方は18,831(1/13安値)を下抜くと一段と強化されます。そうなればナスダックは当面、フィボナッチ比率によるサポートレンジ[18,487-17,426]を試すでしょう。

ただし18,831を維持する限り、第5波の上昇が継続している可能性は残されます。

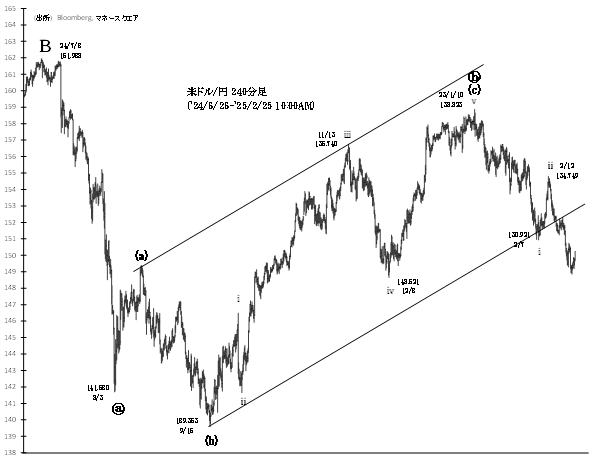

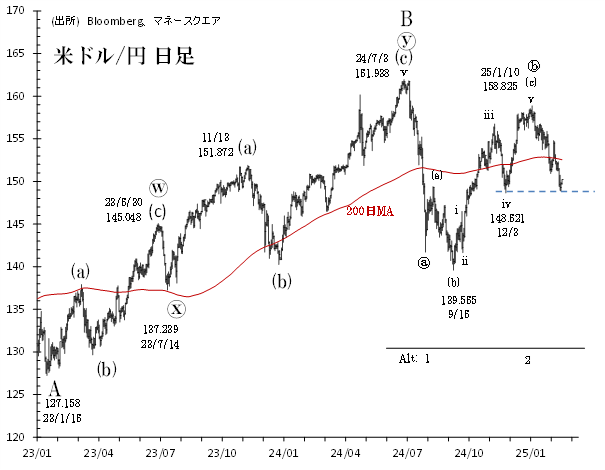

[米ドル/円]

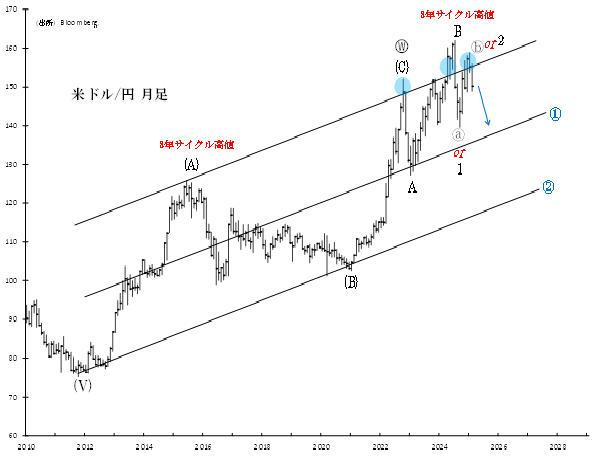

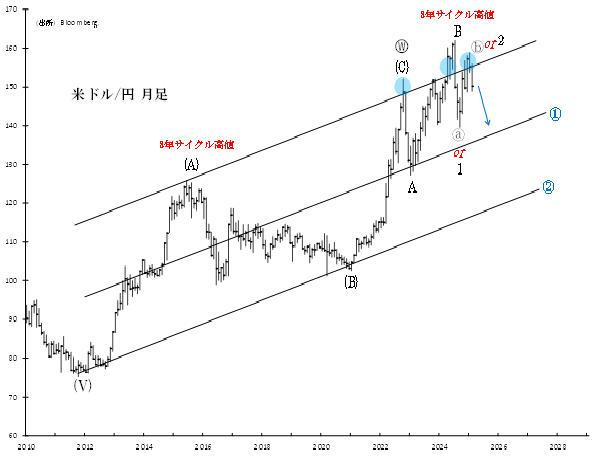

【月足・エリオット波動分析】

151.899円(22/10/21)からⓍ波「円高局面」が進行中です。このⓍ波により米ドル/円(ドル/円)は、2028年4月頃までレンジ相場を形成する、というのが基本シナリオ。なお24年7月の161.938円は、15年6月・125.860円から9年目に付けた「8年サイクル高値」とみられます。

22年10月以来のⓍ波が描くパターンとして大きくは、➀[ランニング・トライアングル]、➁[エクスパンディッド・フラット]、これら二通りの可能性があります。

➀の場合、現行C波はA波安値(127.158円)を下回りません。C波は三波で構成され、2011年からの上昇チャネルのセンターライン(➀)が強いサポートになるでしょう。

➀の水準は136.165円(3月)に位置します。

➁の場合は、現行C波(五波構成)はチャネル下限(➁)を目指すような、より大きなドル安・円高が見込まれます。➁の水準は116.540円(3月)です。

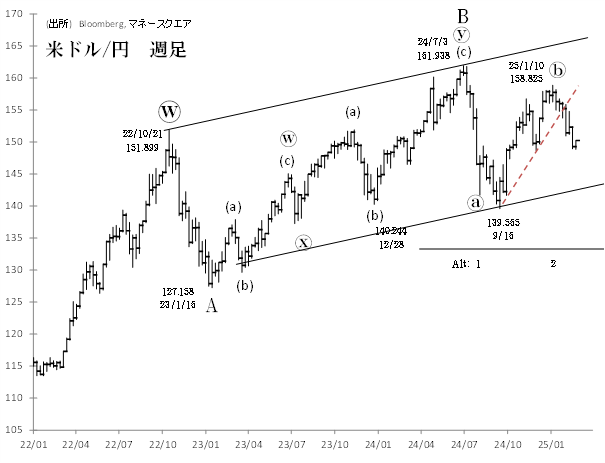

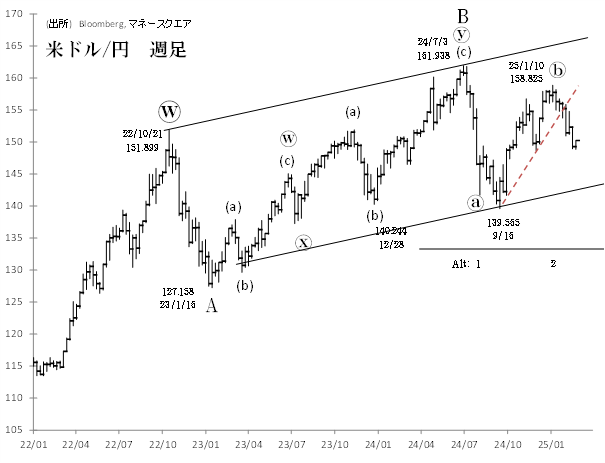

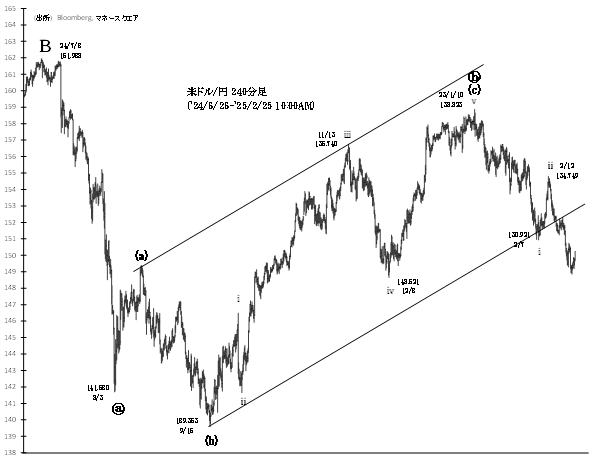

【週足 エリオット波動分析】

161.938円(7/3)からはC波によるドル安・円高トレンドです。月足分析で記したB波[トライアングル]仮説によれば、C波は三波構成(ⓐ-ⓑ-ⓒ)になります。

先週足は一目均衡表(週足ベース)の雲から明確に下放れています。週足が雲を下回るのは24年9月下旬以来初めてであり、中期的な円高トレンド入りが示唆されています。

158.825円(1/10)からはⓒ波によるドル安・円高が進行中、とみられます。

ドル/円は今後数カ月内に、24年9月の139.565円を下抜くでしょう。その際は以下の水準がⓒ波ターゲットとして注目できます。

[138.517円]…ⓐ波とⓒ波が等しく下がる水準

[136.452円]…24年7月から9月までドル/円下落幅と、今年1月からのドル/円下落幅が等しい

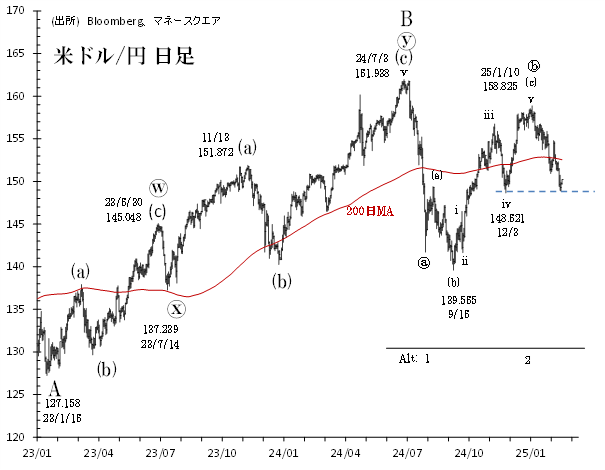

【日足 エリオット波動分析】

足元水準は148.621円(12/3)に接近しており、目先的にはドル/円買い戻しの動きが起こりやすいところです。

もっとも、趨勢としてのドル安・円高は今後も続くとみられます。遠からずドル/円は148.621円を下抜き、さらには[146.922円] (9月からのドル/円上昇の61.8%戻り)も打診することになるでしょう。

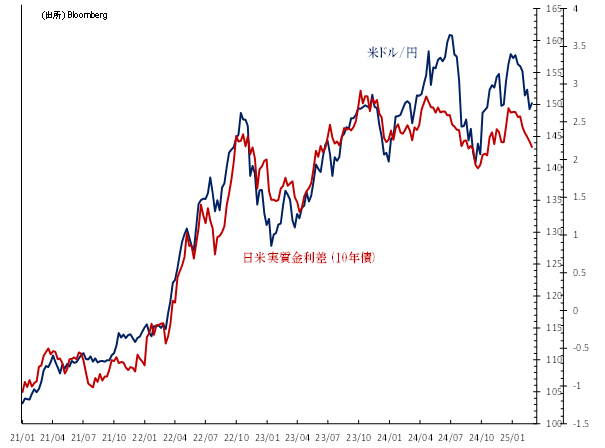

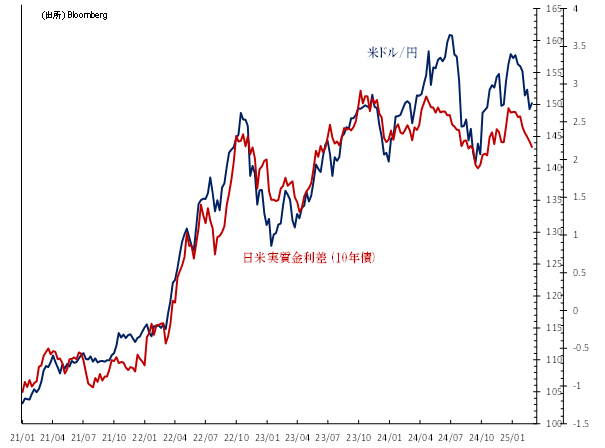

金利差からのドル/円推計値

足元、日米実質金利差からのドル/円推計値は[145.584円]です。

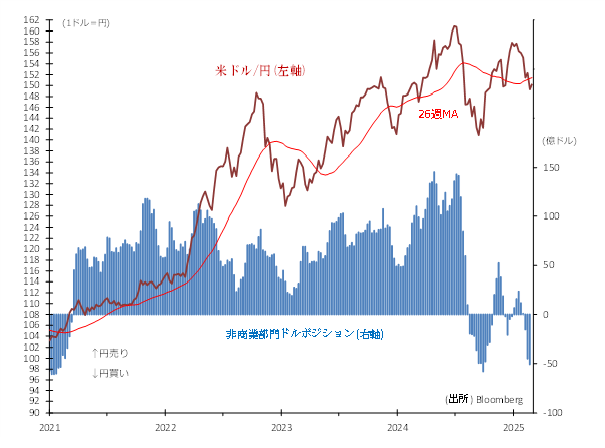

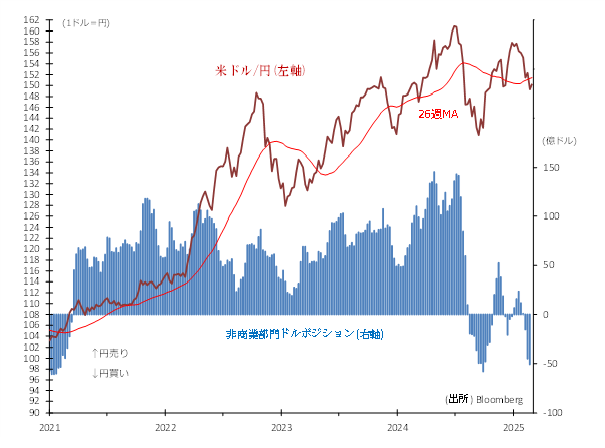

投機筋の円買い持ち高は3週連続増加(2025年2月18日時点)

IMM通貨先物市場で、投機筋(非商業部門)の円買い持ち高は、前週の44.8億ドルから50.7億ドルへ増えました。円買い持ち高の増加は3週連続です。

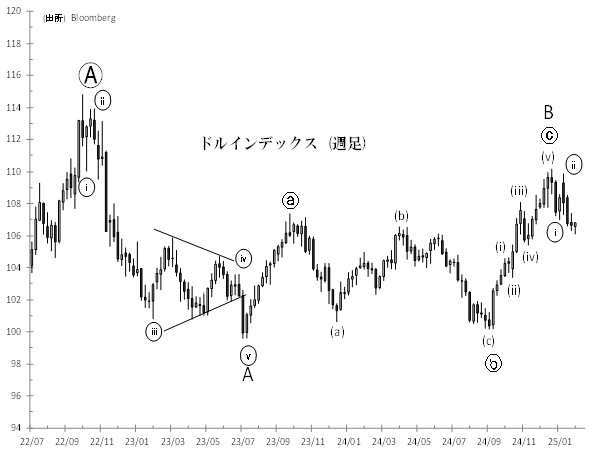

[ドルインデックス(ドル指数)]

【週足 エリオット波動分析】

110.176(1/13高値)からのドル安は、C波に位置付けられます。

109.881(2/3高値)からC-マルiii波によるドル安が進行中です。既にB波-ⓒ波の38.2%押し[106.349]を達成し、目先的には下げ一服もありそうです。

もっとも、ドル指数の下値試しは今後も続き、次は24年12月6日安値の[105.420]を試すでしょう。

22年9月~23年7月のA波において、ドルは10カ月で13.2%減価しました。このA波の期間と下落率は、C波を考える上で参考になります。

筆者はドル指数が今年中に、23年安値[99.578]を大きく下回る可能性をみています。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

[日経平均]

【当面の想定レンジ】 35,000~42,000円

[NYダウ・S&P500]

【当面の想定レンジ】 (NYダウ) 38,000~45,000ドル

(S&P500) 5000~6200

[ナスダック]

【当面の想定レンジ】 18,000~20,200

[米ドル/円]

【当面の想定レンジ】 139.000~154.000円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 99.578~109.881

[日経平均]

【週足 エリオット波動分析】

2025年に日経平均は、インターミディエイト級第(5)波の上昇によって最高値を更新するでしょう。そのターゲットは[4万3000円-4万5000円]です※。

この第(5)波上昇を以て、コロナショック底以来5年間にわたる強気相場(プライマリー第➂波)は完成し(『黄金の3年間』完結)、その後はプライマリー第➃波による停滞局面に移るでしょう。

24年7月以来のインターミディエイト級第(4)波の調整は続いているとみられます。

この見方によると、第(5)波上昇が始まる前に、日経平均は(4)-C波によって下押しし、24年8月底に次ぐ二番底を付けるでしょう。38,401円を割ると、C波による下げが鮮明になるでしょう(後述)。

※2025年の日経平均予想レンジは[3万5000円-4万5000円]です。

[予想PER別の日経平均水準]

2月21日の日経平均予想EPSは2556円。過去最高は2564円(2/13)です。

【時間足 エリオット波動分析】

40,398円(12/27高値)からは、第(4)波「シンメトリカル・トライアングル」(A-B-C-D-E)における、C波の下落に当たります。このC波によって、日経平均は24年8月底に次ぐ二番底を付ける、と見込まれます。

38,401円(2/3安値)を割ると弱気トリガーが発動されます─2月21日には一時38,456円まで下げています─そうなると日経平均の下落基調はさらに強まり、短期的にも38,055円(1/17安値)を試す展開になりそうです。

この38,055円という水準は、強弱感の分水嶺といえましょう。

24年10月初旬から今年1月まで日経平均の安値は切り上がってきました。この「安値切り上げ」基調は38,055円を下回ると途切れ、そうなると日経平均の下振れリスクはさらに高まるでしょう。

38,055円を下抜くとC波は下げ基調を一段と強め、3月中に24年9月安値の35,247円を下回ることもありそうです。

[NYダウ・S&P500]

【日足 エリオット波動分析】

NYダウは、22年10月安値(28,660ドル)以来の上昇(B)波を45,073ドル(12/4高値)で完成し、(C)波の下落局面に突入した可能性が高い、とみています。それは先々、22年10月以降で一度もなかった大きなスケールの調整に発展していくでしょう。

22年1月~10月の(A)波は22.4%下げました。(C)波はそれと同等か、あるいはより大きな下落スケールになると思われます。

今後数カ月内の下値ターゲットとして注目される水準は、24年4月安値(37,611ドル)です。これは[エンディング・ダイアゴナル]開始点の水準のことで、この時点におけるNYダウの高値からの下げ率は16.5%です。

(オルタナティブ・カウント)

41,844ドル(1/13安値)から第(ⅴ)波による上昇が進行中です。この見方によるとNYダウは今後、[45,244ドル]、[45,575ドル]、[46,456ドル]、などへ上昇する可能性があります。これら上値メドを達成後に調整局面が始まるでしょう。

【S&P500日足 エリオット波動分析】

24年12月高値・6099からの第(iv)波「トライアングル」は6003(2/12安値)で完成し、そこからの上昇は第(v)波に位置付けられます。

2月24日には6003を下回りました。この動きにより、6147(2/19高値)を以て第(v)波は完了し、そこから調整が始まったとみられます。第(v)波の上昇幅自体は比較的小さいですが、長期的な上値レンジ[6145-6161]内に収まっており、この点は大いに注目に値します。

S&P500が調整に入ったとすると、当面それは、5923(2/3安値)、5773(1/13安値)などを順次試していくでしょう。最終的には22年10月以降で最大の調整に見舞われると思われます。

(オルタナティブ・カウント)

5773(1/13安値)以来の第(v)波は依然進行中です。

第(v)波のうち第ii波は「フラット」(Ⓐ-Ⓑ-Ⓒ)であり、足元の下げはⒸ波とみられます。Ⓒ波は5923

付近で下げ止まり、その後は(v)-iii波による上昇となり、それは6147を上回ることになります。この見方は5773を維持する限り有効です。

【時間足 エリオット波動分析】

45,054ドル(1/31高値)からマルiii波による下落が進行中と思われます。

当面の節目は4万3000ドル。この付近に、フィボナッチからのサポートレベル・43,070ドル(1月からの上昇の61.8%押し)が控えます。終値ベースで4万3000ドルを下回ると、調整入りはより鮮明となり、次は41,844ドル(1/13安値)への下値試しとなりそうです。

(オルタナティブ・カウント)

41,844ドル(1/13安値)から第(v)波による上昇が進行中です。第(v)波-第i波を45,054ドル(1/31高値)で終え、足元は第ii波の調整にあります(第ii波は4万3000ドルを維持するでしょう)。第ii波を終えるとNYダウは、第iii波の上昇により最高値を更新するでしょう。

[ナスダック]

【ナスダック総合指数 週足 エリオット波動分析】

ナスダック100は史上最高値を2月19日に更新していますが、その一方、ナスダック総合指数(以下、ナスダック)は24年12月16日の最高値をいまだに更新できていません。両者間の「未確認」は時間の経過とともに一段と鮮明となっており、重要な天井を付けたとの見方が強化されています。

ナスダックは、22年12月安値(10,207)以来のプライマリー級第➄波を完了し、サイクル級の調整に入ったかもしれません。

ひとたびサイクル級の調整に入れば、調整規模は大きく、期間は長くなることが想定されます。この場合、ナスダックは当面、24年8月安値[15,708]へ下値試しとなる可能性があります。

【時間足 エリオット波動分析】

20,110(2/18高値)を以て第5波による上昇は完了し─それは最高値に未達の『短縮された第5波(truncated fifth wave)』だったようです─本格的な調整に入った可能性があります。

この見方は18,831(1/13安値)を下抜くと一段と強化されます。そうなればナスダックは当面、フィボナッチ比率によるサポートレンジ[18,487-17,426]を試すでしょう。

ただし18,831を維持する限り、第5波の上昇が継続している可能性は残されます。

[米ドル/円]

【月足・エリオット波動分析】

151.899円(22/10/21)からⓍ波「円高局面」が進行中です。このⓍ波により米ドル/円(ドル/円)は、2028年4月頃までレンジ相場を形成する、というのが基本シナリオ。なお24年7月の161.938円は、15年6月・125.860円から9年目に付けた「8年サイクル高値」とみられます。

22年10月以来のⓍ波が描くパターンとして大きくは、➀[ランニング・トライアングル]、➁[エクスパンディッド・フラット]、これら二通りの可能性があります。

➀の場合、現行C波はA波安値(127.158円)を下回りません。C波は三波で構成され、2011年からの上昇チャネルのセンターライン(➀)が強いサポートになるでしょう。

➀の水準は136.165円(3月)に位置します。

➁の場合は、現行C波(五波構成)はチャネル下限(➁)を目指すような、より大きなドル安・円高が見込まれます。➁の水準は116.540円(3月)です。

【週足 エリオット波動分析】

161.938円(7/3)からはC波によるドル安・円高トレンドです。月足分析で記したB波[トライアングル]仮説によれば、C波は三波構成(ⓐ-ⓑ-ⓒ)になります。

先週足は一目均衡表(週足ベース)の雲から明確に下放れています。週足が雲を下回るのは24年9月下旬以来初めてであり、中期的な円高トレンド入りが示唆されています。

158.825円(1/10)からはⓒ波によるドル安・円高が進行中、とみられます。

ドル/円は今後数カ月内に、24年9月の139.565円を下抜くでしょう。その際は以下の水準がⓒ波ターゲットとして注目できます。

[138.517円]…ⓐ波とⓒ波が等しく下がる水準

[136.452円]…24年7月から9月までドル/円下落幅と、今年1月からのドル/円下落幅が等しい

【日足 エリオット波動分析】

足元水準は148.621円(12/3)に接近しており、目先的にはドル/円買い戻しの動きが起こりやすいところです。

もっとも、趨勢としてのドル安・円高は今後も続くとみられます。遠からずドル/円は148.621円を下抜き、さらには[146.922円] (9月からのドル/円上昇の61.8%戻り)も打診することになるでしょう。

金利差からのドル/円推計値

足元、日米実質金利差からのドル/円推計値は[145.584円]です。

投機筋の円買い持ち高は3週連続増加(2025年2月18日時点)

IMM通貨先物市場で、投機筋(非商業部門)の円買い持ち高は、前週の44.8億ドルから50.7億ドルへ増えました。円買い持ち高の増加は3週連続です。

[ドルインデックス(ドル指数)]

【週足 エリオット波動分析】

110.176(1/13高値)からのドル安は、C波に位置付けられます。

109.881(2/3高値)からC-マルiii波によるドル安が進行中です。既にB波-ⓒ波の38.2%押し[106.349]を達成し、目先的には下げ一服もありそうです。

もっとも、ドル指数の下値試しは今後も続き、次は24年12月6日安値の[105.420]を試すでしょう。

22年9月~23年7月のA波において、ドルは10カ月で13.2%減価しました。このA波の期間と下落率は、C波を考える上で参考になります。

筆者はドル指数が今年中に、23年安値[99.578]を大きく下回る可能性をみています。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

- 当レポートは、情報提供を目的としたものであり、特定の商品の推奨あるいは特定の取引の勧誘を目的としたものではありません。

- 当レポートに記載する相場見通しや売買戦略は、ファンダメンタルズ分析やテクニカル分析などを用いた執筆者個人の判断に基づくものであり、予告なく変更になる場合があります。また、相場の行方を保証するものではありません。お取引はご自身で判断いただきますようお願いいたします。

- 当レポートのデータ情報等は信頼できると思われる各種情報源から入手したものですが、当社はその正確性・安全性等を保証するものではありません。

- 相場の状況により、当社のレートとレポート内のレートが異なる場合があります。