エリオット波動・宮田レポート(短期アップデート) ※1月10日更新

2025/01/10 11:12

宮田レポート_miyata.pdf

[日経平均]

【当面の想定レンジ】 34,000~42,000円

[NYダウ]

【当面の想定レンジ】 38,500~44,000ドル

[ナスダック]

【当面の想定レンジ】 18,000~20,200

[米ドル/円]

【当面の想定レンジ】 137.000~160.000円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 99.578~109.000

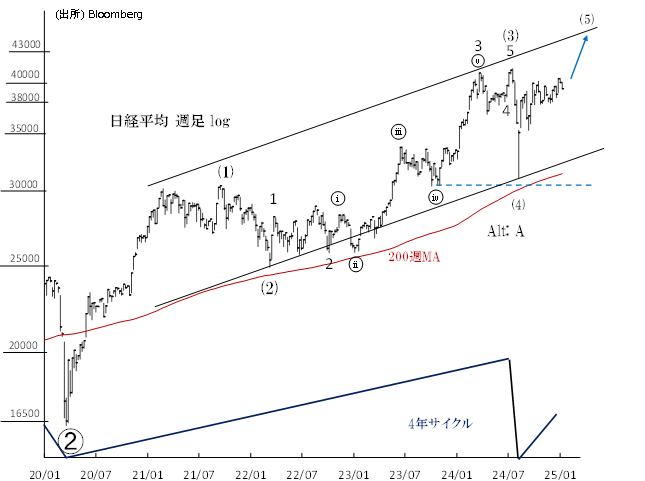

[日経平均]

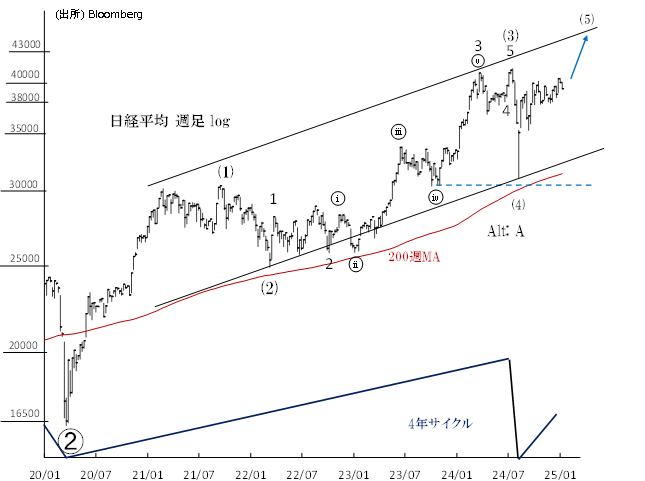

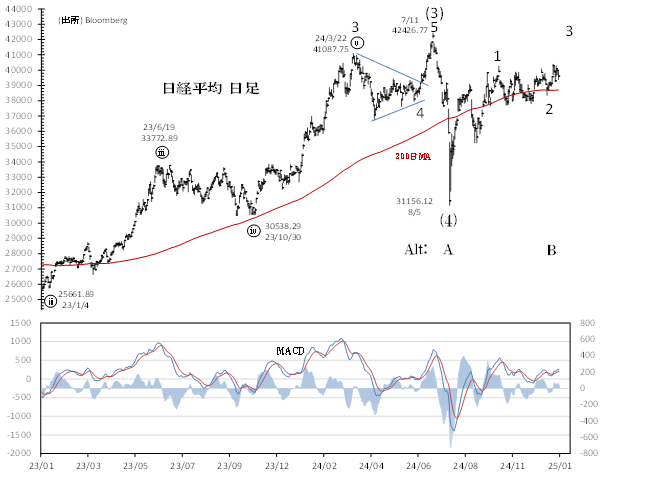

【週足 エリオット波動分析】

42,426円(7/11高値)以来の第(4)波(インターミディエイト級)は31,156円(8/5安値)を以て終わり、第(5)波の上昇が進行中かもしれません(いまだ決め手には乏しいですが)。

本日(1月10日)は、昨年7月11日高値からの6カ月信用期日です。昨年前半に高値を付け、低迷が続いていた国内半導体関連株などには、底入れ機運が高まりやすい時期です。

なお9月からこれまでのチョッピー(choppy)な波形は、第(5)波が「エンディング・ダイアゴナル」パターンになることを示唆しています。

日経平均は早ければ2月~3月にも42,426円を上抜き、最高値を更新するでしょう。第(5)波ターゲットは引き続き[4万3000円-4万5000円]です。

第(5)波上昇を以て、5年間にわたる強気相場(プライマリー第➂波)は完成し(『黄金の3年間』の完結)、以降はプライマリー第➃波による停滞局面に移るとみています。

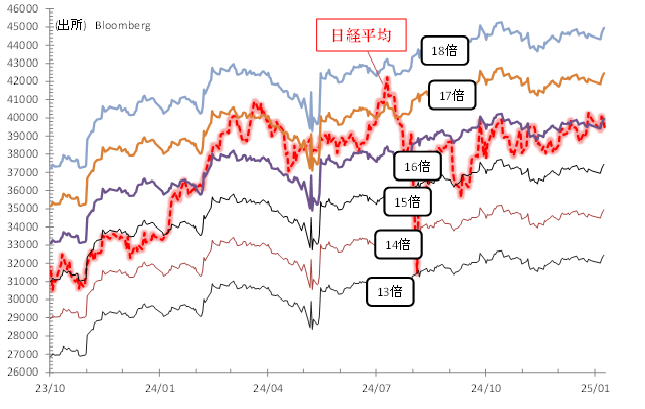

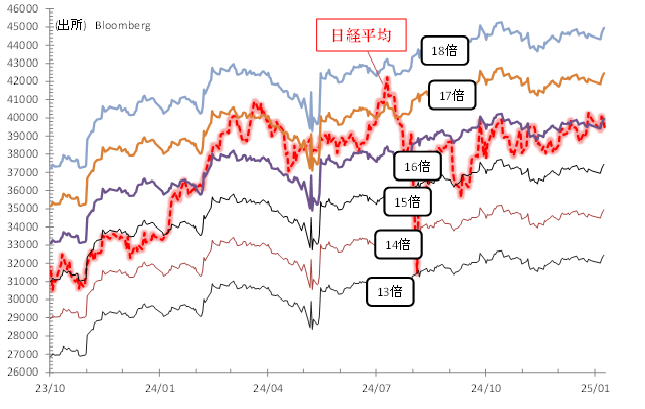

[予想PER別の日経平均水準]

日経平均予想EPSは1月9日時点で2497円。昨年10月5日に付けた過去最高値2514円に近づいています。高値更新なるか、今後の動向が大いに注目されます。

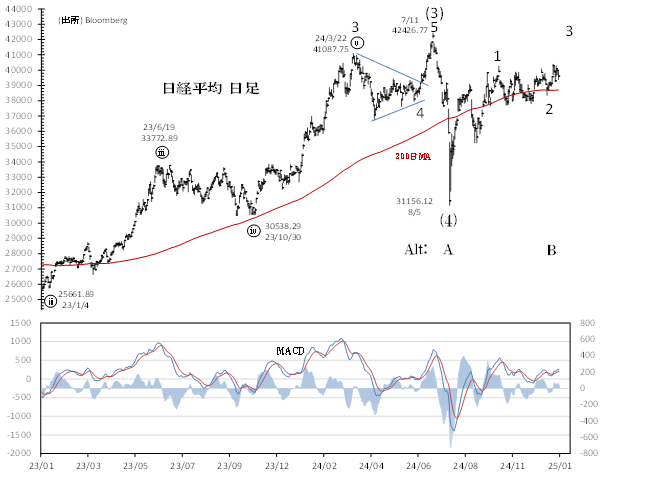

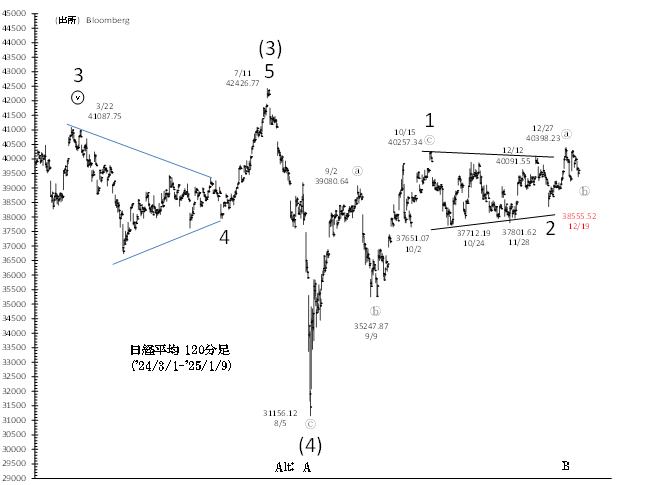

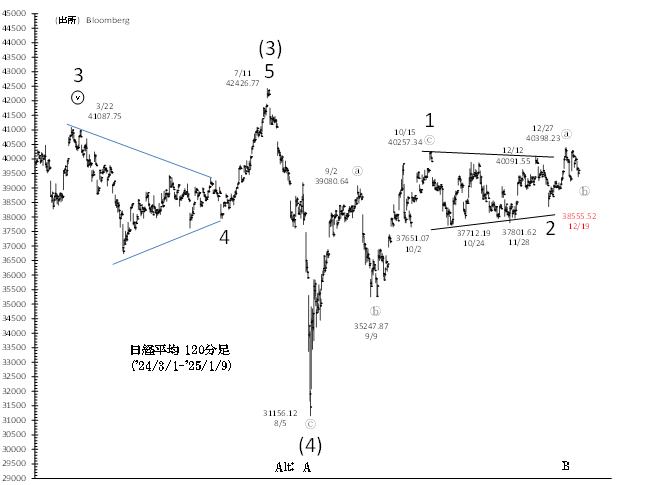

【時間足 エリオット波動分析】

31,156円(8/5安値)からは第(5)波による上昇であり、そのパターンは波の重複が目立つ「エンディング・ダイアゴナル」とみられます。

40,257円(24/10/15高値)を第1波高値、38,555円(12/19安値)を第2波安値、そこからは第3波による上昇とみることができます。第3波は三波構成(ⓐ-ⓑ-ⓒ)ですが、40,398円(12/27高値)からはⓑ波による下げとみられます。この波動カウントによれば、日経平均はまもなくⓒ波の上昇を開始し、40,398円(12/27高値)を上抜くでしょう。

ちなみに、この波動カウントは38,555円を下回らないことが最低条件です。38,555円を一時的にも下抜くと、昨年8月に次ぐ二番底を模索する展開となりそうです。

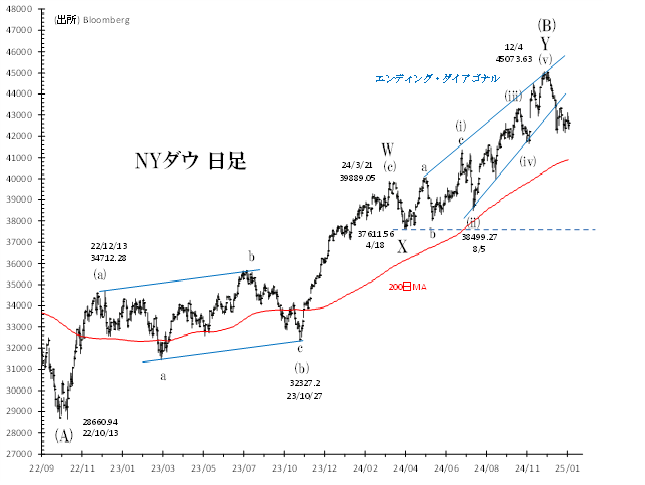

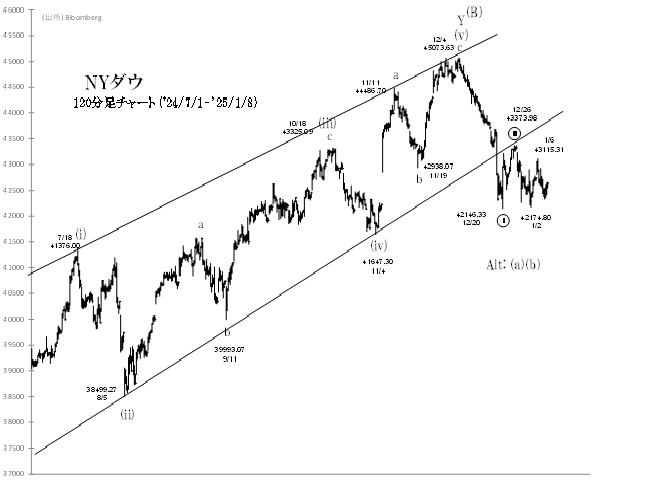

[NYダウ]

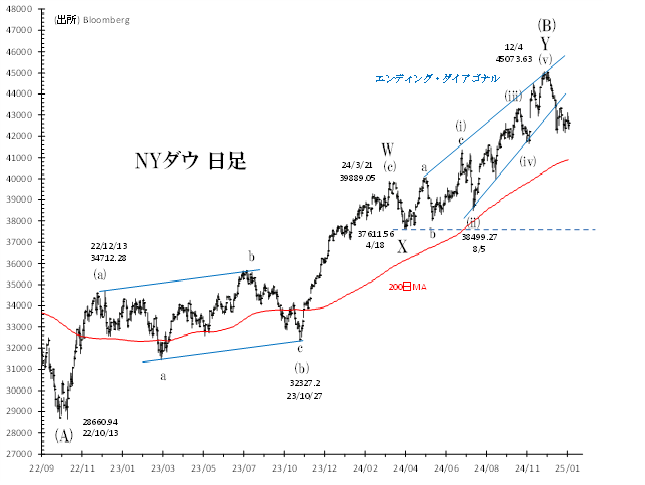

【日足 エリオット波動分析】

NYダウは、22年10月安値(28,660ドル)以来の上昇(B)波を45,073ドル(12/4高値)で完成し、(C)波の下落局面に突入した可能性が高い、とみています。それは先々、22年10月以降で一度もなかった大きなスケールの調整に発展していくでしょう。

22年1月~10月の(A)波は22.4%下げました。(C)波はそれと同等か、あるいはより大きな下落スケールになると思われます。

なお当面の下値ターゲットとして有力な水準は24年4月安値(37,611ドル)です。これは[エンディング・ダイアゴナル]開始点の水準です。ここまで下げた時点で、NYダウの高値からの下げ率は16.5%です。

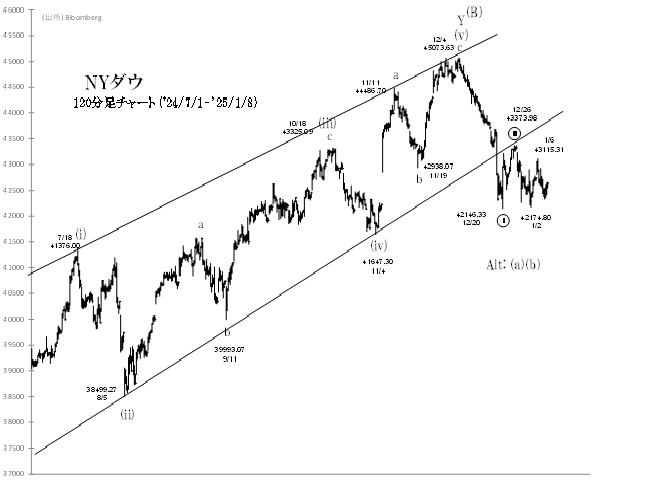

【時間足 エリオット波動分析】

24年12月4日高値・45,073ドルを起点とする、最初の下げ波動(マルi波)は、42,146ドル(24/12/20高値)で終わりました。マルi波の下げ幅は2927ドル、下げ率は6.49%でした。

マルii波によるリバウンドは、43,373ドル(12/26高値)で終わり、マルiii波の下降波が始まった可能性があります。この可能性は42,174ドル割れで高められ、短期的にも41,647ドル(24/11/4安値)を打診することでしょう。

一方、43,115ドル(1/6高値)を上抜くと、マルii波はまだ続いており、43,373ドルを試す展開となりそうです。

いずれにしても、ひとたびマルiii波がスタートすれば、その下落スケールはマルi波を凌駕するでしょう。1月20日から始まる「「トランプ政権2.0」は、株安という洗礼をいきなり受けるのかもしれません。

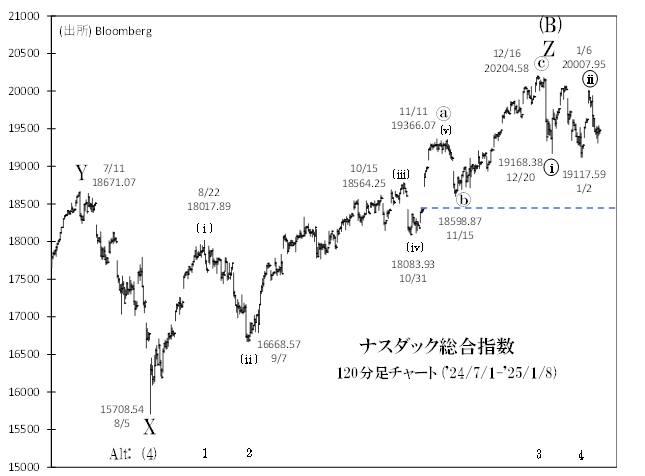

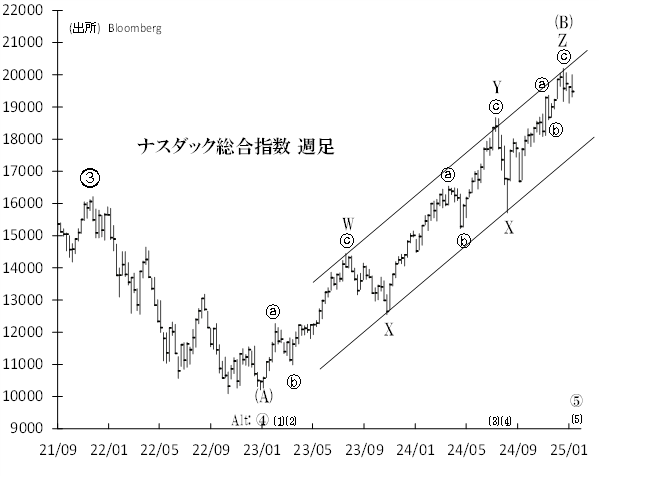

[ナスダック]

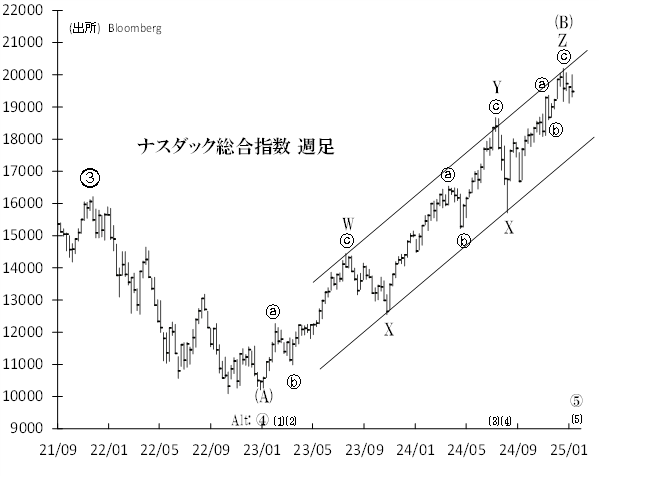

【週足 エリオット波動分析】

22年12月安値(10,207)以来の上昇は、➃-(B)波による上昇とカウントされます。それは[不規則天井(イレギュラー・トップ)]であり、パターンは[トリプル・ジグザグ(W-X-Y-X-Z)]です。

プリファード(優先)カウント

20,204(24/12/16高値)を以て➃-(B)波は完成し、そこから(C)波による下落に入った可能性があります。

(C)波は(A)波(21年11月~22年10月、高値から37%調整)と同等か、それ以上のスケールの下げになるでしょう。

オルタナティブ(代替)カウント

22年12月安値からの「五波動」による上昇第➄波は終わったか、終わりつつあります。

第➄波未完成であるなら、大きな調整局面を迎える前に、ナスダックは最終的な天井を付けるでしょう。

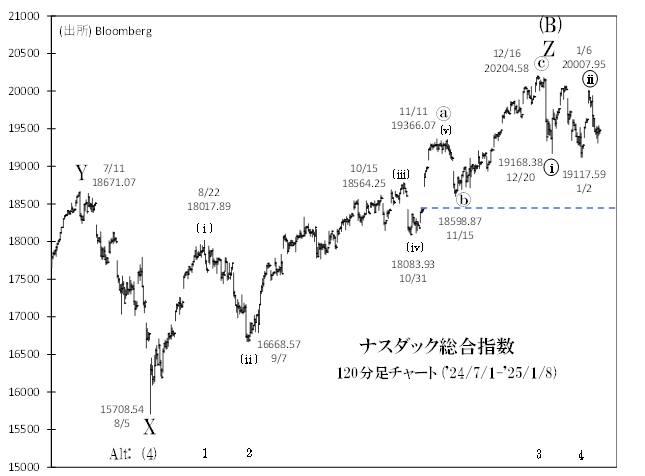

【時間足 エリオット波動分析】

20,204(12/16高値)以来の最初の下げ波動(マルi波)は19,168で終わり、そこからはマルii波によるリバウンドとみられます。このマルii波は「フラット」を形成しており、それは20,007(1/6高値)で終わったか、終わりつつあるようです。

この見方が正しければ、まもなくナスダックはマルiii波による下げ局面に入り、遠からず19,117(1/2安値)を明確に下抜くでしょう。

来るマルiii波の下落スケールは、マルi波(下げ幅1036ポイント、下げ率は5.13%)を優に超えるとみられ、下振れリスクは大きい、といえます。当面の下値ターゲットは、11月6日のギャップを埋める水準[18,449](上チャート破線の水準)です。

なお上記見通しは20,204を上回らないことが前提であり、上抜いた場合は別の波動カウントが必要です。

【オルタナティブ・カウント】

24年8月安値(15,708)以来の上昇は第(5)波です。この上昇トレンドは、五波動構成(1-2-3-4-5)であり、19,117(1/2安値)から第5波の上昇が進行中です。この第5波によってナスダックは、[20,400-21,300]へ上昇する可能性があります。なおこの波動カウントは、現行の下降波動が、昨年8月22日高値(18,017)とオーバーラップした場合に消滅します。

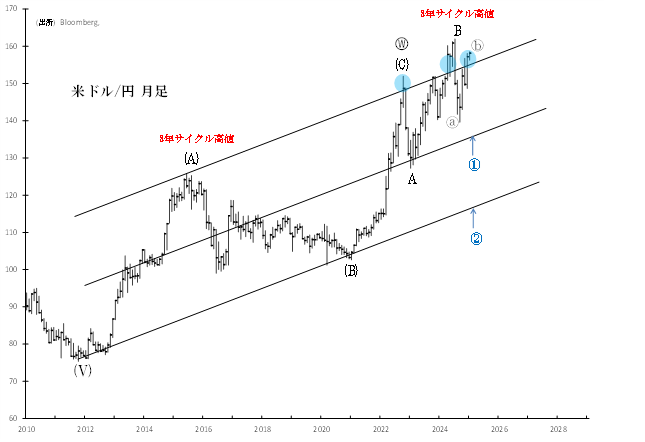

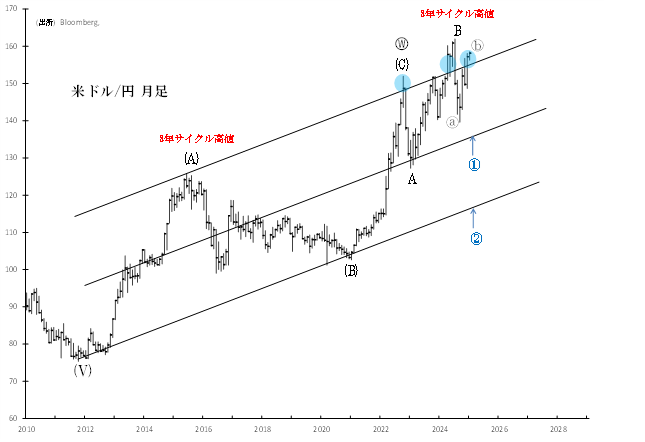

[米ドル/円]

【月足・エリオット波動分析】

151.899円(22/10/21)からⓍ波「円高局面」が進行中です。このⓍ波により米ドル/円(ドル/円)は、2028年4月頃までレンジ相場を形成する、というのが基本シナリオ。なお24年7月の161.938円は、15年6月・125.860円から9年目に付けた「8年サイクル高値」とみられます。

22年10月以来のⓍ波が描くパターンとして大きくは、➀[ランニング・トライアングル]、➁[エクスパンディッド・フラット]、これら二通りの可能性があります。なお➀のもうひとつのパターンとして[ランニング・フラット]もあげられましょう。

➀の場合、現行C波はA波安値(127.158円)を下回りません。C波は三波で構成され、2011年からの上昇チャネルのセンターライン(↑➀)が強いサポートになるでしょう。

25年1月、➀の水準は135.655円に位置します。

➁の場合は、現行C波(五波構成)はチャネル下限(↑➁)を目指すような、より大きなドル安・円高が見込まれます。25年1月を通じ、➁の水準は116.030円となっています。

なお足元水準は、2011年からの上昇チャネル上限を上回っていますが、このようにドル/円が長期トレンドから上方を逸脱するのは今回3回目です。過去2回のケースでは(円買い介入によって)極端な円安はまもなく修正されており、今回も同様の動きとなるかに注目です。

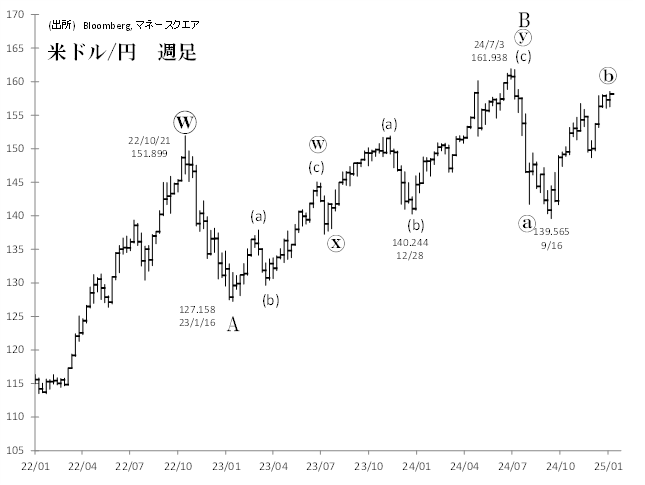

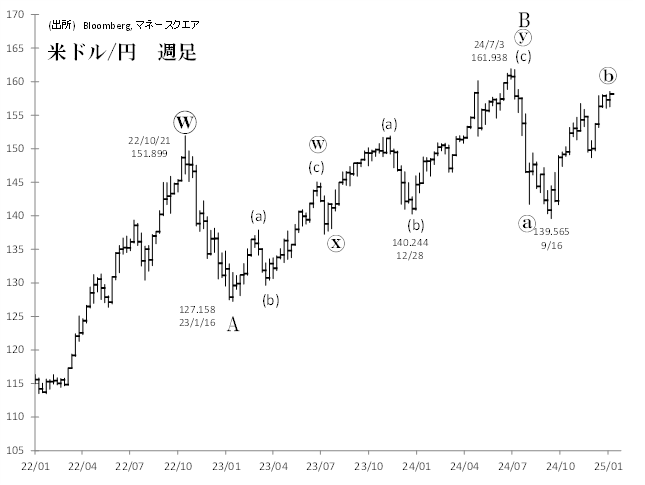

【週足 エリオット波動分析】

161.938円(7/3)からは、C波によるドル安・円高です。このC波は、三波構成(ⓐ-ⓑ-ⓒ)で進展していく、と思われます。

足元、ドル/円は158円近辺で高止まりとなっています。160円も視野に入る状況ですが、このⓑ波によりドル/円は、7月高値(161.938円)に次ぐ「二番天井」を遠からず付けるでしょう。

近々ⓑ波が終了するとともに、ⓒ波のドル安・円高が始まると予想します。

24年7月高値を上抜いたときの考え方

メインシナリオ上、24年7月高値(161.938円)を上抜くことはない、とみています。しかし見通しと異なり、161.938円を一時的にも上抜く場合には、「8年サイクルの延長」の可能性が考慮されます。

8年サイクルは、8年±16カ月(80カ月~112カ月が本来の期間であり、今回のように15年6月から始まった8年サイクルは、本来は24年10月までに完結するべきものです(この点からも24年7月は8年サイクルに相応しいものです)。しかし161.938円を上抜くと─イレギュラーではありますが─8年サイクルの期間は10年(120カ月)まで延長されることでしょう。つまり8年サイクル高値を付けるのは、25年半ばまでのどこか、と想定されます。

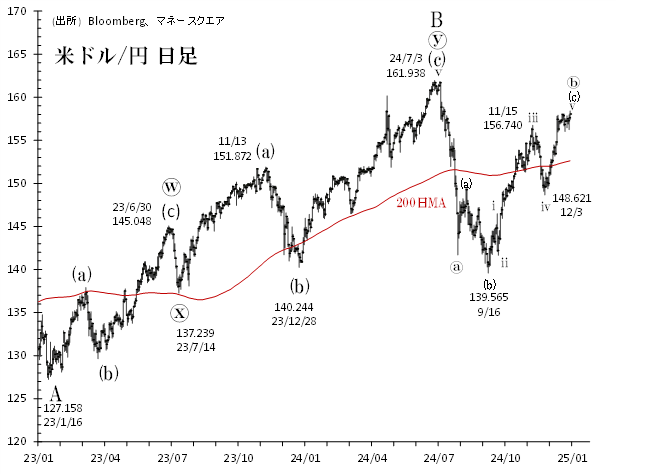

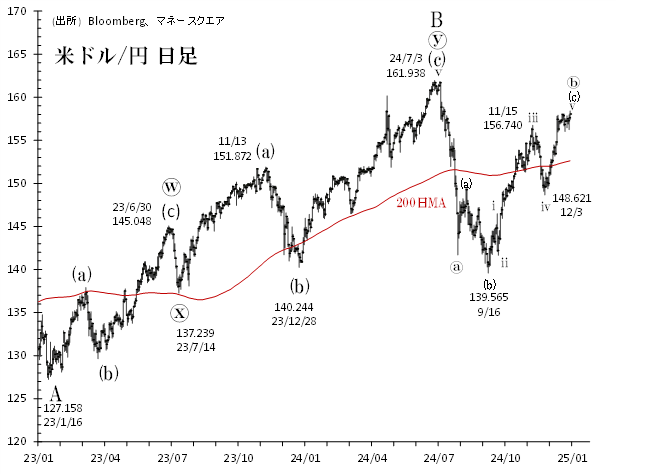

【日足 エリオット波動分析】

141.630円(8/5)より、ⓑ波「エクスパンディッド・フラット」が展開しています。

139.565円(9/16)からのⓑ波-(c)波によるリバウンドは目先的にも終了し、ドル安円高基調が再開する見込みです。25年には139.565円(9/16)を大きく下抜くとみています。

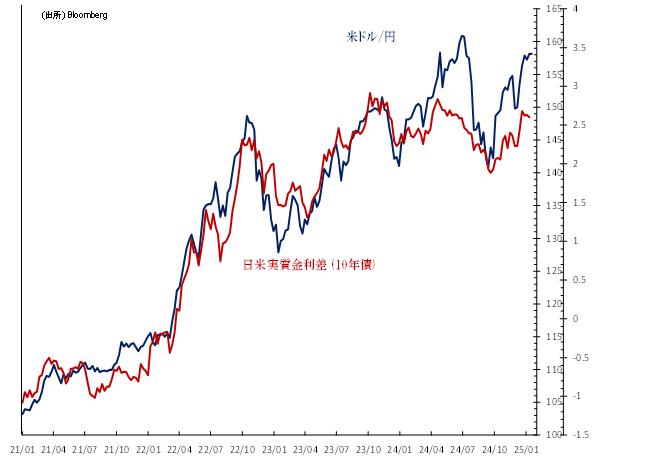

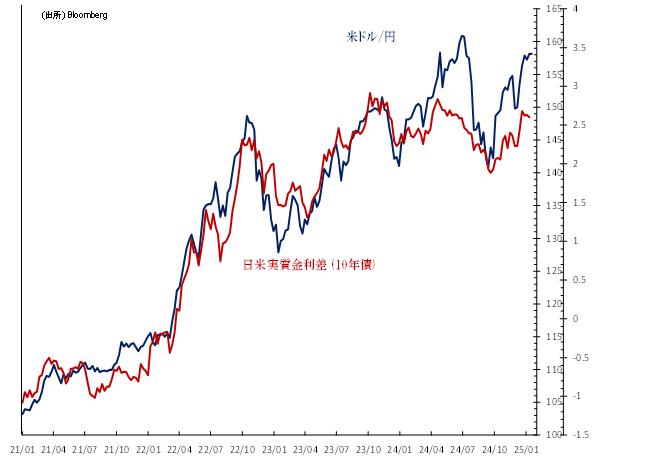

金利差からのドル/円推計値

日米実質金利差からのドル/円推計値は[150.632円]です。

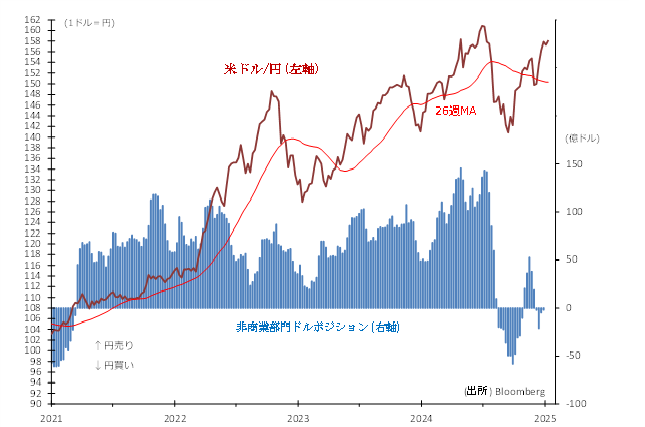

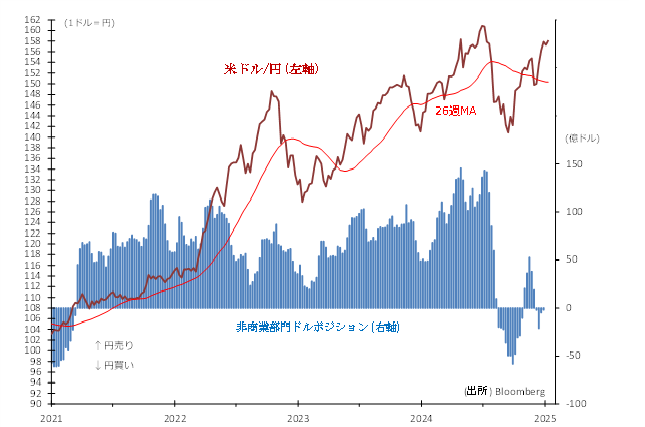

投機筋の円買い持ちが縮小(12月24日時点)

IMM通貨先物市場では、投機筋(非商業部門)の円買い持ちポジションが、前週(4.76億ドル)から1.83億ドルへ縮小しました。円買い持ち高の縮小は3週連続です。

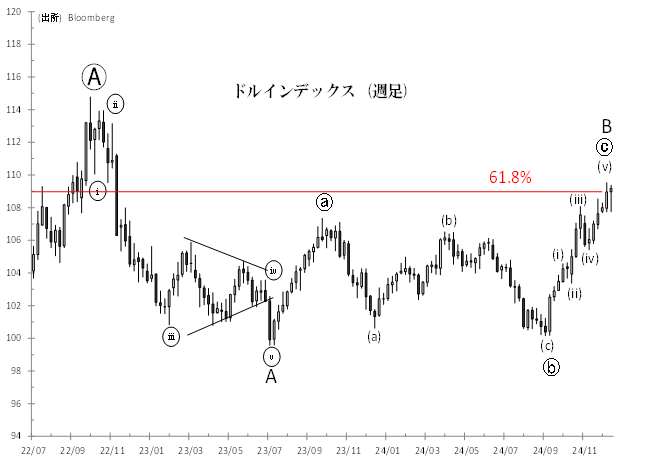

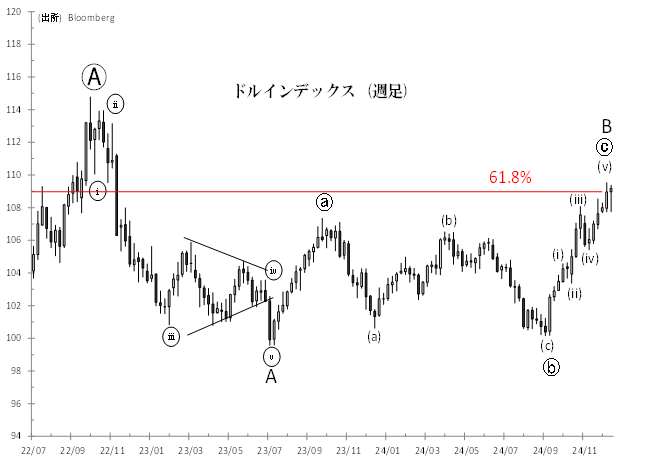

[ドルインデックス(ドル指数)]

【週足 エリオット波動分析】

25年はドル安の年になる可能性が高いでしょう。

100.157(9/27安値)からのB波-ⓒ波によるドル高は、109.533(1/2高値)を以て終了し、C波のドル安トレンドに入ったかもしれません。この見方は107.750(1/6安値)を下抜くことにより高められます。

一方、目先109.533を上抜くと、次のフィボナッチ比率レンジである[109.711-110.311]へ上昇継続となりそうです。

22年9月~23年7月のA波において、ドルは10カ月で13.2%減価しました。このA波の期間と下落率は、C波を考える上で参考になるでしょう。

筆者はドル指数が今年中に、23年安値[99.578]を大きく下回る可能性をみています。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

[日経平均]

【当面の想定レンジ】 34,000~42,000円

[NYダウ]

【当面の想定レンジ】 38,500~44,000ドル

[ナスダック]

【当面の想定レンジ】 18,000~20,200

[米ドル/円]

【当面の想定レンジ】 137.000~160.000円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 99.578~109.000

[日経平均]

【週足 エリオット波動分析】

42,426円(7/11高値)以来の第(4)波(インターミディエイト級)は31,156円(8/5安値)を以て終わり、第(5)波の上昇が進行中かもしれません(いまだ決め手には乏しいですが)。

本日(1月10日)は、昨年7月11日高値からの6カ月信用期日です。昨年前半に高値を付け、低迷が続いていた国内半導体関連株などには、底入れ機運が高まりやすい時期です。

なお9月からこれまでのチョッピー(choppy)な波形は、第(5)波が「エンディング・ダイアゴナル」パターンになることを示唆しています。

日経平均は早ければ2月~3月にも42,426円を上抜き、最高値を更新するでしょう。第(5)波ターゲットは引き続き[4万3000円-4万5000円]です。

第(5)波上昇を以て、5年間にわたる強気相場(プライマリー第➂波)は完成し(『黄金の3年間』の完結)、以降はプライマリー第➃波による停滞局面に移るとみています。

[予想PER別の日経平均水準]

日経平均予想EPSは1月9日時点で2497円。昨年10月5日に付けた過去最高値2514円に近づいています。高値更新なるか、今後の動向が大いに注目されます。

【時間足 エリオット波動分析】

31,156円(8/5安値)からは第(5)波による上昇であり、そのパターンは波の重複が目立つ「エンディング・ダイアゴナル」とみられます。

40,257円(24/10/15高値)を第1波高値、38,555円(12/19安値)を第2波安値、そこからは第3波による上昇とみることができます。第3波は三波構成(ⓐ-ⓑ-ⓒ)ですが、40,398円(12/27高値)からはⓑ波による下げとみられます。この波動カウントによれば、日経平均はまもなくⓒ波の上昇を開始し、40,398円(12/27高値)を上抜くでしょう。

ちなみに、この波動カウントは38,555円を下回らないことが最低条件です。38,555円を一時的にも下抜くと、昨年8月に次ぐ二番底を模索する展開となりそうです。

[NYダウ]

【日足 エリオット波動分析】

NYダウは、22年10月安値(28,660ドル)以来の上昇(B)波を45,073ドル(12/4高値)で完成し、(C)波の下落局面に突入した可能性が高い、とみています。それは先々、22年10月以降で一度もなかった大きなスケールの調整に発展していくでしょう。

22年1月~10月の(A)波は22.4%下げました。(C)波はそれと同等か、あるいはより大きな下落スケールになると思われます。

なお当面の下値ターゲットとして有力な水準は24年4月安値(37,611ドル)です。これは[エンディング・ダイアゴナル]開始点の水準です。ここまで下げた時点で、NYダウの高値からの下げ率は16.5%です。

【時間足 エリオット波動分析】

24年12月4日高値・45,073ドルを起点とする、最初の下げ波動(マルi波)は、42,146ドル(24/12/20高値)で終わりました。マルi波の下げ幅は2927ドル、下げ率は6.49%でした。

マルii波によるリバウンドは、43,373ドル(12/26高値)で終わり、マルiii波の下降波が始まった可能性があります。この可能性は42,174ドル割れで高められ、短期的にも41,647ドル(24/11/4安値)を打診することでしょう。

一方、43,115ドル(1/6高値)を上抜くと、マルii波はまだ続いており、43,373ドルを試す展開となりそうです。

いずれにしても、ひとたびマルiii波がスタートすれば、その下落スケールはマルi波を凌駕するでしょう。1月20日から始まる「「トランプ政権2.0」は、株安という洗礼をいきなり受けるのかもしれません。

[ナスダック]

【週足 エリオット波動分析】

22年12月安値(10,207)以来の上昇は、➃-(B)波による上昇とカウントされます。それは[不規則天井(イレギュラー・トップ)]であり、パターンは[トリプル・ジグザグ(W-X-Y-X-Z)]です。

プリファード(優先)カウント

20,204(24/12/16高値)を以て➃-(B)波は完成し、そこから(C)波による下落に入った可能性があります。

(C)波は(A)波(21年11月~22年10月、高値から37%調整)と同等か、それ以上のスケールの下げになるでしょう。

オルタナティブ(代替)カウント

22年12月安値からの「五波動」による上昇第➄波は終わったか、終わりつつあります。

第➄波未完成であるなら、大きな調整局面を迎える前に、ナスダックは最終的な天井を付けるでしょう。

【時間足 エリオット波動分析】

20,204(12/16高値)以来の最初の下げ波動(マルi波)は19,168で終わり、そこからはマルii波によるリバウンドとみられます。このマルii波は「フラット」を形成しており、それは20,007(1/6高値)で終わったか、終わりつつあるようです。

この見方が正しければ、まもなくナスダックはマルiii波による下げ局面に入り、遠からず19,117(1/2安値)を明確に下抜くでしょう。

来るマルiii波の下落スケールは、マルi波(下げ幅1036ポイント、下げ率は5.13%)を優に超えるとみられ、下振れリスクは大きい、といえます。当面の下値ターゲットは、11月6日のギャップを埋める水準[18,449](上チャート破線の水準)です。

なお上記見通しは20,204を上回らないことが前提であり、上抜いた場合は別の波動カウントが必要です。

【オルタナティブ・カウント】

24年8月安値(15,708)以来の上昇は第(5)波です。この上昇トレンドは、五波動構成(1-2-3-4-5)であり、19,117(1/2安値)から第5波の上昇が進行中です。この第5波によってナスダックは、[20,400-21,300]へ上昇する可能性があります。なおこの波動カウントは、現行の下降波動が、昨年8月22日高値(18,017)とオーバーラップした場合に消滅します。

[米ドル/円]

【月足・エリオット波動分析】

151.899円(22/10/21)からⓍ波「円高局面」が進行中です。このⓍ波により米ドル/円(ドル/円)は、2028年4月頃までレンジ相場を形成する、というのが基本シナリオ。なお24年7月の161.938円は、15年6月・125.860円から9年目に付けた「8年サイクル高値」とみられます。

22年10月以来のⓍ波が描くパターンとして大きくは、➀[ランニング・トライアングル]、➁[エクスパンディッド・フラット]、これら二通りの可能性があります。なお➀のもうひとつのパターンとして[ランニング・フラット]もあげられましょう。

➀の場合、現行C波はA波安値(127.158円)を下回りません。C波は三波で構成され、2011年からの上昇チャネルのセンターライン(↑➀)が強いサポートになるでしょう。

25年1月、➀の水準は135.655円に位置します。

➁の場合は、現行C波(五波構成)はチャネル下限(↑➁)を目指すような、より大きなドル安・円高が見込まれます。25年1月を通じ、➁の水準は116.030円となっています。

なお足元水準は、2011年からの上昇チャネル上限を上回っていますが、このようにドル/円が長期トレンドから上方を逸脱するのは今回3回目です。過去2回のケースでは(円買い介入によって)極端な円安はまもなく修正されており、今回も同様の動きとなるかに注目です。

【週足 エリオット波動分析】

161.938円(7/3)からは、C波によるドル安・円高です。このC波は、三波構成(ⓐ-ⓑ-ⓒ)で進展していく、と思われます。

足元、ドル/円は158円近辺で高止まりとなっています。160円も視野に入る状況ですが、このⓑ波によりドル/円は、7月高値(161.938円)に次ぐ「二番天井」を遠からず付けるでしょう。

近々ⓑ波が終了するとともに、ⓒ波のドル安・円高が始まると予想します。

24年7月高値を上抜いたときの考え方

メインシナリオ上、24年7月高値(161.938円)を上抜くことはない、とみています。しかし見通しと異なり、161.938円を一時的にも上抜く場合には、「8年サイクルの延長」の可能性が考慮されます。

8年サイクルは、8年±16カ月(80カ月~112カ月が本来の期間であり、今回のように15年6月から始まった8年サイクルは、本来は24年10月までに完結するべきものです(この点からも24年7月は8年サイクルに相応しいものです)。しかし161.938円を上抜くと─イレギュラーではありますが─8年サイクルの期間は10年(120カ月)まで延長されることでしょう。つまり8年サイクル高値を付けるのは、25年半ばまでのどこか、と想定されます。

【日足 エリオット波動分析】

141.630円(8/5)より、ⓑ波「エクスパンディッド・フラット」が展開しています。

139.565円(9/16)からのⓑ波-(c)波によるリバウンドは目先的にも終了し、ドル安円高基調が再開する見込みです。25年には139.565円(9/16)を大きく下抜くとみています。

金利差からのドル/円推計値

日米実質金利差からのドル/円推計値は[150.632円]です。

投機筋の円買い持ちが縮小(12月24日時点)

IMM通貨先物市場では、投機筋(非商業部門)の円買い持ちポジションが、前週(4.76億ドル)から1.83億ドルへ縮小しました。円買い持ち高の縮小は3週連続です。

[ドルインデックス(ドル指数)]

【週足 エリオット波動分析】

25年はドル安の年になる可能性が高いでしょう。

100.157(9/27安値)からのB波-ⓒ波によるドル高は、109.533(1/2高値)を以て終了し、C波のドル安トレンドに入ったかもしれません。この見方は107.750(1/6安値)を下抜くことにより高められます。

一方、目先109.533を上抜くと、次のフィボナッチ比率レンジである[109.711-110.311]へ上昇継続となりそうです。

22年9月~23年7月のA波において、ドルは10カ月で13.2%減価しました。このA波の期間と下落率は、C波を考える上で参考になるでしょう。

筆者はドル指数が今年中に、23年安値[99.578]を大きく下回る可能性をみています。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

- 当レポートは、情報提供を目的としたものであり、特定の商品の推奨あるいは特定の取引の勧誘を目的としたものではありません。

- 当レポートに記載する相場見通しや売買戦略は、ファンダメンタルズ分析やテクニカル分析などを用いた執筆者個人の判断に基づくものであり、予告なく変更になる場合があります。また、相場の行方を保証するものではありません。お取引はご自身で判断いただきますようお願いいたします。

- 当レポートのデータ情報等は信頼できると思われる各種情報源から入手したものですが、当社はその正確性・安全性等を保証するものではありません。

- 相場の状況により、当社のレートとレポート内のレートが異なる場合があります。