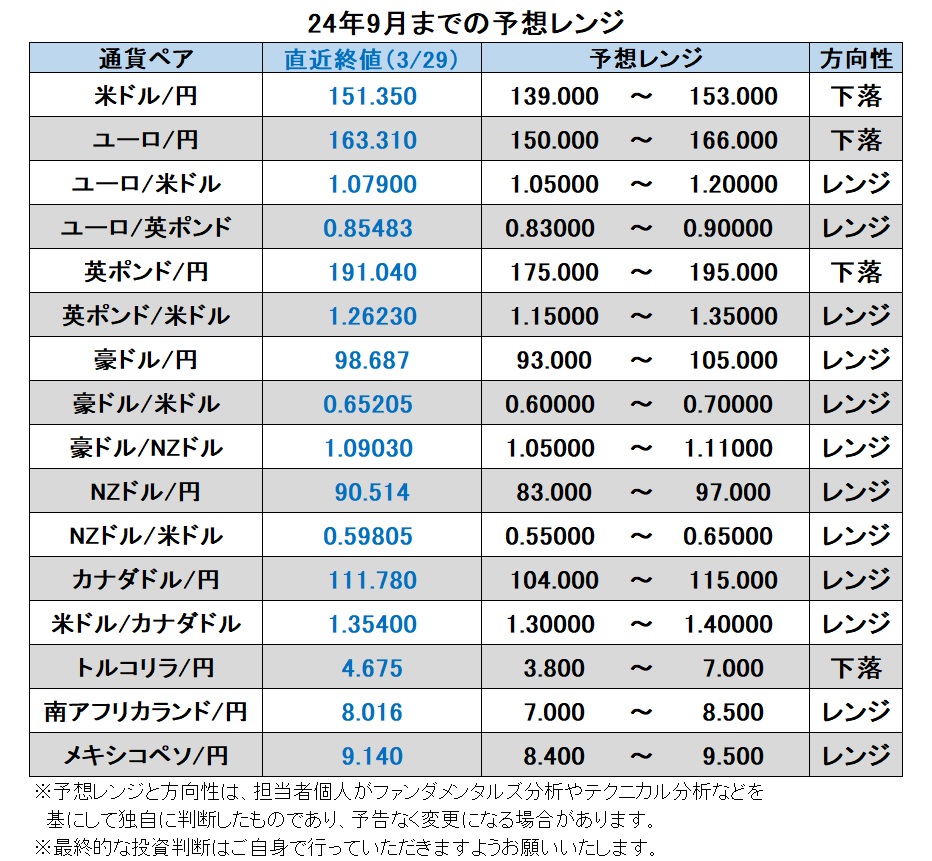

マネースクエア四季報:2024年9月までの為替相場展望

2024/04/01 14:17

| 「マネースクエア四季報」は、3カ月ごとに向こう6カ月の為替相場見通しを提示。四季報配信月を除く月末のマンスリー・アウトルックで見通しをアップデート、ウィークリー・アウトルックやその他のレポートで見通しに関わる相場材料を分析・解説します。 |

Bloombergが集計する主要17通貨の上昇率をみると、24年最初の3カ月間で米ドルがメキシコペソに次いで2位、円は最下位(下落率1位)でした。24年は日銀が利上げへ、その他の主要中銀が利下げへと政策転換するなかで、「円高」が示現すると考えていましたが、足もとまでは真逆の動きとなっています。

23年11月中旬から同12月末までは、「金融政策の転換」が主要テーマとなって米ドル/円が150円超から140円ちょうど近辺まで下落しました。24年に入っては、米景気の底堅さや米利下げ観測の後退、そして日銀がマイナス金利解除でも「緩和的な金融環境が大事」との姿勢を示したことで、米ドル/円は22年10月や23年11月の高値を更新しました。

これから24年9月までを見通すと、「金融政策の転換」のシナリオはタイミングやペースがやや不透明ながらも実現しそうです。そうしたなかで、内外の「金利差」が相場材料となるのか、それとも「金利差の縮小」が相場材料となるのか。前者であれば、「円安」圧力が続くとみられ、後者であれば「円高」方向への転換となりそうです。予想期間中に日銀を除く主要中銀は複数回の利下げを実施する可能性があり、そのため、徐々に「金利差の縮小」が強く意識されるのではないでしょうか。

「政治」が相場材料になる場面もありそうです。日本では自民党総裁選があり、状況次第では衆院解散総選挙の可能性もあります。政権交代の可能性は高くないかもしれませんが、市場の関心は高まりそうです。衆院補選や東京都知事選も日本の政治情勢に影響しそうです。米国では、大統領選挙の投票日は11月ですが、7-8月の両党の党大会を経て9月2日のレーバーデーから選挙戦が終盤に突入します。トランプ氏当選が意識されれば、「もしトラ」に備えたポジションの構築が進むかもしれません。その他、南アフリカ総選挙、メキシコ大統領選挙、欧州議会選挙などがあります。欧州議会選挙では同地域の安全保障が重要なテーマになるかもしれません。

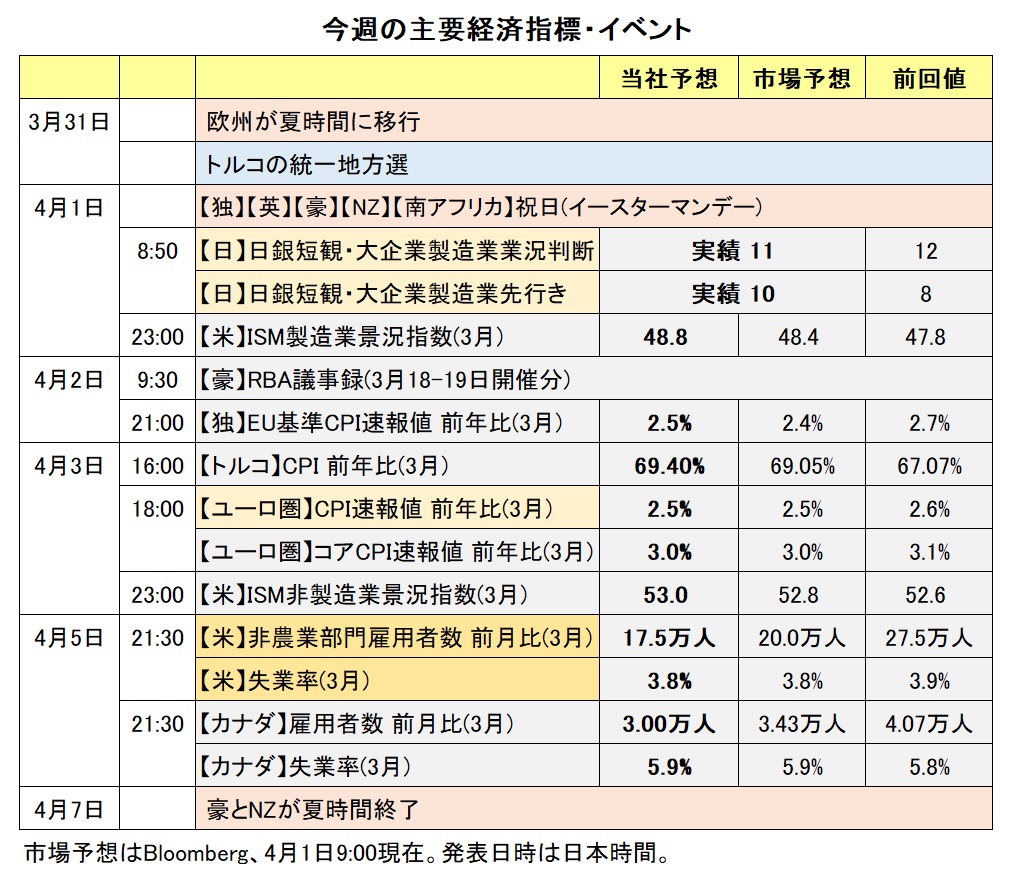

◇2024年9月までの主なイベント:

5月29日 南アフリカ総選挙

6月2日 メキシコ大統領選挙

6日 欧州議会選挙(9日まで)

13日 G7サミット(イタリア、プーリエ。15日まで)

7月前半 新日本銀行券発行

26日 パリ五輪開幕(8月11日まで)

8月下旬 米ジャクソンホール会合

9月 自民党総裁選挙

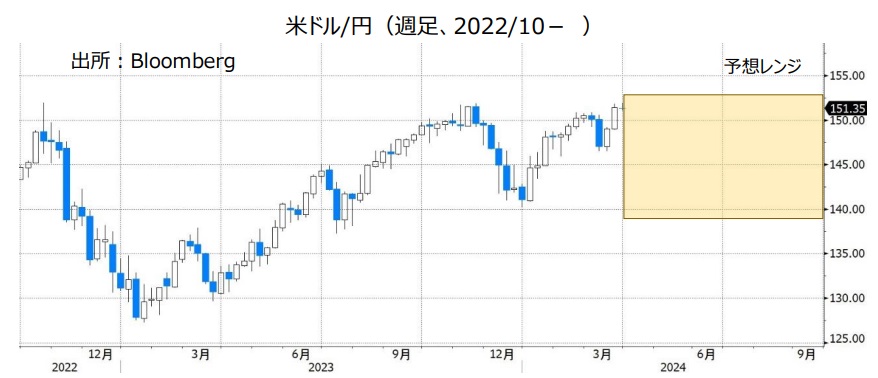

米ドル/円:139.000円~153.000円

鈴木財務相や神田財務官は、為替介入の判断基準は「水準」ではなく「(過度な)変動」だと繰り返しています。それでも、当面は22年10月、23年11月に超えられなかった1米ドル=152円の壁は市場で強く意識されそうです。152円を超えて円安が進めば本邦当局による為替介入に対する警戒感が一段と強まりそうです。財務省・金融庁・日銀の3者会合があった3月27日も、米ドル/円は152円手前で切り返しました。

過去10年間の米ドル/円と日米短期金利(2年物国債利回り)差を用いた回帰分析に、Bloombergが集計する短期金利予想を投入すれば、短期金利差の縮小により今後1年間で米ドル/円の推計値は7-8円下落します。短期金利差の縮小は、日本ではなく米国が主導するはずです。そのため、FRBの利下げがより現実味を帯びる、あるいは実際に利下げが開始されて追加利下げが視野に入る状況となれば、米ドル/円に下落圧力が加わりやすくなりそうです。

一方、主要中銀が複数回の利下げを実施しても、内外金利差(内<外)は引き続き外貨に有利に働きます。そのため、大幅な円高も想定しづらいところでしょう。大幅な円高になるとすれば、株価の急落や金融機関の破たんなどで急激なリスクオフが生じる場合かもしれません。<西田>

注目点・イベントなど

・米景気の堅調は続くか、インフレ率は2%に向けて低下するか。

・日本の実質賃金はプラスに転じるか。

・日銀の追加利上げ、FRBの利下げ開始のタイミングなど。

・4月衆院補選、7月東京都知事選、9月自民党総裁選など、日本の政治情勢。

・7-8月の党大会などを経てトランプ氏当選の可能性は高まるか。

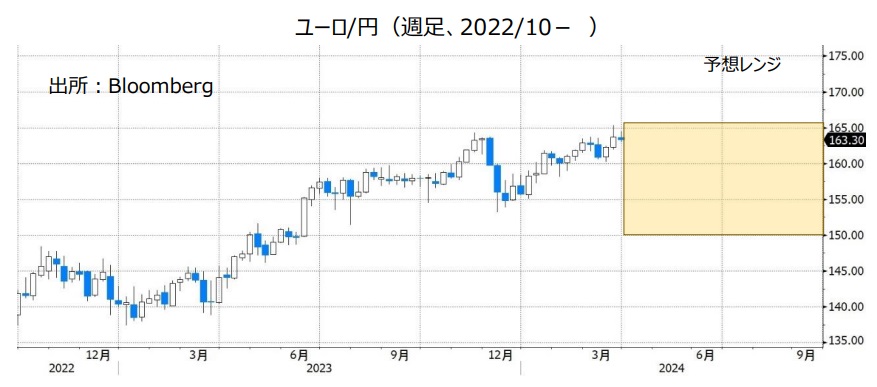

ユーロ/円:150.000円~166.000円

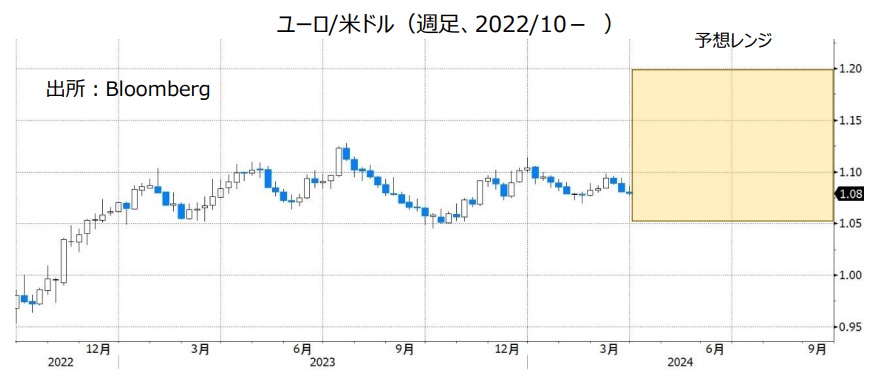

ユーロ/米ドル:1.05000米ドル~1.20000米ドル

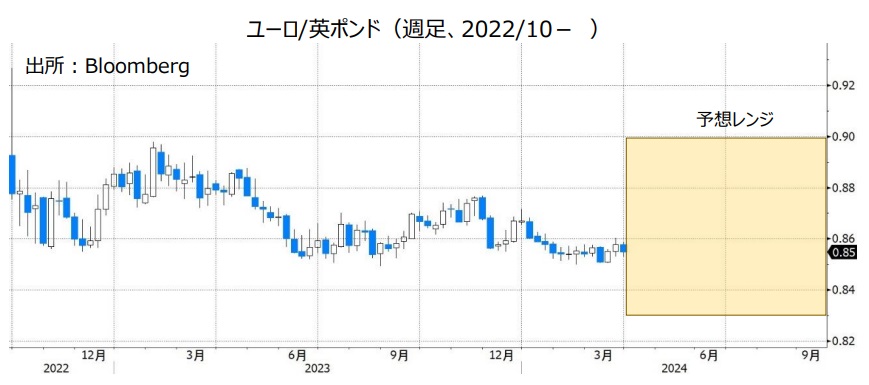

ユーロ/英ポンド:0.83000ポンド~0.90000ポンド

市場はECBの6月利下げ開始をほぼ確実視しています。最近では、最もタカ派メンバーのナーゲル・ドイツ連銀総裁も「夏前」の利下げの可能性に言及しています(7月の利下げ開始も排除できませんが)。FRBやBOEの利下げ予想が6月から後ろズレするならば、ユーロは対米ドルや対英ポンドで軟調となりそうです。

もっとも、利下げのタイミングやペースがほぼ同じだとすれば、ドイツ(ユーロ圏)と米国の短期金利(2年物国債利回り)差は縮小しそうです。ドイツの短期金利は米国のそれよりかなり低いため、同程度の利下げが織り込まれても、ドイツの短期金利の低下余地が小さいからです。このケース(市場のメインシナリオ)ではユーロ/米ドルは上昇しそうです。ユーロ/英ポンドについてもほぼ同じことが言えそうです。他方、ユーロ/円については、過去にユーロ/米ドルよりも米ドル/円の影響を強く受けてきました。その状況に変化がなければ、米ドル/円が下落するならば、ユーロ/円に下押し圧力が加わりそうです。

6月の欧州議会選挙では、移民排斥や自国優先を掲げる極右勢力が躍進しそうです。欧州議会の勢力図が塗りかえられれば、保護貿易的な動きが強まる可能性もあり、ユーロ圏の足並みの乱れなどからユーロにとっては重石になるかもしれません。<西田>

注目点・イベントなど

・24年初の賃金動向が明らかになり、ECBは6月利下げに踏み切るか。

・ECB内のインフレタカ派が早期利下げに同意するか。

・欧州議会選挙の行方と極右勢力の動き。

・ウクライナ戦争の行方や、NATO情勢(安全保障に関わる米国との関係)。

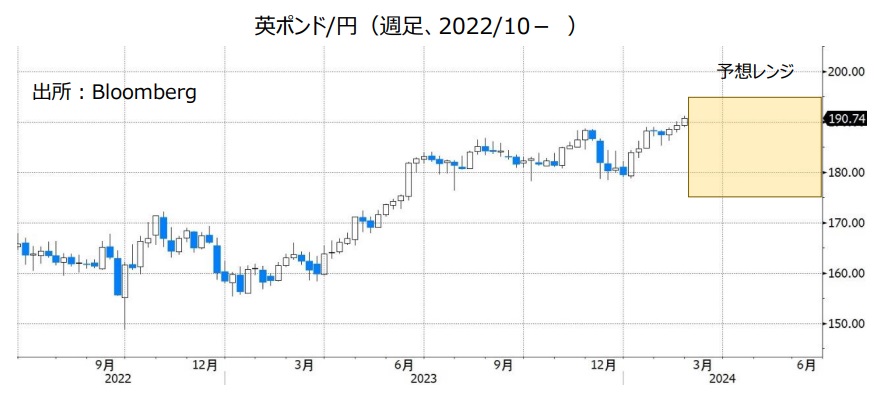

英ポンド/円:175.000円~195.000円

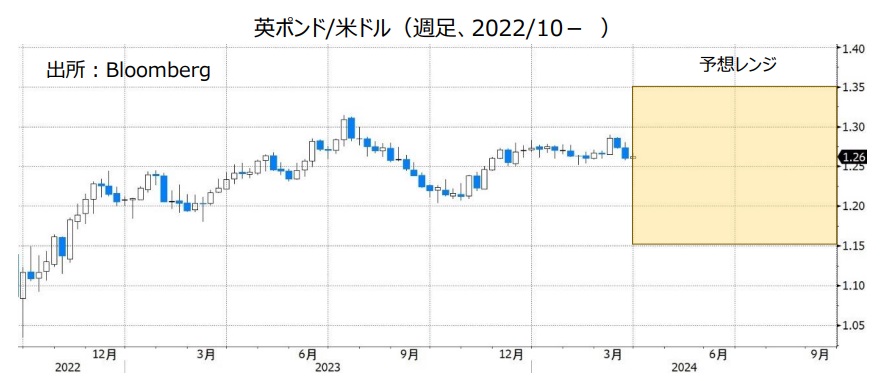

英ポンド/米ドル:1.15000米ドル~1.35000米ドル

英国のインフレは、食料やエネルギー等を除くCPIコアが直近2月時点で前年比4.5%と、他の主要国が2%台から3%台前半であるのと比べて高めです。それでも、他の主要国同様に英国でもインフレ率は徐々に低下しています。また、賃金の伸びも鈍化傾向にあり、BOE(英中銀)が懸念する「賃金とインフレの上昇スパイラル」解消のメドが立ちつつあるのでしょう。

3月のMPC(金融政策委員会)でBOEは5会合連続で政策金利の据え置きを決定。票決は8対1で、前回利上げを支持した2人の委員は据え置き支持に転向しました(1人は引き続き利下げ支持)。

BOEがFRBと同じようなタイミングとペースで利下げを実施するならば、英ポンド/米ドルには明確な方向感はでないかもしれません。英ポンド/円はユーロ/円ほどではないまでも、米ドル/円の影響を強く受けます。米ドル/円が下落するならば、英ポンド/円にも下落圧力が加わりそうです。<西田>

注目点・イベントなど

・BOEは「賃金と物価のスパイラル的上昇」の解消に自信を深めるか。

・BOEはFRBやECBと同じく6月に利下げに踏み切るか。

・英国は23年後半のリセッション(景気後退)から脱却するか。

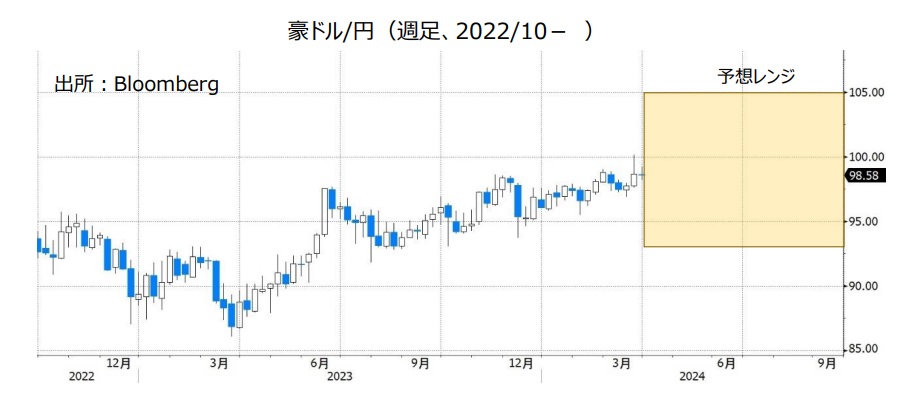

豪ドル/円:93.000円~105.000円

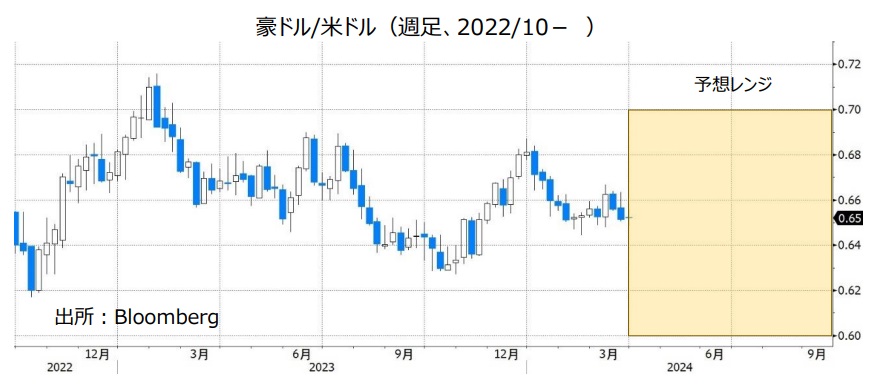

豪ドル/米ドル:0.60000米ドル~0.70000米ドル

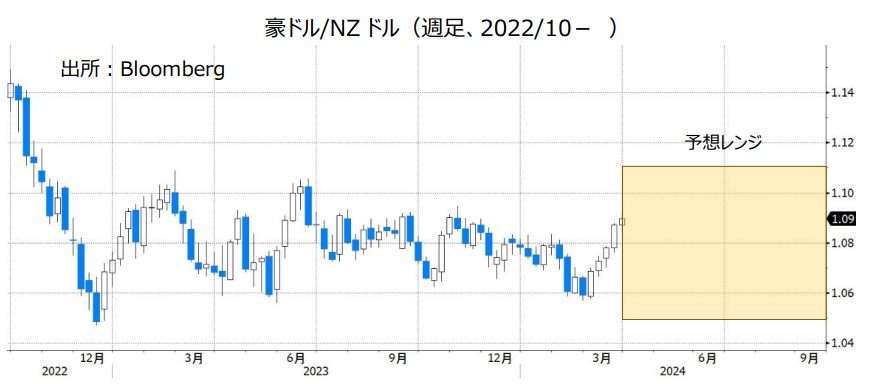

豪ドル/NZドル:1.05000NZドル~1.11000NZドル

RBA(豪中銀)は3月18-19日の政策会合で政策金利を4.35%に据え置きました。声明では、先行きの金融政策について、「何も決定しておらず、何も排除していない」と表明。2月会合時の「さらなる(政策)金利の上昇を排除できない」から変更しました。RBAの金融政策スタンスは、“利上げ方向”から“中立(利上げと利下げのいずれもあり得る)”へとシフトしたと解釈できそうです。

市場ではRBAの次の一手は利下げになるとの見方が大勢です。市場の金融政策見通しを反映するOIS(翌日物金利スワップ)によれば、8月か9月に利下げが行われ、24年末までに合計1回か2回(1回を0.25%と仮定)利下げするとの見方が有力です。RBAの利下げは豪ドルにとってマイナスです。

米FRBもいずれ利下げを行うとみられます。RBAよりもFRBの利下げ幅の方が大きくなるようなら、米ドル安圧力の方が強くなって、豪ドル/米ドルはそれほど下がらない可能性があります。

豪ドル/円については、日銀の金融政策も重要です。日銀の追加利上げ観測が市場で強まる場合、豪ドル/円はいったん下落するかもしれません。ただし、豪ドル/円の下落は長続きしない可能性があります。追加利上げが行われても、RBAの方が日銀よりも政策金利が高い状況に変化はないとみられるからです。

豪ドルは投資家のリスク意識の変化(リスクオン/リスクオフ)を反映しやすいという特徴もあります。主要国の株価が堅調に推移するなどしてリスクオン(リスク選好)の動きが強まる場合、豪ドル/米ドルや豪ドル/円の支援材料になりそうです。

***

【豪ドル/NZドル】

豪ドル/NZドルは3月28日に1.09NZドルへと上昇し、23年11月3日以来およそ5カ月ぶりの高値をつけました。

豪ドル/NZドル上昇の主な要因として、RBNZ(NZ中銀)の政策会合、豪州の雇用統計とNZのGDPの結果などが挙げられます。RBNZは2月28日の会合で政策金利を5.50%に据え置きました。市場の一部には利上げ観測も浮上していました。また、RBNZは政策金利の見通しを23年11月時点から全般的に引き下げました。NZの23年10-12月期GDP(国内総生産)は前期比マイナス0.1%と、市場予想(プラス0.1%)に反してマイナスになりました。一方で、豪州の2月雇用統計は失業率が3.7%、雇用者数が前月比11.65万人増と、市場予想(4.0%、4.00万人増)よりも強い結果でした。

2月28日のRBNZの政策会合以降、市場のRBNZの金融政策見通しが大きく変化しました。市場の金融政策見通しを反映するOIS(翌日物金利スワップ)によれば、政策会合前には利上げの確率もある程度織り込まれていましたが、この1カ月間ほどで利上げの確率はゼロ%へと低下し、利下げの確率が高まりました。

豪ドル/NZドルは22年11月以降、おおむね1.05000~1.11000NZドルで推移してきました。RBNZの利上げ観測がなくなって、市場のRBAとRBNZの金融政策見通しには、大きな差はなくなりました。豪ドル/NZドルは引き続き1.05000~1.11000NZドルの動きになりそうです。<八代>

注目点・イベントなど

・RBA(豪中銀)の利下げのタイミングとペース。

・米FRBと日銀の金融政策。

・投資家のリスク意識の変化。リスクオンは豪ドルの上昇要因。

・資源(主に鉄鉱石)価格の動向(資源価格の下落は豪ドルの下落要因)。

・中国経済の動向。中国経済の減速は豪ドルにとってマイナス材料。

NZドル/円:83.000円~97.000円

NZドル/米ドル:0.55000米ドル~0.65000米ドル

RBNZ(NZ中銀)は24年2月の政策会合まで5回連続で政策金利を5.50%に据え置きました。

RBNZは2月会合時の声明で、「現在の政策金利の水準は、需要を抑制していると確信している」とし、「政策金利を長期間、(景気)抑制的な水準に維持する必要がある」と表明しました。ただし、「必要ならば、物価への波及を抑制するために行動する(=追加利上げを行う)」ともしました。

NZの23年10-12月期のCPI(消費者物価指数)は前年比4.7%と、RBNZのインフレ目標(1~3%。2%が中間値)を引き続き上回ったものの、上昇率は7-9月期の5.6%から鈍化しました。また、NZでは景気が減速しており、23年10-12月期のGDP(国内総生産)は前期比マイナス0.1%と、簡便的にリセッション(景気後退)と定義される2四半期連続のマイナス成長となりました。RBNZが追加利上げを行う可能性は低いと考えられます。

RBNZの次の一手は利下げになると市場は予想しています。利下げは7月か8月に開始され、24年末までに合計3回(1回を0.25%と仮定)との見方が有力。RBNZの利下げ観測は、NZドルにとってマイナスです。

NZドル/米ドルについては、米FRBの金融政策も重要です。RBNZよりもFRBの利下げ幅の方が大きくなる場合、NZドル/米ドルはそれほど下落しないかもしれません。

日銀の追加利上げ観測が市場で強まれば、NZドル/円はいったん下落するかもしれません。ただし、NZドル/円の下落は長続きしない可能性があります。追加利上げが行われても、RBNZの方が日銀よりも政策金利が高い状況に変化はないとみられるからです。

豪ドルと同様にNZドルは、投資家のリスク意識の変化(リスクオン/リスクオフ)を反映しやすいという特徴があります。主要国の株価が堅調に推移するなどしてリスクオンが強まることはNZドルにとってプラスです。<八代>

注目点・イベントなど

・RBNZ(NZ中銀)の利下げのタイミングとペース。

・米FRBと日銀の金融政策。

・投資家のリスク意識の変化。リスクオンはNZドルの上昇要因。

・中国経済の動向。中国経済の減速はNZドルにとってマイナス材料。

・乳製品(NZ最大の輸出品)価格の動向(乳製品価格の上昇はNZドルの上昇要因)。

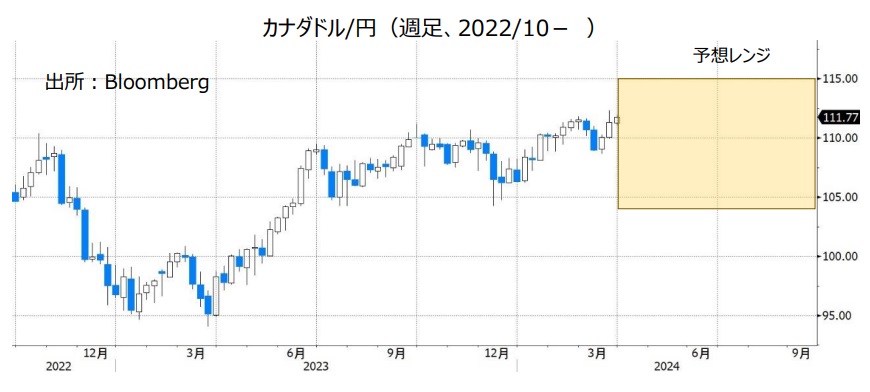

カナダドル/円:104.000円~115.000円

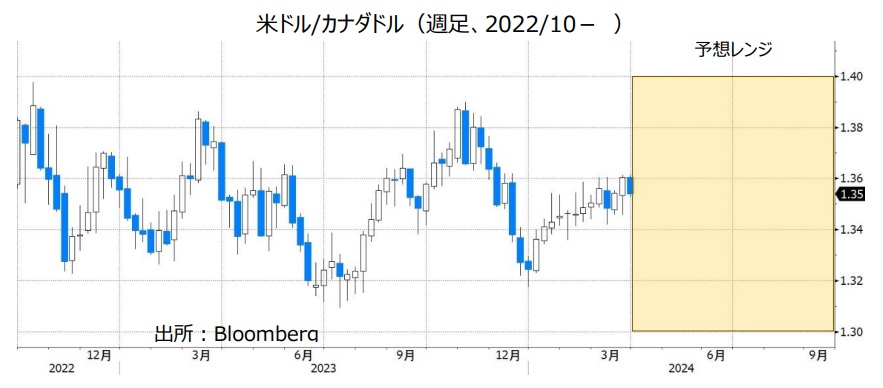

米ドル/カナダドル:1.30000カナダドル~1.40000カナダドル

BOC(カナダ中銀)は3月6日の政策会合で、政策金利を5.00%に据え置くことを決定しました。据え置きは5会合連続です。

BOCは声明で「カナダ経済は緩やかな供給過剰の状態にある」との認識を示す一方で、「基調的なインフレ圧力は持続している」と指摘。「依然としてインフレ見通しに対するリスク、特に基調的なインフレの持続を懸念している」、「コアインフレのさらなる持続的な鈍化を望んでいる」としました。

カナダの2月CPI(消費者物価指数)は前年比2.8%と、上昇率は1月の2.9%から鈍化して、23年6月以来8カ月ぶりの低い伸びとなりました。また、BOCがコアインフレ指標として注視する、CPIのトリム平均値は前年比3.2%、加重中央値は同3.1%と、いずれも1月(3.4%と3.3%)から上昇率が鈍化しました。CPI上昇率の鈍化が続く場合、BOCは利下げを行うと考えられます。

市場では、BOCは6月に利下げを開始し、24年末までに6月を含めて3回(1回を0.25%と仮定)の利下げを行うとの見方が有力です。

米ドル/カナダドルについては、FRBの金融政策も重要です。市場ではFRBはBOCと同じタイミングで利下げを開始し、同じく24年末までに3回利下げを行うとの見方が有力です。市場のFRBとBOCの金融政策見通しに大きな違いが出なければ、米ドル/カナダドルは明確な方向感が生まれにくいと考えられます。米ドル/カナダドルは22年8月以降続く、1.30000~1.40000カナダドルの動きが継続しそうです。

日銀の追加利上げ観測が強まる場合、カナダドル/円はいったん下落するかもしれません。ただし、BOCと日銀の政策金利の差が大きく縮小する状況でなければ、カナダドル/円の下落は長続きしないと考えられます。

原油価格(米WTI原油先物が代表的な指標)が大きく変動する場合、原油価格の動向も材料になるかもしれません。カナダは原油を主力輸出品とするため、原油価格の上昇はカナダドルにとってプラスです。<八代>

注目点・イベントなど

・BOC(カナダ中銀)の利下げのタイミングとペース。

・米FRBと日銀の金融政策。

・資源(特に原油)価格の動向(資源価格の上昇はカナダドル高要因)。

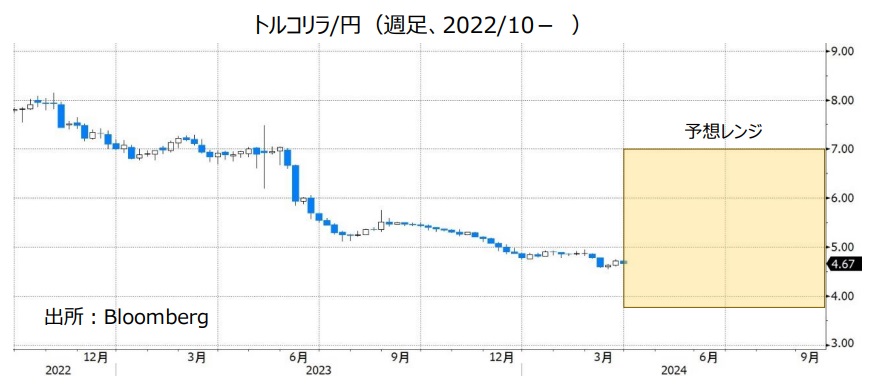

トルコリラ/円:3.800円~7.000円

TCMB(トルコ中銀)は3月21日の政策会合で、5.00%の利上げを行うことを決定。政策金利を45.00%から50.00%へと引き上げました。

市場ではTCMBは3月31日の地方選前に利上げを行うのは困難との見方がありましたが、TCMBはサプライズで利上げに踏み切りました。TCMBのインフレの抑制に向けての強い決意とともに、TCMBの政府からの独立性が保たれていることを示すものと言えそうです。

トルコではインフレ圧力が強まっており、2月のCPI(消費者物価指数)は前年比67.07%と、上昇率は22年11月以来の高さでした。TCMBの利上げ後もトルコの実質金利(政策金利からCPI上昇率を引いたもの)は、依然として大幅なマイナスです。実質金利がプラスに転じなければ(少なくともマイナス幅が縮小しなければ)、トルコリラは一時的に上昇したとしても、再び下押し圧力を受ける可能性があります。

TCMBの金融政策に関するエルドアン・トルコ大統領の言動に注意は必要です。エルドアン大統領はかつて、「金利が下がれば、インフレ率(CPI上昇率)は下がる」を持論とし、TCMBに利下げ圧力を加えていました(自らの意向に従わない総裁を3人解任)。23年6月に経済チームを刷新して以降は、TCMBが積極的な利上げを行うなかで沈黙を続けています。エルドアン大統領が再び金融政策に干渉し始めれば、トルコリラには下押し圧力が加わりそうです。<八代>

注目点・イベントなど

・トルコの実質金利のマイナス幅は縮小していくか。

・エルドアン大統領は金融政策に干渉しないか。

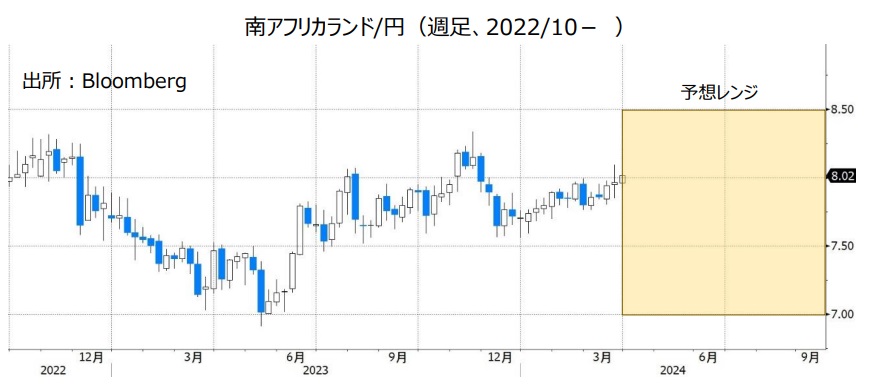

南アフリカランド/円:7.000円~8.500円

SARB(南アフリカ中銀)は3月27日の政策会合で、政策金利を8.25%に据え置くことを決定しました。据え置きは5会合連続です。

SARBはタカ派的な姿勢を示しました。SARBは24年のインフレ見通しを1月時点から上方修正し、CPI(消費者物価指数)上昇率は5.1%(1月時点は5.0%)、コアCPI上昇率は4.8%(同4.6%)との見通しを示しました。CPI上昇率がSARBのインフレ目標レンジ(3~6%)の中間値である4.5%に到達する時期の見通しは、1月時点の25年7-9月期から同10-12月期へと1四半期後ズレしました。また、クガニャゴ総裁は会合後の会見で、「最新のインフレ統計は、目標レンジ中間値の4.5%への到達が遅れることを示唆している」と指摘。CPI上昇率は4.5%へと鈍化すると引き続き予想しているとしつつも、「政策金利の正常化(=利下げ)の開始は遅れる可能性がある」と述べました。

SARBの利下げのタイミングは、23年7-9月期との市場の観測よりも遅くなるかもしれません。その通りになれば、南アフリカランド/円は堅調に推移しそうです。

南アフリカでは発電設備の老朽化などによって計画停電が頻発しています。停電は経済活動を阻害するため、計画停電が長引く場合には同国景気をめぐる懸念が市場で強まるとともに、南アフリカランド/円の重石になるかもしれません。

5月29日に南アフリカの総選挙が実施されます。南アフリカでは1994年の民主化以降、30年にわたってANC(アフリカ民族会議)が政権を維持してきました。選挙ではANCが過半数を確保できるかどうかが焦点になりそうです。南アフリカ政治の先行き不透明感が強まる場合、南アフリカランド安材料になる可能性があります。<八代>

注目点・イベントなど

・SARB(南アフリカ中銀)の利下げのタイミング。

・南アフリカでは5月29日に総選挙。ANCは過半数を維持できるか。

・計画停電が続く場合、南アフリカランド/円の下押し要因になる可能性あり。

メキシコペソ/円:8.400円~9.500円

BOM(メキシコ中銀)は3月21日の政策会合で、0.25%の利下げを行うことを決定。政策金利を11.25%から11.00%へと引き下げました。

BOMは声明で、「慎重な金融政策の運営を必要とする」と指摘。「次回以降の会合では、入手可能な情報に基づいて決定を下す」とし、先行きの金融政策に関するガイダンス(指針)は示しませんでした。2月の会合時は、「次回(3月)以降の会合では、入手可能な情報次第で政策金利の調整(=利下げ)を検討する」との姿勢でした。

メキシコの2月CPIは、総合指数が前年比4.40%、変動の大きい食品やエネルギーを除いたコア指数は同4.64%でした。上昇率は1月(総合:4.88%、コア:4.76%)から鈍化したものの、BOMのインフレ目標(3%。2~4%が許容レンジ)を引き続き上回っています。今後の利下げは緩やかなペースで行われると考えられます。

利下げが緩やかならば、BOMの政策金利の水準が主要中銀(特に日銀)と比べてかなり高い状況に大きな変化はありません。メキシコペソ/円は引き続き堅調に推移しそうです。

原油価格(米WTI原油先物)が大きく変動すれば、原油価格の動向も材料になる可能性があります。原油価格の上昇は、メキシコペソにとってプラスです。

メキシコの大統領選が6月2日に行われます。世論調査によると、与党の国家再生運動のシェインバウム氏が野党統一候補のガルベス氏を支持率でリードしており、優勢のようです。シェインバウム氏が大統領に当選すれば、政策が大きく変わる可能性は低いと考えられるため、大統領選の結果は材料にならないかもしれません。<八代>

注目点・イベントなど

・BOM(メキシコ中銀)の利下げペース。

・主要国と比べて高いメキシコ中銀の政策金利。

・資源(特に原油)価格の動向(資源価格の上昇はメキシコペソ高要因)。

・6月2日のメキシコ大統領選。

- 当レポートは、情報提供を目的としたものであり、特定の商品の推奨あるいは特定の取引の勧誘を目的としたものではありません。

- 当レポートに記載する相場見通しや売買戦略は、ファンダメンタルズ分析やテクニカル分析などを用いた執筆者個人の判断に基づくものであり、予告なく変更になる場合があります。また、相場の行方を保証するものではありません。お取引はご自身で判断いただきますようお願いいたします。

- 当レポートのデータ情報等は信頼できると思われる各種情報源から入手したものですが、当社はその正確性・安全性等を保証するものではありません。

- 相場の状況により、当社のレートとレポート内のレートが異なる場合があります。