-

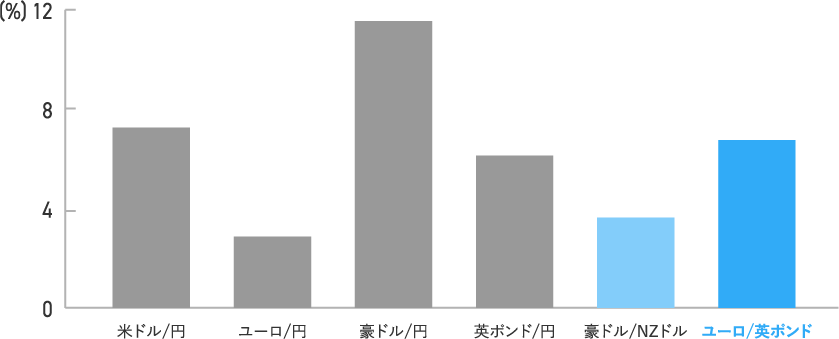

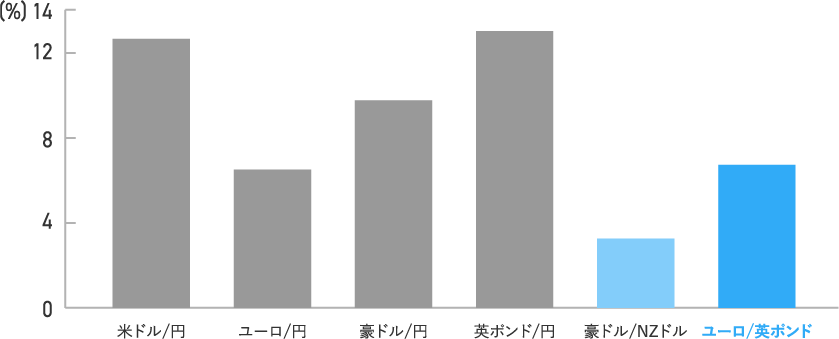

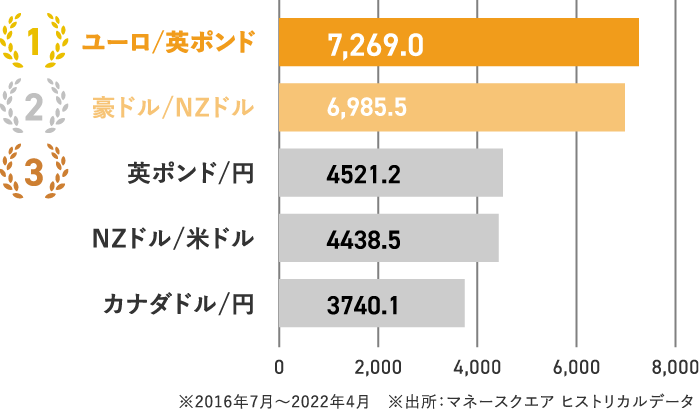

100pipsあたり総推移とは?

100pipsの値幅内でどの程度の総推移があったのかがわかるもの(総推移÷高低差で算出。小数点第2位以下は切り捨て)で、値動きの多さを判断する指標の1つです。値が大きいほど、トラリピ向きと言えます。

-

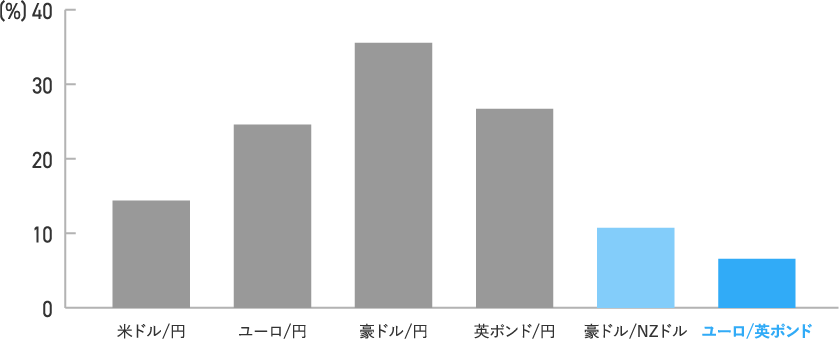

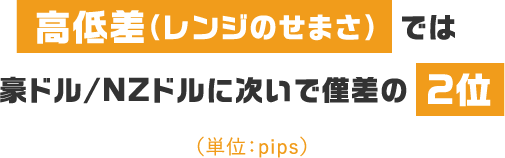

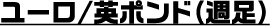

2016年7月~2022年4月までの約6年間の高低差は、豪ドル/NZドルに次いで2番目に狭くなりました。高低差が狭いとレンジ内での評価損失(リスク)を抑えやすくなります。

-

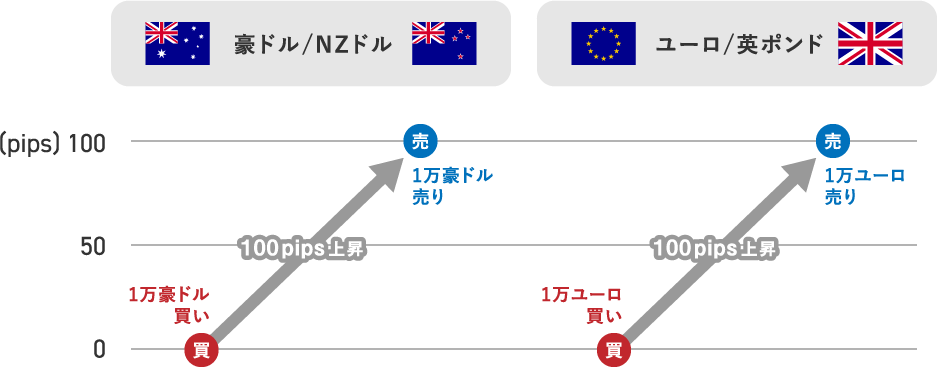

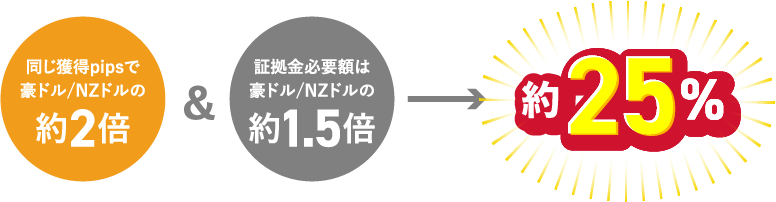

円換算収益を豪ドル/NZドルと比べてみると、

ユーロ/英ポンドのほうが約2倍高くなります。

一方で証拠金必要額は

豪ドル/NZドルに比べて

多くかかることには

注意が必要です。

計算方法は下記のとおりで、

約1.5倍の金額が必要になります。

※ 2022年4月末時点のレート水準に

基づいて算出。

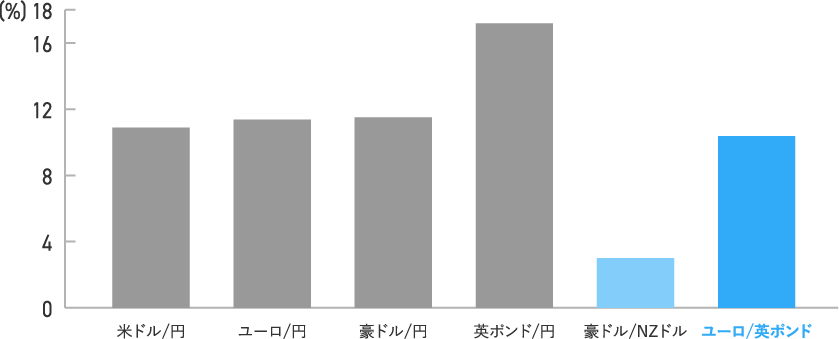

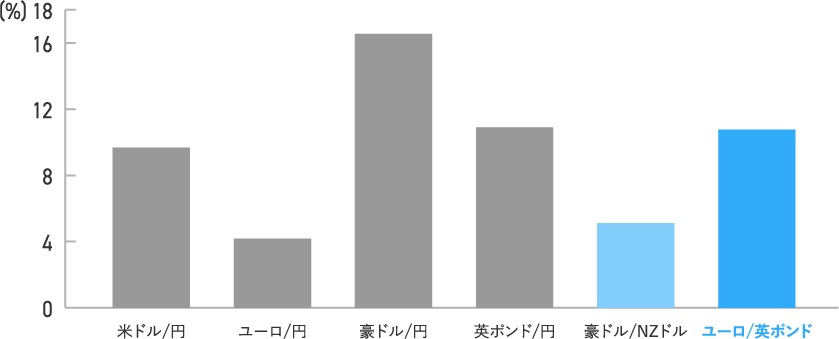

過去5回の代表的なショック相場時(リーマンショック、チャイナショック、ブレグジットショック、トランプショック、コロナショック)の平均変動率では、ユーロ/英ポンドは8.0%と、豪ドル/NZドルの5.1%に次いで低い結果となりました(ユーロ/円 10.0%、米ドル/円 11.1%、英ポンド/円 14.9%、豪ドル/円 17.1%)。

※出所:マネースクエア ヒストリカルデータ、リフィニティブ

約6年間(2016年7月~2022年4月)

※出所:マネースクエア ヒストリカルデータ、リフィニティブ

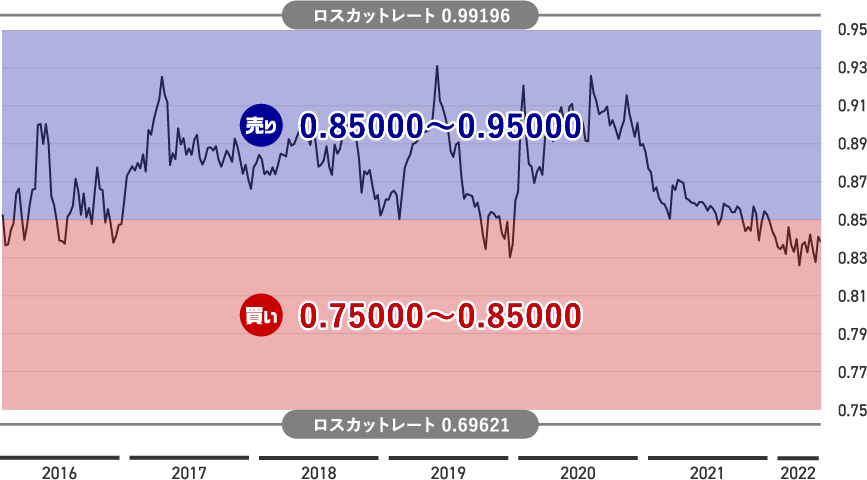

約6年間(2016年7月~2022年4月)

※出所:マネースクエア ヒストリカルデータ、リフィニティブ

| 運用想定 資金 |

売買 | 売買損益 | スワップ | 評価損益 | 損益合計 |

|---|---|---|---|---|---|

| 100万円 | 売り | 547,612 | 32,540 | 0 | 580,152 |

| 買い | 118,656 | -4,769 | -5,332 | 108,555 | |

| 売り買い 合計 |

666,268 | 27,771 | -5,332 | 688,707 |

- ユーロ/英ポンドの損益は英ポンド建てで発生しますが、当社ではリアルタイムの英ポンド/円レートで自動的に円換算され、円貨建てで口座に反映されます。

<バックテストのご注意事項>

本バックテストはあくまで過去の結果であり、実際のお取引とは異なります。また、将来の利益を保証するものではありません。お取引の参考情報としてご利用ください。売買に際してはお客様ご自身でご判断ください。

<ご注意事項>

本戦略は、売りと買いの注文を同時に発注することで、注文成立時、一部の価格帯において売り買い両方のポジションを保有する局面があります。この場合、売りと買いのスワップの差や決済時における売値と買値の価格差(スプレッド)を負担する等のデメリットがあります。

当社サービスに関しての注意事項

取引開始にあたっては契約締結前書面をよくお読みになり、リスク・取引等の内容をご理解いただいた上で、ご自身の判断にてお願いいたします。

当社の店頭外国為替証拠金取引および店頭CFD取引は、元本および収益が保証されているものではありません。また、取引総代金に比較して少額の資金で取引を行うため、取引の対象となる金融商品の価格変動により、多額の利益となることもありますが、お客様が差し入れた証拠金を上回る損失が生じるおそれもあります。また、各金融市場の閉鎖等、不可抗力と認められる事由により店頭外国為替証拠金取引および店頭CFD取引が不能となるおそれがあります。

店頭外国為替証拠金取引、店頭CFD取引における取引手数料は無料です。

当社が提示するレートには、買値と売値に差(スプレッド)があります。流動性が低くなる場合や、天変地異または戦争等による相場の急激な変動が生じた場合、スプレッドが広がることがあります。

店頭外国為替証拠金取引に必要な証拠金額は、個人のお客様の場合、取引総代金の4%以上です。法人のお客様の場合、取引総代金に、金融先物取引業協会が算出した通貨ペアごとの証拠金率(為替リスク想定比率)を基に当社が算出した証拠金率を乗じた金額となります。為替リスク想定比率は、金融商品取引業等に関する内閣府令第117条第27項第1号に規定される定量的計算モデルを用い算出します。なお、証拠金率(為替リスク想定比率)は変動いたします。店頭CFD取引に必要な証拠金額は、取引総代金の10%です。

- 株式会社マネースクエア

- 金融商品取引業 関東財務局長(金商)第2797号【加入協会】日本証券業協会 一般社団法人 金融先物取引業協会