※トラリピ利用者数No.1:2022年6月3日時点でトラリピ注文がある口座のうち、

豪ドル/NZドルのトラリピ注文がある口座の割合が53.8%(取扱い16通貨ペア中No.1)

相場の上がりすぎ

や下がりすぎで

悔しい思いを

してきた皆様へ

ともにオセアニア地域の通貨である

「豪ドル」と「NZドル」は相関関係が強いため、

「豪ドル/NZドル」は狭い値幅でのレンジ相場を

形成しやすいという特徴があります。

-

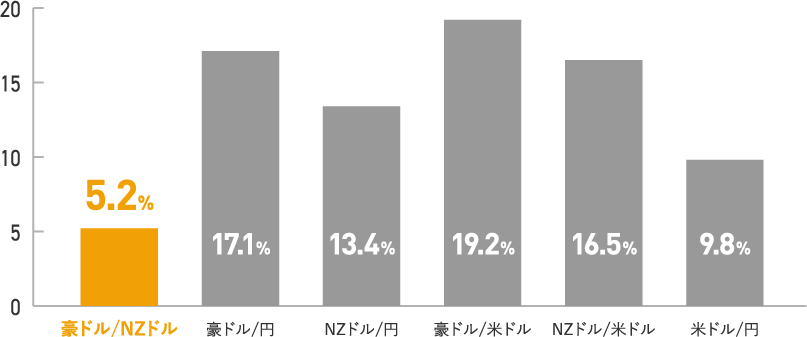

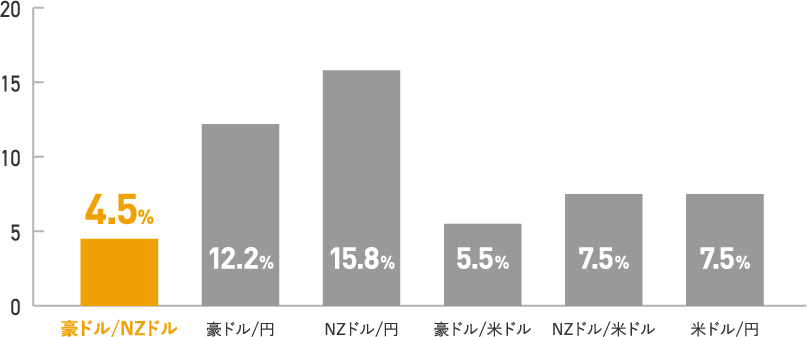

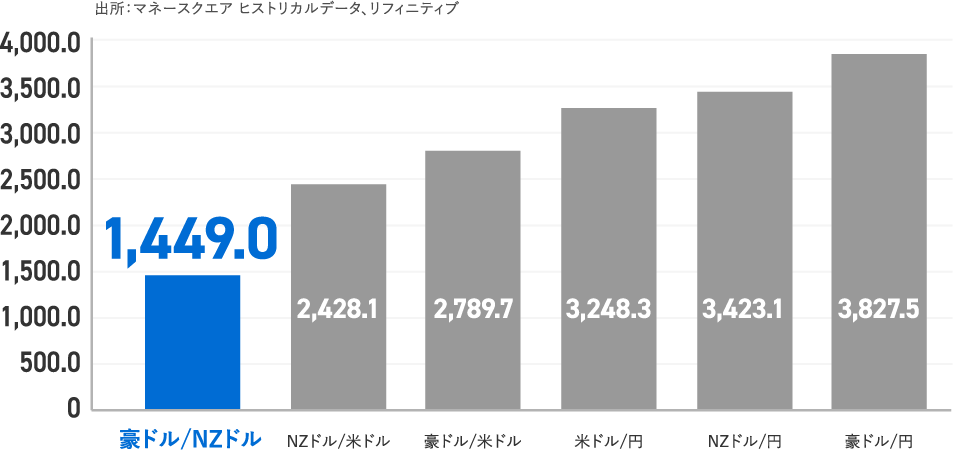

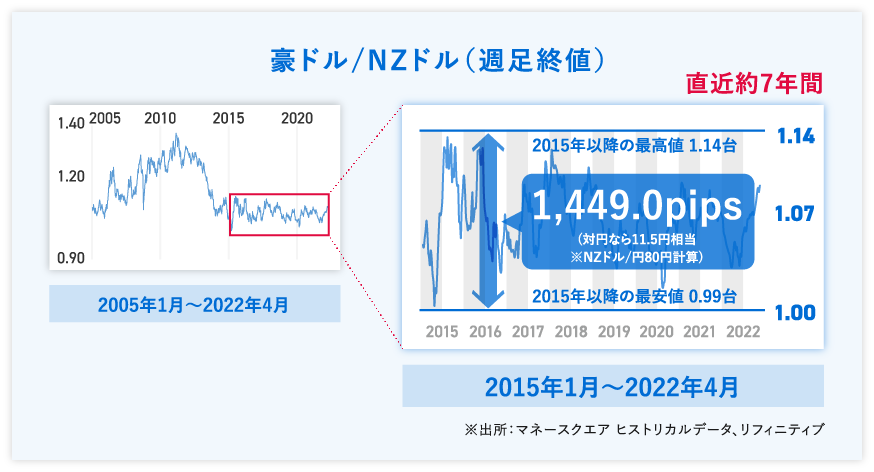

2015年1月~2022年4月の高低差

(単位:pips)

- 米ドル/円、豪ドル/円、NZドル/円は1円を100pips、豪ドル/米ドル、NZドル/米ドル、豪ドル/NZドルは0.01米ドル(NZドル)を100pipsとして換算。

- 同じポジション量の場合、高低差が狭いとレンジ内での評価損失(リスク)は抑えやすくなります。

-

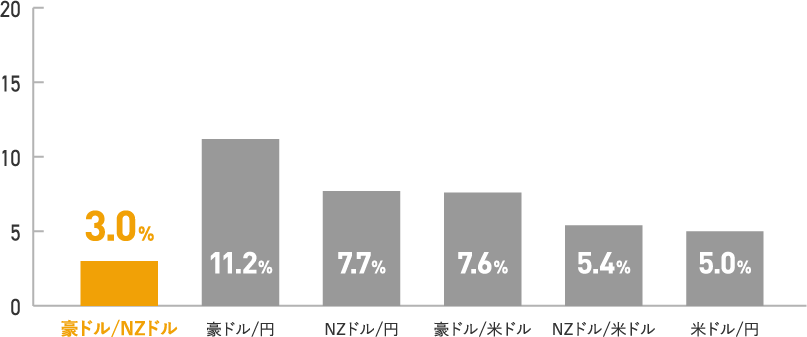

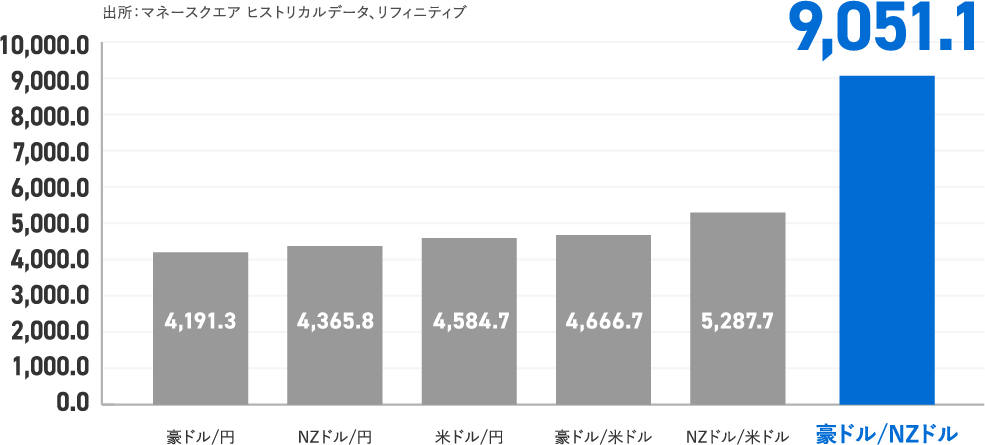

100pipsあたり総推移

(2015年1月~2022年4月)

- 総推移:期間内における日足の高低差を合計した数値。

- 100pipsあたり総推移:100pipsの値幅内でどの程度の総推移があったのかがわかるもの(総推移÷高低差で算出。小数点第2位以下は切り捨て)で値動きの多さを判断する指標の1つ。

豪ドル/NZドルの17年間の値動きを振り返ってみましょう。

2011年あたりまではニュージーランドに比べオーストラリアの利上げ傾向が強く、個人投資家を中心とした豪ドル買いの人気が継続、対NZドルで豪ドルの上昇傾向が続きました。それ以降は、景気回復によってニュージーランドの株式市場がオーストラリア株式市場よりも堅調傾向になり、対NZドルで豪ドルは下落傾向となりました。しかし2015年以降、15年8月のチャイナショックによりオーストラリア、ニュージーランドの景気が悪化。金融政策は維持もしくは緩和が続きました。

その後はコロナ禍を経て世界的なインフレ傾向が強まる中で、欧米と同様にオーストラリア、ニュージーランドも金融政策を引き締めに転換し始めました。今後も両国の金融政策は同じ方向性が続くことが予想されています。

よって、豪ドル/NZドルは直近7年のレンジが続く可能性が高いと考えられます。

オージーキウイ豪ドル/NZドルでトラリピ運用するなら

「ダイヤモンド戦略」がおすすめ!

ショック相場で

痛い思いを

してきた皆様へ

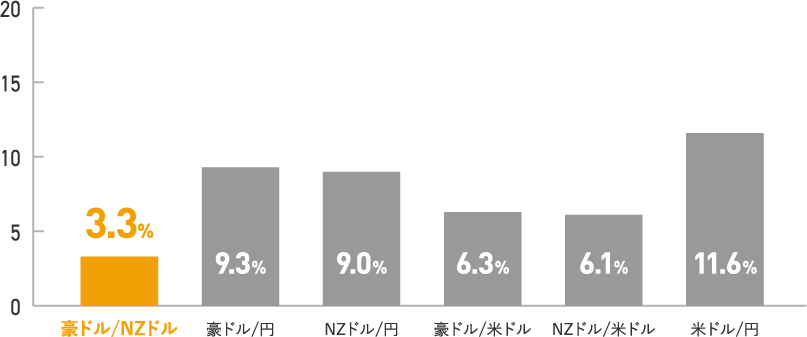

「豪ドル/NZドル」は、

ブレグジットやコロナショックなどの

いわゆる「ショック相場」においても

影響を受けづらいという特徴があります。

ショック相場による急騰・急落は、トラリピを仕掛けているレンジを逸脱して設定のやり直しが必要になったり、最悪の場合はロスカットになってしまうおそれがあります。

豪ドル/NZドルは他の通貨ペアと⽐べてショック相場における変動率が低いため、ショック相場の影響を受けにくく、レンジの逸脱やロスカットの可能性が低いと⾔えます。

※出所:マネースクエア ヒストリカルデータ、リフィニティブ

「トラリピ」は、取引の利益を保証するものではありません。仕掛け方によっては

多額の資金が必要となったり、設定したレンジ内であっても、損失を被ることがあります。

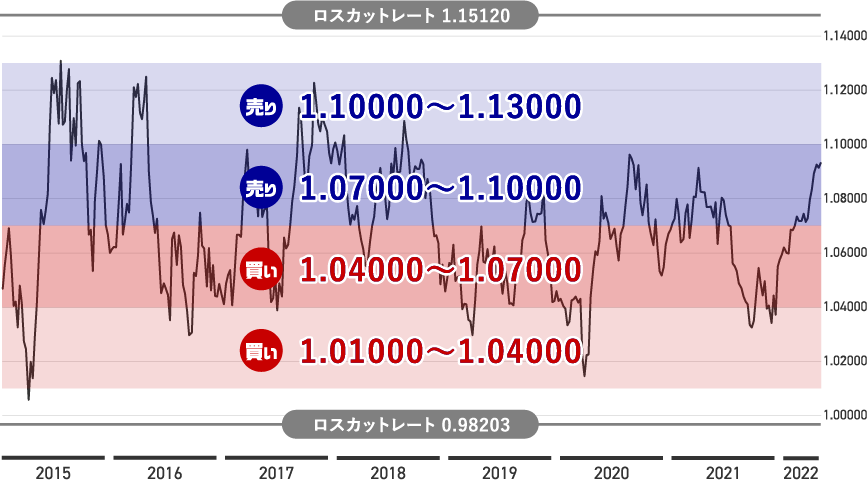

約7年間(2015年1月~2022年4月)

※出所:マネースクエア ヒストリカルデータ、リフィニティブ

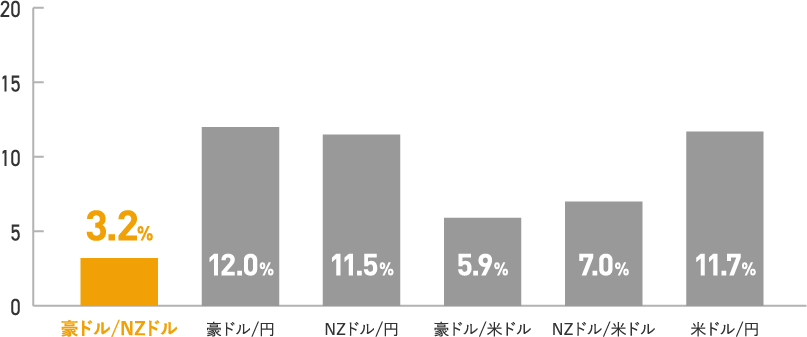

約7年間(2015年1月~2022年4月)

※出所:マネースクエア ヒストリカルデータ、リフィニティブ

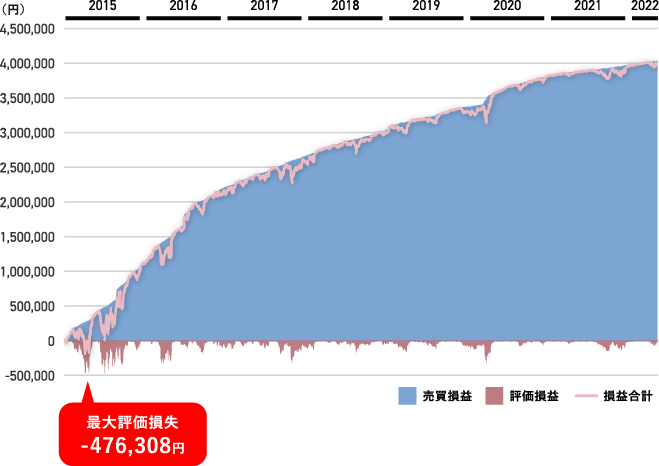

| 運用想定 資金 |

売買 | 売買損益 | スワップ | 評価損益 | 損益合計 |

|---|---|---|---|---|---|

| 100万円 | 売り | 1,946,661 | -10,303 | -64,875 | 1,871,483 |

| 買い | 2,145,634 | -37,860 | 0 | 2,107,774 | |

| 売り買い 合計 |

4,092,295 | -48,163 | -64,875 | 3,979,257 |

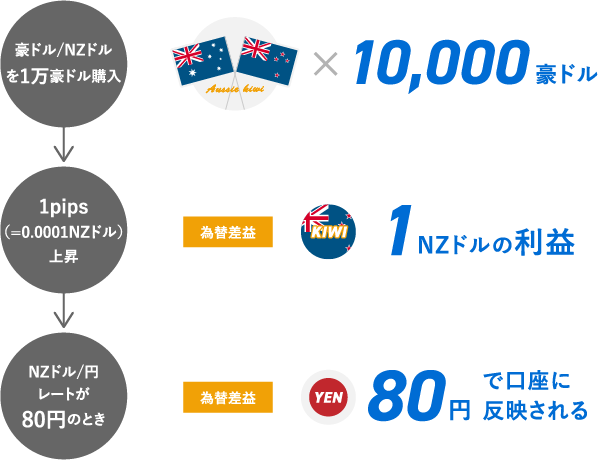

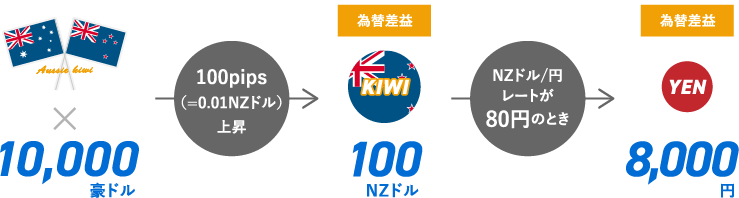

- 豪ドル/NZドルの損益はNZドル建てで発生しますが、当社ではリアルタイムのNZドル/円レートで自動的に円換算され、円貨建てで口座に反映されます。

<バックテストのご注意事項>

本バックテストはあくまで過去の結果であり、実際のお取引とは異なります。また、将来の利益を保証するものではありません。お取引の参考情報としてご利用ください。売買に際してはお客様ご自身でご判断ください。

<ご注意事項>

本戦略は、売りと買いの注文を同時に発注することで、注文成立時、一部の価格帯において売り買い両方のポジションを保有する局面があります。この場合、売りと買いのスワップの差や決済時における売値と買値の価格差(スプレッド)を負担する等のデメリットがあります。