2024年為替相場の総括

24年の為替相場は、7月まではここ数年に続いて「円安」が進行。7月には米ドル/円が約38年ぶりの高値をつけました。日銀が3月と7月に利上げに踏み切ったこと、6月以降に米FRB、ECB(欧州中銀)、BOE(英中銀)などの主要中央銀行が相次いで利下げを開始したことなどから、円が米ドルやその他の通貨に対して反発。年後半は円がほぼ全面高となり(9月以降は円安になりましたが・・)、次いで米ドルも堅調でした(12月19日現在)。

当社取り扱い通貨の24年(12月19日まで)の騰落は上昇率の高い順に以下の通り。

米ドル>南アランド>英ポンド>ユーロ>カナダドル>豪ドル>円>NZドル>トルコリラ>メキシコペソ

※ノルウェークローネとスウェーデンクローナは対象外としました。

インフレのピークアウトと主要中銀の利下げ転換

エネルギー価格の高騰やコロナ禍でのサプライチェーン障害、そしてコロナ対策としての金融緩和や財政出動などを背景に高進した世界的なインフレは、23年春ごろにはピークアウトが鮮明となりました。主要中央銀行が目標とする2%へ向けてインフレ率が鈍化するなか、6月にECBやBOC(カナダ中銀)、8月にBOE(英中銀)、9月にFRBと、次々に利下げが開始されました。

もっとも、近隣国同士でも金融政策に差が出たケースはありました。例えば、RBA(豪中銀)が政策金利を据え置く一方で、RBNZ(NZ中銀)は夏場以降に利下げを継続。ノルゲバンク(ノルウェー中銀)が政策金利を据え置く一方で、リクスバンク(スウェーデン中銀)は5月以降に利下げを継続、など。

日銀の利上げと「植田ショック」

主要中央銀行の中では唯一、日銀が利上げを実施。16年に開始したマイナス金利を3月19日に解消し、7月31日に追加利上げに踏み切りました。7月の会合では、利上げの決定に加えて、植田総裁が記者会見で追加利上げに積極的な姿勢をみせたことで、8月5日の株価暴落、いわゆる「令和のブラックマンデー」の引き金を引いたとの指摘があります。株価暴落により投資家のリスク回避姿勢が強まり、資源・新興国通貨を中心に円以外の通貨に下落圧力が加わりました。

米景気の堅調とイールドカーブの逆転解消

米FRBによる22-23年の大幅な利上げを受けて、2年物と10年物の国債利回りの差でみたイールドカーブ(利回り曲線)は22年後半から逆転(2年利回り>10年利回り)。過去の経験から24年ごろのリセッション(景気後退)が懸念されました。しかし、米景気は個人消費を中心に堅調を持続。イールドカーブの逆転は8月に解消されました。このことは25年のリセッションの可能性を否定するものではありませんが、景気のソフトランディング期待を高めました。労働市場はやや軟化したものの、堅調な雇用創出がみられました。そしてCPIの改善ペースが遅れたこともあって、FRBは年末にかけて利下げに慎重になりました。

米ドル162円と為替介入

米ドル/円が堅調に推移するなか、本邦当局は4月29日と5月1日に2回計9.8兆円の米ドル売り円買い介入を実施。22年9月14日-10月24日の3回計9.2兆ドル以来の為替介入となりましたが、米ドル/円は間もなく上昇基調に戻りました。そして、7月3日に一時161.938円と、86年12月以来の高値をつけました。その後、本邦当局が7月11日、12日に計5.5兆円の米ドル売り円買い介入を実施。為替介入をきっかけに米ドル/円は反落し、9月中旬には一時140円割れを記録しました。

米大統領選はトランプ勝利で米ドル高

米大統領選挙では7月にバイデン大統領が撤退。代わって民主党指名候補となったハリス副大統領は善戦したものの、トランプ前大統領が予想以上に大勝し、第47代大統領に選出されました。9月中旬の米長期金利の反転上昇とともに堅調推移していた米ドル/円は選挙結果判明後に続伸。米主要株価も上昇したことで、「トランプ・ラリー」が実現しました。

欧州政治の不安定化

6月の欧州議会選挙では、極右政党が躍進。直後のフランス総選挙で極右RN(国民連合)が第一党に踊り出ました。中道右派連合が連立政権を樹立したものの、25年度予算案を巡る混迷からバルニエ首相が12月に辞任。マクロン大統領がバイル氏を新首相に指名しましたが、事態は流動的になりました。

ドイツでも、11月に予算案を巡ってSPD(社会民主党)のショルツ首相の連立政権が崩壊。25年2月23日に総選挙が実施される予定です。また、英国で7月に誕生した労働党スターマー政権の25年予算案が財政赤字拡大につながるとの懸念が生じ、一時的に英株・国債・ポンドのトリプル安となりました。

欧州で政治が不安定化した背景には、ユーロ圏や英国の景気低迷がありました。ユーロ圏では最大の経済規模を誇るドイツの景気低迷が目立ちました。また、英国は23年後半のリセッション(景気後退)から立ち直りつつあったものの、景気は脆弱でした。

中国景気の低迷と資源・新興国通貨への下落圧力

中国では、不動産不況の長期化により景気の低迷が続きました。中国当局は一連の景気刺激策を打ち出したものの、あまり効果は出ませんでした。国内需要が弱く輸入が減少。原油価格をはじめ資源価格に下押し圧力が加わり、資源・新興国通貨の弱気材料になりました。米ドルが総じて堅調に推移するなかで、トランプ次期大統領が関税引き上げの意向を表明したことも、米国への貿易依存度の高い資源・新興国通貨に打撃となりました。

メキシコ憲法改正の懸念と大幅なペソ下落

23年に良好なパフォーマンスをみせたメキシコペソは一転して軟調な展開となりました。6月の大統領・議会選挙で与党が圧勝し、司法改革を含む憲法改正への機運が高まりました。政権与党に対するチェック機能が働かなくなるとの懸念がペソの下落要因となりました。また、関税や移民に関するトランプ次期大統領の発信も、ペソ安の一因となりました。

燻(くすぶ)る地政学リスク

地政学リスクは、24年中に一気に高まる場面はなかったものの、燻ぶり続けました。ロシアとウクライナの戦争は3年目に突入。23年10月に始まったイスラエルとハマスとの戦闘では、イスラエルによるガザ地区への攻撃が続きました。シリアの内戦では反政府勢力が勝利しアサド政権が崩壊しました。中国は台湾統一への野心を隠さず、また対中強硬姿勢をみせる米国との間で緊張が高まりました。

2024年のトラリピを振り返る

- 「対円」「対円以外」の差が目立った1年 -

2024年は、皆様にとってどんな年でしたか?

マーケットで印象的な出来事といえば、やはり「令和のブラックマンデー(8月5日)」でしょうか。他、4-5月の日銀介入や米大統領選挙などを想像する方が多いかもしれません。

果たして、それらのイベントは為替の値動きにどのような影響を及ぼしたのでしょうか?

この『2024年のトラリピを振り返る』コーナーでは、「注文件数」「注文口座数」からトラリピユーザーの皆様の傾向を、そして「騰落率」と「レンジシェア※」の観点から各通貨ペアの値動きを振り返っていきたいと思います。

※レンジシェア:ある期間における最高値を100%としたときの最安値の水準を%で表したもの。期間中に推移した幅の狭さを見る指標です。

【1】2024年のトラリピ人気通貨ペア

まずは『2024年に注文されたトラリピの件数』ランキングを見てみましょう。

2024年トラリピ新規注文件数ランキング※2024年1月2日~2024年11月29日の新規注文件数

| 通貨ペア | |

|---|---|

| 1位 | 米ドル/円 |

| 2位 | 豪ドル/NZドル (オージーキウイ) |

| 3位 | ユーロ/円 |

| 4位 | 豪ドル/円 |

| 5位 | 米ドル/カナダドル (ドルカナダ) |

| 6位 | ユーロ/英ポンド (ユーロポンド) |

| 7位 | NZドル/円 |

| 8位 | 英ポンド/円 |

| 9位 | カナダドル/円 |

| 10位 | メキシコペソ/円 |

| 11位 | ユーロ/米ドル |

| 12位 | NZドル/米ドル |

| 13位 | 英ポンド/米ドル |

| 14位 | 豪ドル/米ドル |

| 15位 | トルコリラ/円 |

| 16位 | 南アフリカランド/円 |

※ノルウェークローネ/スウェーデンクローナは2024年9月取引開始のためランキングから除外

※注文後取り消されたトラリピも含む

トラリピの注文件数が1番多かったのは米ドル/円でした。

日銀介入に米大統領選挙と、「円」「米ドル」それぞれに注目材料があったという点が大きかったのではないでしょうか。そして、2番目に多かったのは豪ドル/NZドル(オージーキウイ)。ショック相場に強い「トラリピ向き」の値動きが期待される通貨ペアです。続く3位、4位は対円通貨ペア、5位、6位が米ドル/カナダドル(ドルカナダ)とユーロ/英ポンド(ユーロポンド)で再び「トラリピ向き」通貨ペアとなり、「イベントに連動して値動きがある」ことへの期待と「他の影響を受けにくい」ことへの期待、両方がうかがえる結果だったように思います。

では、トラリピを注文した口座数でも確認してみましょう。

2024年トラリピ新規注文口座数ランキング※2024年1月2日~2024年11月29日の新規注文口座数

| 通貨ペア | |

|---|---|

| 1位 | 豪ドル/NZドル (オージーキウイ) |

| 2位 | 米ドル/円 |

| 3位 | ユーロ/英ポンド (ユーロポンド) |

| 4位 | ユーロ/円 |

| 5位 | 米ドル/カナダドル (ドルカナダ) |

| 6位 | 豪ドル/円 |

| 7位 | カナダドル/円 |

| 8位 | NZドル/円 |

| 9位 | メキシコペソ/円 |

| 10位 | NZドル/米ドル |

| 11位 | ユーロ/米ドル |

| 12位 | 英ポンド/円 |

| 13位 | 英ポンド/米ドル |

| 14位 | 豪ドル/米ドル |

| 15位 | トルコリラ/円 |

| 16位 | 南アフリカランド/円 |

※ノルウェークローネ/スウェーデンクローナは2024年9月取引開始のためランキングから除外

※注文後取り消されたトラリピも含む

注文した口座数が最も多かったのはオージーキウイ、2番目が米ドル/円。注文件数と比較すると、1番目と2番目が逆転しています。オージーキウイの人気の高さを感じますが、ユーロポンド、ドルカナダも上位5位以内にランクイン。「トラリピ向き」と言われる通貨ペア※が多くのトラリピユーザーによって広く運用されていることが分かります。

※ノルウェークローネ/スウェーデンクローナ(ノックセック)も「トラリピ向き」の特徴を持つ通貨ペアですが、2024年9月16日より取扱いを開始したためランキングには含めていません。ただし、9月16日を始点として集計したところ、ドルカナダに次ぐ6位となりました。2025年はどうなるのか注目です。

【2】値動きでみる2024年

では、各通貨ペアの値動きを振り返ってみましょう。

(1)騰落率でみる

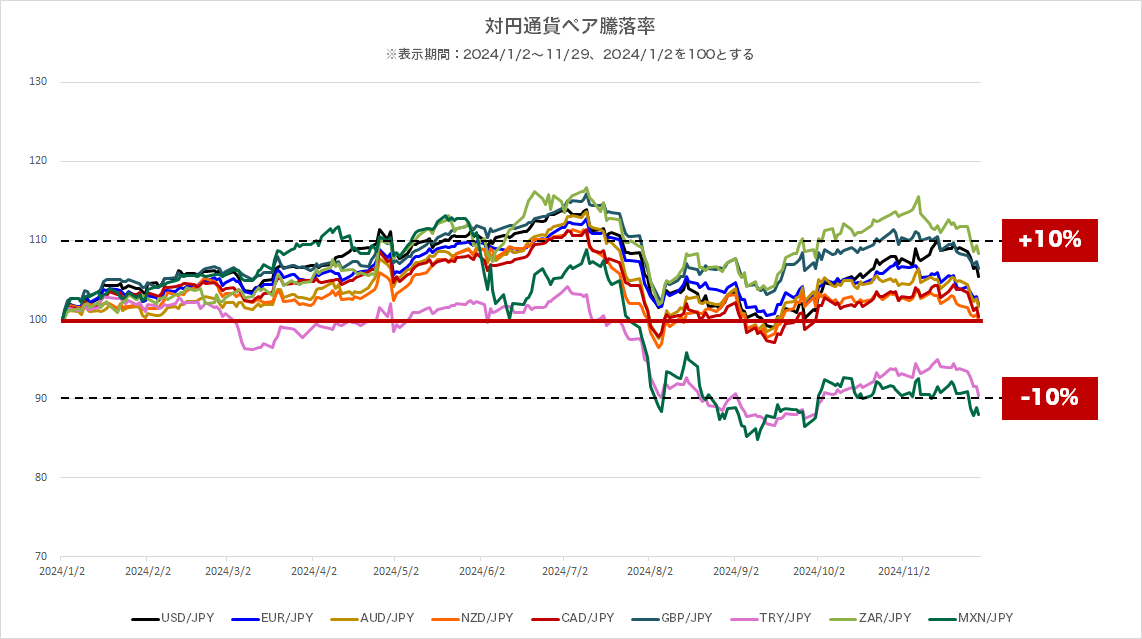

各通貨ペアの2024年1月2日の終値を「100」として指数化しグラフにしました。期間は2024年1月2日~11月29日です。

まずは対円通貨ペアから。

※出所:マネースクエア ヒストリカルデータ

中心に引いた赤線からの乖離の度合いで、年初からどれだけ上昇/下落したのかをイメージできます。

程度は異なりますが、対円の通貨ペアは概ね同じような方向感で推移し、上昇・下落の傾向が分かりやすく見て取れます。

2024年はここ数年の傾向と同様に「円安(あるいは日銀の動向)」に注目が集まっていたことを考えると、このような値動きとなったのも納得できるのではないでしょうか。

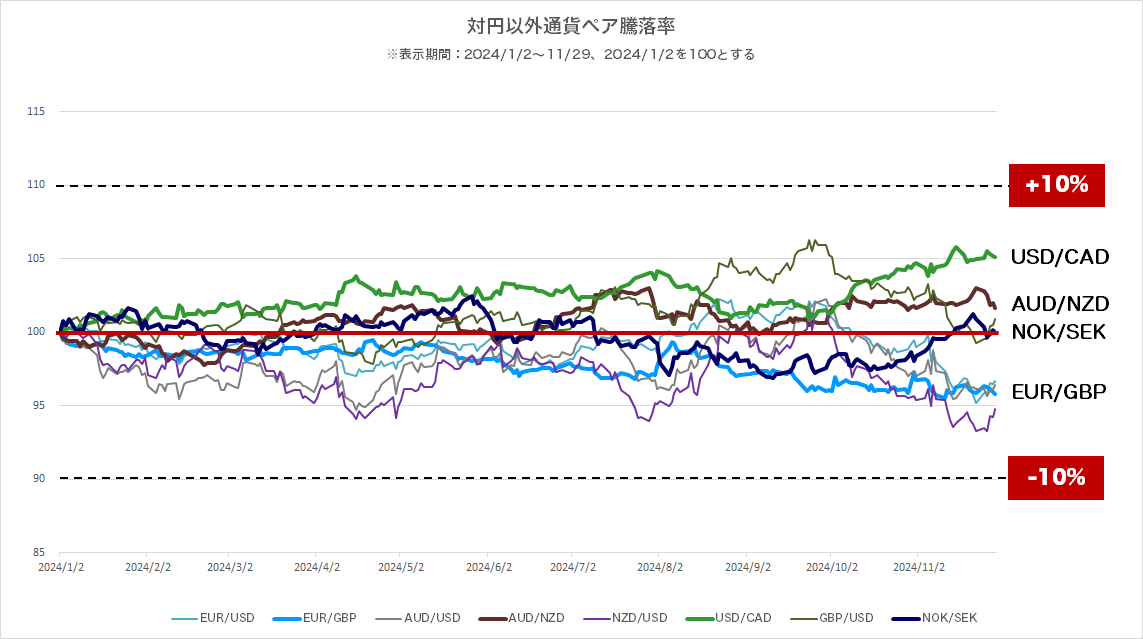

次に、対円以外の通貨ペアを見てみましょう。

※出所:マネースクエア ヒストリカルデータ

まず、前掲の「対円通貨ペア」と比較して全体的に振れ幅が小さいことが分かります。対円通貨ペアの多くは値動きの方向感が分かりやすかったのに対して、対円以外の通貨ペアにおいては明確なトレンドが出た場面はあまり見られません。

ここで、グラフ中の太線4本に注目してみましょう。

オージーキウイ、ユーロポンド、ドルカナダ、ノックセック。いずれも「トラリピ向き」とされる通貨ペアです。急激な値動きはほとんどなく、動いても年初から±5%程度の水準でした。

トラリピを仕掛ける通貨ペアを選ぶにあたっては、「動く範囲の狭さ」は重要なポイントとなります。広いレンジよりも狭いレンジの方が、仕掛けるための必要証拠金が少なく済むためです。また、急な変動になりにくいという点で心理的な負担も比較的軽くなるのではないでしょうか。

(2)総推移・レンジシェアでみる

次に、各通貨ペアの「100pipsあたり総推移」そして「レンジシェア」を見てみましょう。

2つの項目の定義は以下のとおりです。

-100pipsあたり総推移とは?-

100pipsの値幅内でどの程度の総推移があったのかがわかるもので、値動きの多さを判断する指標の1つ。

《総推移÷高低差》で算出。

-レンジシェアとは?-

ある期間における最高値を100%としたときの最安値の水準を%で表したもの。

《(最高値−最安値)/最高値×100》で算出。

トラリピを仕掛けるにあたって、多くの方が「収益機会の多さ」と「資金効率」を気にするのではないでしょうか。であれば、「値動きが多く(=100pipsあたり総推移が大きく)」、かつ「値動きの幅が狭い(=レンジシェアが小さい)」通貨ペアほど「トラリピ向き」であると言えます。

これを念頭において、データを確認してみましょう。

2024年 100pipsあたり総推移ランキング

| 通貨ペア | 100pipsあたり 総推移 (単位:pips) |

|

|---|---|---|

| 1位 | 豪ドル/米ドル | 4,977.1 |

| 2位 | NZドル/米ドル | 4,816.1 |

| 3位 | 豪ドル/NZドル (オージーキウイ) |

4,085.5 |

| 4位 | トルコリラ/円 | 4,075.2 |

| 5位 | ユーロ/英ポンド (ユーロポンド) |

3,907.7 |

| 6位 | 南アフリカランド/円 | 3,671.6 |

| 7位 | ユーロ/円 | 3,671.6 |

| 8位 | 英ポンド/米ドル | 3,466.6 |

| 9位 | ユーロ/米ドル | 3,387.4 |

| 10位 | 米ドル/カナダドル (ドルカナダ) |

3,340.0 |

| 11位 | 米ドル/円 | 3,221.6 |

| 12位 | 英ポンド/円 | 3,141.6 |

| 13位 | カナダドル/円 | 3,098.7 |

| 14位 | NZドル/円 | 2,959.8 |

| 15位 | 豪ドル/円 | 2,750.4 |

| 16位 | メキシコペソ/円 | 2,710.7 |

2024年 レンジシェアランキング

|

通貨ペア

|

レンジシェア (単位:%) |

|

|---|---|---|

| 1位 | ユーロ/英ポンド (ユーロポンド) |

4.83 |

| 2位 | 豪ドル/NZドル (オージーキウイ) |

5.45 |

| 3位 | 米ドル/カナダドル (ドルカナダ) |

6.72 |

| 4位 | ユーロ/米ドル | 7.81 |

| 5位 | 英ポンド/米ドル | 8.42 |

| 6位 | 豪ドル/米ドル | 8.47 |

| 7位 | NZドル/米ドル | 9.12 |

| 8位 | ユーロ/円 | 12.03 |

| 9位 | 米ドル/円 | 13.82 |

| 10位 | 英ポンド/円 | 14.10 |

| 11位 | カナダドル/円 | 14.44 |

| 12位 | 南アフリカランド/円 | 15.46 |

| 13位 | NZドル/円 | 16.17 |

| 14位 | 豪ドル/円 | 17.53 |

| 15位 | トルコリラ/円 | 20.30 |

| 16位 | メキシコペソ/円 | 26.14 |

※ノルウェークローネ/スウェーデンクローナは2024年9月取引開始のためランキングから除外

「値動きの多さ(100pipsあたり総推移)」「値動きの幅の狭さ(レンジシェア)」、そのどちらもトップであることが理想的(=トラリピに向いている値動きと言える)ですが、今回は「どちらも1位」という通貨ペアはありませんでした(2023年はオージーキウイがどちらも1位)。

ただし、ユーロポンドとオージーキウイの2通貨ペアは「どちらも5位以内」となりました。マーケットとしては、冒頭に述べたように「円」や「米ドル」に絡むイベントの印象が強くなりがちな1年でしたが、そのようなイベントに左右されず、淡々と動く通貨ペアの存在を意識してトラリピを仕掛けてみるとよいかもしれません。

●2024年のトラリピまとめ

マーケットイベントとしては「円」や「米ドル」に注目が集まりがちな1年だった。値動きの観点では「対円通貨ペア」は方向感が比較的分かりやすく、「対円以外の通貨ペア」は概ね横ばい傾向の推移を見せた。

また、トラリピの注文件数・口座数ともに、「トラリピ向き」と言われるオージーキウイ、ユーロポンド、ドルカナダが上位にランクインした。相変わらず注目度の高さがうかがえる。

掲載している内容は、2024年1月2日~11月29日までの値動きを元に作成しました。その後の値動きによって、傾向が変わる可能性がある点にはご留意ください。