エリオット波動・宮田レポート(短期アップデート) ※7月18日更新

2025/07/18 12:10

宮田レポート(短期アップデート) 250718_miyata.pdf

[日経平均]

【当面の想定レンジ】 36,500~42,000円

[NYダウ・S&P500]

【当面の想定レンジ】 (NYダウ) 37,500~45,000ドル

(S&P500) 5000~6500

[ナスダック]

【当面の想定レンジ】 (ナスダック100) 20,000~23,000

(ナスダック総合) 18,000~21,000

[米ドル/円]

【当面の想定レンジ】 130.000~151.000円

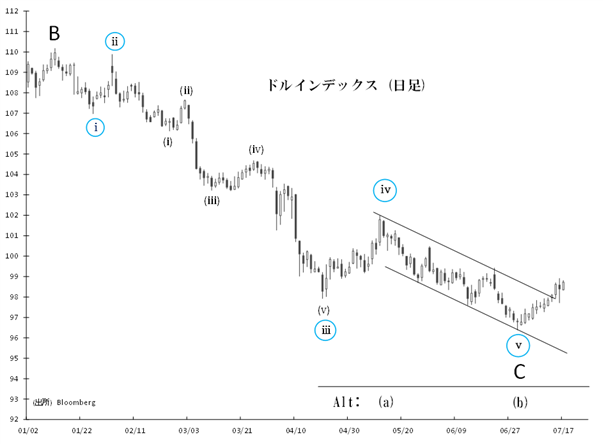

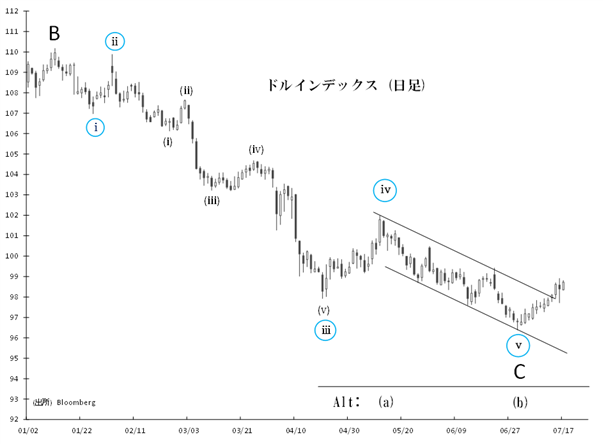

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 95.000~102.000

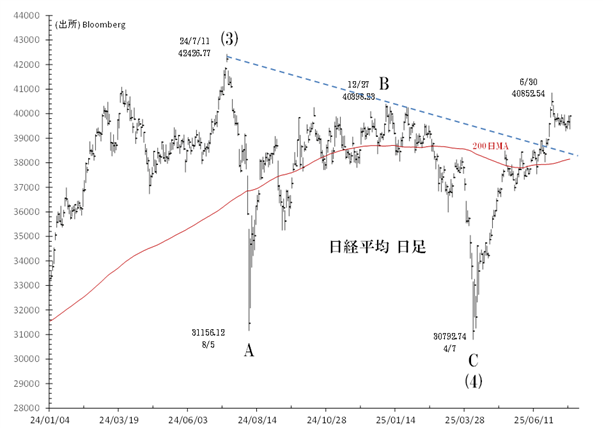

[日経平均]

【週足 エリオット波動分析】

日経平均は、重要サポートとしての200週MAを上回って推移しています。同MAを今後も維持する限り、プライマリー上昇➂波は依然継続中とみられます。

日経平均は、インターミディエイト級第(5)波の上昇が進行中です。この第(5)波は、20年3月コロナショック底(16358.19円)からのラリー中「最後の上昇」に相当します。

早ければ7月~8月、順当なら9月~10月に、日経平均は24年7月高値(42,426.77円)を上抜き史上最高値を更新するでしょう。

7月第2週(7~11日)に海外投資家は現物を4030億円買い越しました。これで15週連続の買い越しとなり、アベノミクス相場の始まりの時期に重なる2012年11月~13年3月(18週連続)以来、約12年ぶりの長さとなりました。

海外投資家は日本株を長らくアンダーウェイトしており、「持たざるリスク」から日本株再評価の機運が高まっているとみられます。

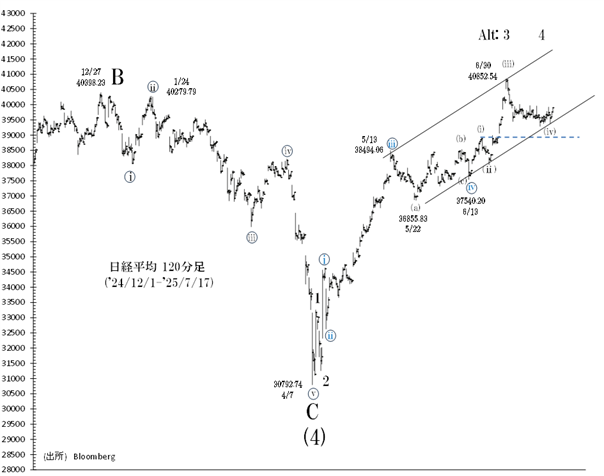

【日足・時間足 エリオット波動分析】

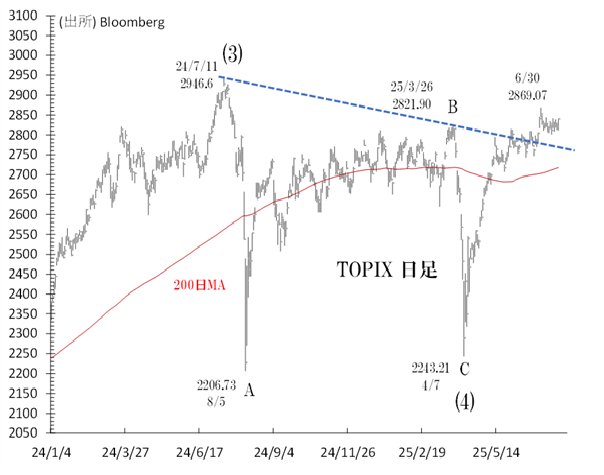

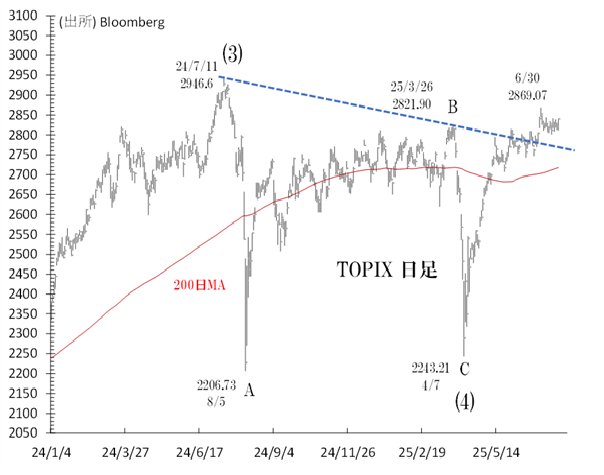

[TOPIX]

先に書いたように、海外投資家は現物を15週連続で買い越し(合計は5.35兆円)ており、今後も日本株再評価に伴う買いに期待できましょう。

スモール指数の最高値更新が足元で続いており、その流れをTOPIXもキャッチアップする展開を予想します。24年7月の過去最高値(2946.60)試しが視野に入っています。

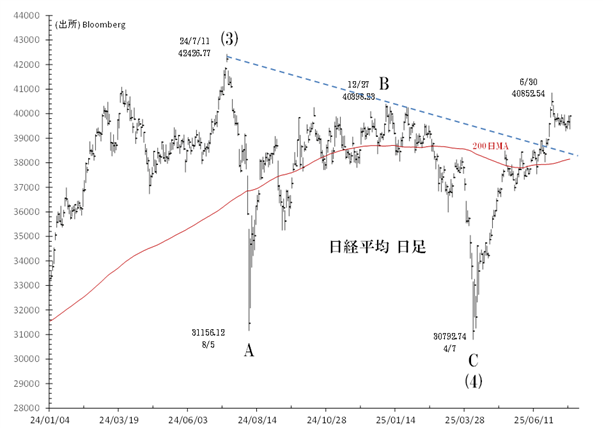

[日経平均]

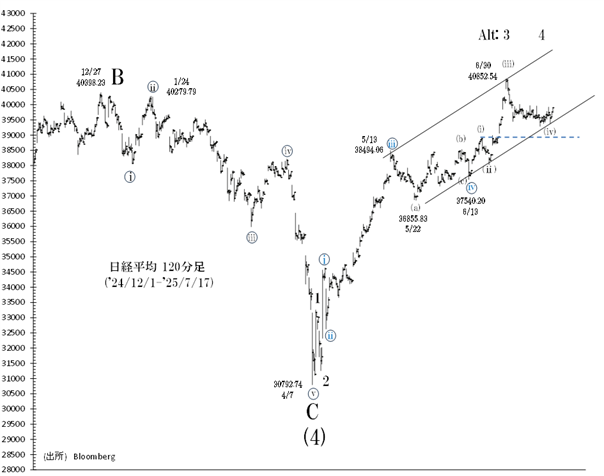

40,852円(6/30高値)からは第(iv)波の調整とみられ、それは目先的にも終わる可能性があります。その後は第(v)波の上昇が続き4万1000円水準を試すと思われます(この見方は38,885円を維持する限り有効です)。

日経平均4万円より上の価格帯は出来高が少ない「真空地帯」です。そこでは売り方の踏み上げ、新規の先物買いなどにより、日経平均は大きく跳ねやすいでしょう。

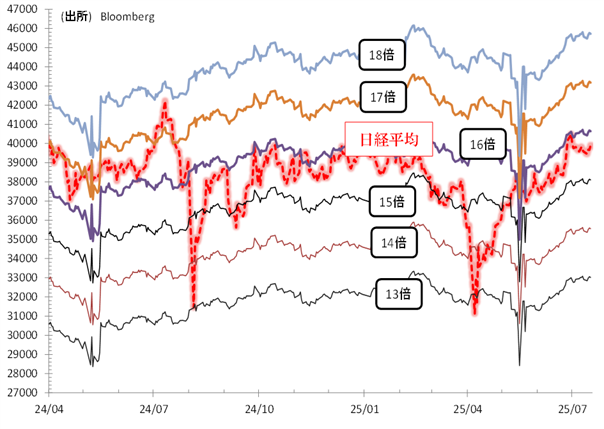

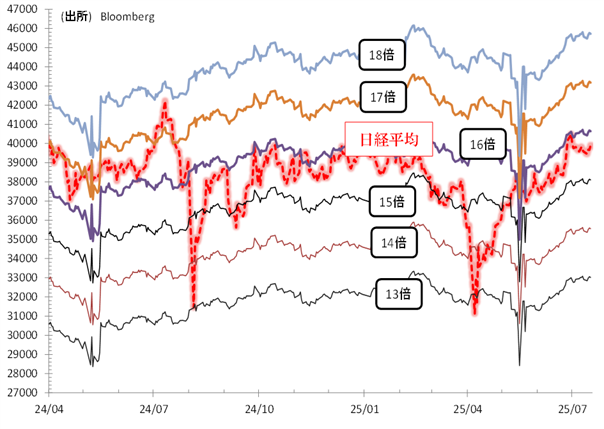

[予想PER別の日経平均水準]

7月17日の日経平均予想PERは15.71倍・予想EPSは2539円。この水準は、過去最高のEPS・2564円(2/13)に近いものです。

[NYダウ・S&P500]

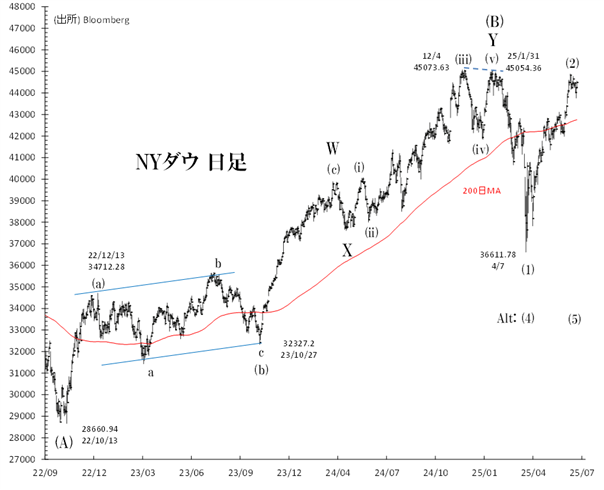

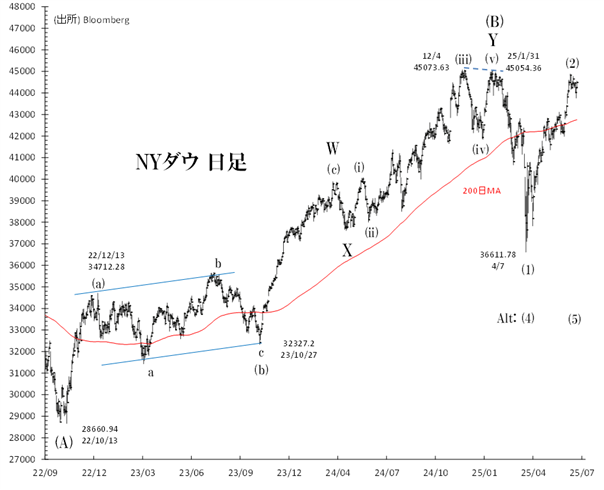

【NYダウ日足 エリオット波動分析】

(プリファード・カウント)

22年10月安値(28,660ドル)からの(B)波による上昇は今年1月高値(45,054ドル)で終わり、以来、C波による下落局面です。足元、C-(2)波完了を見極める局面が続いています。今後はC-(3)波の下げにより、4月安値(36,611ドル)を大きく下回る展開が想定されます。

ただし45,054ドルを上抜くと、この波動カウントは否定され、他の波動カウントを採用することになります。これまでの戻り高値は44,885ドル(7/3)です。

(オルタナティブ・カウント)

22年10月安値(28,660ドル)以来の五波構成による上昇(=プライマリー級第➄波)は、今年4月安値から最後の上昇(=インターミディエイト級第(5)波)が進行中です。

あるいはS&P500・ナスダックで検討しているごとく、4月からの上昇を「トライアングル」におけるⓑ波とカウントすることもできます。

上記波動カウントの正否はすぐに判明しませんが、少なくとも当面の高値を付けつつあること、相応の調整入りが近い、などの点で一致しています。

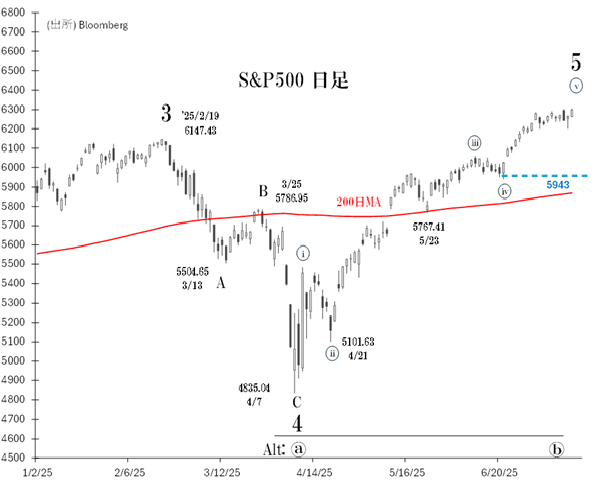

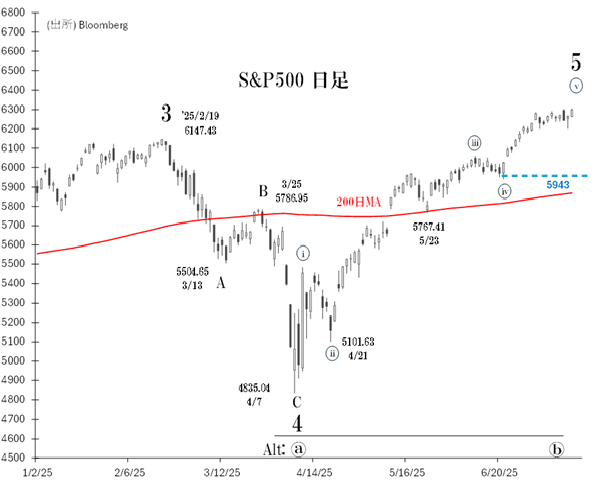

【S&P500日足 エリオット波動分析】

7月17日には最高値を更新、一時6304まで上昇しました。

過去100年近くにおよぶ超長期レジスタンスラインは、今年7-9月[6333]に位置しています。同ラインを試すのは昨年12月に続き2度目のことです。前回(昨年12月)、同ラインに達した後、その後の4カ月でS&P500は21%下げました。

FactSetによれば、S&P500の(12カ月先)予想PERは22.3倍(7/11時点)。これは5年平均(19.9倍)より12%、10年平均(18.4倍)からは21%、各々「割高」水準です。ひとたび調整入りとなれば、10%~20%の調整は普通に起きることでしょう。

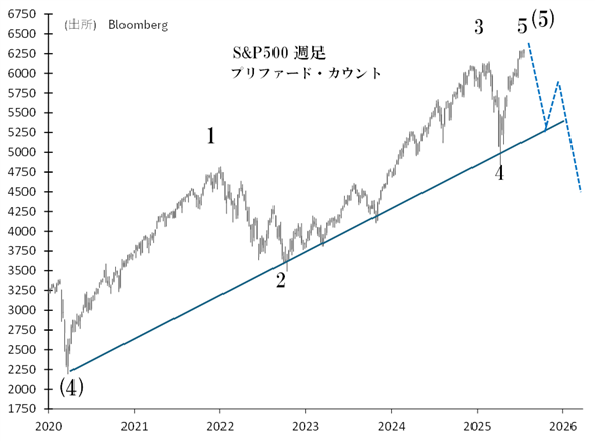

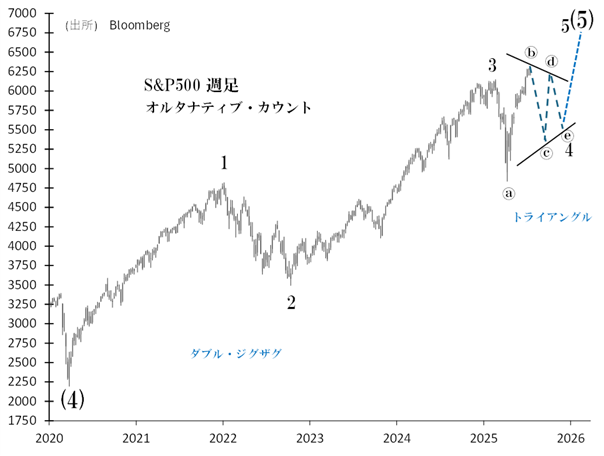

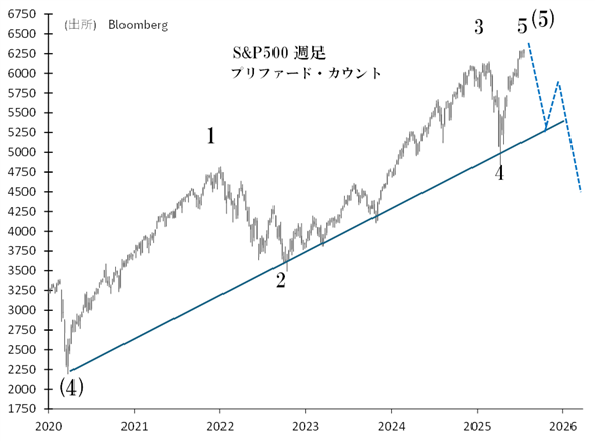

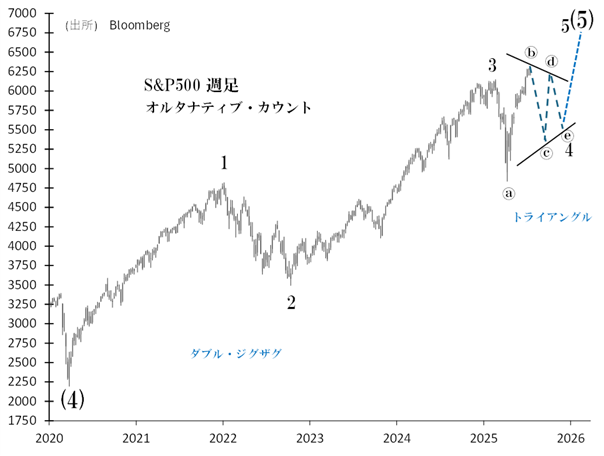

【S&P500 長期エリオット波動分析】

(プリファード・カウント)

4月安値(4835) からの上昇は、インターミディエイト級第5波に位置付けられ、それが終わると長期にわたる調整スタートとなります。それは4月安値を大きく下回ることが予想されます。

(オルタナティブ・カウント)

4月からの上昇は、トライアングル中ⓑ波のリバウンドに位置付けられます。

近々ⓒ波の下げがスタートするとみられ、それはⓐ波(2月~4月)下げ幅に対し、62%~66%の大きさ(813~866ポイント)になるでしょう。そうなるとⓒ波によりS&P500は5400を下回る展開になりそうです。

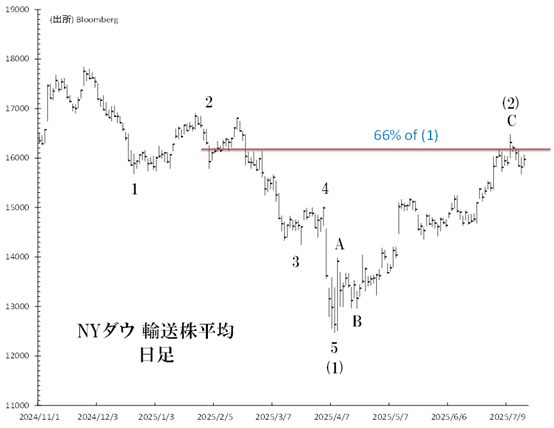

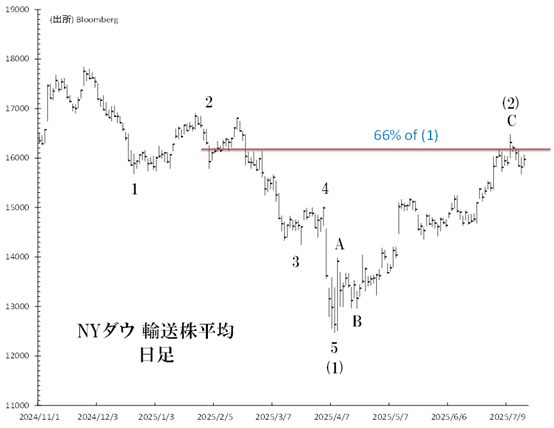

[ダウ輸送株平均] 第(1)波の66%戻り水準から反落

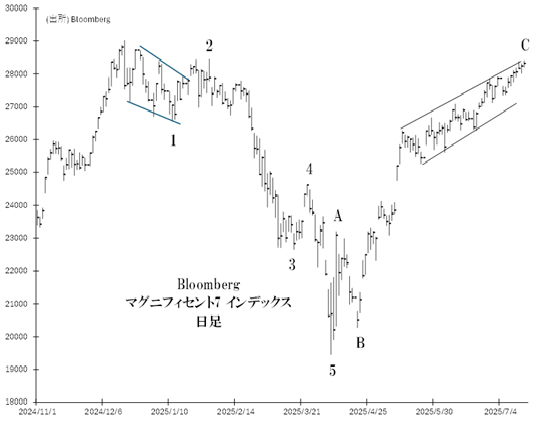

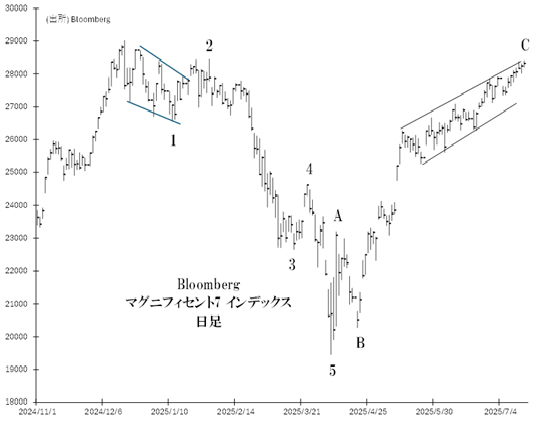

[マグニフィセント7] エンディング・ダイアゴナル

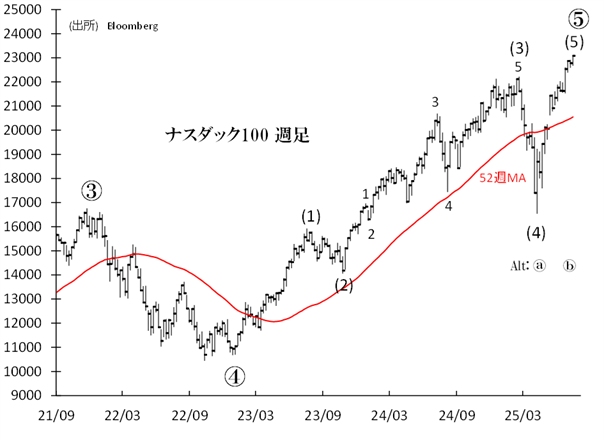

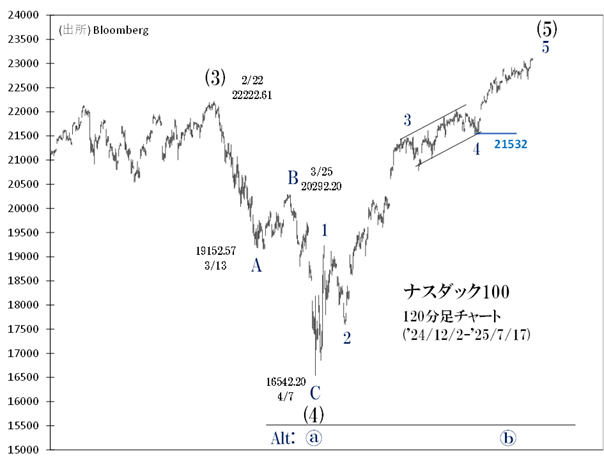

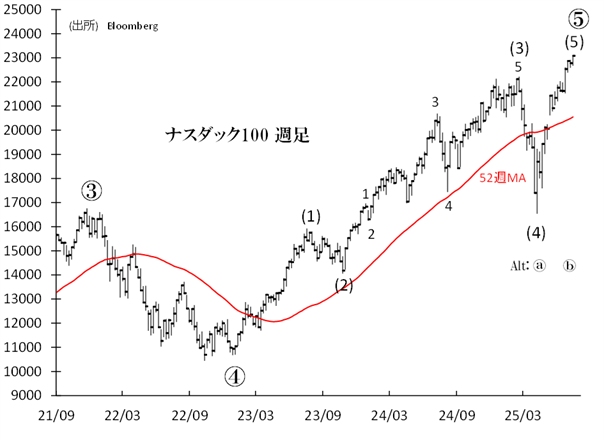

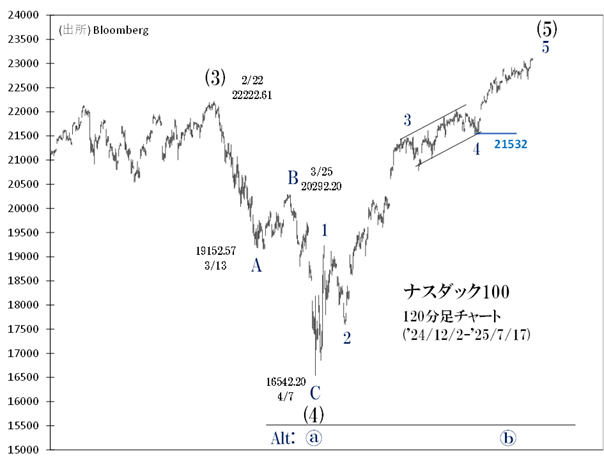

[ナスダック]

【ナスダック100 週足 エリオット波動分析】

(プリファード・カウント)

4月安値(16,542)からの上昇は、インターミディエイト級第(5)波の上昇に相当します。既に最高値を更新しており、第(5)波はいつ終わってもおかしくありません。遠からず調整局面が始まるとみられ、それは数年間ターム続く、長く大きなものになるでしょう。

(オルタナティブ・カウント)

4月からの上昇は「(ランニング)トライアングル」中ⓑ波に当たります。これはS&P500のオルタナティブ・カウントと同様であり、遠からずⓒ波の下落に入る見通しです。これによると今後の調整規模は、想定されるシナリオではもっとも小さいと想定されます。それでもⓒ波の下げ幅はⓐ波のそれに対し62%~66%となり、ⓑ波の高値からは3500~3750ポイントの下げになるでしょう。

【ナスダック100 時間足 エリオット波動分析】

4月安値16,542からの上昇は、インターミディエイト級第(5)波、あるいは、第(4)波「トライアングル」中ⓑ波とみられます。

フィボナッチ比率からは、上値の想定レンジとして[23,195-24,224]が導かれます。7月17日には一時22,641まで上昇、最高値を更新しました。

21,532を下回ると最初の弱気トリガー発動となり、ナスダック100が重要な高値を付けたことが示唆されます。

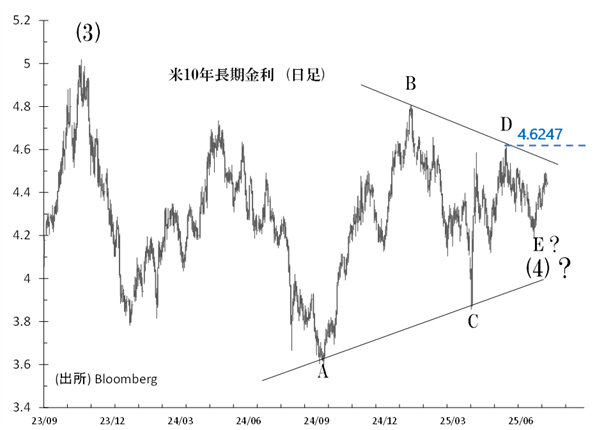

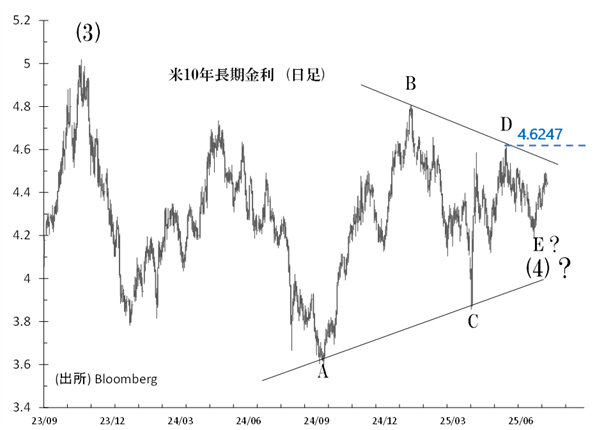

米10年長期金利─18年ぶり高値水準へ上昇する見通し

米10年長期金利は23年10月(5.0187%)以来の強気トライアングルを完成したか、しつつあり、近いうちに金利上昇トレンドが始まるとみられます。

トライアングルD波の高値は4.6247%(5/22)です。今後それを上抜くと第(4)波の完成と、第(5)波による金利上昇トレンド入りを確認できるでしょう。

長期金利は今後数カ月内にも5.0187%をブレイクし、18年ぶり高金利となるでしょう。そんな長期金利の急騰は、景気後退リスクを高めるとともに、株式相場には(ハイテク株を中心に)相応の打撃を与えるでしょう。

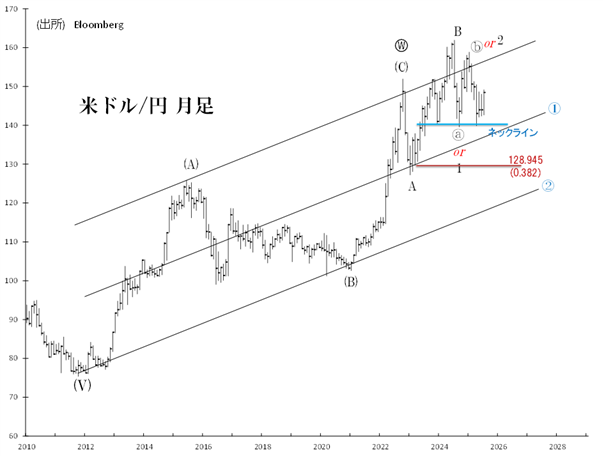

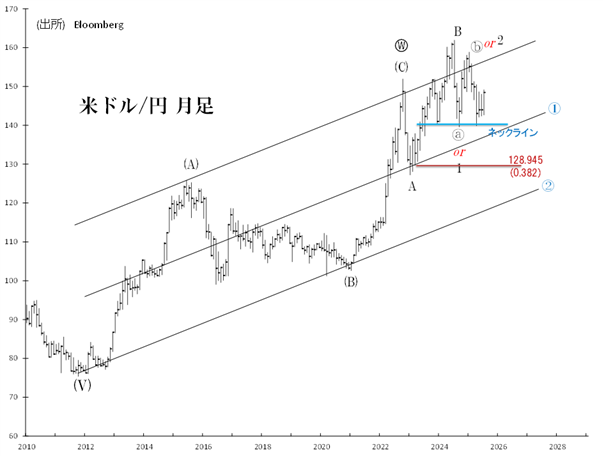

[米ドル/円]

【月足・エリオット波動分析】

151.899円(22/10/21)からⓍ波「円高局面」が進行中です。このⓍ波により米ドル/円(ドル/円)は、2028年4月頃までレンジ相場を形成する、というのが基本シナリオ。24年7月の161.938円は、15年6月・125.860円から9年目に付けた「8年サイクル高値」とみられます。

22年10月以来のⓍ波が描くパターンとして大きくは、➀[ランニング・トライアングル]、➁[エクスパンディッド・フラット]、これら二通りの可能性があります。

➀の場合、現行C波はA波安値(127.158円)を下回りません。C波は三波で構成され、まずは2011年からの上昇チャネルのセンターライン➀137.190円(7月)がサポートレベルとみられます。

もっとも139円処を下抜くとヘッド・アンド・ショルダーズ型の天井パターンから明確に下放れ始め─上述したセンターラインで底入れせずに─フィボナッチ・サポートの[128.945円]を試すと思われます。

➁の場合は、現行C波(五波構成)はチャネル下限(➁)を目指すような、より大きなドル安・円高が見込まれます。➁の水準は117.560円(7月)です。

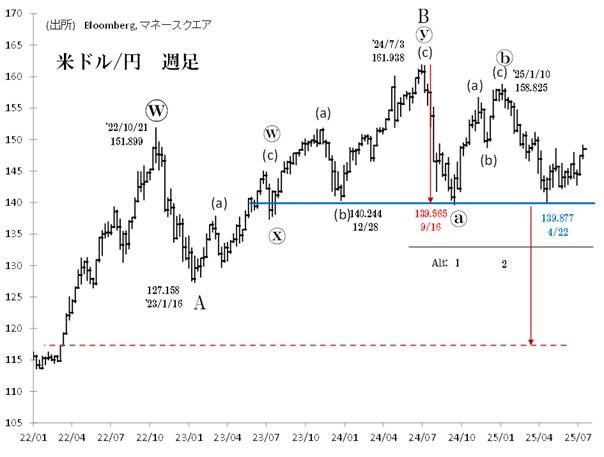

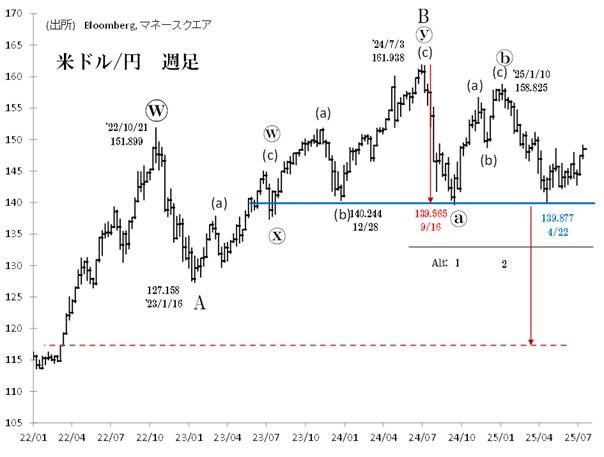

【週足 エリオット波動分析】

161.938円(24/7/3)からはC波によるドル安・円高トレンドが進行中です。このC波は(先ずは)三波構成(ⓐ-ⓑ-ⓒ)が想定され、158.825円(1/10)からⓒ波によるドル安・円高が進行中とみられます。

今年1月からのドル安・円高を、第3波による下落とみることもできます。現時点でサブシナリオですが、これによれば、先々1ドル=120円試しが視野に入ります。第1波と第3波が黄金分割(1:1.618)比率関係になると仮定すれば、 [122.625円]という目標値が得られます。

予想された通り、足元ドル/円は、149円台~151円台を試す展開となっています。ドル指数が数カ月タームの上昇に入ったとみられることも、ドル/円の上昇見通しを支援しています。

こうみるとドル/円の下げトレンド再開は、今から数カ月後になる可能性が高いでしょう。

もっとも中長期でのドル安・円高基調に変わりはなく、ヘッド・アンド・ショルダーズの垂直目標値からは、いずれ1ドル=120円割れの可能性もみえています。

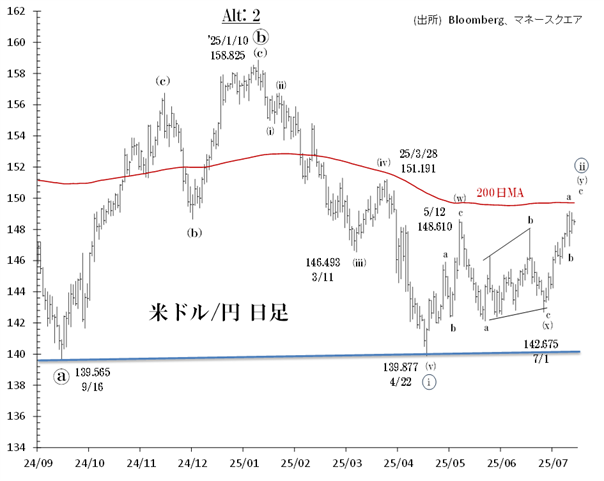

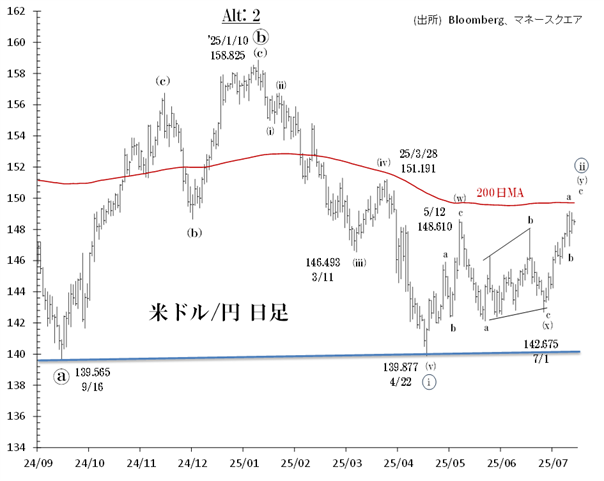

【日足 エリオット波動分析】

139.877円(4/22)以来のマルii波によるリバウンドは、「ダブル・ジグザグ」(w)-(x)-(y)により継続中とみています。

142.675円(7/1)からは、(y)-c波によるドル高円安局面に位置付けられます。

予想していた通り148.610円(5/12)を上回り、7月16日には一時3カ月半ぶり149円台に乗せました。

[149.351円](1月からのドル/円下落の半値戻り水準)と200日MA(149.710円)、これら複数のレジスタンスがある149円台は、短期的にはドル/円の上値を抑える可能性があります。

なお150円台回復となれば、(w)波と(y)波が等しく上がる水準[151.408円]への道が開かれます。ここには[151.586円](1月からの円高の61.8%戻り水準)も控えています。

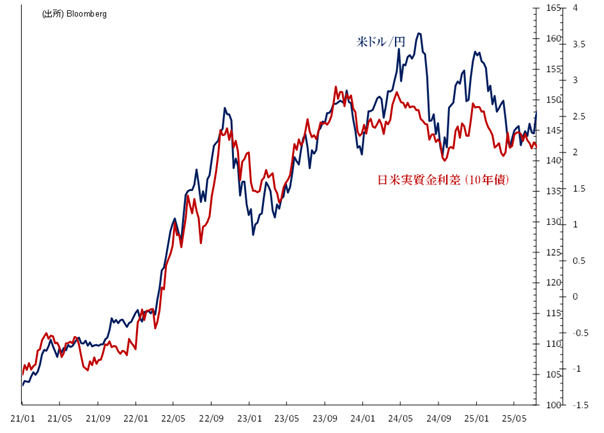

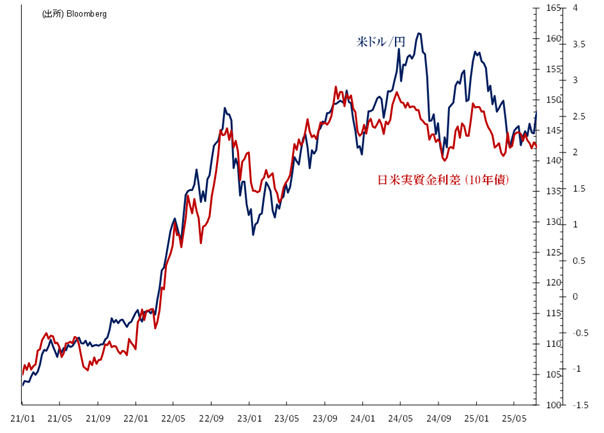

金利差からのドル/円推計値

足元、日米実質金利差からのドル/円推計値は[144.132円]です。

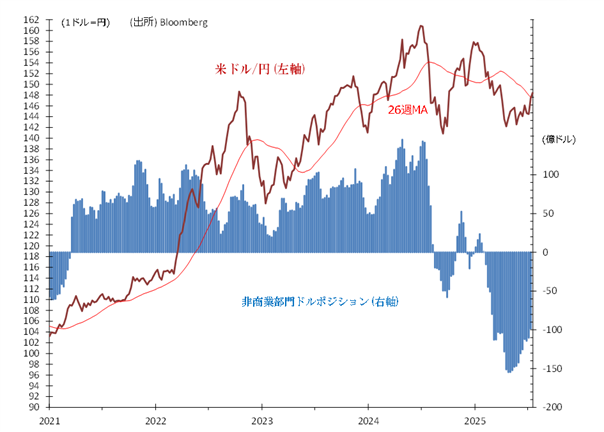

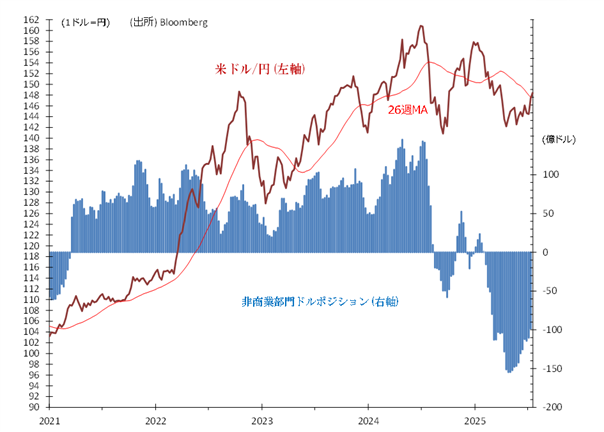

投機筋の円買い持ち高が2週続けて縮小(2025年7月8日時点)

IMM通貨先物市場で投機筋(非商業部門)の円買い持ち高は、前週の110.1億ドルから99.1億ドルへ2週続けて縮小しました。

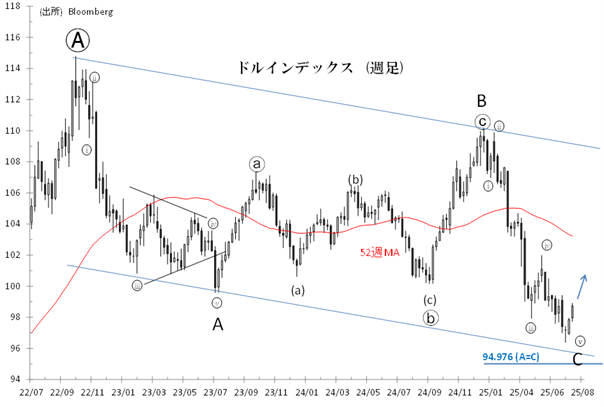

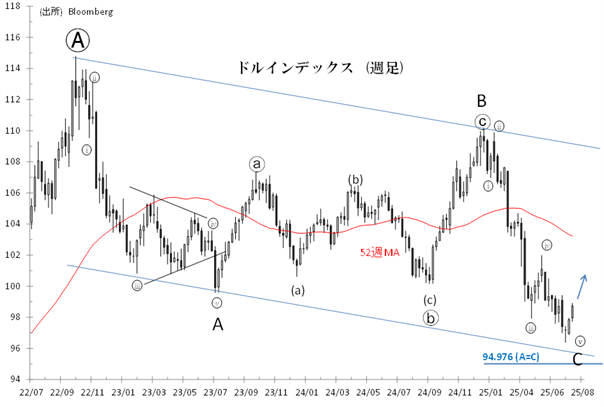

[ドルインデックス(ドル指数)]

【エリオット波動分析】

日足チャートは、5月高値(101.977)から引いたレジスタンスラインを明確に上抜きました。年初から半年近く続いたドル安C波は96.377(7/1)で終わったとみられます。それは、22年高値からのジグザグ(A-B-C)の完成を意味するものです。

もっとも、今回のジグザグ完成を以て、22年高値からのドル安Ⓑ波のすべてが終了したかは疑問です。筆者はⒷ波は短くとも2028年頃まで続くとみています。

この見方通りだとすると、足元始まったドル高は(X)波に位置付けることが適当です。Ⓑ波全体はおそらく「ダブル・ジグザグ」(A-B-C-(X)-A-B-C)を描いていくでしょう。

因みにドル指数は、8月から11月まで強くなる季節性があるようです。ここからすると、ドル高は今後3~4カ月続く可能性があり、それは当面101.977(C波レッサーディグリー・マルiv波頂点)を目指すでしょう。

なお可能性は小さくなりましたが、ここから何らかの拍子に96.377を下回るケースでは、当然C波が続いていることになります。この場合は94.976を目指すでしょう。これは、A波とC波が等しく下がる水準のことです。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

[日経平均]

【当面の想定レンジ】 36,500~42,000円

[NYダウ・S&P500]

【当面の想定レンジ】 (NYダウ) 37,500~45,000ドル

(S&P500) 5000~6500

[ナスダック]

【当面の想定レンジ】 (ナスダック100) 20,000~23,000

(ナスダック総合) 18,000~21,000

[米ドル/円]

【当面の想定レンジ】 130.000~151.000円

[ドルインデックス(ドル指数)]

【当面の想定レンジ】 95.000~102.000

[日経平均]

【週足 エリオット波動分析】

日経平均は、重要サポートとしての200週MAを上回って推移しています。同MAを今後も維持する限り、プライマリー上昇➂波は依然継続中とみられます。

日経平均は、インターミディエイト級第(5)波の上昇が進行中です。この第(5)波は、20年3月コロナショック底(16358.19円)からのラリー中「最後の上昇」に相当します。

早ければ7月~8月、順当なら9月~10月に、日経平均は24年7月高値(42,426.77円)を上抜き史上最高値を更新するでしょう。

7月第2週(7~11日)に海外投資家は現物を4030億円買い越しました。これで15週連続の買い越しとなり、アベノミクス相場の始まりの時期に重なる2012年11月~13年3月(18週連続)以来、約12年ぶりの長さとなりました。

海外投資家は日本株を長らくアンダーウェイトしており、「持たざるリスク」から日本株再評価の機運が高まっているとみられます。

【日足・時間足 エリオット波動分析】

[TOPIX]

先に書いたように、海外投資家は現物を15週連続で買い越し(合計は5.35兆円)ており、今後も日本株再評価に伴う買いに期待できましょう。

スモール指数の最高値更新が足元で続いており、その流れをTOPIXもキャッチアップする展開を予想します。24年7月の過去最高値(2946.60)試しが視野に入っています。

[日経平均]

40,852円(6/30高値)からは第(iv)波の調整とみられ、それは目先的にも終わる可能性があります。その後は第(v)波の上昇が続き4万1000円水準を試すと思われます(この見方は38,885円を維持する限り有効です)。

日経平均4万円より上の価格帯は出来高が少ない「真空地帯」です。そこでは売り方の踏み上げ、新規の先物買いなどにより、日経平均は大きく跳ねやすいでしょう。

[予想PER別の日経平均水準]

7月17日の日経平均予想PERは15.71倍・予想EPSは2539円。この水準は、過去最高のEPS・2564円(2/13)に近いものです。

[NYダウ・S&P500]

【NYダウ日足 エリオット波動分析】

(プリファード・カウント)

22年10月安値(28,660ドル)からの(B)波による上昇は今年1月高値(45,054ドル)で終わり、以来、C波による下落局面です。足元、C-(2)波完了を見極める局面が続いています。今後はC-(3)波の下げにより、4月安値(36,611ドル)を大きく下回る展開が想定されます。

ただし45,054ドルを上抜くと、この波動カウントは否定され、他の波動カウントを採用することになります。これまでの戻り高値は44,885ドル(7/3)です。

(オルタナティブ・カウント)

22年10月安値(28,660ドル)以来の五波構成による上昇(=プライマリー級第➄波)は、今年4月安値から最後の上昇(=インターミディエイト級第(5)波)が進行中です。

あるいはS&P500・ナスダックで検討しているごとく、4月からの上昇を「トライアングル」におけるⓑ波とカウントすることもできます。

上記波動カウントの正否はすぐに判明しませんが、少なくとも当面の高値を付けつつあること、相応の調整入りが近い、などの点で一致しています。

【S&P500日足 エリオット波動分析】

7月17日には最高値を更新、一時6304まで上昇しました。

過去100年近くにおよぶ超長期レジスタンスラインは、今年7-9月[6333]に位置しています。同ラインを試すのは昨年12月に続き2度目のことです。前回(昨年12月)、同ラインに達した後、その後の4カ月でS&P500は21%下げました。

FactSetによれば、S&P500の(12カ月先)予想PERは22.3倍(7/11時点)。これは5年平均(19.9倍)より12%、10年平均(18.4倍)からは21%、各々「割高」水準です。ひとたび調整入りとなれば、10%~20%の調整は普通に起きることでしょう。

【S&P500 長期エリオット波動分析】

(プリファード・カウント)

4月安値(4835) からの上昇は、インターミディエイト級第5波に位置付けられ、それが終わると長期にわたる調整スタートとなります。それは4月安値を大きく下回ることが予想されます。

(オルタナティブ・カウント)

4月からの上昇は、トライアングル中ⓑ波のリバウンドに位置付けられます。

近々ⓒ波の下げがスタートするとみられ、それはⓐ波(2月~4月)下げ幅に対し、62%~66%の大きさ(813~866ポイント)になるでしょう。そうなるとⓒ波によりS&P500は5400を下回る展開になりそうです。

[ダウ輸送株平均] 第(1)波の66%戻り水準から反落

[マグニフィセント7] エンディング・ダイアゴナル

[ナスダック]

【ナスダック100 週足 エリオット波動分析】

(プリファード・カウント)

4月安値(16,542)からの上昇は、インターミディエイト級第(5)波の上昇に相当します。既に最高値を更新しており、第(5)波はいつ終わってもおかしくありません。遠からず調整局面が始まるとみられ、それは数年間ターム続く、長く大きなものになるでしょう。

(オルタナティブ・カウント)

4月からの上昇は「(ランニング)トライアングル」中ⓑ波に当たります。これはS&P500のオルタナティブ・カウントと同様であり、遠からずⓒ波の下落に入る見通しです。これによると今後の調整規模は、想定されるシナリオではもっとも小さいと想定されます。それでもⓒ波の下げ幅はⓐ波のそれに対し62%~66%となり、ⓑ波の高値からは3500~3750ポイントの下げになるでしょう。

【ナスダック100 時間足 エリオット波動分析】

4月安値16,542からの上昇は、インターミディエイト級第(5)波、あるいは、第(4)波「トライアングル」中ⓑ波とみられます。

フィボナッチ比率からは、上値の想定レンジとして[23,195-24,224]が導かれます。7月17日には一時22,641まで上昇、最高値を更新しました。

21,532を下回ると最初の弱気トリガー発動となり、ナスダック100が重要な高値を付けたことが示唆されます。

米10年長期金利─18年ぶり高値水準へ上昇する見通し

米10年長期金利は23年10月(5.0187%)以来の強気トライアングルを完成したか、しつつあり、近いうちに金利上昇トレンドが始まるとみられます。

トライアングルD波の高値は4.6247%(5/22)です。今後それを上抜くと第(4)波の完成と、第(5)波による金利上昇トレンド入りを確認できるでしょう。

長期金利は今後数カ月内にも5.0187%をブレイクし、18年ぶり高金利となるでしょう。そんな長期金利の急騰は、景気後退リスクを高めるとともに、株式相場には(ハイテク株を中心に)相応の打撃を与えるでしょう。

[米ドル/円]

【月足・エリオット波動分析】

151.899円(22/10/21)からⓍ波「円高局面」が進行中です。このⓍ波により米ドル/円(ドル/円)は、2028年4月頃までレンジ相場を形成する、というのが基本シナリオ。24年7月の161.938円は、15年6月・125.860円から9年目に付けた「8年サイクル高値」とみられます。

22年10月以来のⓍ波が描くパターンとして大きくは、➀[ランニング・トライアングル]、➁[エクスパンディッド・フラット]、これら二通りの可能性があります。

➀の場合、現行C波はA波安値(127.158円)を下回りません。C波は三波で構成され、まずは2011年からの上昇チャネルのセンターライン➀137.190円(7月)がサポートレベルとみられます。

もっとも139円処を下抜くとヘッド・アンド・ショルダーズ型の天井パターンから明確に下放れ始め─上述したセンターラインで底入れせずに─フィボナッチ・サポートの[128.945円]を試すと思われます。

➁の場合は、現行C波(五波構成)はチャネル下限(➁)を目指すような、より大きなドル安・円高が見込まれます。➁の水準は117.560円(7月)です。

【週足 エリオット波動分析】

161.938円(24/7/3)からはC波によるドル安・円高トレンドが進行中です。このC波は(先ずは)三波構成(ⓐ-ⓑ-ⓒ)が想定され、158.825円(1/10)からⓒ波によるドル安・円高が進行中とみられます。

今年1月からのドル安・円高を、第3波による下落とみることもできます。現時点でサブシナリオですが、これによれば、先々1ドル=120円試しが視野に入ります。第1波と第3波が黄金分割(1:1.618)比率関係になると仮定すれば、 [122.625円]という目標値が得られます。

予想された通り、足元ドル/円は、149円台~151円台を試す展開となっています。ドル指数が数カ月タームの上昇に入ったとみられることも、ドル/円の上昇見通しを支援しています。

こうみるとドル/円の下げトレンド再開は、今から数カ月後になる可能性が高いでしょう。

もっとも中長期でのドル安・円高基調に変わりはなく、ヘッド・アンド・ショルダーズの垂直目標値からは、いずれ1ドル=120円割れの可能性もみえています。

【日足 エリオット波動分析】

139.877円(4/22)以来のマルii波によるリバウンドは、「ダブル・ジグザグ」(w)-(x)-(y)により継続中とみています。

142.675円(7/1)からは、(y)-c波によるドル高円安局面に位置付けられます。

予想していた通り148.610円(5/12)を上回り、7月16日には一時3カ月半ぶり149円台に乗せました。

[149.351円](1月からのドル/円下落の半値戻り水準)と200日MA(149.710円)、これら複数のレジスタンスがある149円台は、短期的にはドル/円の上値を抑える可能性があります。

なお150円台回復となれば、(w)波と(y)波が等しく上がる水準[151.408円]への道が開かれます。ここには[151.586円](1月からの円高の61.8%戻り水準)も控えています。

金利差からのドル/円推計値

足元、日米実質金利差からのドル/円推計値は[144.132円]です。

投機筋の円買い持ち高が2週続けて縮小(2025年7月8日時点)

IMM通貨先物市場で投機筋(非商業部門)の円買い持ち高は、前週の110.1億ドルから99.1億ドルへ2週続けて縮小しました。

[ドルインデックス(ドル指数)]

【エリオット波動分析】

日足チャートは、5月高値(101.977)から引いたレジスタンスラインを明確に上抜きました。年初から半年近く続いたドル安C波は96.377(7/1)で終わったとみられます。それは、22年高値からのジグザグ(A-B-C)の完成を意味するものです。

もっとも、今回のジグザグ完成を以て、22年高値からのドル安Ⓑ波のすべてが終了したかは疑問です。筆者はⒷ波は短くとも2028年頃まで続くとみています。

この見方通りだとすると、足元始まったドル高は(X)波に位置付けることが適当です。Ⓑ波全体はおそらく「ダブル・ジグザグ」(A-B-C-(X)-A-B-C)を描いていくでしょう。

因みにドル指数は、8月から11月まで強くなる季節性があるようです。ここからすると、ドル高は今後3~4カ月続く可能性があり、それは当面101.977(C波レッサーディグリー・マルiv波頂点)を目指すでしょう。

なお可能性は小さくなりましたが、ここから何らかの拍子に96.377を下回るケースでは、当然C波が続いていることになります。この場合は94.976を目指すでしょう。これは、A波とC波が等しく下がる水準のことです。

エリオット波動とは

株式・為替動向を予想する心強いテクニカル手法

米国人ラルフ・ネルソン・エリオットが提唱した、今後の株式や為替など市場価格の動向を予想する手法です。相場は5つの上昇波と3つの下降波(合計8つの波)で一つの周期を作るパターンに従って展開するとされます。

このパターンは集団心理によるもので、数分から数十年といった様々な時間軸において観察されます。

フィボナッチ数列、黄金分割比率をチャート分析に初めて導入したのもエリオットです。

- 当レポートは、情報提供を目的としたものであり、特定の商品の推奨あるいは特定の取引の勧誘を目的としたものではありません。

- 当レポートに記載する相場見通しや売買戦略は、ファンダメンタルズ分析やテクニカル分析などを用いた執筆者個人の判断に基づくものであり、予告なく変更になる場合があります。また、相場の行方を保証するものではありません。お取引はご自身で判断いただきますようお願いいたします。

- 当レポートのデータ情報等は信頼できると思われる各種情報源から入手したものですが、当社はその正確性・安全性等を保証するものではありません。

- 相場の状況により、当社のレートとレポート内のレートが異なる場合があります。